2018年4月10日,日本东京讯–全球领先的半导体解决方案供应商瑞萨电子株式会社(TSE:6723)今日宣布,公司于2018年4月3日召开董事会会议,审议通过了瑞萨电子的普通股二次发行的相关事宜如下:

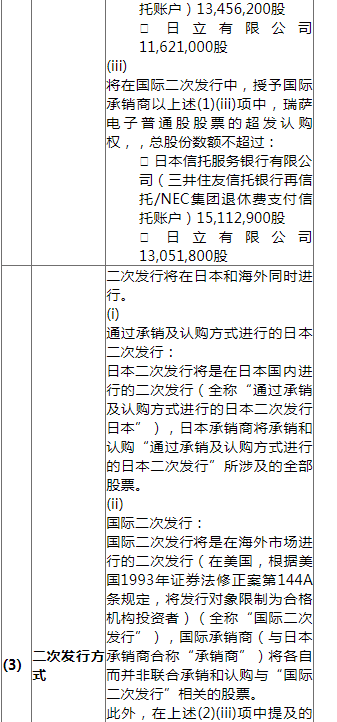

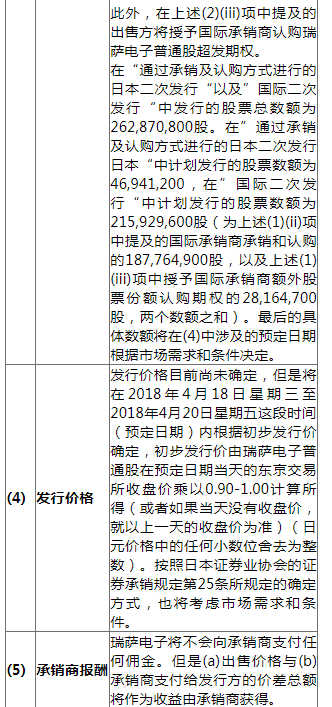

1. 瑞萨电子股票二次发行计划(通过承销及认购方式进行的日本二次发行以及国际二次发行)

2. 瑞萨电子股票份额的二次发行计划(二次发行的超额配发计划)(见下文《参考资料》2.)

《参考资料》

1. 股票二次发行计划的目的

瑞萨电子期望通过二次发行扩大投资者基数,并增强瑞萨电子的资产流通性。

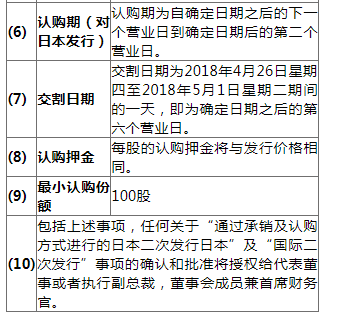

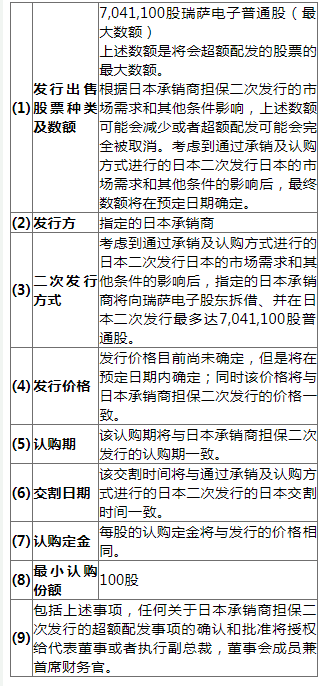

2. 二次发行的超额配发

二次发行的超额配发,就如上述“2.瑞萨电子的股票份额的二次发行计划(二次发行的超额配发计划)”部分所介绍的,是指通过指定的日本承销商在日本二次发行与上述“瑞萨电子的股票份额的二次发行计划(日本承销商担保二次发行以及国际二次发行)”相关联的瑞萨电子的普通股份额。考虑到市场需求和其他条件后,承销商会超额配发最多达7,041,100股瑞萨电子普通股,这些股份是从瑞萨电子的股东手中拆借出的("借入股票")。上述数额是将会在二次发行中超额配发的股票的最大数额。根据市场需求或其他条件,上述数额可能会减少或者超额配发可能会完全被取消。

在二次发行过程中如有超额配发发生,上述瑞萨电子的股东将会授权指定的日本承销商可以在日本承销商担保二次发行和二次发行的超额配发的交割日期至2018年5月18日期间认购额外份额的瑞萨电子的普通股(“绿鞋期权“),最多至二次发行的超额配发计划中的数额。

指定的日本承销商可以在通过承销及认购方式进行的日本二次发行日本和二次发行超额配发的认购期内进行瑞萨电子普通股相关的稳定交易操作,在此过程中认购的股份可以用于全额或者部分归还承销商从股东手中拆借的“借入股票”。

指定的日本承销商也可以从(a)认购期最后一天紧随的次日到(b)2018年5月18日星期五的时间段内(“承销团交易期”)在东京交易所认购瑞萨电子普通股,最多不得超过二次发行的超额配发计划规定的最大数额(“承销团交易”)。所用通过承销团稳定交易所获得的股份将全数用于归还“借入股票”。在承销集团涵盖交易时间内,指定的日本承销商可以决定完全取消承销集团涵盖交易,或者在交易数额达到超额配发计划数额之前终止交易,根据承销商自行裁量。

在归还”借入股票“后集团承销涵盖交易和/或稳定交易所获得的剩余股份将通过指定的日本承销商行使绿鞋期权超额配发归还。指定的日本承销商将在与通过承销及认购方式进行的日本二次发行日本主承销经理协商后进行上述交易。

3. 锁定期

通过承销及认购方式进行的日本二次发行日本和国际二次发行相关联,日本产业革新机构是本次通过承销及认购方式进行的日本二次发行日本和国际二次发行的发行方,其将与联合全球协调人一起同意从预定日期开始为期180天内,不对瑞萨电子股票、可兑换证券、或者任何代表获取瑞萨电子股票权益的证券进行出售、转让等(除了本次通过承销及认购方式进行的日本二次发行日本和国际二次发行等),除非事先取得联合全球协调人书面形式的同意(不得无理由拒绝或延迟同意)。

此外,日本信托服务银行有限公司(三井住友信托银行再信托/NEC集团退休费支付信托账户))和日立有限公司,是本次日本承销商担保二次发行和国际二次发行的发行方。日本电装、三菱电器、丰田汽车和佳能,是瑞萨电子的股本持有人,其将与联合全球协调人一起同意从预定日期开始为期180天内,不对瑞萨电子股票、可兑换证券、或者任何代表获取瑞萨电子股票权益的证券进行出售、转让等(除本次通过承销及认购方式进行的日本二次发行和国际二次发行之外),除非事先取得联合全球协调人书面形式的同意。

瑞萨电子同时也将保证从预定日期开始为期90天内,不对瑞萨电子股票、可兑换证券、或者任何代表获取瑞萨电子的股票权益的证券进行出售、转让等(除本次通过承销及认购方式进行的日本二次发行和国际二次发行之外),除非事先取得联合全球协调人书面形式的同意。

若上述任何一方违反该协定,联合全球协调人有权根据自行判断全部或部分取消相关协议。

关于瑞萨电子株式会社

瑞萨电子株式会社(TSE: 6723) ,提供专业可信的创新嵌入式设计和完整的半导体解决方案,旨在通过使用其产品的数十亿网联智能设备安全可靠地改善人们的工作和生活方式。作为全球领先的微控制器供应商、模拟功率器件和SoC产品的领导者,瑞萨电子为汽车、工业、家居(HE)、办公自动化(OA)、信息通信技术(ICT)等各种应用提供专业的技术支持、品质保证和综合的解决方案,期待与您携手共创无限未来。

-

瑞萨电子

+关注

关注

37文章

2868浏览量

72252

发布评论请先 登录

相关推荐

安科瑞ACTB导轨式CT二次母线保护绕组电压保护器

二次谐波产生的原因

一次电源与二次电源有什么不同

瑞萨e2studio(1)----瑞萨芯片之搭建FSP环境

二次谐波和三次谐波区别 二次谐波危害没有三次谐波大?

瑞萨电子计划在印度设立合资封测厂

瑞萨收购Altium,以推动电子系统设计与创新

59亿美元!瑞萨电子收购PCB软件商Altium

瑞萨电子以59亿美元收购Altium

电力系统一次设备和二次设备区别,二次回路的分类

瑞萨电子宣布股票二次发行计划

瑞萨电子宣布股票二次发行计划

评论