申万宏源证券高级电子分析师 王谋

本期投资提示

本周的电子解读我重点更新全球4Q17半导体(尤其是封测)库存景气趋势,再此基础上,我亦将结合2Q18台积电业绩、1Q18大陆封测设计业绩等等讨论当前全球半导体景气的多空因素。提醒投资者后续重点关注Cypress(Nor Flash对标兆易创新)、TI(德州仪器)、高通、海力士、UMC(半导体代工厂代表之一)最新季度营运披露。标的方面,我推荐拓邦股份、水晶光电。

一周电子数据解读

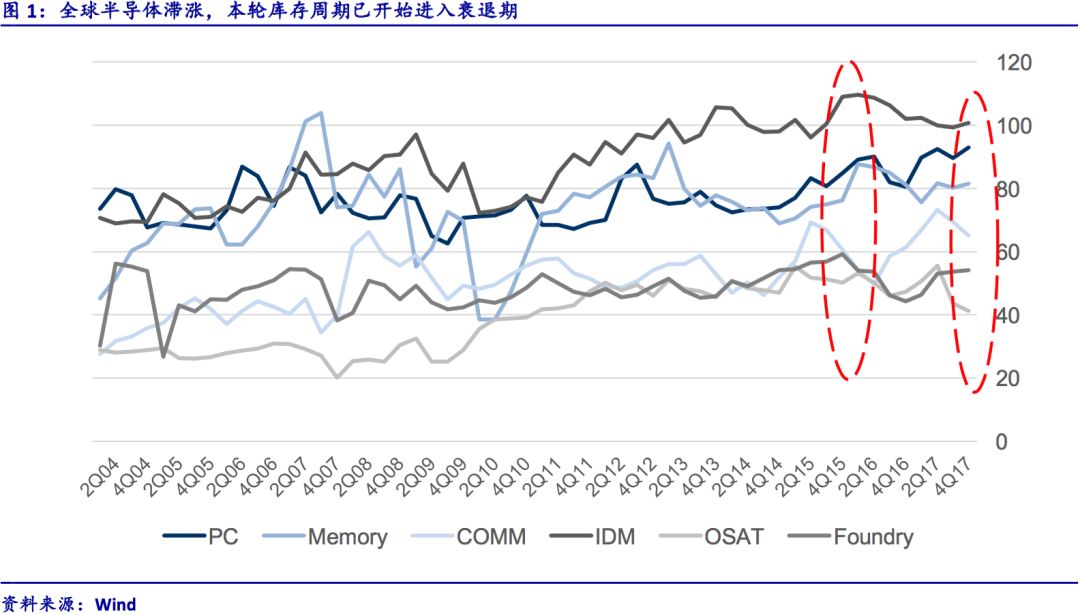

首先从半导体景气研究框架出发,全球半导体库存表明本轮传统产业周期开始步入衰退期,电子/半导体整体机会或须等到4Q18以后。我更新了4Q17全球半导体各供应链库存趋势,观察到当前上下游库存特征与3Q15十分相似:上游智能手机Fabless和下游封测库存持续向下调整、存储器/Foundry库存滞后性上升。通常而言,上游Fabless和下游封测库存对终端需求变化较为敏感和领先,而中游库存则相对滞后,在本轮景气期维持了约4个季度后,Fabless和封测库存下调预示下游需求展望疲弱,进入消库存的下行期。因此我认为,当前全球半导体供需景气度已开始步入衰退的阶段,历史上这一阶段或持续3~4个季度,意味着从库存、业绩角度来看,全球电子/半导体整体弹性机会或将至少等到4Q18。

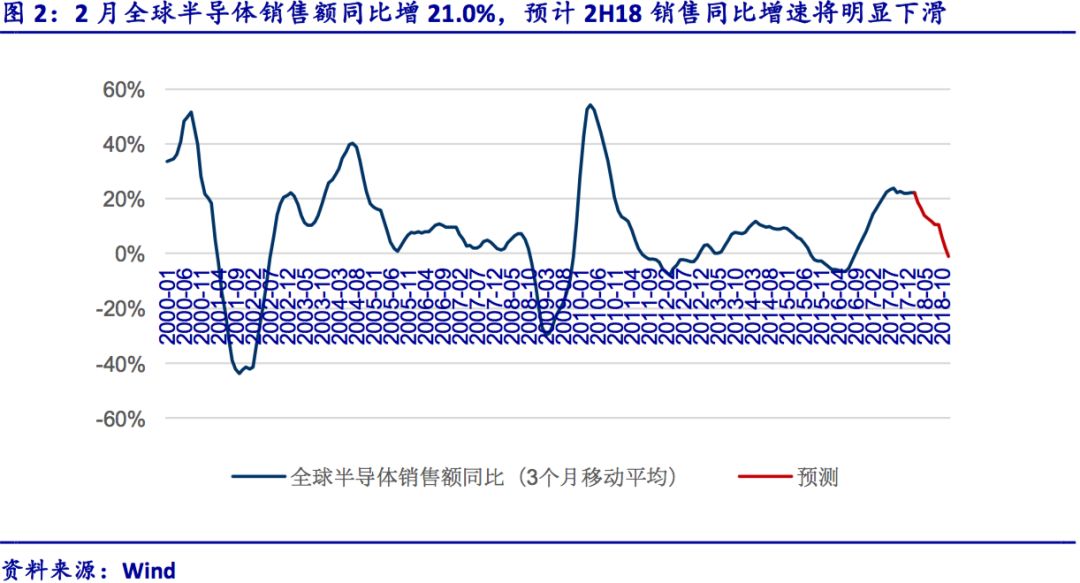

如果从全球半导体销售额角度来展现这一过程,我认为2018年全年全球半导体销售额增速区间将落在10~15%的观点,低于2017年,景气不愠不火,但2Q18将是全球半导体景气高点,2H18全球半导体销售将步入下一个衰退周期。1~2月全球半导体销售由于智能手机去库存、挖矿需求不确定性增加,销售额环比波动加大。步入2Q18,安卓智能手机补库需求将拉动半导体景气略升(但下面我亦将讨论台积电指引的影响),且服务器、工业和汽车领域需求稳定,Nand Flash、Dram价格跌势将缓和,而挖矿需求仍然是影响边际景气的重要不确定因素。我预计2Q18将是全球半导体景气高点,随着同期基数进一步走高、存储器等各类半导体器件价格趋于疲软,全球半导体销售额同比增速将明显下滑,整体景气将步入衰退周期。

其次从海内外半导体业绩来初步验证下这个预判,我认为台积电2Q18~3Q18业绩还有下调全年业绩指引的可能性。台积电1Q18季报中展望2Q18营收环比下降7%,同比增长仅11%(按照之前指引,2Q18应同比增20%左右),毛利率48%,环比下滑明显。同时,公司下调全年营收增速指引至10%左右(之前为10~15%)。影响台积电业绩的原因主要在于智能手机订单下修和挖矿需求不确定性。智能手机方面,公司认为中国智能手机2Q18需求的确将有所恢复,但很缓慢,而高端机型(对台积电而言主要指iPhone)需求不及之前预计。我认为,由于Foundry本身交期较长,产能调整普遍不如上游设计商和下游封测厂灵活,从库存调整滞后的角度来看,台积电Q2~Q3很有可能还会下调业绩预期,2Q18 28nm制程稼动率下滑可能是一个信号。

另外,A股封测业绩也能够验证以上预判,我预计长电科技、通富微电1Q18业绩也很平淡。华天科技1Q18季报已经披露,虽然营收正常增长,但净利润下滑达29%。营收增长来自于2H17新增产能,利润下滑的主要原因之一即4Q17~1Q18新增产能稼动率提升明显不如2017年,下游需求波动性加大。另外,封装基板、人工成本上升亦是造成华天科技毛利率下滑的原因,基于此,我预计长电科技、通富微电1Q18业绩也将很平淡。

有趣的是,根据我从华天科技了解到的情况,封装基板的价格从4月开始有明显松动,亦部分印证我上述预判,即从2Q18开始,电子/半导体各类元件芯片均将受到库存周期下行的影响,ASP或多或少都将面临压力,建议投资者可密切观察2Q18~3Q18存储器(Dram、Flash、Nor等)、被动元件(MLCC、电阻电感等)毛利趋势,我已在密切跟踪A股兆易创新、风华高科等公司营运变化。

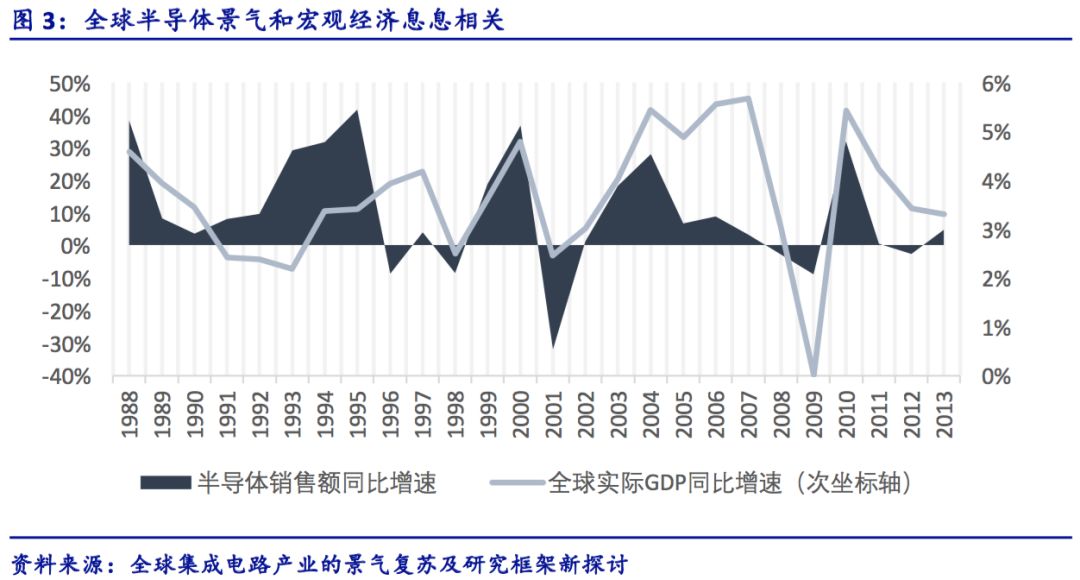

最后,在讨论“利多”的因素之前,我还想提醒投资者全球半导体的制造业属性与宏观经济景气的同步性。半导体产业价值大约65%来自于芯片制造和封装,因此从行业属性来看是偏向于重资产的,因此也必定存在周期性。从过去30年的经验来看,全球半导体销售增速和实际GDP增速基本同步。因此如果我说全球半导体景气2H18将明显下滑,亦在说全球宏观经济2H18将有压力,相反,投资者也可从宏观经济的趋势来判断全球半导体景气。

回到“利多”因素的讨论,我认为从业绩来看,此轮周期下行(包括价格下行)幅度并不会超过2H14~1H16。核心的理由是与之前比,大数据/云计算/AI/智能制造/智能汽车支撑的服务器、物联网产业基数已具备相当规模且增速进入稳定成长阶段,填补了一般消费电子、智能手机、PC等传统领域周期下行的坑(这也是Dram的景气还能够相对维持的原因)。换句话说,半导体景气增长的中枢在逐年提升并至少持续至2025年。因此我建议全球投资者可在下一轮周期前(或许在2Q19前后)再加大对全球半导体的关注,在此之前,我偏谨慎。另外,从半导体技术更迭和下游领域结构升级的角度来看,喜欢思考全球经济和生产力的投资者亦可结合半导体产业的进展思考全球全要素生产率和技术因素对经济中长期的影响进度。

对于A股而言,业绩只是需要考虑的有限的一部分,国产替代的“利多”主题至少在2021年以前持续作为每次主升浪的主要推动力。虽然说当前国内半导体行情的主要推动不是业绩,但一旦情绪趋冷,坏的业绩却是会加速行情崩盘,我认为在当前全球景气的背景下,需要越来越关注这一点。问题是如何把握国产替代主题的情绪节奏,我认为这一点很难,很大一部分是行业比较、流动性和利率价差形成的结果。但就半导体国产替代的行业关注点而言,我认为应该去注意跟踪:

1、 合肥19nm Dram 10%良率的具体突破时间点(4Q18),以及达到经济试产的具体时间点(2019);

2、 长江存储32层 Nand Flash(突破,但没经济性)量产出货时点(4Q18),64层产品的良率进展(2019);

3、 中芯国际14nm制程的量产、投产进展时间点(2Q19);

4、 国内半导体设备厂商的上市进程,包括中微半导体、Mattson等等;

5、 国家大基金二期筹备(2Q18)以及投向(3Q18~2019)进展:与设备、硅片等材料、IC设计相关的资产注入可能;

6、 政府针对加速集成电路国产化进程的其他政策措施;

预判拐点依然很难,但风险越来越大。另外,历年A股集成电路相关指数的波动上下限亦可以作为把握情绪的参考之一,毕竟我认为2H19之前A股半导体整体业绩增速不会有明显的变化。当前A股半导体指数处于历史高位,在全球景气下行预期下,我认为其中蕴含的风险越来越大,但若要预判拐点仍然十分困难,尤其是在ZTE事件尚未有明确解决方式时。在这个机械、电新、中小等领域研究员均纷纷为半导体国产化摇旗呐喊,百页报告层出不穷的之时,我倾向于更谨慎一些。

基于以上逻辑,未来3个季度电子、半导体我应该关注什么,先后顺序是什么,暂留给投资者去思考,我们下周再见。

一周电子行情数据回顾

受台积电下调业绩影响,全球半导体、科技股指跌幅较深。本周上证综指下跌2.77%,中小板下跌3.11%,创业指下跌2.29%,电子(申万)下跌3.21%。***加权指数下跌1.7%,纳斯达克指数上涨0.56%。海外电子指数方面,费城半导体指数下跌4.41%,***电子指数下跌2.97%。

受益于ZTE事件影响,本周涨幅位居前列均为集成电路相关标的。本周涨幅前五名为国民技术(36.8%),紫光国芯(24.5%),纳思达(23.3%),北方华创(17.4%),兴森科技(14.1%);本周跌幅前五名为飞乐音箱(-22.4%),和晶科技(-16.7%),安洁科技(-15.2%),京东方A(-14.5%),宇顺电子(-14.3%)。

-

台积电

+关注

关注

44文章

5645浏览量

166587 -

半导体芯片

+关注

关注

60文章

918浏览量

70647

原文标题:干货必读:全球半导体多空因素初探

文章出处:【微信号:TechSugar,微信公众号:TechSugar】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

SIA预告全球半导体市场迈入上行周期,AI成重要驱动力

一文读懂芯片半导体梳理解析

一文看懂2025年功率半导体市场展望

一文读懂半导体投资市场

一文读懂半导体投资市场

评论