5月3日上午,小米今日正式向港交所递交上市申请。而小米之所以选择赴港上市的最主要的原因,应该就是港交所近期正式宣布接纳同股不同权的企业架构,这是港股因阿里的“合伙人制”而遗憾错失后推动的重大改革,被喻为“港交所成立25年来的最大变动”。虽然,小米的具体估值不详,但外界普遍预计会在1000亿美元左右。这将成为港交所近年来最大规模的IPO。如果小米顺利以1000亿美元左右的估值在港交所上市,那么或将造就近十位“百亿富翁”,数千位千万富翁。

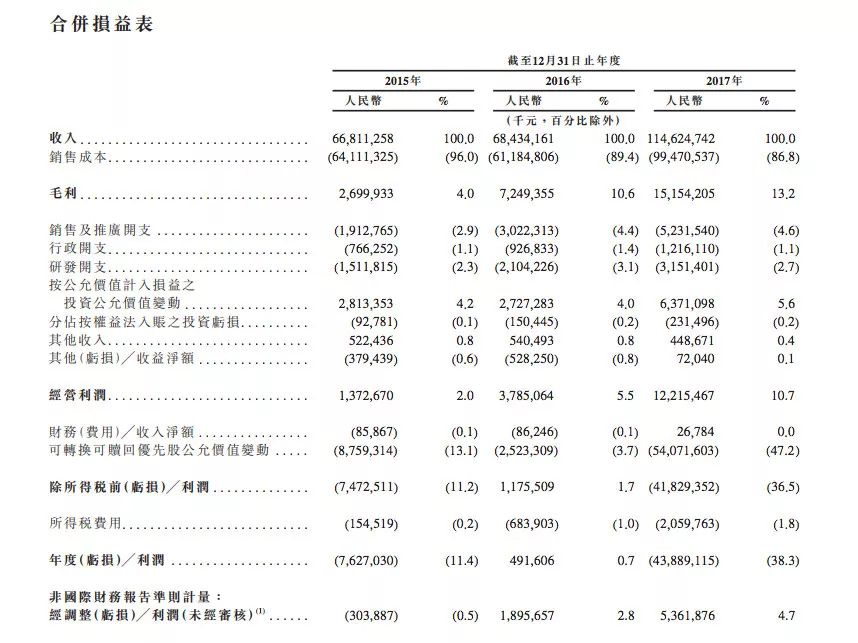

2017年营收1146亿元,“亏损”439亿元

从招股书来看,小米2015年至2017年营业收入分别为668.11亿元、684.34.亿元和1146.25亿元;经营利润分别为13.73亿元、37.85亿元和122.15亿元。

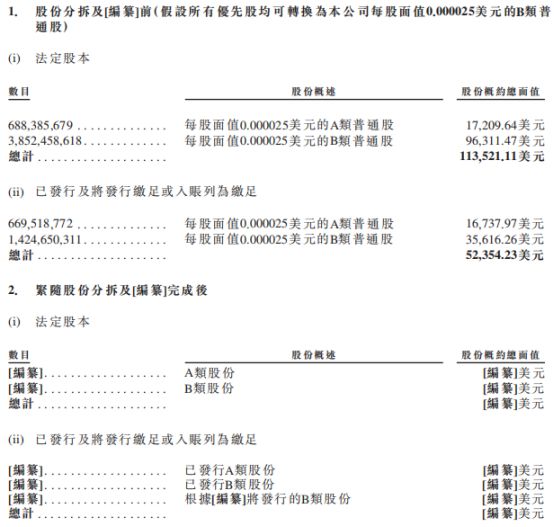

不过,小米2015年至2017年的净利润分别为-76.27亿元、4.92亿元、-438.89亿元。截至2017年12月31日,小米集团有净负债人民币1272亿元,累积亏损人民币1290亿元。那么为何在这三年经营利润都大幅增长的情况下,还会出现巨额亏损?

实际上,这个亏损主要是由于就可转换可赎回优先股产生大额公允价值亏损。可转换可赎回优先股于合并资产负债表指定为负债,而公允价值增加于合并损益表确认为公允价值亏损。

招股书显示,截至2015年、2016年及2017年12月31日止年度,小米可转换可赎回优先股公允价值变动分别为88亿元、25亿元及541亿元。

需要指出的是,小米的招股书中的财务报表,采用的是国际财务报告准则(IFRS),这是在香港上市要求的,而并非美股上市公司财报里常见的一般公认会计原则(GAAP)。如果按照在美股上市所公认会计原则(GAAP),则不会计算“可转换可赎回优先股公允价值亏损”这一项,则小米经调整利润就为正了。

创新工场董事长兼首席执行官李开复此前曾表示,互联网公司通常会有多轮融资发行了可转换可赎回优先股,在港交所的国际会计准则下,这种优先股会体现为对股东的负债,其公允价值的上升会记录于公司账面的亏损,但实际上公司并未没有这样的亏损发生,对公司实际运营也没有影响。公司价值越大,这项“亏损”值反而越高。IPO之后优先股转为普通股,这部分亏损就消失不再计入报表。

2016年上市的美图和2017年上市的易鑫都曾遇到过这个问题。当时美图提交的招股书披露,从2008年成立至上市前,美图公司累计亏损62.6亿元,不过其中包含了50.7亿元的可转换可赎回优先股的公允价值和5270万元的股权激励,扣除这些因素之后,累计实际亏损11.38亿元;易鑫提交的招股书显示,该公司自成立起至2017年上半年,累计亏损为76亿元。易鑫方面称,其中的主要原因就是可转换可赎回优先股的公允价值大幅增加,上市后所有可转换可赎回优先股自动转换成普通股后,便不会产生可转换可赎回优先股的公允价值亏损。

在这份招股书中,小米也强调,经扣除可转换可赎回优先股公允价值变动;以股份为基础的薪酬;投资公允价值的增益;及收购导致的无形资产摊销,小米于2015年的经调整非国际财务报告准则亏损为人民币303.9百万元(上市中专用书写方式),于2016年及2017年的经调整非国际财务报告准则利润分别为人民币1895.7百万元及人民币5361.9百万元。

主营业务及营收情况

根据招股书显示,小米手机2014年成为中国大陆市场出货量排名第一智能手机品牌,并且年度销售额突破了100亿美元,2015年MIUI系统月活用户超过了1亿!2017年成为全球最大的消费类IOT平台,并且2017年第四季度成为印度市场出货量第一的智能手机品牌,2017年全球营收超过了1000亿元!

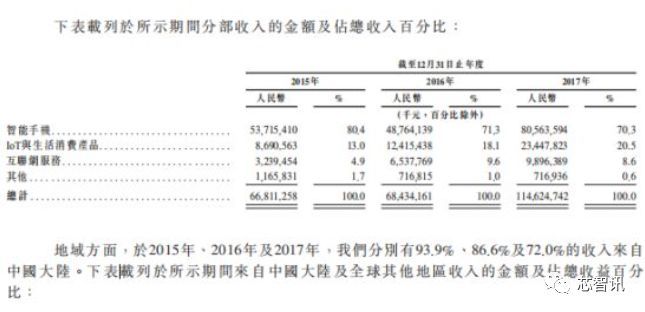

因此,小米的主营业务也被分为了智能手机、IoT与生活消费产品和互联网服务营收三大块。

2017年的1146.25亿元营收当中,智能手机营收约805.6亿元,占比70.3%;IoT与生活消费产品营收234.4亿元,占比20.5%;互联网服务营收约98.9亿元,占比8.6%。

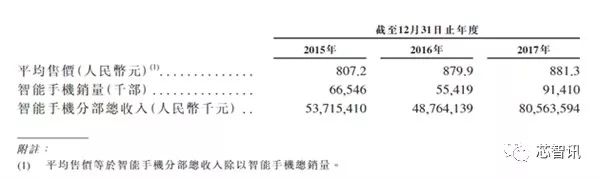

其中,小米手机2017年平均售价881.3元,销量9141万部,贡献总收入约805.64亿元。2016年至2017年,智能手机分部收入增长65.2%,而2015年至2016年下降9.2%。

值得注意的是,数据显示,在最近的三年来,智能手机对小米公司的收入贡献率已经从 80.4% 下降到了 70.3%;而以广告和线上游戏等增值业务为主的互联网服务收入,贡献比重在不断加大(从 2015 年的 4.9% 到 2017 年的 8.6%)。如果能在该领域进一步有所拓展,雷军口中的“创新驱动的互联网公司”将更为可期。

另外,招股书显示,小米的前五大客户分别占小米总收入的占比:2015年、2016年、2017年分别占比29.7%、27%、32.0%。

最大客户占总收入比:2015年、2016年、2017年分别占比10.4%、15.4%、13.5%。

招股书中还显示,小米营业纪录期,2015年、2016年及2017年,分别有6.1%、13.4%及28.0%的收入来自全球其他地区。对此小米表示,由于他们计划于更多新兴市场及地区扩展业务,所以国际营运及扩展活动已经且可能继续导致成本增加,并会面对多项风险,包括竞争加剧、知识产权执行的不确定性、分销物流更加复杂及遵守外国法律法规的复杂程度。

另外,值得注意的是,在这次上市中,小米金融的经营业绩也被纳入到小米集团的财务报表之中。截至2017年12月31日止年度,小米金融的收入及税前净利润分别占小米集团的约0.7%及不足0.2%,总资产占小米集团约14.1%。按照小米集团2017年总资产899亿元计算,小米金融去年的总资产已达126.76亿元。但是,据招股书表示,小米金融未来有可能脱离小米集团“单飞”,甚至,小米集团对小米金融的控制权也有可能摊薄。

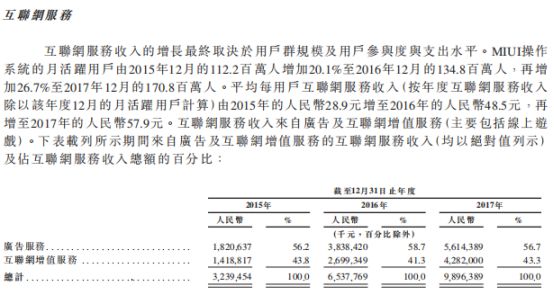

互联网服务业务表现亮眼

招股书显示,营业纪录期,小米互联网服务分部收入由2015年的人民币32亿元大幅增加101.8%至2016年的人民币65亿元,而2017年为98.96亿元。

小米在招股书表示,互联网服务收入的增长主要是由于用户群扩大及用户参与度提升,带动广告及互联网增值服务收入增加。MIUI操作系统的月活跃用户由2015年12月的1.12亿人增加20.1%至2016年12月的1.35亿人。平均每用户互联网服务收入(按某一年度的互联网服务收入除以该年度12月的月活跃用户计算)由2015年的人民币28.9元增至2016年的人民币48.5元。

招股书中披露,于2018年3月,小米的基于安卓的自有操作系统MIUI拥有大约190百万月活跃用户。

2018年3月31日,小米开发了38个月活跃用户超过10百万的应用程序和18个月活跃用户超过50百万的应用程序,包括小米应用商店,小米浏览器,小米音乐和小米视频。

2018年3月,小米的用户每天使用我们的智能手机的平均时间是大约4.5小时。相比其他获客成本较高的互联网平台,小米通过硬件销售获得的用户的过程本身是盈利的。

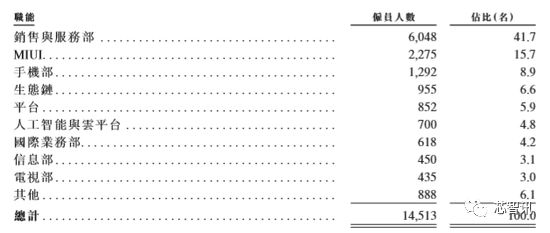

小米员工人数达1.45万名,5515人为研发人员

招股书显示,截止2018年3月31日,小米拥有14513名全职员工,其中13935名位于中国大陆,主要在北京总部,其余分布在香港地区、***地区、印度和印尼。小米预计未来会继续增加人手。

目前小米拥有5515名研发人员,约占总人数的38%。2015至2017年,其研发开支分别为15亿元、21亿元及32亿元,同期专利申请开支分别为7790万元、1.71亿元及1.39亿元。截至2018年3月31日,小米已获得中国国家知识产权局3600多项授权专利,并于中国大陆有10,900项专利申请正在受理中。

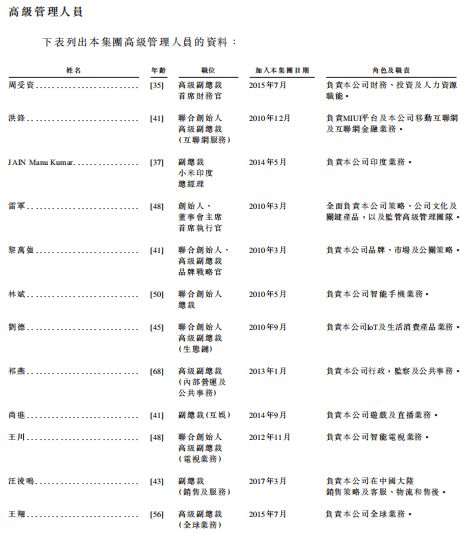

而按职能划分,小米销售与服务部拥有6048人,占比41.7%;MIUI拥有2275人,占比15.7%;手机部拥有1292人,占比8.9%。

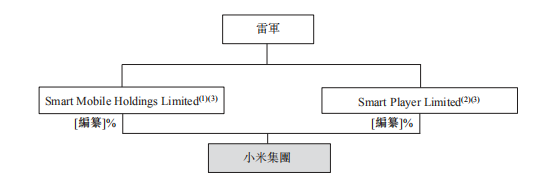

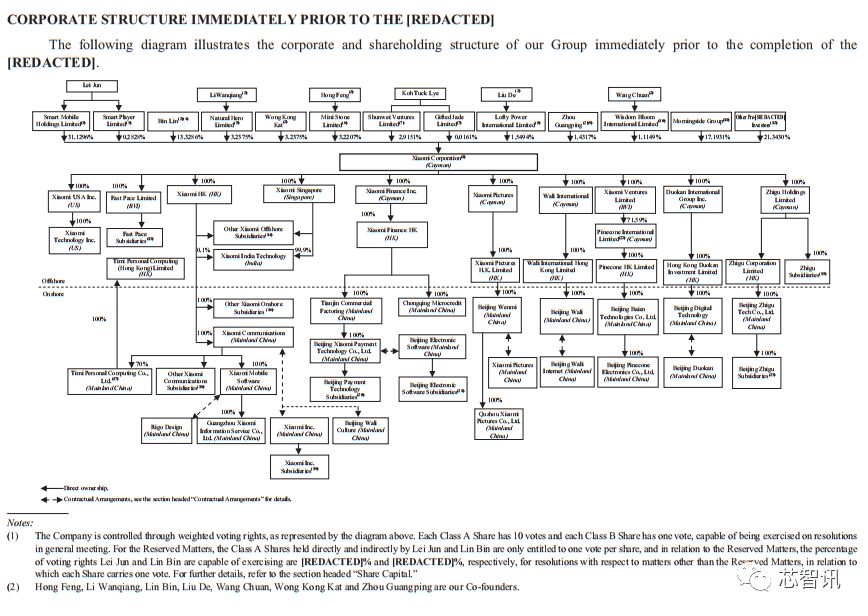

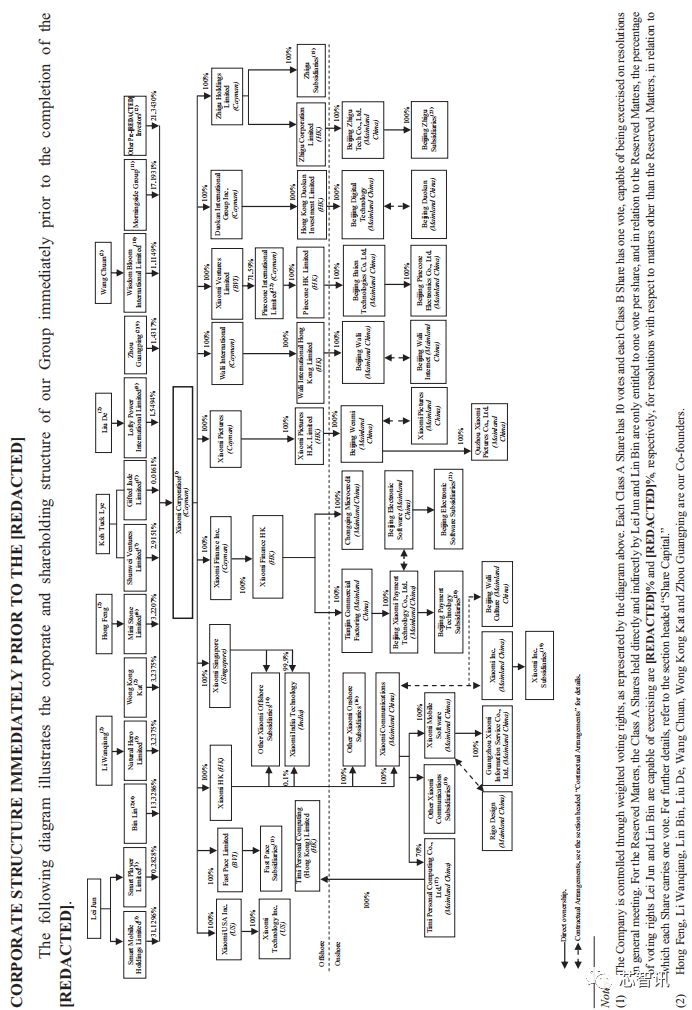

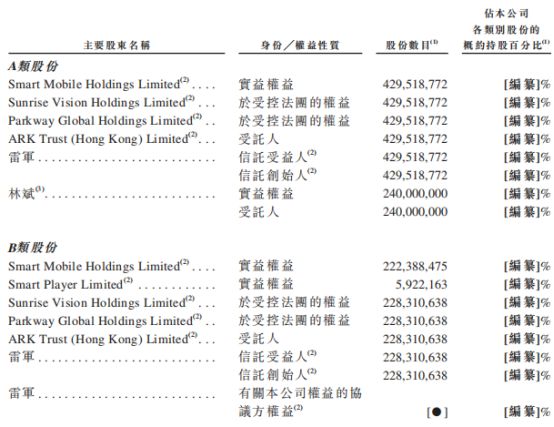

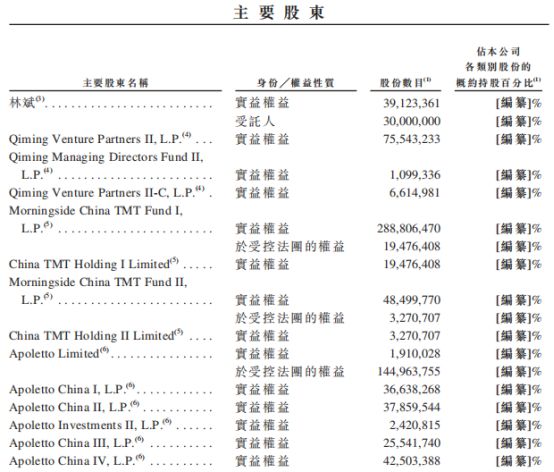

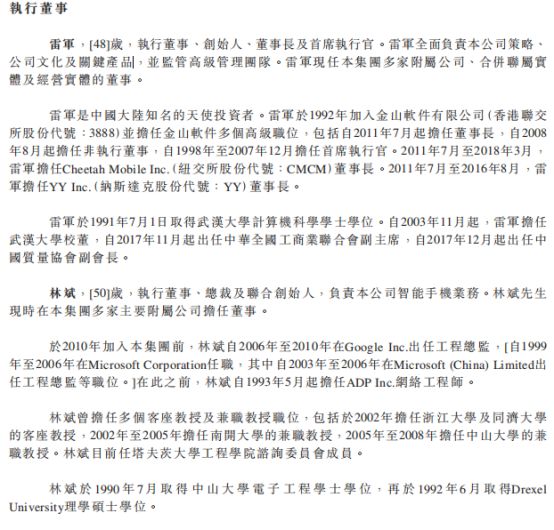

雷军持股31.41%,表决权比例超50%

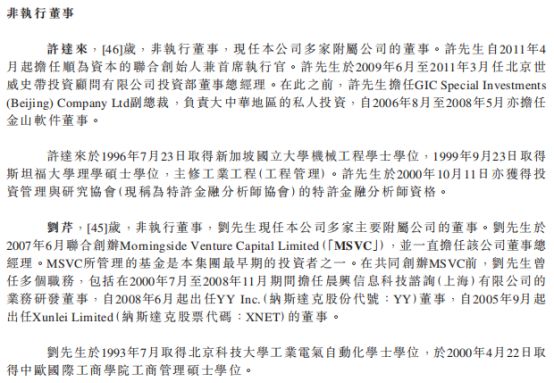

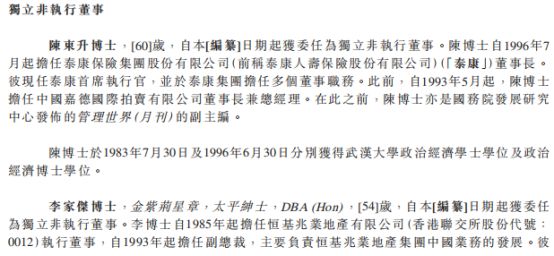

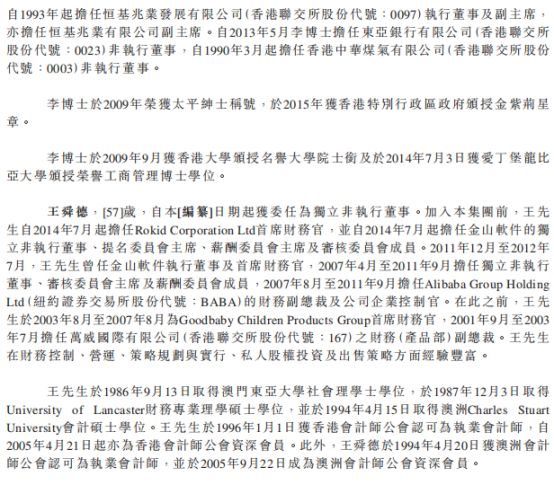

在小米公司股权结构方面,小米的四位自然人股东分别是小米公司创始人、董事长兼CEO雷军,联合创始人、总裁林斌,联合创始人、品牌战略官黎万强,联合创始人、副总裁、生态链负责人刘德和联合创始人、副总裁、MIUI 负责人洪峰。董事会主要成员为雷军、林斌、黎万强、许达来、刘芹。

具体数据上,雷军持有31.4124%的股份、林斌持有13.3286%、黎万强持3.2375%、黄江吉(已离职)持3.2375%、洪锋持3.2207%、许达来持2.9312%、刘德持1.5494%、周光平持1.4317%(已离职)、王川(小米电视掌舵人)持1.1149%、晨兴集团持股17.1931%,其他投资者持有21.3430%。

初步招股书数据,根据同股不同权架构,小米股票分为A类股份及B类股份。对于提呈本公司股东大会的任何议案,A类股份持有人每股可投10票,而B类股份持有人则每股可投1票。

需要注意的是,雷军持股比例为31.4%,如计入总股本ESOP员工持股计划的期权池,则雷军的持股比例为28%。通过双重股权架构,雷军的表决权比例超过50%,为小米集团控股股东。

如果觉的看不清楚,可以看下面这个竖幅的图:

估值或达1000亿美元,一场新的造富运动开始

小米在港递交IPO招股书后,融资计划和目标股价尚未公布,所以究竟达到怎样的估值仍是悬念。

不过根据招股书显示,小米公司将把本次上市所募集的资金用于以下几种途径:

1、约 30% 用于研发及开发核心产品,包括智能手机、智能电视、笔记本电脑、人工智能音箱和智能路由器;

2、约 30% 用于投资扩大及加强 IoT 与生活消费产品及移动互联网服务(包括人工智能)等主要行业的生态链;

3、约 30% 用于全球扩张等;

4、约 10% 用作营运资金及一般公司用途。

有港媒报道称,接近小米的投行透露,小米此次计划融资100亿美元,最终估值将达到1000亿美元。

仅以这个数字来看的话,小米上市之后将超越百度和京东,成为继腾讯和阿里之后市值中国第三高的科技公司。

同时,小米的IPO规模将是历史第15高,仅次于2010年的农业银行,并成为港交所历史第四高。

据PingWest从小米披露的财务数据分析,小米2018年的净利润将超过120亿元,参照同样在港股上市的互联网公司腾讯58倍的市盈率(PE),小米的估值为6960亿元,按照当前汇率换算,大约为1100亿美元。

根据持股比例,小米市值只要能超过900亿美元,雷军、林斌、黎万强、黄江吉、洪峰、许达来(顺为资本CEO)、刘德、周光平和王川的身价都将由此提升至少10亿美元,雷军更是会超过200亿美元。

另外值得注意的是,截至招股说明书签署日,在股权结构上,执行董事、董事会主席兼首席执行官雷军持股比例为31.4%,其中计入了总股本ESOP员工持股计划的期权池,该部分的股权比例为3.4%。如果按照1000亿美元的估值,该部分的股权价值约为34亿美元(约合人民币216亿元)。

此外小米透露,从2010年4月1日到2018年5月1日,共向超过5500名员工(董事和高管除外)授出但未行权股份2.22亿股,行权价为0-3.44美元,归属期为1至10年。而根据小米今天在香港提交的招股书显示,这5500员工将分得的股权500亿股权,人均近1000万,上市半年后解禁。

而小米在招股书中透露,从2010年4月1日到2018年5月1日,共向超过5500名员工(董事和高管除外)授出但未行权股份2.22亿股,行权价为0-3.44美元,归属期为1至10年。小米上市后,这些期权总价值约500亿,人均近1000万的节奏啊!

A轮投资者回报或高达350倍

小米IPO除了将惠及小米公司高管及众多持有期权的员工之外,对于此前参与小米多轮融资的投资者来说,也是获利颇丰。

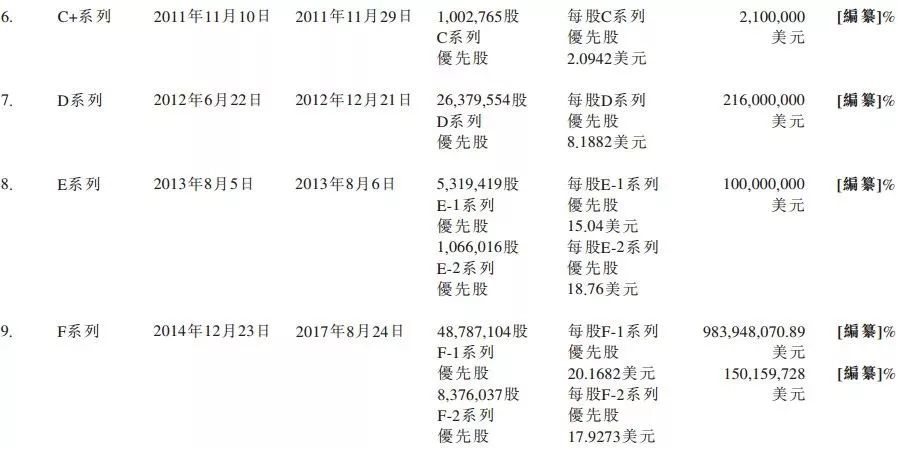

小米招股书显示,小米上市之前共完成了九轮融资,总融资规模为1,502,107,829美元。最后一轮融资是2014年底的F轮,融资额约10亿美元,估值约420亿美元。

小米最大的外部投资者是启明创投、晨兴资本和DST。启明创投参与了小米的B轮和C轮融资,晨兴资本则从A轮投到了E轮,DST从C轮投到了E轮。除了以上三家之外,参与过小米融资的投资方还有数十家,包括IDG资本、淡马锡、GIC、厚朴投资、云锋基金等等。

小米的表现没有让投资者失望,即使按此前流传的700亿美元的IPO定价,A轮投资者的回报将达到350倍,B轮投资者(B-1系列)的回报为80倍,E轮投资者也可获得一倍回报。如果按照1000亿的估值,回报倍数将更高。

雷军公开信:永远坚持价格厚道!

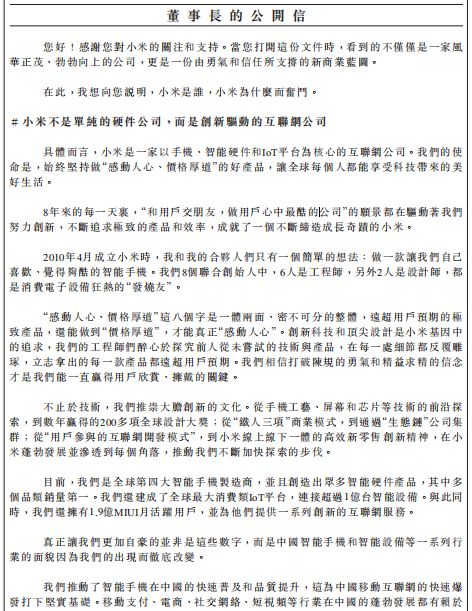

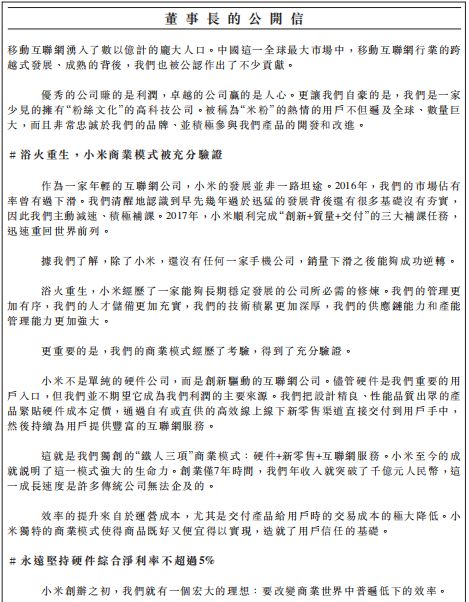

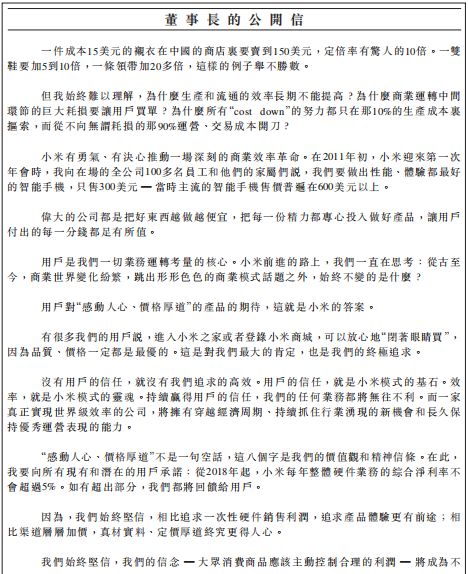

在招股书中,还披露了雷军的的一封《董事长的公开信》,他在个人公众号也做了全文分享。

雷军强调,小米不是单纯的硬件公司,而是创新驱动的互联网公司。更可贵的是,小米是一家少见的拥有“粉丝文化”的高科技公司,被称为“米粉”的热情的用户不但遍及全球、数量巨大,而且非常忠诚于我们的品牌、并积极参与我们产品的开发和改进。

同,雷军再次重申了不靠硬件作为利润主要来源,永远坚持硬件综合净利率不超过5%。

文末,他动情的表示,厚道的人运气不会太差。我们已经改变了几亿人的生活,未来我们将成为全球几十亿人生活中的一部分。

-

ipo

+关注

关注

1文章

1184浏览量

32511 -

小米

+关注

关注

69文章

14302浏览量

143668

原文标题:小米IPO的造富神话:9位亿万富翁,5500位千万富翁!A轮投资者回报或超350倍!

文章出处:【微信号:icsmart,微信公众号:芯智讯】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

清川智能完成数千万A轮融资

千觉机器人完成数千万元天使轮融资

迅为RK3588开发板!黑神话悟空,启动?

英特尔将裁员数千人 降本增效

液位变送器如何调节液位参数

小米IPO的造富神话:或将造就近十位“百亿富翁” 数千位千万富翁

小米IPO的造富神话:或将造就近十位“百亿富翁” 数千位千万富翁

评论