硅片是晶圆厂最重要的上游原材料,其供需情况与价格趋势能充分反映半导体行业的景气度。进入2018年,全球半导体产业增速环比有所放缓,但硅片涨价潮依旧持续。是下游需求猛烈,还是上游供给有限,这一议题值得深入研究。本文参考了SUMCO,台积电等公司提供的原始数据,将硅片的供给端,需求端和价格端等多个核心问题分析如下:

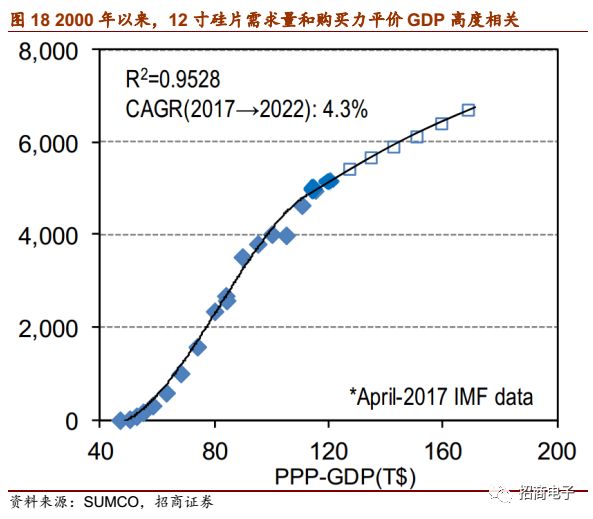

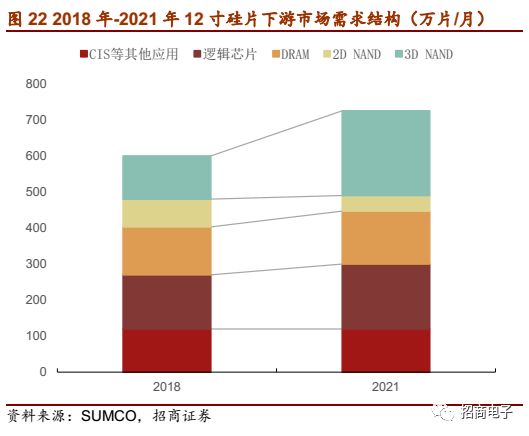

需求端:通过购买力平价GDP模型预判12寸硅片需求:通过回溯历史,我们发现自2000年起,12寸硅片出货量以及当年的购买力平价GDP两大数据高度拟合。拟合优度判定系数(R2)高达0.9528。体现了极强的关联度。故在硅片行业中,通常会采用购买力平价GDP模型来判断12寸硅片的市场需求。通过模型我们可以推导出2017年-2022年,12寸硅片需求的复合增长率为4.3%。其中3D NAND对硅片需求的复合增长率为16.76%,成为未来3年里12寸硅片需求增长的主要驱动力。

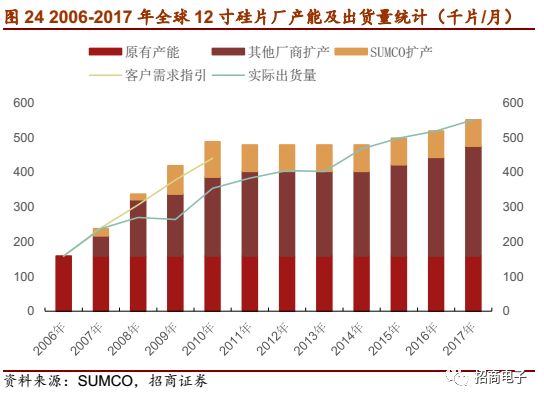

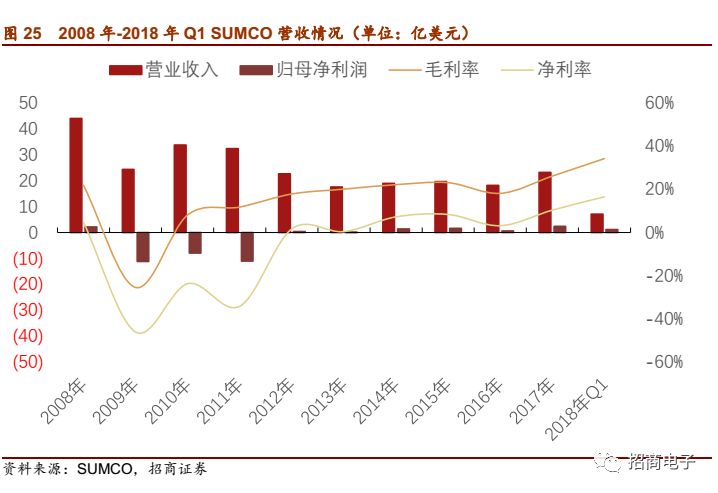

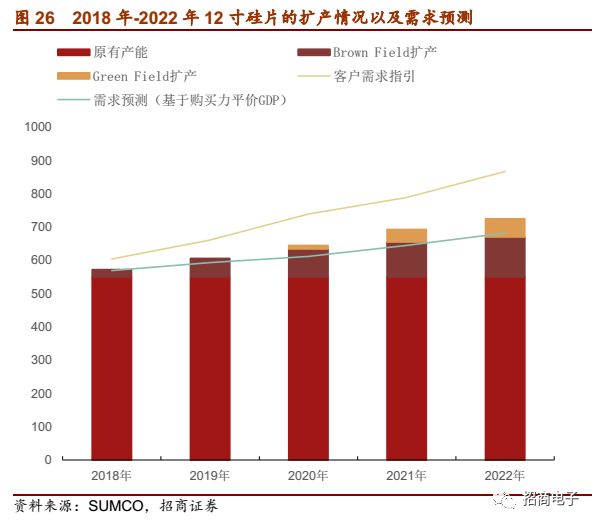

供给端:经历了产能过剩的十年,12寸硅片厂扩产谨慎:2007年起,全球硅片厂大规模扩张12寸硅片产能,但产能利用率严重不足,使得硅片价格持续下跌。SUMCO的毛利一度跌至-25.5%,只能关厂裁员,断臂求生。进入2016年,在存储器需求爆发的带动下,硅片价格开始一路回升。但各家厂商在经历了过去一轮大萧条之后,扩产较为谨慎,目前全球硅片厂规划中的产能扩张复合增长率(5.7%)介于购买力平价GDP模型(4.3%)与客户需求指引(9.7%)之间。可以看出,当前各家硅片厂均相对保守,更倾向于控制产能扩张,推动涨价,抬升利润水平。

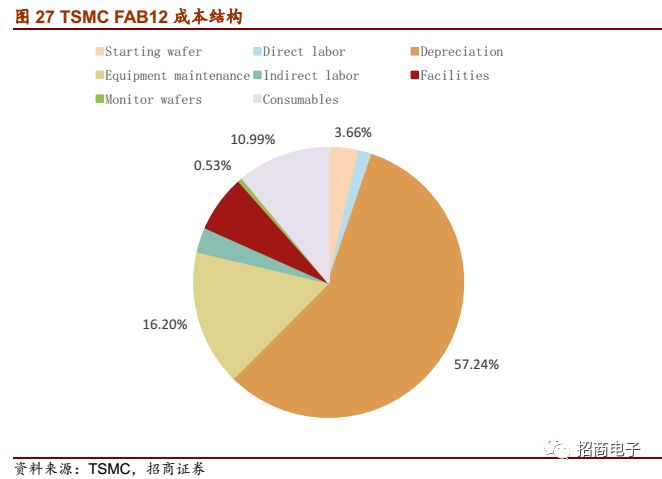

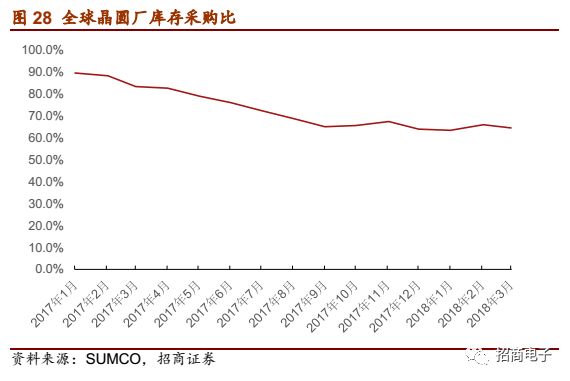

价格端:12寸硅片持续涨价,相关晶圆厂暂无涨价计划:SUMCO预计12寸硅片的价格在2018年将提升20%。有较多晶圆厂已经开始2021年的长协价谈判。但对于12寸晶圆厂而言,其wafer成本占比较低,且28nm以上成熟制程市场竞争激烈。为了维持稳定的产能利用率,避免高额折旧影响毛利。各大厂没有向下游涨价的计划。同时,为了更好地观测12寸硅片的供需结构,我们引入了晶圆厂库存采购比指标。目前12寸晶圆厂的平均库存量维持在当月采购量的65%左右,若向上或向下大幅突破,则意味着供需平衡出现变化。

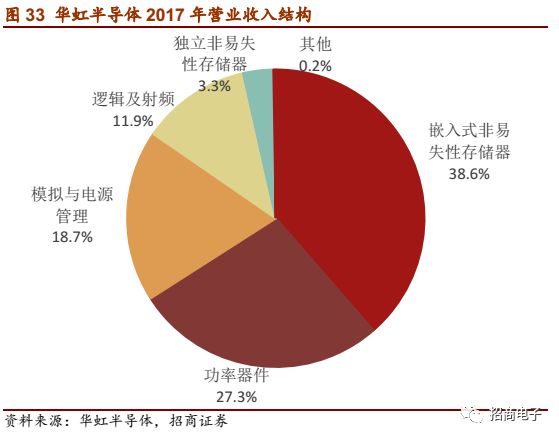

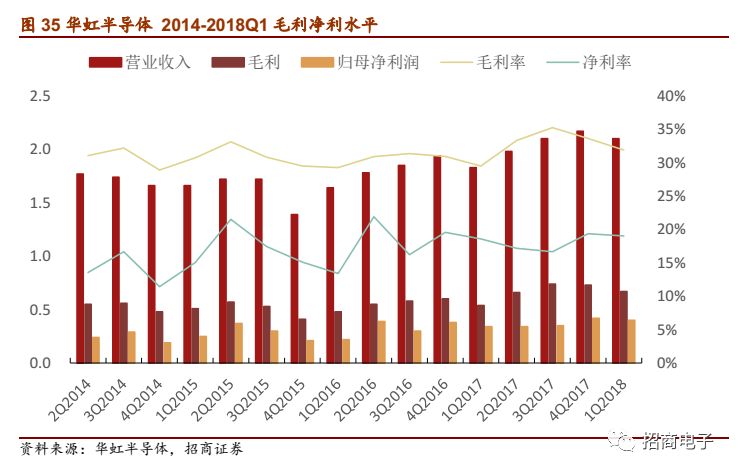

8寸供需分析:汽车电子主导8寸硅片需求,晶圆厂通过涨价转移成本压力:2016年起,8寸线的驱动力主要在指纹识别,进入2018年,随着汽车电子,IOT等应用的兴起,8寸线的供需关系依旧偏紧。但后续要持续观测指纹识别应用下滑的影响。目前8寸硅片的价格已达40美金,相比2016年年初增长了19.7%。对于晶圆厂而言,由于绝大多数8寸厂均已折旧完毕,所以wafer成本占比较高,一般在10-15%之间,硅片涨价对于成本影响明显。以华虹为代表的部分晶圆厂通过涨价,向下转移成本压力,毛利目前较为稳定。

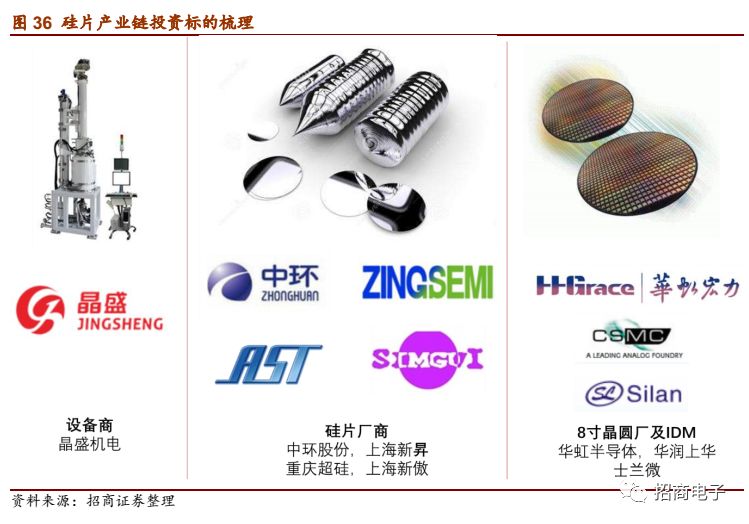

国内产业链标的梳理:

硅片厂商:上海新昇(上海新阳参股24.36%)的大硅片项目目前已经实现了挡片的批量供货,正片也有小批量样片实现销售,目前产能4-5万片/月,预计2018年产能可达10万片/月;中环股份于2017年10月13日和无锡市签署《战略合作协议》,共同在宜兴市建设集成电路用大硅片生产与制造项目。项目总投资约30亿美元,一期投资约15亿美元;重庆超硅的12寸硅片开发进展也较为顺利。同时硅产业集团旗下的上海新傲的SOI产线是中国硅片产业的一大亮点;其他厂商,如有研半导体、宁夏银和、金瑞泓、合晶郑州、奕斯伟西安、江苏协鑫等也建议关注。

设备厂商:晶盛机电于2017年10月13日协同中环股份和无锡市签署《战略合作协议》。目前晶盛机电可以向下游客户提供从长晶,滚磨,截断,抛光等硅片生产的全套解决方案。公司在半导体硅片领域的主要客户包括有研半导体、***合晶、中环股份、金瑞泓等企业。

晶圆厂与IDM方面:由于12寸晶圆厂面临激烈的价格竞争,没有涨价动力,所以我们更建议关注8寸晶圆厂华虹半导体,公司于2017年下半年对部分客户调价,受益于此,公司2017年Q3的毛利升至35.24%的历史高点,但由于近期没有涨价动作,且硅片价格持续攀升,所以毛利率又回落到31.9%的水平,预计公司在Q2末还会有一些调价。另外,国内IDM厂中,士兰微的8寸线也同样受益于功率半导体需求以及上游硅片价格传导。非上市晶圆厂中,建议关注华润上华。

一、硅片产业简介

1.硅片是半导体生产的重要原材料

硅片是生产集成电路所用的载体,作为晶圆厂最重要的上游原材料,硅片供需情况与价格趋势能充分反映半导体行业的景气度。

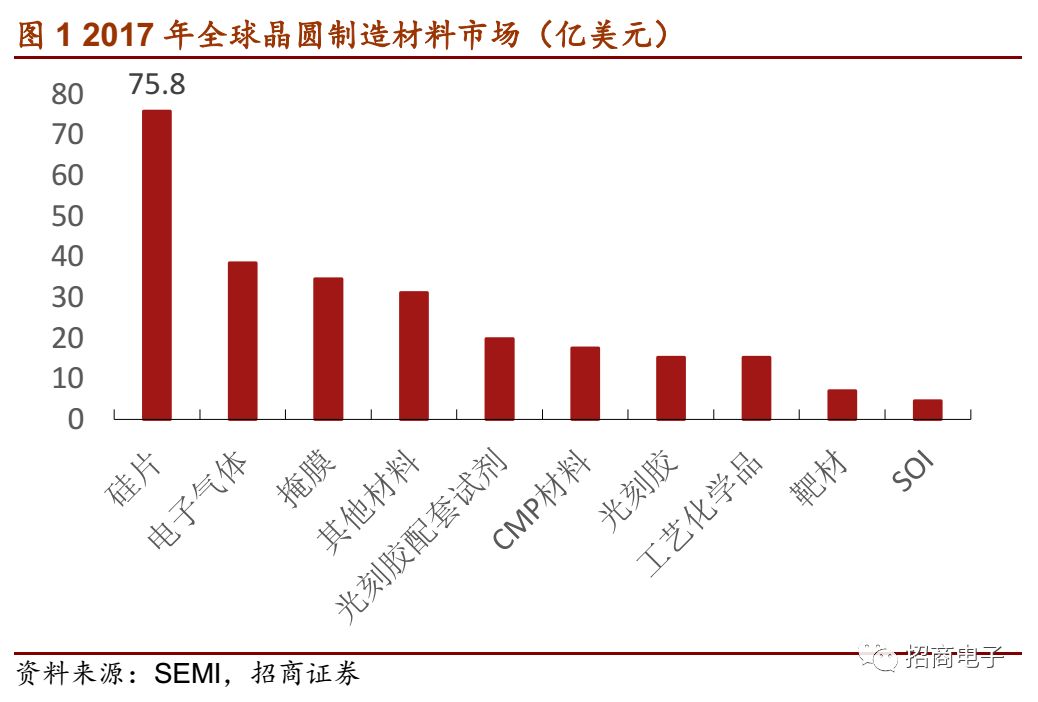

2017年,全球晶圆制造材料市场规模259.8亿美元,其中硅片市场规模75.8亿美元。占比29.17%,往后分别是电子气体,掩膜,其他材料,光刻胶配套试剂,CMP材料,光刻胶,工艺化学品,靶材,SOI。

2.半导体硅片的生产流程

半导体硅片对产品质量及一致性要求极高,其纯度须达99.9999999%(9个9)以上,而最先进的工艺甚至需要做到99.999999999%(11个9)。而光伏级单晶硅片仅需5个9即可满足应用需求。所以半导体生产所用硅片的制备难度远大于光伏级硅片。

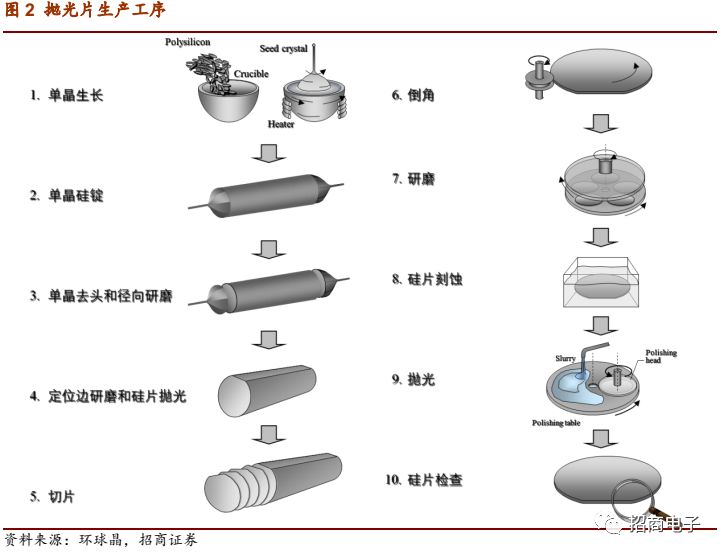

硅片生产工序主要包括:长晶,径向研磨,定位边研磨,抛光,切片,倒角,研磨,硅片刻蚀,抛光,检查等步骤。经过上述步骤生产出的硅片即为最通用的抛光片。我们下文中的硅片价格默认为抛光片。

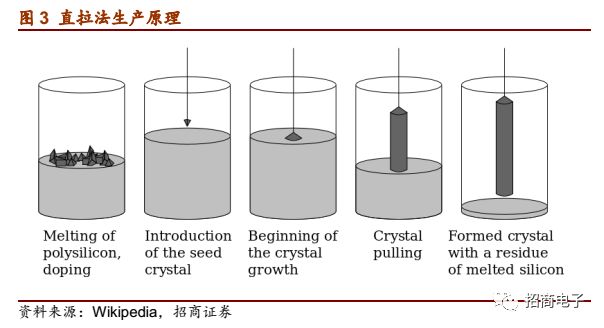

在抛光片生产过程中,长晶是最为核心的工序。长晶技术路线主要分为直拉法(CZ),区熔法(FZ)。其中直拉法是目前市场的主流,可支持12寸硅片生产,而区熔法则相对简单,仅可支持8寸及以下尺寸硅片生产。

直拉法最早由Czochralski于1918年首创,故亦称为CZ法,其原理是将多晶硅加热至熔化,再将单晶晶种和硅溶液表面接触。接触后,由于温度差异,硅溶液开始在晶种表面凝固并生长和相同晶体结构的单晶。晶种同时以极缓慢的速度往上拉升,并伴随以一定的转速旋转,最终形成单晶晶棒。该方案可以在拉晶过程中观察晶体的生长情况,但容易受到机械扰动的影响。

3、硅片分类介绍

(1)通过加工工序分类:

除了最普通的抛光片外,硅片还有较多特色工艺产品,主要包括退火片(Annealed Wafer),外延片(Epitaxial Wafer),绝缘体上硅(Silicon-On-Insulator Wafer)等。

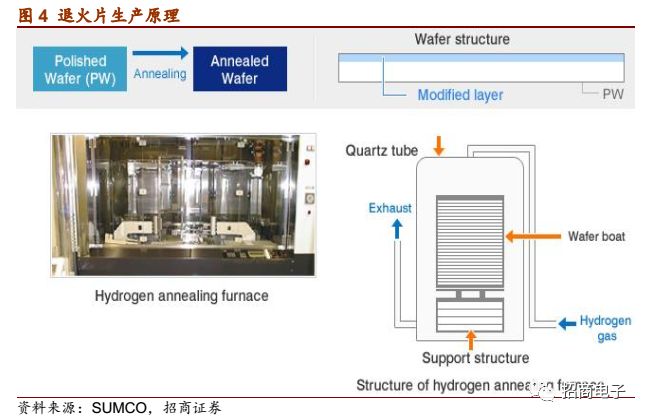

退火片(Annealed Wafer)是将抛光片置于退火炉中,在氢或氩气氛中进行高温退火,随着此过程去除晶片表面附近的氧气,可以改善抛光片表面特性。

外延片的生产流程是将抛光片在外延炉中加热到1200℃左右。通过汽化的四氯化硅(SiCl4)和三氯硅烷(SiHCl3)生长气相外延。它具有抛光片所不具有的某些电学特性并消除了许多在晶体生长和其后的晶片加工中所引入的表面/近表面缺陷。

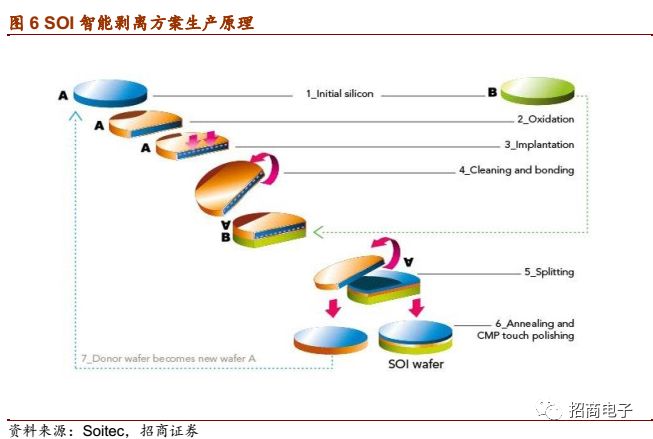

绝缘体上硅即SOI硅片,SOI是一种三明治结构,最上面是顶层硅,中间是掩埋氧化层(BOX),下方是硅衬底。制备SOI材料的技术主要有注氧隔离(SIMOX)、键合减薄(BESOI)和智能剥离(Smart-Cut)等,当前最主流的技术是智能剥离。

SOI的优势在于可以通过氧化层实现高电绝缘性,这将大大减少硅片的寄生电容以及漏电现象。随着半导体制程工艺不断演进,SOI方案的优势逐渐凸显。在28nm以下先进制程中,FD-SOI(全耗尽SOI)具有明显的低功耗,防辐射,耐高温的性能优势,同时采用SOI方案可以大大减少工序,降低成本。根据Marketsand Markets最新预估,SOI市场在2017-2022年期间平均复合成长率将达29.1%,2022年市场价值将有望达到18.6亿美元。

通过产业链调研,我们了解到SOI目前主要的应用场景有功率器件,射频开关,硅光芯片,高端MEMS等。先进制程里,汽车电子相关的I.MAX处理器,ADAS芯片亦有采用FD-SOI。

(2)通过应用场景分类:

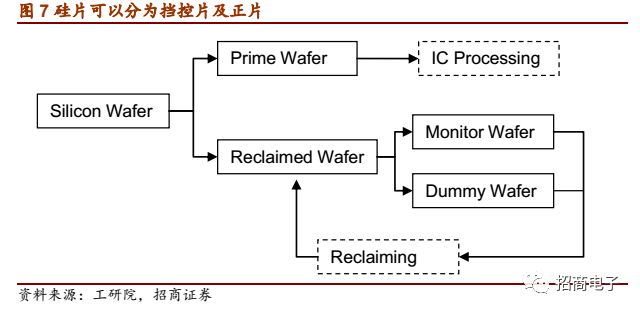

从硅片在晶圆厂的应用场景角度来看,硅片可以分为挡片(Dummy Wafer),控片(Monitor Wafer)以及正片(Prime Wafer)。其中挡片和控片一般是由晶棒两侧品质较差处所切割出来,用于调试机台、监控良率。随着晶圆厂制程的推进,基于精度要求及良率的考量,需要在生产过程中增加监控频率。65nm制程每投10片正片,需要加6片挡控片,而28nm及以下制程,每10片正片需要加15-20片挡控片。

挡控片的用量巨大,为了避免浪费,晶圆厂往往会回收用过的挡片,经研磨抛光,重复使用,但挡片的循环次数有限,一旦超过门限值,则只能报废处理或当做光伏硅片使用。而控片则需具体情况具体对待,用在某些特殊制程的控片无法回收使用,那些可以回收重复利用的挡控片又被称为可再生硅片(reclaimed wafer)。

(3)通过硅片尺寸分类:

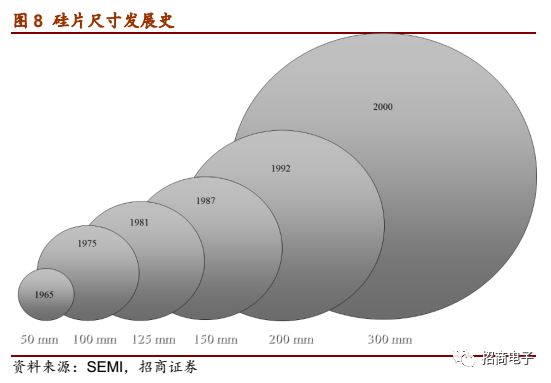

伴随着半导体行业的发展,硅片的尺寸也逐步提升。从最早在1965年诞生的2英寸直径硅片(50mm),到4英寸(100mm),5英寸(125mm),6英寸(150mm),8英寸(200mm),再到2000年面世的12英寸(300mm)硅片。每次硅片直径的提升,都会使得单片晶圆产出的芯片数量呈几何倍数增长,从而在生产过程中提供显著的规模经济效益。

12寸硅片的下一站是18寸(450mm)硅片。2011年,全球五大半导体厂商IBM、英特尔、三星电子、台积电和Global Foundries共同成立全球450mm联盟(G450C),用于推动18寸硅片发展,除此之外,还有EEMI450,Metro450等联盟在协同运作。但由于12寸硅片可以满足当前的生产需求,且18寸硅片设备研发难度极大,产业链上下游厂商对18寸硅片的推动力度不足。

从各尺寸硅片的出货面积比例来看,12寸业已成为业内主流,2017年占全球硅片出货量的56.1%。所以下文中的分析将主要围绕12寸硅片展开。

4、半导体硅片的主流厂商

目前在全球半导体材料产业链中国外巨头占据了主要的市场份额。其中日本信越(4063.T),SUMCO(3436.T),***环球晶圆(6488.TW)三家更是占据了硅片70%的市场份额,且集中度持续提升,紧扼全球晶圆制造的咽喉。

根据芯思想统计,截止2017年11月,我国12寸硅片需求量为45万片(包括三星西安、SK海力士无锡、英特尔大连、联芯厦门),随着晶合集成、台积电南京和格芯成都的陆续投产,加上紫光南京、长鑫合肥、晋华集成三大存储芯片厂的建成,预估到2020年我国12寸硅片月需求量为80-100万片。抛开外资晶圆厂(三星西安、SK海力士无锡、英特尔大连、联芯厦门、台积电南京、格芯成都)的产能,国内的月需求量约为40-50万片。

目前我国12英寸硅片主要依赖进口,但规划中的月产能已经达到120万片,后续如均能顺利量产,可基本满足国内需求。

其中,中环股份(002129.SZ)于2017年10月13日和无锡市签署《战略合作协议》,共同在宜兴市建设集成电路用大硅片生产与制造项目。项目总投资约30亿美元,一期投资约15亿美元;上海新阳(300236.SZ)参股的上海新昇目前已经实现了挡片的批量供货,正片也有小批量样片实现销售,目前产能4-5万片/月,预计2018年产能可达10万片/月;重庆超硅的12寸硅片开发进展也较为顺利;其他厂商,如宁夏银和、金瑞泓、合晶郑州、奕斯伟西安、江苏协鑫等也建议关注。

8寸硅片方面,据芯思想统计,截止至2016年底,我国具备8英寸硅片和外延片生产能力的公司合计月产能为23.3万片/月,实际产能利用率不足50%,2016年全年我国仅仅产出120万片8寸硅片,只满足国内的10%的需求。从目前已经公布的产能来看,8寸硅片月产能已经达到140万片,合计超过160万片,远远超过我国8寸硅晶圆的月需求80万片的规模。

而SOI硅片则由于它的特殊性,所以其供应商和主流的硅片厂商不同。目前国际上最大的SOI供应商为法国Soitec,上海硅产业投资有限公司已收购其14.5%股份。其他供应商为日本信越,Sumco等。而国内的供应商主要为上海新傲,也是上海硅产业集团的子公司。

产能方面,目前Soitec位于法国Bernin 2工厂以及新加坡Pasir Ris工厂主要生产300mm晶圆,未来最大产能将达200万片,而Bernin1和新傲科技的200mm晶圆厂最大产能将达100万片。

二、需求端:12寸硅片市场需求及驱动力分析

1、硅片出货面积与半导体市场规模有一定关联度

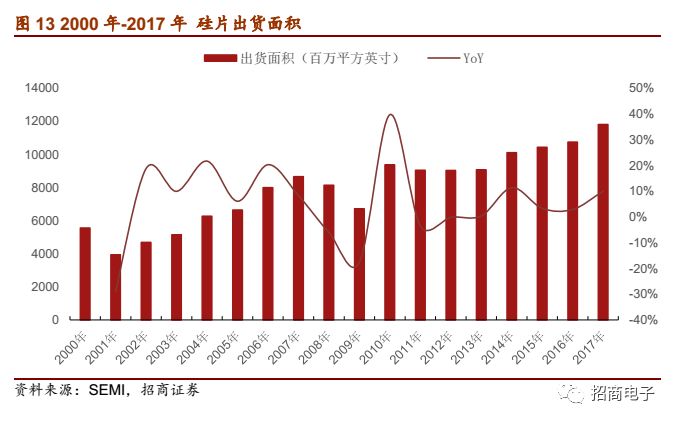

根据SEMI的数据统计,全球硅片市场在2017年共计出货118.1亿平方英寸,由于8寸硅片面积为50.24平方英寸,12寸硅片面积为113.04平方英寸,则2017年全球硅片出货量为2.35亿片等效8寸硅片,1.04亿片等效12寸硅片,同比增长9.99%。

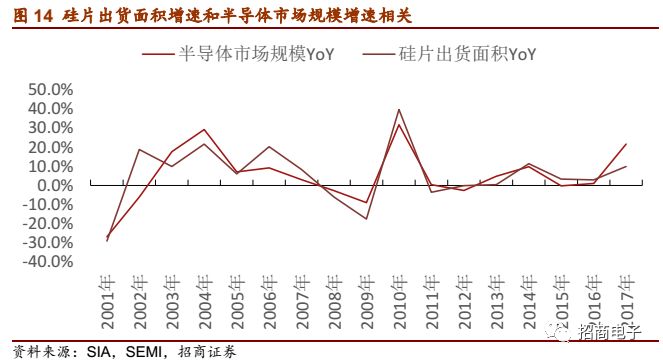

硅片作为半导体产业的最重要原材料,其市场需求会受到半导体产业景气度影响。通过对比硅片出货面积增速以及半导体市场规模增速,我们可以发现二者高度相关,但无法完全拟合,根据SIA的数据统计,2017年全球集成电路销售额为4122亿美元,同比增长21.63%,而硅片出货面积在2017年同比增速为9.99%,二者差距较大,所以不能简单用半导体的市场规模增速判断硅片出货面积增速。

半导体市场规模和硅片出货面积两项数据无法拟合的主要原因有:

(1)半导体的市场规模受芯片ASP影响较大,2017年,DRAM和NAND价格高涨使得芯片ASP有了较大幅度提升,再加之芯片出货量亦有提升,使得2017年的半导体行业市场规模创下自2010年起的行业最高增速。但这一增速是在ASP增速的推动下实现的,无法体现半导体行业对硅片的需求量增速。

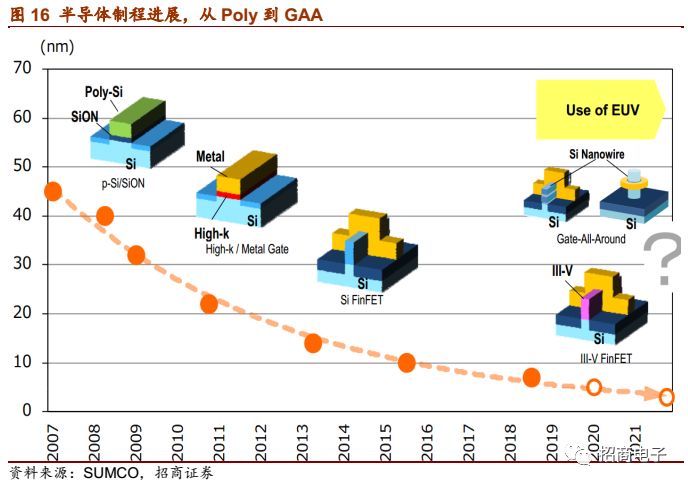

(2)硅片出货量则和制程进展相关,随着制程的演进,从Poly到Hi-K,再到14nm的Finfet,以及尚处于实验室中的5nm工艺GAA,先进制程的开发会使得芯片的特征尺寸不断减小,进而缩小芯片面积,降低对硅片的需求量。所以随着摩尔定律的持续推进,硅片需求增速会慢于芯片出货量增速。

2.通过购买力平价GDP模型判断12寸硅片市场需求

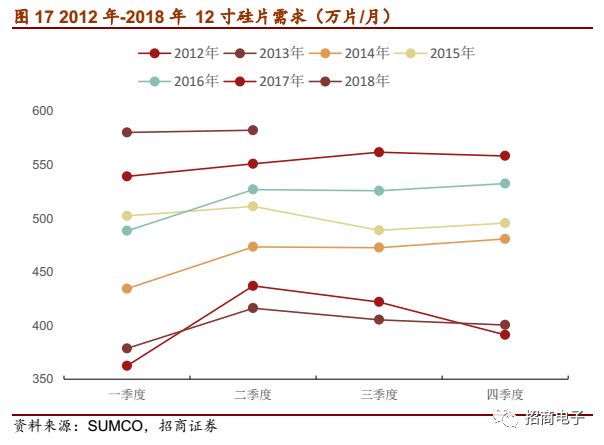

具体到12寸硅片,据SUMCO的数据统计,其市场需求逐年稳步提升,2015年,2016年及2017年的同比增速分别为7.33%,3.79%及6.58%。而2018年Q1全球需求量为580万片/月,同比提升7.4%。预计2018年Q2市场需求和Q1持平。

不过仅仅通过订单判断未来一个季度的出货量是不够的。我们需要一个更加长效的需求预测模型。

我们知道,半导体行业已经深入生活的方方面面,所以当全球经济景气的时候,半导体行业也将在电子行业的带动下有较大程度的增长,而经济萧条时,半导体行业也将面临下滑。同时,随着电子化的进展,越来越多的产业将和半导体挂钩,使得半导体行业与GDP密不可分。

那么作为半导体的核心上游原材料,硅片的出货量和GDP的关联度如何呢?通过比较12寸硅片出货量以及当年的购买力平价GDP,我们发现自2000年起,这两大数据高度拟合。拟合优度判定系数高达0.9528。体现了极强的关联度,故在硅片行业中,通常会采用购买力平价GDP模型来判断12寸硅片的市场需求。

据IMF预测,2017年-2022年的全球购买力平价GDP复合增长率为4.3%,那么根据模型,12寸晶圆需求的复合增长率将同样为4.3%。

3.3D NAND驱动12寸硅片的需求增长

通过购买力平价GDP模型,我们了解到未来5年内,12寸硅片市场需求的复合增长率为4.3%。那么12寸硅片的需求增长的驱动力又来源于何处呢?

短期来看,尽管2018年一季度智能手机出货量出现波动且NAND存储器价格疲软,但智能机存储升级的步伐没有停止,2018年发售的新机里,128G手机逐渐成为主流,这极大程度地驱动了市场对于NAND颗粒容量的需求。

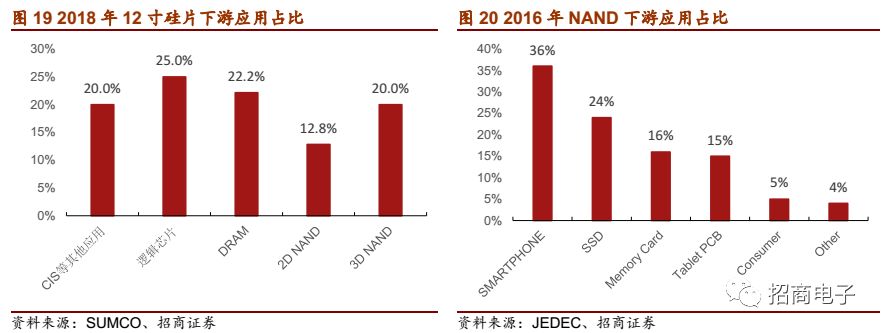

据SUMCO统计,2018年将有32.83%的12寸硅片用于生产NAND。而NAND Flash又有36%的下游市场在智能手机,所以可以判断,智能机的容量升级,拉升了对3D NAND的需求,进而推动了晶圆厂对12寸硅片的需求。

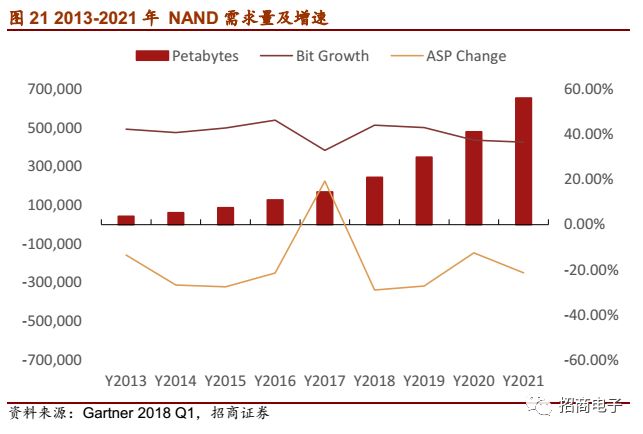

长期来看,根据Gartner预测,得益于3D制程工艺的成熟并持续向先进制程演进,2017年-2021年,NAND均价的复合增长率为-22.82%。但在数据中心、移动终端旺盛需求的带动下,NAND容量需求将高速增长,复合增长率为40.21%。

对应到硅片需求来看,我们前文提到先进制程的开发会使得芯片的特征尺寸不断减小,进而缩小芯片面积,降低对硅片的需求量。NAND也是如此,其制程工艺现已完成从2D向3D的跨越,并将在未来向1z nm制程工艺迈进。但由于NAND的需求增长远大于制程工艺进步带来的单位面积存储密度增速,所以NAND对硅片的需求将持续高速增长。根据SUMCO预测,2018-2021年,NAND对硅片需求的增长率为5.91%。其中,由于2D NAND的需求会被3D逐步替代,所以2D的市场需求将萎缩,复合增长率为-17.65%,而3D NAND对硅片需求的复合增长率为16.76%,成为未来3年里硅片产业需求的主要驱动力。

除此之外,逻辑芯片也有较快增长,这主要归功于逻辑芯片的制程演进在逐步放缓。逻辑芯片在未来三年内对硅片的需求的复合增长率为6.27%。

三、供给端:12寸硅片扩产保守之缘由探析

1、激进扩产带来硅片产能过剩的十年

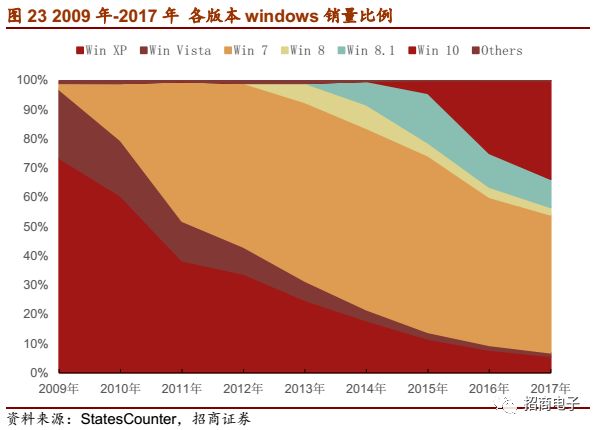

2006年全球的12寸硅片产能在159万片/月,而此时,Windows Vista刚刚推出,该版本操作系统对于PC机的性能要求有了较大提升,尤其是最低DRAM需求从Windows XP的64MB跃升至512MB。各存储器厂商判断DRAM需求会大幅提升,所以纷纷扩产,进而带动了12寸硅片的需求,各硅片厂也随之开启了产能扩张计划。2007年全球硅片厂规划中的产能有140万片/月,并在当年达产75万片/月;2008年的产能规划进一步升级,全球规划中产能为166万片/月,并在当年达产了85万片/月的产能,总产能攀升到320万片/月,两年时间内,全球12寸硅片产能实现翻倍。

然而由于对硬件要求过高加之严重的兼容性问题,Vista问世以来就饱受批评,销量严重不及预期。2009年,Vista销量占全部Windows版本销量仅为23.45%,远不如Win XP的73.43%。同时很快被Win 7的销量超越,成为Windows史上最短命的操作系统之一。

除此之外,2008年金融危机大爆发,电子产业也遭受了严重打击,对芯片需求量大大降低。种种因素叠加,使得晶圆厂给出的硅片需求指引和实际出货量出现背离,2009年,下游晶圆厂给出的需求指引为337万片/月,但实际出货量仅为264万片/月。而硅片厂在经历此前大幅产能扩张后,总产能冲到420万片/月,相比2006年,产能提升了164.15%,但产能利用率仅为62.86%。

为了应对产能严重过剩的困境,各大硅片厂调整了产能扩张规划,SUMCO更是在2010年裁员1000多人,同时关闭了2座工厂。使得全球硅片总产能在2011年出现下滑,从2010年的488万片/月下滑到480万片/月。此后2011-2014年间,全球硅片厂没有任何产能扩张计划,仅在2015年,2016年,2017年三年间各微增了20万片,20万片和30万片的产能。

从SUMCO角度来看,公司在2008年-2010年间在客户的需求指引下扩产,却遭遇了严重的产能过剩,硅片价格连续多年持续下跌,2009年毛利率甚至都跌到-25.5%。直至2013年SUMCO的净利润才开始回正。

2.硅片厂扩产规划及需求预测

站在当前的时点,硅片供需结构悄然发生逆转,半导体产业的持续景气对硅片厂产能提出了更高的需求。硅片价格在经历了过去近10年的下跌之后,终于在2016年起开始逐步回升。

与之相应,下游晶圆厂再度给出了激进的需求指引,根据SUMCO统计,全球晶圆厂给出的总需求指引,其复合增长率为9.7%(SUMCO的统计没有考虑部分中国新建晶圆厂的需求,所以实际需求指引会更多)。但我们前文提到,客户需求指引往往会背离实际需求。所以通过购买力平价GDP模型判断硅片市场需求会更为合理。

同时,由于硅片供不应求的态势在2017年才开始出现,如在2017年开始新建厂房扩产(Green Field),需要2-3年才能投产。所以当前硅片厂更多是在原有厂房的基础上,以购置机台或工艺改进的方式,实现快速扩产(Brown Field)。

根据SUMCO预测,2022年,全球硅片厂通过Green Field方式实现的产能扩张为55万片每月,通过Brown Field方式实现的产能扩张为120万片每月。相比2017年的全球总产能将扩张31.82%,复合增长率为5.7%。而IMF预测2017年-2022年的全球购买力平价GDP复合增长率为4.3%,客户需求指引的复合增长率为9.7%,所以目前全球硅片厂的产能扩张介于二者之间,处于中位数偏下的水平。可以看出,当前各家硅片厂的扩产规划均相对保守,对于硅片厂而言,谨慎扩产,推动硅片价格持续抬升,成为了业内的共识。

四、价格端:12寸硅片涨价影响及观测指标

1.12寸硅片涨价趋势分析

目前,12寸硅片处于供不应求的状态。展望全年,SUMCO预计12寸硅片的价格在2018年将提升20%(18年Q4相比16年Q4提升40%),同时19年涨价趋势不变,有较多晶圆厂更是开始2021年的价格谈判。

通过产业链调研我们了解到,2018年一季度28nm以上的12寸硅片价格为120美元,而14nm所用的硅片更是高达200美元。硅片价格高涨,推动了硅片厂的盈利能力。以SUMCO为例,公司在2017年的毛利为26.13%,净利为10.37%;而2018年一季度毛利再度创下历史新高,毛利达34.22%,净利16.52%。

2.12寸晶圆厂无涨价计划

对于12寸晶圆厂而言,主要的生产成本来自折旧,虽然硅片是最重要的原材料,但是成本占比较低。根据台积电FAB12的数据,其Starting Wafer以及MonitorWafer之和在其成本结构中仅占4.19%。同时,通过产业链调研,我们了解到其他12寸晶圆厂的硅片成本占比亦位于中个位数。硅片涨价对公司毛利影响有限,粗估在1%以内。

相比硅片涨价,12寸晶圆厂更关注产能利用率及供应稳定性,持续稳定生产对于晶圆厂非常重要,否则高额的折旧费用会给毛利带来压力。为了争取订单,目前12寸晶圆厂28nm及以上成熟制程价格竞争激烈,各大厂没有向下游涨价的计划,部分制程如28nm,今年的报价同比2017年甚至还会下降15-20%。

3、晶圆厂库存采购比是重要的观测指标

供需紧张会推动硅片价格上涨,但是否会出现供不应求,影响晶圆厂正常生产的情况呢?这个时候就需要通过一个高频数据来观测硅片行业的供需结构,一般我们会选用库存采购比指标。

库存采购比等于晶圆厂的库存硅片存货除以每月实际采购量。从16年下半年开始,硅片售价逐步上涨,晶圆厂的库存也随之逐步下滑。2017年1月,全球晶圆厂给到硅片厂的12寸硅片订单需求为187.7万片,实际采购量176.1万片,库存量为157.7万片,库存采购比为89.5%。往后库存采购比逐月下滑,2017年3月库存采购比下降至83.4%,2017年9月降至谷底,为65.0%,往后库存采购比基本稳定,2018年3月,全球晶圆厂采购量为195.4万片,库存126万片,库存采购比为64.5%,连续7个月维持稳定。

我们预计,未来12寸晶圆厂的库存采购比将维持在65%左右的动态平衡,若库存采购比提升,则意味着12寸硅片的供需关系趋缓,价格有望回落。若库存采购比向下突破,则意味着12寸硅片极度紧缺,可能出现断供的危险。

五、8寸硅片的供需关系及价格趋势

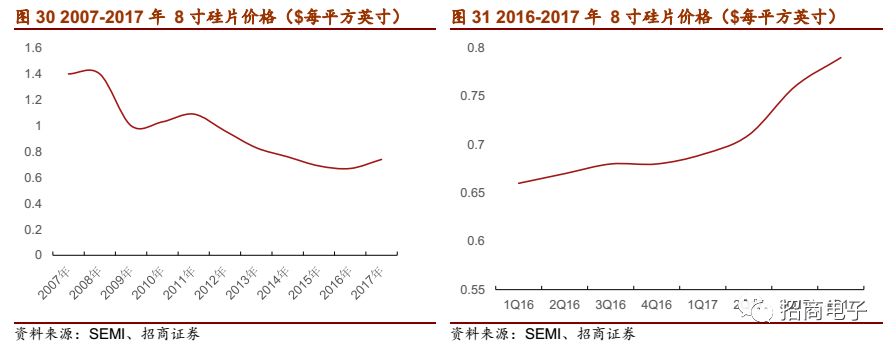

1、8寸硅片出货量及涨价情况分析

前文我们着重讨论了12寸硅片的供需关系,那么8寸硅片的市场情况如何呢?

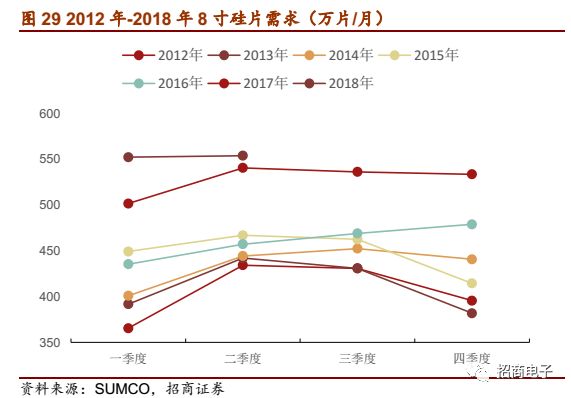

2017年,8寸硅片出货量同比增幅较大,在指纹识别等应用的带动下,全年总需求为2110万片,同比增长14.36%。

进入2018年,指纹识别应用需求有了明显下滑,但汽车电子、工业应用、IOT等下游应用需求增速较快;同时功率器件、射频及传感器等产品在性能与成本效率的共同驱动下,持续从6寸向8寸迁移,所以8寸硅片同样供不应求。2018年Q1同比增长10%,进入Q2,SUMCO预计8寸需求的增速将略放缓,但供需紧张持续。

价格方面,根据SEMI提供的数据,2016年Q1 8寸硅片价格为历史低点,每平方英寸仅为0.66美元每平方英寸,而2017年Q4的价格提升到0.79美元,即39.7美元每片,相比低点增长了19.7%。

2.指纹识别芯片对于8寸供需结构的影响

指纹识别作为2017年8寸厂的核心驱动力之一,在2018年将面临明显下滑:苹果新机采用结构光人脸识别方案;以OPPO为代表的国产安卓厂商会在部分机型上也将不再采用指纹识别芯片,再加之指纹识别芯片Die Size也在不断减小,所以8寸硅片的供需结构有望得到一些缓解。

具体定量分析来看,2017年,全球智能机出货量为14.62亿部,考虑到iPhone X未采用指纹识别,以及部分500元价位段的安卓机型未采用指纹识别,我们假设指纹识别渗透率为80%,则指纹识别芯片出货量为11.7亿颗。通过产业链调研了解到,平均每片晶圆可以切割800颗指纹识别芯片,则2017年,指纹识别市场对8寸硅片的需求量为146万片,占据全球总量的6.92%。

而进入2018年,苹果下半年的三款新机都将不再采用指纹识别,同时OPPO等厂商在部分机型上不再采用指纹识别,我们假设指纹识别渗透率下降至65%,指纹识别芯片Die Size降低使得单个晶圆切割芯片数达850颗。同时,根据IDC预测,智能机全球出货量会有约2.1%的增长,则2018年,指纹识别市场对硅片的需求量为113.9万片,相比2017年下滑32.26万片。

总体来看,指纹识别的下滑可以在有限程度上缓解8寸硅片的供需紧张,长期来看,仍需观测苹果在19年的新机采用屏下指纹识别芯片的可能性。如苹果确定采用屏下指纹,反而会加剧8寸硅片的供需紧张。

同时,目前市场上有观点称指纹识别芯片将转进12寸晶圆厂进行生产,通过产业链调研,我们了解到目前仅有FPC的一款指纹识别芯片采用了12寸工艺,但该款芯片不是主流产品,销量有限。指纹识别芯片的工艺提升缓慢的原因在于,指纹识别芯片的准确度和sensor的面积直接相关。没有必要采用先进工艺去缩小sensor的面积。各家厂商的关注焦点更多在于设计上的优化,而非工艺的提升。所以我们预计指纹识别芯片将在较长一段时间内停留在8寸工艺,不会升级至12寸。

3、8寸芯片产品向12寸转移的趋势

前文提及功率器件、射频及传感器等产品在性能与成本效率的共同驱动下,持续从6寸向8寸迁移,那么8寸芯片是否有向12寸转移的趋势呢?

通过产业链调研,我们了解到,随着芯片版本的迭代,性能的提升,需要不断升级制程工艺。有较多芯片产品,如LCD驱动芯片,CIS芯片,MCU等,其高性能产品已采用了12寸工艺。

以LCD驱动芯片为例,目前约有40%以上的LCD驱动芯片提供了对FHD分辨率的支持,为了更小更轻薄更省电,FHD分辨率的LCD驱动芯片在12寸晶圆厂生产。其中外挂RAM的方案为80nm,而内置RAM的方案则转向55nm/40nm。

CIS芯片方面,目前800万像素以下的CIS芯片还停留在8寸晶圆厂做代工,如国内的思比科,格科微的产品便是典例。而800万像素以上的CIS芯片,则需要转进12寸晶圆厂,采用55nm制程工艺。

MCU方面,采用ARM Cortex-M4的处理器需要采用12寸工艺。而M3以及M0则一般在8寸晶圆厂生产。

8寸芯片产品开始逐步向12寸过渡,晶圆厂也需随之调整产能规划,华虹半导体亦是如此,公司于2018年3月在无锡新建12寸晶圆厂,规划月产能4万片。主要面向市场是嵌入式非易失性存储器(eNVM),即卡类市场。这一块是华虹半导体在8寸领域的主要下游市场,现在也开始逐步往12寸转型。

综合来看,虽然不断有应用的高性能芯片产品开始转型12寸工艺,但短期内,8寸硅片及晶圆厂的供需紧张程度仍难以得到缓解。我们预计需要2年左右,8寸的供需结构才会有所好转。

4、8晶圆厂通过涨价传导成本压力

晶圆厂方面,由于绝大多数8寸晶圆厂均已折旧完毕,所以wafer成本占比较高,一般在10-15%之间,硅片涨价对于8寸晶圆厂成本影响明显。

同时,由于设备难以购买,所以全球8寸线产能扩张有限,目前全球8寸线总产能为540万片/月,预计到了2021年,总产能将攀升到575万片。其中中国贡献了绝大部分增量,2017年到2021年,中国的8寸产能同比增长34%。目前国内扩产项目主要有:1.燕东微电子:5万片每月;2.中芯宁波:5万片每月;3.中芯天津T1B:扩产至10万片每月。

原材料价格上涨,产能无法及时开出,给8寸厂的涨价创造了条件。通过产业链调研,我们了解到,目前国内的主流8寸厂中:华润上华在整合了中航微电子之后涨价势头较猛,17年连续涨价三次;华虹半导体则在2017年下半年对部分客户调价;但中芯国际尚未有涨价动作。除涨价外,目前还不少8寸晶圆厂还要求客户支付10-15%的预付款才能保证产能。

通过观测华虹半导体的业绩表现亦明显看出,受益于调涨晶圆加工费,公司2017年Q3的毛利升至35.24%的历史高点,但由于近期没有涨价动作,且硅片价格持续攀升,所以毛利率又回落到31.9%的水平,预计公司在Q2末还会有一些调价。整体来看,公司通过涨价,向下游传递了价格压力,毛利率有一定抬升。

六、国内产业链标的梳理

硅片厂商:上海新昇的大硅片项目目前已经实现了挡片的批量供货,正片也有小批量样片实现销售,目前产能4-5万片/月,预计2018年产能可达10万片/月;中环股份(002129.SZ)于2017年10月13日和无锡市签署《战略合作协议》,共同在宜兴市建设集成电路用大硅片生产与制造项目。项目总投资约30亿美元,一期投资约15亿美元;重庆超硅的12寸硅片开发进展也较为顺利。同时硅产业集团旗下的上海新傲的SOI产线是中国硅片产业的一大亮点;其他厂商,如有研半导体、宁夏银和、金瑞泓、合晶郑州、奕斯伟西安、江苏协鑫等也建议关注。

设备方面:晶盛机电于2017年10月13日协同中环股份和无锡市签署《战略合作协议》,共同在宜兴市建设集成电路用大硅片生产与制造项目。目前晶盛机电可以向下游客户提供从长晶,滚磨,截断,抛光等硅片生产的全套解决方案。公司在半导体硅片领域的主要客户包括有研半导体、***合晶、中环股份、金瑞泓等企业。

晶圆厂与IDM方面:由于12寸晶圆厂面临激烈的价格竞争,没有涨价动力,所以我们更建议关注8寸晶圆厂华虹半导体,公司于2017年下半年对部分客户调价,受益于此,公司2017年Q3的毛利升至35.24%的历史高点,但由于近期没有涨价动作,且硅片价格持续攀升,所以毛利率又回落到31.9%的水平,预计公司在Q2末还会有一些调价。另外,国内IDM厂中,士兰微的8寸线也同样受益于功率半导体需求以及上游硅片价格传导。非上市晶圆厂中,建议关注华润上华。

-

半导体

+关注

关注

334文章

27654浏览量

221315 -

晶圆

+关注

关注

52文章

4966浏览量

128197 -

硅片

+关注

关注

13文章

369浏览量

34701

原文标题:下游需求猛烈,上游供给有限,硅片涨价背后的供需关系详解!

文章出处:【微信号:mantianIC,微信公众号:满天芯】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

韩厂首传减产消息,NAND Flash市场迎供需平衡预期

BNC接头技术原理与工程应用剖析:从结构到性能优化

深入剖析:封装工艺对硅片翘曲的复杂影响

光通信芯片将迎来涨价潮

龙头同日调价 隆基绿能 TCL中环硅片涨价 隆基绿能回应硅片涨价

DDR5内存面临涨价潮,存储巨头转向HBM生产

被动元件巨头酝酿涨价潮,涨幅或达20%

CCL材料市场新动态:涨价潮背后的供需逻辑

隆基泰睿硅片产品发布

三星面临罢工,存储市场供需引关注

硅片价格本周持续下滑,供应过剩状况显著

突破行业难题,硅片分选解决方案再升级!

涨价潮的背后,剖析硅片市场的供需结构

涨价潮的背后,剖析硅片市场的供需结构

评论