证监会发布了小米发行CDR (中国存托凭证)的招股申请书。

小米将成为中国首家 CDR 企业,同时成为第一支在中国内地和香港同时上市的独角兽公司。

早在 5 月 3 日,小米就正式向香港交易所递交了上市招股书,将成为港股改革后第一家「同股不同权」的上市公司,并有望成为香港有史以来最大规模的 IPO。

▲ 小米港交所招股书内容

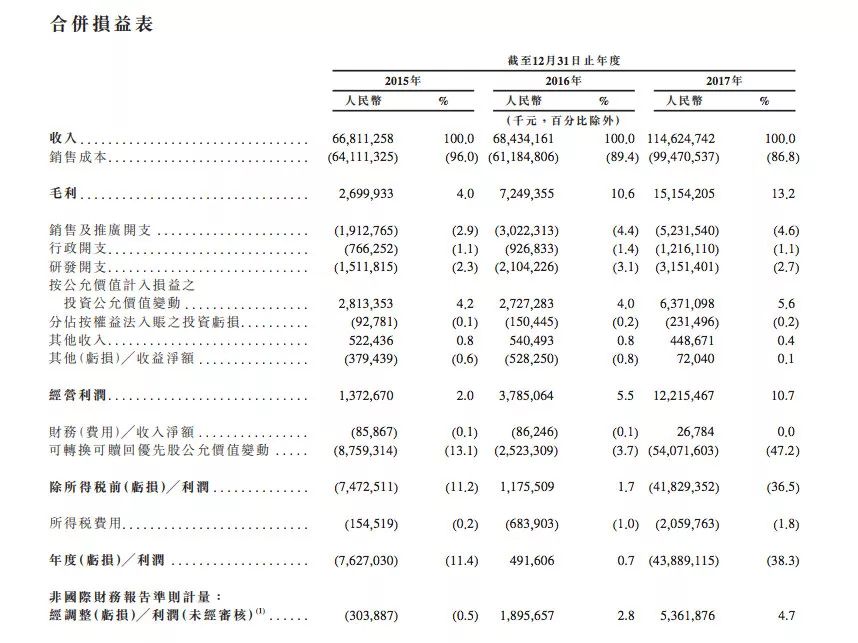

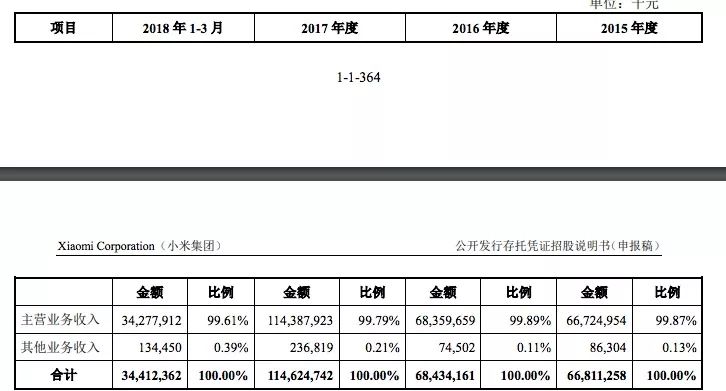

这次与向港交所提交的招股书最大的不同在于,小米的 CDR 招股书新增了 2018 年第一季度的一系列财务数据,2018 Q1 小米营收达 344.12 亿元,经调整经营净利润为 16.99 亿元。

下面爱范儿为大家梳理出小米这份 CDR 招股书的要点,快速了解值得关注的亮点。

2018 Q1 营收 334.12 亿元,盈利增长

根据 CDR 招股书的数据,2018 年第一季度小米的营收为 344.12 亿元,净利润为 -70.27 亿元。 扣除非经常性损益后归属于母公司普通股股东的净利润为 10.38 亿元,经调整经营净利润为 16.99 亿元。

▲ 小米营收总体构成

招股书中的报告期为 2015 年—2018 年第一季度,在 2018 Q1 之前,2015 年、2016 年、2017 年的净利润分别为 -76.27 亿元、4.92 亿元、-438.89 亿,扣除非经常性损益后归属于母公司普通股股东的净利润分别为 -22.48 亿元、2.33 亿元、39.45 亿元。

尽管小米在招股书的风险提示中表示「公司无法保证将来能持续创造利润」,但从报告期的财务表现看小米的盈利是在持续增长的。

招股书还提到,截至 2018 年 3 月 31 日,公司的净资产为 -1280 亿元,累计亏损 1352 亿元。

不过这部分亏损主要是可转换可赎回优先股以公允股造成的账面亏损,上市后就不会再产生公允价值亏损。

手机出货量同比大涨 87.8 %,海外市场告捷

小米在招股书中援引了 IDC 的数据,数据显示在 2018 年第一季度,小米手机出货量达 2050 万台,同比增长 87.8 %,而同期全球智能手机市场下滑 2.9 %。

不久前市场调研机构Gartner也得出过类似的数据,根据 Gartner 的统计,小米 2018 Q1 手机出货量达 2850 万台,同比增长 124 %,而且在亚太地区的涨幅更达到了 330 %。

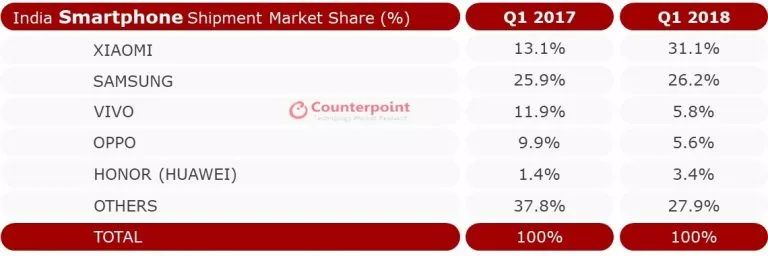

海外市场成为了小米新的增长引擎,2018 年第一季度,小米已经超越三星,以 31.1 % 的份额成为印度智能手机龙头。

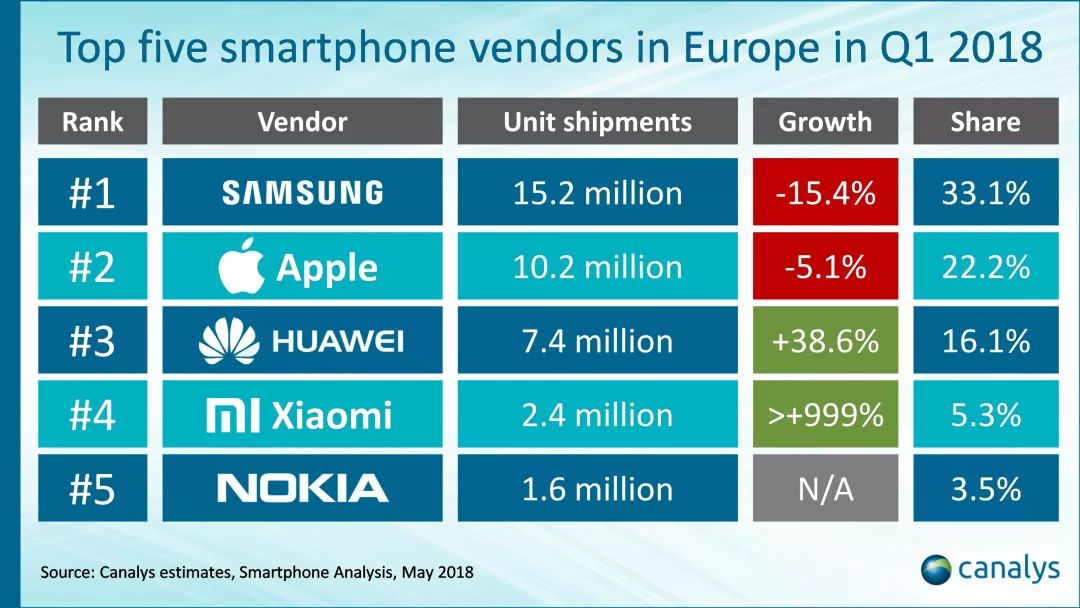

而 Canalys 的市场报告显示,小米 2018 年第一季度在欧洲智能手机市场的增长率超过了 999%,一跃成为欧洲第四大手机厂商。

全球智能手机持续低迷的大背景下,小米可以说是最大赢家之一。

MIUI 月活用户超 1.9 亿,互联网收入毛利超手机

虽然小米的手机销量大涨,不过智能手机的收入占比进一步降低,从 2017 年的 70.28% 降到 2018 Q1 的 67.53%,与之对应的是互联网服务的收入增长。

截止截至 2018 年 3 月,MIUI 月活跃用户超过了 1.9 亿,用户每天使用小米手机的平均时间约 4.5 小时。

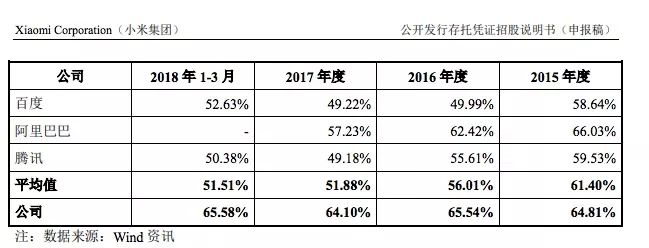

而在 2018 年第一季度,小米的互联网收入为 32.31 亿元,毛利为 21.19 元,毛利率达 65.58 %,毛利占比 40 %,已经超过智能手机。

▲ 小米与 BAT 的互联网业务毛利率对比

尽管硬件产品目前依然是小米主要的收入来源,但互联网服务成为小米重要的利润来源,这正符合雷军的对小米的期望,在此前向港交所提交的招股书雷军曾指出:

小米不是单纯的硬件公司,而是创新驱动的互联网公司。

小米成全球最大的 IoT 平台

据 CDR 招股书披露,小米的 IoT(通用物联网)已经连接了超过 1 亿台设备(不包括智能手机和笔记本)。小米在全球消费物联网的市场份额达 1.9 %,超过亚马逊(1.2 %)和苹果(1.1 %),成为全球最大的 IoT 平台。

报告期内(2015-2018 Q1)小米物联网和生活消费产品收入分别为 86.91 亿元,124.15 亿元,234.48 亿元和 76.97 亿元。

其中小米智能音箱的表现不错,根据招股书援引的艾瑞咨询的数据,2017 年小米智能音箱「小爱同学」出货量在国内排名第一,而截至今年 3 月 31 日,「小爱同学」安装量超 2300 万,月活用户 1300 万。

本次募集的资金将用在哪?

招股书也披露了小米在 A 股市场募集的资金将用在哪些地方,这与此前港交所的招股书基本相同:

约 30% 用于研发核心自主产品。包括智能手机、智能电视、笔记本电脑、AI 音箱和智能路由器。

约 30% 用于生态链建设,扩大并加强 loT 、生活消费产品及移动互联网服务(包括人工智能)等主要行业的生态链。

约 40 %用于全球扩张,进一步巩固小米在东南亚和欧洲的市场地位,并在 2019 年后扩大小米在欧洲。亚洲和其他地区的覆盖范围。

小米 CDR 发行规模预计为 300 亿

根据小米 CDR 招股书,小米将以中国境内证券交易所为主上市地,中信证券为本次发行的保荐机构及主承销商。

而据财新网报道,由于小米上市计划融资 100 亿元美元,这可能意味着其发行的 CDR 或超过 50 亿美元(约合 RMB 320 亿)。据财新记者从接近小米发行 CDR 中介人士处获悉,小米本次发行的 CDR 或不少过其总部本数的 7 %。

此前据腾讯《棱镜》报道,小米将在登陆港股的同一天,在 A 股发行 CDR,同时小米在两个市场间的定价将保持一致。

小米最终的估值会是多少?

在上一次小米向港交所提交招股书的时候,关于小米估值的争论已经在网上引起过热议,当时根据接近小米 IPO 中介方的人士透露,小米估值会在 700 亿美元—1000 亿美元之间。

如今小米成为国内首家 CDR 企业,也是同时在 CDR 和港股上市的第一股,最终的估值更加备受关注。

在被称为「互联网女皇」的 Mary Meeke 不久前发布的2018 互联网趋势报告中,列出了全球 20 大互联网公司,其中小米以 750 亿美元的估值排名 14 ,在互联网独角兽公司中仅次于蚂蚁金服(1500 亿美元)。

据悉目前有一批机构已经给出超过 800 亿美元的估值,因此综合目前的信息来看,小米这次的估值可能会在 750 亿美元—850 亿美元之间。

小米发行 CDR 到底有什么意义?

在讨论这个问题之前,有必要先了解一下 CDR 到底是什么。

CDR 的全称为中国存托凭证(Chinese Depository Receipt)。指在境外 (包括中国香港) 上市公司,将部分已发行的股票托管在当地保管银行,由中国境内的存托银行发行、在境内 A 股市场上市、以人民币交易结算、供国内投资者买卖的投资凭证,从而实现股票的异地买卖。

▲ 图片来自:鏡週刊

随着 6 月 6 日《存托凭证发行与交易管理办法(试行)》等规章及规范性文件的出台,原本不符合 A 股上市要求的互联网企业终于有了回归国内资本市场的机会,小米也在新政开放的首日就递交了 CDR 发行申请。

过去由于 A 股市场对上市公司持续盈利的硬性要求,国内不少互联网公司都不得不被拒之门外,比如像京东这样每年亏损的企业是断不可能登陆 A 股的。

▲ 2014 年阿里巴巴在纽交所上市,图片来自:腾讯

也正因如此,国内的三大互联网巨头 BAT 都选择在美国或者香港 IPO,A 股也错失了近几年互联网行业高速增长带来的红利。

如今 CDR 成了互联网企业回归 A 股的工具,除了让优质的互联网公司回归国内资本市场,给国内的科技和商业发展来带利好,同时也一定程度分担了境外资本市场可能存在的一些风险。

CDR 基金可能比小米手机还难买

随着小米借助 CDR 登陆 A 股,之后肯定陆续会有互联网巨头以这种方式回归 A 股。据财新从接近百度人士处获悉,百度已经在冲刺准备 CDR 材料,有望成为第一家从美股回归境内的互联网巨头。

▲ 图片来自:Fortune

与之相伴的,还有一批 CDR 基金,很多人或许还不知道 CDR 是什么,就开始一拥而上抢购 CDR 基金了。「CDR 基金」是指以战略配售股票为主要投资标的的基金,这些基金可投资以 IPO、CDR 形式回归 A 股的独角兽。

过去 A 股上市公司的市盈率最高是 23 倍,而小米这样的 CDR 股则不必遵守这一红线,发行价得以实现市场化运行,让不少投资者跃跃欲试。

据腾讯《棱镜》报道,自从 CDR 基金的消息传出之后,负责代销这些「独角兽定制基金」的几大银行和券商工作量暴涨,前来咨询和申购的客户大量涌来,出现了一股抢购潮。

据悉证监会首批获批的六只 CDR 基金,上限规模总计 3000 亿元,优先个人认购,单只认购限额为 50 万,且产品封闭期为三年。

当然,在资本市场没有零风险的买卖,尤其当每个人都争着抢的时候特别需要慎重。虽然 CDR 基金确实能让普通投资者分享优质独角兽企业成长的红利,但一些销售机构将其包装成「国家红利基金」显然不合适。

▲ 《华尔街之狼》剧照

就以小米这次的 CDR 为例,尚未确定的估值和 3 年的封闭期都有着未知的风险,还是那句老话:股市有风险,入市需谨慎。

最后还是要祝福小米,也希望 BAT 也早日在 A 股聚首。

-

小米

+关注

关注

70文章

14349浏览量

144121 -

小米手机

+关注

关注

10文章

6396浏览量

75275 -

智能音箱

+关注

关注

31文章

1783浏览量

78579

原文标题:小米将成为 CDR 第一股,招股书里透露了这些秘密

文章出处:【微信号:ifanr,微信公众号:爱范儿】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

觅瑞更新港股招股书:核心业务表现强劲,毛利水平增幅亮眼

电源的这些常识你知道吗?

SMT贴片加工中的这些问题,你知道吗?

小米招股书里的这些秘密你知道吗

小米招股书里的这些秘密你知道吗

评论