【导读】:小米上市闹得沸沸扬扬,估值一度超过千亿美元,而雷军身价也直线飙升。不过小米香港上市前公布巨额亏损引人热议,并且小米还向证监会提交了CDR发行申请,成国内首份CDR招股书。

2018年6月7日晚,在证监会发布《存托凭证发行与交易管理办法(试行)》等9份文件为国内CDR发行扫除障碍、打开通道的当天,小米集团迅速向证监会提交了CDR发行申请并获得受理。6月11日凌晨,这份万众瞩目的CDR招股书在证监会挂网。

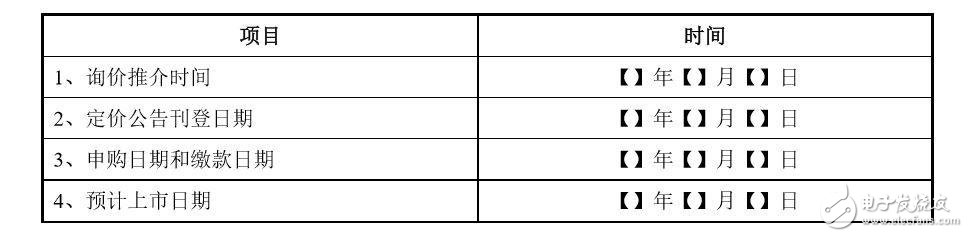

中证君仔细扒完这份600多页国内首份CDR招股书发现,小米CDR发行方案的具体内容尚为空白,很多项目仍在协商过程中。

有接近小米的人士透露,小米上市计划融资100亿美元,发行CDR将达到或超过50亿美元。小米发行CDR或不超过其总股本数的7%。

CDR发行重要细节仍处留白

招股书显示,小米CDR的发行保荐机构及主承销商为中信证券,小米坚持以中国境内证券交易所即上交所为主上市地,亦同步于香港联交所申请上市,CDR和港股将同步发行。

小米CDR发行的关键信息——发行价格、发行数量、发行比例、与基础股票的转换比例等内容均为空白。存托机构、托管机构、收款银行等信息也未披露。

关于新经济企业的IPO和CDR定价,证监会6月6日有明确规定,要求发行人及其主承销商根据企业各自情况,科学设计发行方案,对机构投资者参与询价建立合理有效的激励和约束机制,促进专业机构投资者积极参与、审慎报价。

新时代证券分析师孙金钜认为,按照中国电信等H股+ADR的发行模式,此次小米H股+CDR的发行中,CDR的定价将接受港股的定价,并与港股的定价保持一致。这种情况下,CDR的发行定价或不以23倍市盈率为参考。(注:证监会对新股发行市盈率有两个限制:一是不超过23倍,二是不超过同行业平均市盈率)

小米预计发行上市时间也处于待定状态。

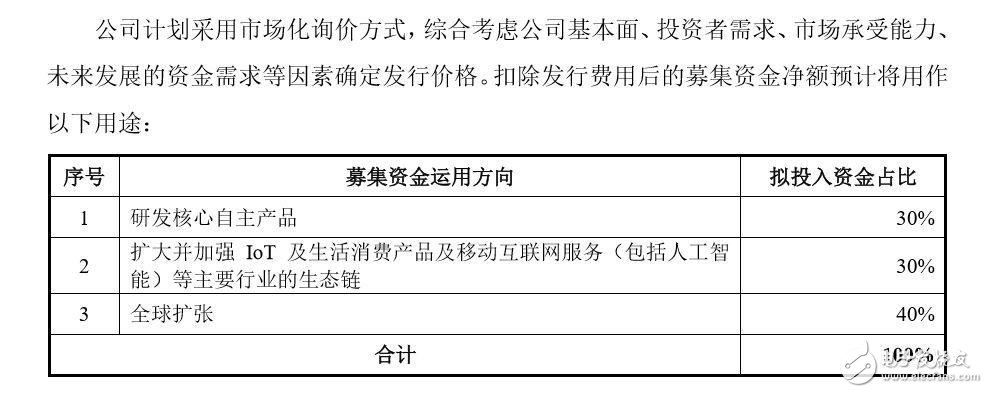

不过小米公布了发行CDR的募集资金用途:

40%的募集资金将用于全球扩张,足以见得小米对全球市场的重视。

此前,小米在申请香港上市时所述的募集资金用途包括: 130%用于研发自主产品(包括智能手机、智能电视、笔记本电脑、AI音箱和智能路由器); 230%用于投资扩大及加强IoT与生活消费产品及移动互联网服务(包括人工智能等主要行业的生态链); 330%用于全球扩张; 410%用于营运资金及一般公司用途。

小米2014年开始推进国际化战略,目前,小米已经进入74个国家和地区,在14个国家和地区的销量进入前5位。小米来自于中国境外的收入逐年增长,2015年、2016年、2017年、2018年一季度的境外收入分别为40.56亿元、91.55亿元、320.81亿元、124.70亿元,占公司总营收比例分别为6.07%、13.38%、27.99%、36.24%。

尤其是印度市场,小米取得了开拓性成功。2017年小米手机成为印度市场智能手机出货份额最高的智能手机品牌。

存托凭证持有人的权利在招股书中已有明确。小米在招股书中表示,小米存托凭证持有人可享受公司B类普通股股东权利,包括但不限于获取现金分红、股份分红及其他财产分配、行使配股权、行使表决权。

小米还承诺,会采用网络投票系统征集存托凭证持有人对股东大会拟审议事项的投票意向;在实现现金、送股、配股红利分配时对存托凭证持有人的收益分配。若存托凭证持有人的合法权益收到损害也能够获得境外投资者相应赔偿。

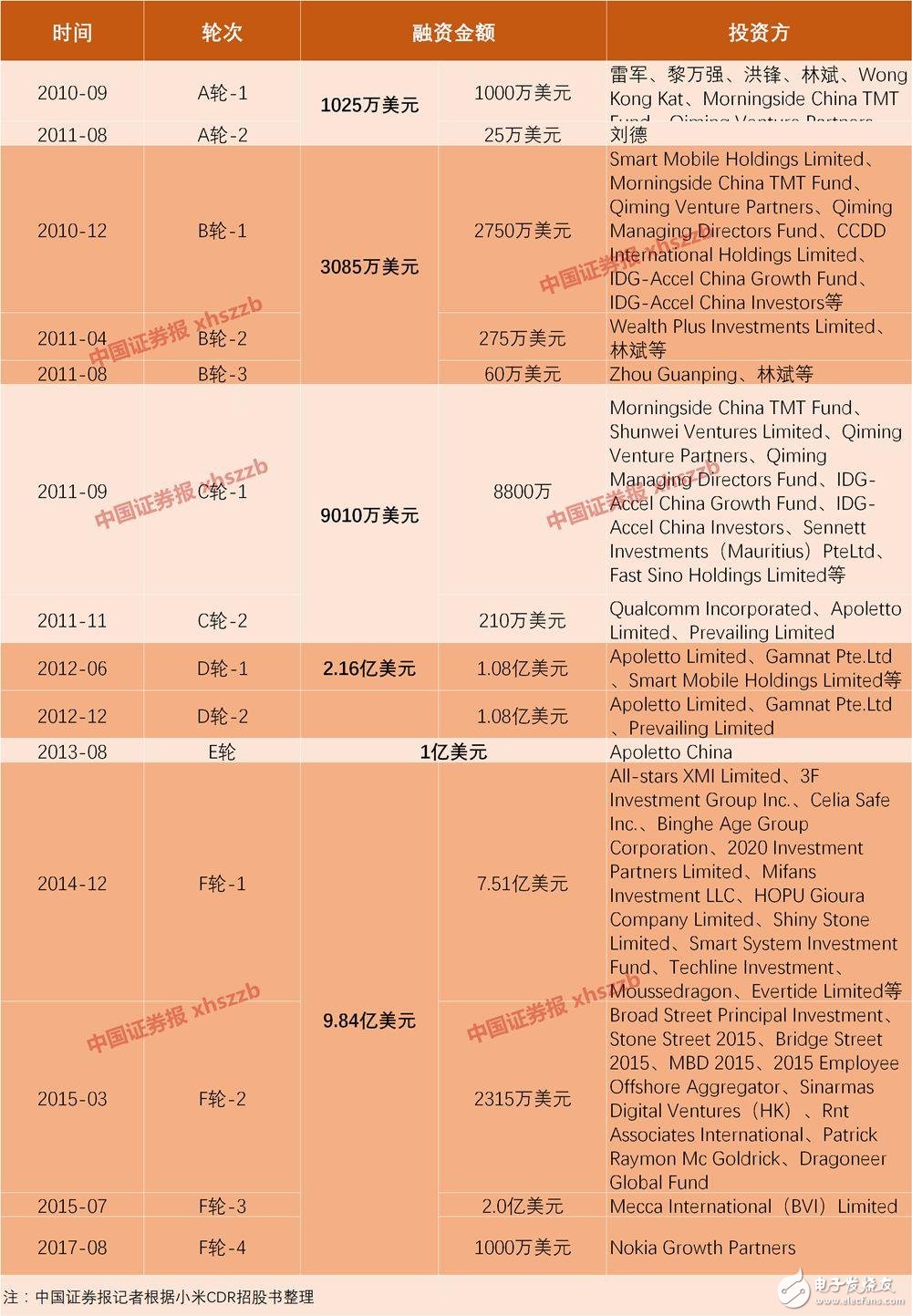

历经五轮融资 最新一轮融资近10亿美元

小米上市前总共进行过五轮融资,最近F轮融资获得将近10亿美元的融资额。不过小米的官方估值信息尚未最终揭晓。

2018年6月7日晚,有接近小米IPO项目的中介人士称,目前投资人尤其是基石投资者给出的估值普遍在750亿-800亿美元之间,也有一批机构给出超过800亿美元的估值。此前一度有消息称小米的估值在千亿美金左右。中证君也咨询了不少投行人士的看法,他们相对保守地认为小米的估值应该在600亿美元左右。

对于未上市企业,融资估值直接影响公司能否进行CDR发行。

小米招股书显示,公司2017年经审计的主营业务收入不低于30亿元人民币,且公司报告期内进行的F轮第二次、第三次、第四次融资,融资估值均不低于200亿元,符合《CDR试行办法》等相关规定。

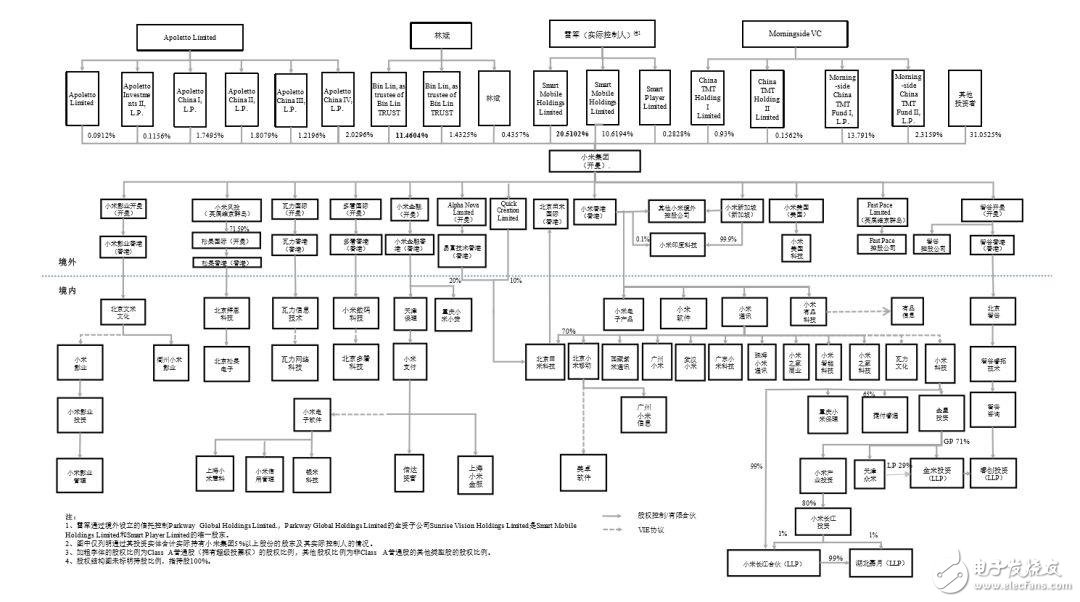

经过多轮融资,小米的股权结构如下:

Smart Mobile Holdings Limited和Smart Player Limited共同为小米的控股股东,持有公司A类和B类股普通股票享有的投票权占公司全体股东享有投票权的55.7%。

根据公司其他股东和雷军签署的投票权委托协议,雷军作为受托人可实际控制另外2.2%的投票权,雷军总共控制小米57.9%的投票权,为公司实控人。

巨额亏损事出有因

2015年、2016年、2017年、2018年一季度,小米的营收分别达到668亿元、684亿元、1146亿元、344亿元。

2010年4月才成立的小米,仅用了7年时间就实现了营收突破千亿元人民币。相比之下,阿里和腾讯用了17年,华为用了21年。

不过,小米招股书显示的净利润却大额亏损,上述2015年、2016年、2017年、2018年一季度时间段净利润分别为-76.27亿元、4.92亿元、-438.89亿元和-70.27亿元。小米还表示2018年仍存在大额亏损的风险。

对于这个巨大的亏损额,小米在招股书中解释是由于可转换可赎回优先股以公允价值计量导致的账面亏损。

一位财会工作者向中证君解释,这种处理是按国际财务报告准则所要求的会计处理,简单理解,假如一开始公司制定的转股价是1元,后来股价涨到了2元,报表上就要求计提每股1元的亏损,不过实际上,这一部分亏损对于公司经营是没有影响的。并且在其他情况均相同情况下,公司的估值越大,公允价值带来的亏损就会越大;此外,优先股一般在上市时会被转换成普通股,因此亏损在上市后的下一个财年便会消失。

总而言之,看除掉非经常损益后的净利润指标更能反映小米的实际净利润状况:2015年、2016年、2017年、2018年一季度时间段的扣非净利润分别为-22.48亿元、2.33亿元、39.45亿元和10.38亿元。

小米科技主营业务中,其中,智能手机业务占比最高,但IOT(物联网)设备收入增长较快。毛利结构分为为手机、生活消费品、互联网服务(广告及其他增值业务)。小米2017年毛利率为15.83%。

目前小米毛利贡献的主力为智能手机业务及互联网服务。2017年,智能手机业务毛利占比51.16%,互联网服务34.75%;IoT和生活消费品12.66%。2017年,智能手机业务毛利率为11.59%、IoT和生活消费品的毛利率为9.86%,互联网服务的毛利率则高达为64.10%。

产业链方面,小米的智能手机业务,上游为芯片零部件,CPU、内存、摄像头、手机屏幕、外壳、电池等。小米智能手机业务的主要供应商有欧菲科技(002456)、长信科技(300088)、合力泰(002217)、闻泰科技(600745)、欣旺达(300207)、深天马、三环集团(300408)、蓝思科技(300433)等A股上市公司。

在IoT与生活消费品设备业务方面,业务上游多为小米系参股投资的生产公司。比如,小米采购小米手环的关联方华米科技,目前已经登陆纽交所。

2015到2017年,小米向关联方支付的采购金额为44亿元、71.48亿元、132.55亿元,占当期营业成本比例分别为7.09%、11.96%、13.74%。

截至2018年3月31日,小米通过投资和管理建立了由超过210家公司组成的生态系统,其中超过90家公司参与研发智能硬件和生活消费产品。

招股书显示,小米将剥离旗下金融业务。小米拟采用股权激励的方式将小米金融作为独立运营主体逐步剥离。小米将向小米金融集团分别提供约8.3亿美元及2.99亿元人民币的重组贷款。小米从2015年开始涉足互联网金融业务,但由于互联网金融在中国尚属于新兴行业,行业监管体制尚未最终确立,仍然存在不确定性。公司在该领域的扩张面临新的风险和挑战。

6月11日早盘,小米概念股呈现活跃状态,京泉华(002885)、奋达科技(002681)、宇环数控(002903)等均有不错的市场表现。

-

小米

+关注

关注

70文章

14359浏览量

144251

发布评论请先 登录

相关推荐

国内最大NOR Flash制造商冲刺科创板,发力特色存储、三维集成等

小米香港上市前公布巨额亏损,成国内首份CDR招股书

小米香港上市前公布巨额亏损,成国内首份CDR招股书

评论