对于***乃至全球半导体产业来说,张忠谋是一个有分量的名字,在他执掌台积电的三十年间,这家企业从一家默默无闻、不被看好的公司,成长为全球顶尖的晶圆代工巨擘。

2017财年,台积电实现营收330亿美元(约合2087亿元人民币),净利润接近800亿元人民币,其市值高达2200亿美元,超过英特尔成为全球最大的半导体公司。“晶圆代工”模式的成功更是让张忠谋有了“半导体教父”的美誉。

某种程度上,张忠谋创办的台积电不但创造了自己的产业(半导体制造代工业),也创造了客户的产业(半导体设计产业)。正是因为产业分工渐成气候,无晶圆厂IC设计公司(fabless)不断涌现,从而造就了高通、英伟达、联发科、博通等一众知名半导体设计厂商。

英伟达创始人兼首席执行官黄仁勋就曾经公开表达对张忠谋的感谢,“如果没有台积电,自己只是一家小公司的老板”。

有人说,上世纪70年代是美国半导体产业的黄金时代,80年代是日本半导体走向高峰的时代,90年代是韩国半导崛起的时代,那么,00年代则是在晶圆厂支撑下,中国***半导体产业异军突起的时代。

在以张忠谋为代表的“强人时代”,***半导体人才辈出,其中包括联发科创始人蔡明介、世界先进前董事长章青驹、创惟科技董事长王国肇、华邦电子创办人杨丁元。产业的发展也进入了快车道。从 IC 设计公司联发科、IC 制造的台积电,到 IC 封测公司日月光组成了最强阵容。

而在目前***的上千家上市公司中,有将近半数比例的厂商从事着与电子产业相关的产品,是名副其实的“电子宝岛”,而这些电子公司大致可以分为两类,一类是上游半导体公司,包括材料、设备、设计、制造与封测;还有一类是电脑与手机代工厂商及配套零组件公司。

不过伴随着张忠谋的退休,业内对于***半导体的前景表达了自身的担忧。即便是张忠谋本人,也承认全球半导体投资高峰已经过去,“半导体的快速成长期已经过去,从1952年到2000年,长达48年的时间,每年平均复合增长率16%,那是很高的数字。2000年以后,大概剩4%到5%,未来10年,我认为也会是4%到5%。”

在这样的环境下,更加考验企业的内功。

半导体产业可以模拟成跑步,每个参赛者实际上都是做着类似的动作,只是有人适合长跑,有人适合短跑。***企业所面临的挑战有来自于外部的,也有来自于内部的,有产业层面的,也有技术层面的。对于下一个十年是否会在***,再一次诞生像台积电这样的半导体巨头,回答显然是很难。

从外部挑战来看,集邦拓墣产业研究院研究经理林建宏认为,***在成熟制程节点的制造市占份额将逐步下滑。而内部挑战则来自于土地、能源、教育政策、薪资水平将降低制造封测再投入的力道。“在PC与智能手机成长趋缓下,市场规模对半导体制造业的推动力道下滑,而在AI、5G、自驾车等议题上,将出现新的市场规模,如在竞争中获得客户青睐,将是***半导体制造业能否持续成长的关键。”

更重要的是,技术的大爆炸正在改写半导体行业的格局,站在山顶的科技巨头比以往任何时候的感觉都更为强烈。以高通为例。虽然在移动时代打败英特尔等芯片巨头成为市场上的新秀,但在人工智能、5G未成熟前,对华尔街的狙击却显得有些力不从心。此前博通的收购要约虽然未能成行,但可以看到,即便是排名靠前的半导体企业,也无法保证自己是否会成为变革中的“牺牲品”。

而新的市场需求也在刺激新的公司出现。龙头企业为实现规模经济和降低成本,会持续开展出于战略整合目的的国际并购。同时,随着产业进入后摩尔时代,企业也会加快布局新兴市场,细分领域竞争格局加快重塑,围绕物联网、汽车电子、数据中心、人工智能等领域的并购将会日趋活跃。

对于中国***来说,以IC设计为例,虽然是全球第二大IC设计地区,仅次于美国,其实差距仍然很大,并且并购风潮并不盛行。

这也许和***企业主总有“宁为鸡首、不为牛后”的心理有关。***半导体业曾有很强的优势,但没有把握时机整并改造,如今许多公司规模都很小,国际布局不足,只能在细分市场竞争。

林建宏认为,半导体产业是高度规模经济的产业,晶圆代工能蓬勃发展与***在存储器产业的挫败皆受到规模经济的影响。***在整体半导体发展上受限于资源有限,必须将有限的资源投注在特定项目上,因而导致在包含关键IP/EDA/材料/设备领域的投资较为缺乏,成为***半导体发展中较薄弱的环节。

-

联发科

+关注

关注

56文章

2697浏览量

255246 -

半导体

+关注

关注

335文章

27826浏览量

223885 -

英伟达

+关注

关注

22文章

3857浏览量

92152

发布评论请先 登录

相关推荐

日本罗姆半导体加强与台积电氮化镓合作,代工趋势显现

台积电CoWoS产能将提升4倍

魏哲家称台积电生产不可能完全移出台湾

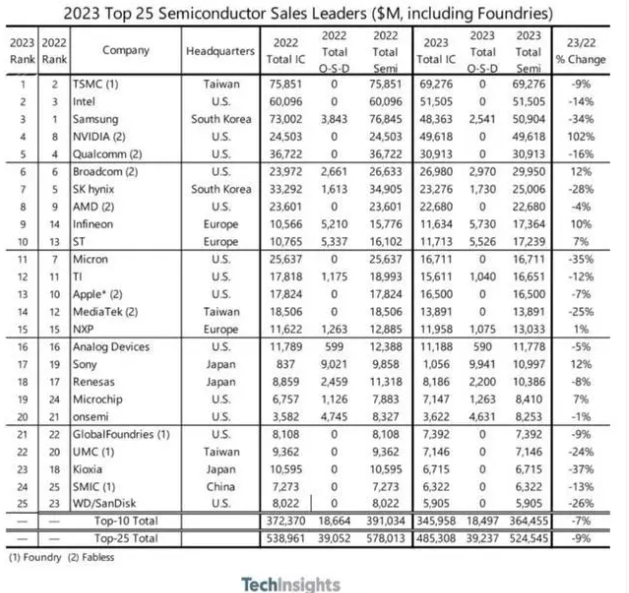

全球Top25半导体公司发布:台积电领跑,英伟达异军突起

台湾半导体还能再造一个台积电吗?

台湾半导体还能再造一个台积电吗?

评论