今日,香港联交所“同股不同权”第一股——小米公司IPO全球公开发售在万众瞩目中启动,由高盛、摩根士丹利、中信里昂领衔的强大承销团队也正式亮相。

在一众老牌外资及中资投行组成的承销团中,富途证券作为联席账簿管理人及联席牵头经办人参与其中,并且是互联网券商的唯一代表。

这并非富途证券首次进行新经济独角兽公司IPO的承销工作。自2016年起,富途证券已连续跻身多个上市项目,是唯一一家参与过美图、众安、阅文及易鑫等科技公司上市承销业务的互联网券商。

互联网券商唯一美港双牌照 资质优势明显

获得众多新经济独角兽IPO项目的邀请与认可,作为行业唯一代表参与其中,富途身为独一无二的香港美国双持牌互联网券商,是最重要的原因之一。

主动接受监管、拥有正规的券商资质,源自于对自身的信心以及对用户高度负责的初心。真正的合规格牌照资质,为港股美股投资者带来的是全方位的安全保障,客户可以从信息资料、服务流程、资产和交易安全、保险保护等各方面充分感受到正规资质券商的严谨与用心。此外,持有相应资质也意味着富途具备承销IPO新股的能力,资质上比肩对齐国际投行。

做证券业务的互联网公司 独角兽之间高协同

富途的产品与技术优势,也是赢得小米等科技公司青睐、得以参与多个市场瞩目项目的重要因素。与小米同为产品技术驱动型互联网公司,富途始终坚持以产品和技术革新行业服务、提升用户体验。以港股新股认购为例,推出香港市场上首个一键打新流程体验,包括现金认购以及10倍杠杆融资认购均可在同一页面1分钟内完成流程。还有0现金新股认购和持仓抵押认购,均是在用户反馈需求后富途利用其全链条自主研发的优势,最先实现相应功能。更不用说对齐银行的超低打新融资利率和自研结算系统带来的独家个性化佣金解决方案,暗盘交易也在万众期待中即将上线。

据悉,富途证券推出打新融资认购服务仅半年,但相关业务发展迅猛,此次为小米预留逾百亿的融资额度以满足市场需求,是富途历史上规模最大的一次。另外,富途日前推出了首个港美A股新经济公司洞察指标——“富途新经济指数”,为聚焦新经济公司提供投资参考。富途港股新经济指数是否会在半年后的首次检讨与调整中将小米公司纳入成分股,投资者与市场也都在期待。

-

互联网

+关注

关注

54文章

11195浏览量

104046 -

小米

+关注

关注

70文章

14393浏览量

145162

发布评论请先 登录

相关推荐

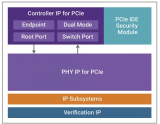

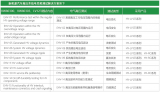

新思科技具有IDE安全性的汽车级PCIe 5.0 IP解决方案

国星光电2024年度产品应用案例集锦

柠檬光子亮相第26届中国国际高新技术成果交易会

索尼PS5 Pro游戏机震撼发布

高通推出全新骁龙X Plus 8核平台

AMD锐龙9000系列处理器将于7月31日发售

万众期待的MDP上位机重磅上线!

阶跃星辰发布重磅大模型新品,引领AI新纪元

航裕携手小米汽车高压纹波测试电源助力新能源汽车技术发展

小米公司IPO全球公开发售在万众瞩目中启动

小米公司IPO全球公开发售在万众瞩目中启动

评论