2017年中国主要企业锂电池产能约124GWh,产量超过50GWh,出货量44.5GWh,产能利用率不到40%,国内动力电池已出现产能结构性过剩趋势。另一方面,三星、LG等外企在国内频频露脸,对国内市场虎视眈眈。

随着新能源汽车的发展,我国动力电池产业在近十年,无论是在技术上,还是在全球市场的竞争中,都取得了重要突破。但是,时至今日,前有宁德时代、比亚迪双寡头竞争的不健康势态,后有国内外技术差异导致的进口依赖与成本压力,我国动力电池产业亟待一些革新。

按照现有发展趋势看来,国内动力锂电池市场即将经历两次洗牌:

第一次是当下正在经历的,我们称之为产能结构性过剩,主要表现为:高端产能不足,低端产能过剩,由此导致了动力锂电池市场份额与技术指标两级分化,最终低端产能将被淘汰。

第二次,则是开放国际动力电池品牌进入中国市场的通路,日韩系动力电池进入国产新能源汽车产业供应链中,由此带来的高新技术与市场环境的冲击,再次筛选出优胜企业。

利润空间缩水

2017年以前,比亚迪一家独大,在动力电池市场叱咤风云。不曾想宁德时代呼啸来袭,一夜之间逆袭,摘下王冠。在电池出货量上,今年4月份,比亚迪重回装机量首席王座。但在今年5月,宁德时代又重回榜首,亿纬锂能赶超比亚迪排名第二,比亚迪则由第一位退居第三。

且不论他们怎么争斗,毕竟市场份额都在他们手里。

2017数据显示,全年动力电池总装机量约36.24GWh,其中宁德时代独占鳌头,分得三成市场份额,超过了排名靠后的八家企业的装机总量。排名前三的企业分别为宁德时代、比亚迪和沃特玛。

寡头企业瓜分市场,订单分布严重不均;技术差距过大,盈利能力梯度过高。现实的市场现状,加重着两级分化的势态,不断拉开动力电池市场的“贫富差距”。

2016年中国汽车工程学会发布的《节能与新能源汽车技术路线图》,提出2020年能量型锂离子电池单体比能量达到350wh/kg,系统比能量争取达到260wh/kg,虽并未有具体的强制要求,但已然成为国内动力电池发展的中长期目标。

目前,宁德时代与比亚迪目前三元锂电池的能量密度均已达220wh/kg,2020年有望达到300wh/kg。此外,宁德时代日前宣布,将在2018年下半年推出15分钟快充电池。而靠后的企业相关技术,包括能量密度、快充性能、PAKC轻量化等,都需要进一步提升。

此外,三元材料价格较2017年初大幅上涨4~6万/吨,行业整体维持在20%~25%;另外,6月12日新政后补贴退坡,后补贴时代来临,车企向上游转移成本压力,动力电池系统价格持续下跌,当前动力电动系统价格1.2~1.4元/wh,较2017年初降幅近30%。

原料价格上涨,出货价格下降,政策补贴退坡,研发压力巨大,一波又一波的问题,不断蚕食着企业的盈利空间。

宁德时代现在的市值已经超过1600亿,然而,光鲜的数据下,却是苦涩的盈利账本:2015年、2016年、2017年综合毛利率分别为38.64%、43.7%、36.29%。

无独有偶,国轩高科2017年公司归母净利润为 8.38 亿元,同比减少 18.71%;归母净利润为 1.61 亿元,同比减少 20.33%。

很明显,沃特玛已经在这些压力下显得东倒西歪了,在听到沃特玛员工被放假半年的消息后,若黄世霖和李缜二人隔着一条马路遇见,想必是相对无言,唯默默垂泪吧。

日韩电池虎视眈眈

事实上,我国动力电池相关企业数量已从2016年的150家下降至2017年的不到100家。尤其是磷酸铁锂电池领域,2017年的生产企业数量比2016年减少了一半。

就在比亚迪和宁德时代之间竞争进行得不可开交的时候,日韩电池企业已经对中国市场虎视眈眈。

无奈三星、LG等国际动力电池厂家长期拿不到进入中国市场的门票,一位来自韩国电池企业的内部人士直接发出了质疑的声音。“对于这个结果我们不想评论,虽然每个企业被拒绝都有各自的理由,但这个结果出来大家心里都是明白的。”

尽管搭载韩系电池无法获得补贴,但在工信部今年4月中旬发布的第307批新能源车型目录中,已经出现了韩系电池的身影。同时有消息称,LG化学还在尝试与吉利汽车建立深度合作关系,未来LG电池有望进入吉利新能源汽车的供应链体系。与此同时,SKI也宣布将投入864亿韩元重启2016年在华合资项目,用于生产电池材料。

更为重要的是,在中汽协、中国汽车动力电池产业创新联盟于5月22日联合公示的汽车动力蓄电池和氢燃料电池行业白名单中,三星环新(西安)动力电池有限公司、南京乐金化学新能源电池有限公司、北京电控爱思开科技有限公司三家韩国企业首次入选。

日韩电池,因为成本更低,稳定性更可靠,得到众多车企的青睐。“中国确实有做得好的企业,但是成本下不去。”一家中国合资车企高层如是说。

工业和信息化部部长苗圩在今年的百人会上明确指出:2020年后新能源汽车补贴将全面退坡。届时,包括动力电池在内的新能源汽车整条产业链将完全曝露在资本市场进行洗礼,而外资动力电池企业的动作频频,无疑是在为2020年后的市场做准备,自主品牌、合资与外资企业将在同一平台竞争,技术实力和营销手段将起主导作用。

正如北汽新能源公司副总经理原成寅所说,“这种前提下所有企业能干的,就是提升产品品质,没有其他什么好法子”,“企业也不能还指着国家再帮你封锁五年,因为国家其实从2010年到2017年已经帮你扛了七年,解决了很多国内新能源汽车及动力电池企业在起步阶段面临的问题。”

政策温床不是企业生存的地方,冷酷的市场才能真正促进企业成长。

本土企业破局

自己人要竞争,还要和外国人竞争,想来国内这些做动力电池的企业家真是心力交瘁!但千万不要忽略了一家企业对于生存的渴求,以及这份渴求所带来的力量。

扩大产能覆盖市场、拓展上下游产业链,是当下缓解压力最有效也最及时的手段,“动力电池价格在下滑,宁德时代要不断扩大规模才能确保利润。”罗兰贝格汽车行业合伙人舒畅称。

宁德时代的 IPO 募投项目中“宁德时代湖西锂离子动力电池生产基地项目”达产后将建成 24 条线,新增产能 24Gwh;同时还计划在欧洲筹建年产能150Gwh的电池工厂,正考虑在德国、波兰或匈牙利选址建厂。

此外,宁德时代投资拜腾、维美德汽车的举动也证实了这一点。业内判断,宁德时代对下游企业的投资有如下几点考虑,首先可获得更加丰富的三电以及汽车电子等零配件的相关数据,以便及时调整自身产品以满足市场需求;其次突破了与车企传统的供需关系,产品交付周期有望缩短;最后是与维美德的合作有利于宁德时代开拓欧美市场。上述三点都有利于宁的时代在后续经营中,降低生产成本,开拓新市场,进而环节运作压力。

于此同时,比亚迪也没闲着。今年三月正式宣布即将分拆电池业务,并在2-3年后独立上市,加入到市场竞争之中。

致力于打造“锂矿资源—锂电原材料—动力电池—新能源整车—电池回收”产业闭环的比亚迪在2017年宣布出资2.45亿,在青海成立新公司开发盐湖锂资源。今年6月,南川工业园区建设的一期6Gwh动力电池生产项目正式投产。此外,比亚迪即在西宁经济开发区、海东投资建设共22Gwh动力电池生产项目。

相比而言,国内动力电池企业无论从资金还是市场影响力来讲,都难以效仿类似举措来开拓现下的紧张局面,后期生存空间将进一步被压缩。

行业洗牌效应已经初步显现,倒下的人给了站着的人一个警告:留给动力电池企业的时间不多了。

-

动力电池

+关注

关注

113文章

4534浏览量

77650 -

比亚迪

+关注

关注

19文章

2303浏览量

54167 -

宁德时代

+关注

关注

21文章

1191浏览量

48252

原文标题:[行业调研] 动力电池行业巨变下的大逃杀:宁德、比亚迪开始突围!

文章出处:【微信号:CPSABPSA,微信公众号:中国电源】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

宁德时代:动力电池行业应步入高标准发展新阶段

温度是如何对动力电池的性能造成影响?

北京时代动力电池有限公司正式成立

电池企业在推动快充动力电池应用方面发力加速

4月动力电池榜单发布 宁德时代市占率霸榜

比亚迪或为乐道汽车提供电池,宁德时代、中创新航或成供应商

蔚来汽车联手比亚迪、宁德时代,中创新航供应大容量电池组

比亚迪有望成为蔚来汽车旗下乐道汽车的动力电池供应商

宁德时代连续七年霸占全球动力电池市场

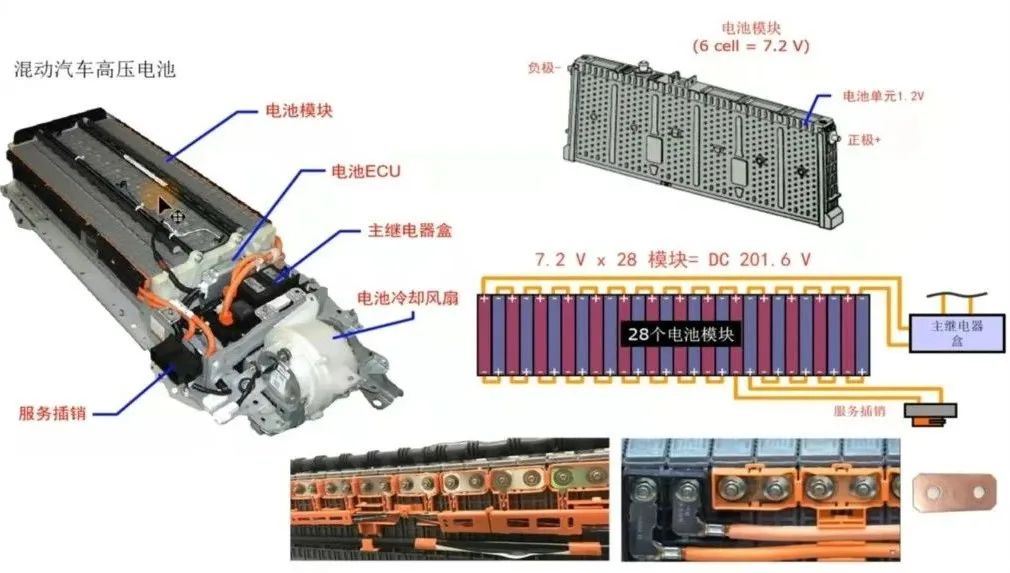

动力电池结构与原理介绍

动力电池行业巨变 宁德、比亚迪如何突围

动力电池行业巨变 宁德、比亚迪如何突围

评论