导读

近年来经济由高速度增长向高质量增长阶段过渡,整体运行稳中向好,工业机器人市场实现快速增长。下游工业企业盈利能力一改15年利润下滑颓势,保持稳定增长,资本开支能力加大,对工业机器人需要以及自动化改造意愿增强。行业呈现加速增长态势。

全球工业机器人产业平稳发展,中国市场涨势强劲

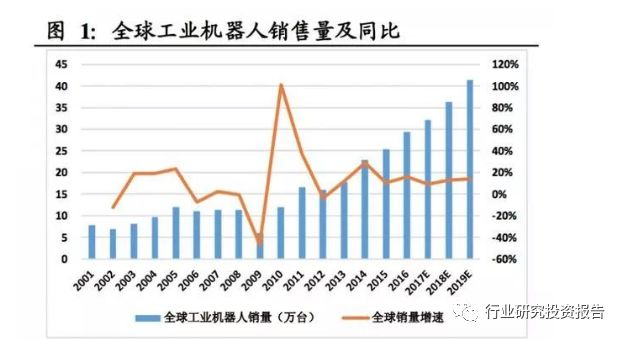

全球市场平稳发展,3C行业订单量提升迅速据国际机器人联合会(IFR)的市场报告显示,自2009年以来,全球工业机器人年销量逐年增长。

高工数据显示2017年国内工业机器人销量达到13.6万台,增速达到60%,行业呈现加速增长态势。

根据国际机器人联合会此前预计,未来三年内全球工业机器人年销量将保持近15%的增长速率,到2020年将超过50万台,新增总量达到近170万台。

从地区看,亚洲依然是全球扩张速度最快的工业机器人市场,2016年,亚洲工业机器人总销量19.1万台,同比增长速度达到了19%,预计2017年亚洲工业机器人总销量将达到23万台,在2020年将突破35万台。

相比之下欧洲、美洲工业机器人市场的增长较为平稳,分别在2016年保持了12%与8%的增长率,预计2020年,欧洲工业机器人销量将达到8.3万台,美洲将达到7.3万台。

中国工业机器人年销量最大,高达8.7万台,是排名第二的韩国的销量的两倍有余。

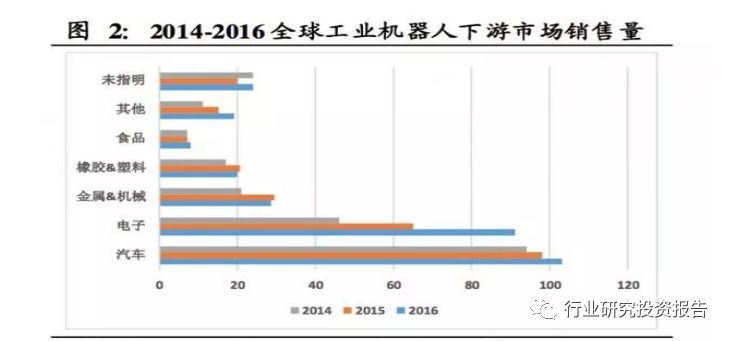

从下游看,在过去三年内,工业机器人在汽车、3C电子行业中销量保持稳定增长。汽车行业2016年工业机器人销量超过10万台,同比增长6%。

在3C电子行业中,工业机器人的增长率最高,从2015年的6.5万台上涨到2016年的9.1万台,增长率41%。除此之外,在食品行业中,工业机器人销量也有较大增长,但是,在金属、化工/橡胶和塑料方面的销量小幅下降。

汽车行业依然是工业机器人行业最主要的下游市场,每年的销售份额均保持在35%以上。

2011-2016年,工业机器人在汽车行业的年销量保持着12%的年增长率。

新材料的使用,节能驱动系统的开发,以及汽车市场激烈的竞争,推动着汽车产业对工业机器人的投资。

汽车产业在工业机器人上的投资在2010-2014年间快速增长,而2015-2016年投资增速则有所放缓,据IFR估计,从目前看来投资量已经接近饱和。

3C行业的销售量在近三年增长迅速,2014年销售占比仅为21%,2016年销售占比达到了31%,近两年销量的年均增速达到了41%。

3C市场工业机器人销量激增的主要驱动因素在于对电子产品、自动化产品以及电池、显示器的需求上升。

在未来三年内,中国市场的工业机器人销量将实现飞跃式增长,年增长率将超过20%,2020年预计年销量将超过21万台,占全球工业机器人市场40%的份额。

据IFR预测,传统制造业将从大批量、单一化生产向小批量、多元化生产转型,生产设备安全性需求将进一步提高。同时,制造业还将面临高级技工的严重短缺。

国际机器人联合会预测,制造业的升级改造带来的高自动化投资回报率和人工成本的上涨,劳动套利的现象将会急剧减少。

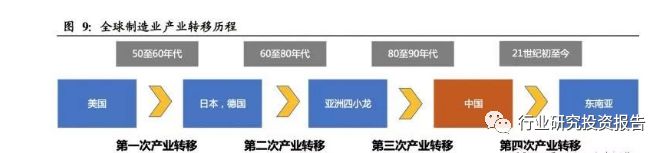

从长远来看,2008年国际金融危机爆发后,世界制造业分工格局进行了新的调整,德国、美国、日本、法国等世界工业发达国家相继提出了工业4.0、工业物联网等制造业升级战略,工业生产信息化、自动化、智能化成为大势所趋。

在此大背景下,工业机器人市场前景看好。

中国市场持续扩张,机器人密度凸显发展潜力中国大陆工业机器人市场自2010年以来,保持着强劲的增长速度。

2010年,中国工业机器人销量增速达到171%,之后的2010-2014四年间,除了2012年受到全球工业机器人市场萎缩的影响外,均保持了50%以上的增速,一跃成为了全球最大的工业机器人市场。

在2016年,中国、韩国、日本、美国和德国工业机器人的销量占了全球工业机器人的总量的74%。

根据预测,随着我国工业化的推进,2020年我国每万工人的机器人密度将达到229台。如果预测准确,这意味着这五年间智能制造相关产业将迎来井喷式增长,带来巨大的市场空间。

目前,我国人口红利减弱,工业机器人下游应用市场活跃,政策法规推动智能制造产业发展,众多利好因素均将助推我国工业机器人行业的升级。产业升级的动力将助力机器人市场发展,未来我国有希望出现几家大型本体机器人企业。

智能制造和产业升级符合产业发展战略,大势所趋从全球看,推动制造业智能化升级已成为世界工业发达国家的共识。

在2008年国际金融危机爆发后,世界制造业分工格局面临新的调整,德国、美国、日本、法国等世界工业发达国家分别提出了工业4.0、工业物联网、再兴战略和新工业法国等发展战略以作为本国工业发展的大方向。

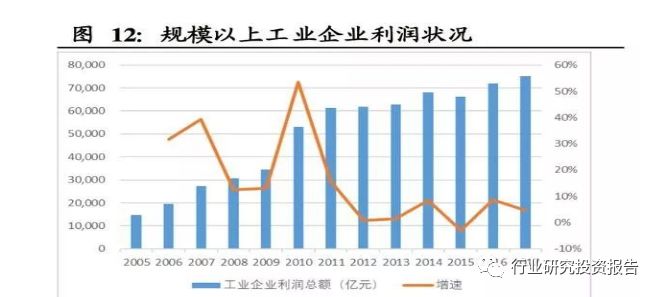

下游企业盈利能力增强,企业偏好改善

传统意义上认为工业机器人的直接下游是系统集成商,包括单项系统集成商、综合系统集成商。但考虑到工业机器人最终使用者是工业企业,因此可以认为工业机器人最终下游是工业企业,工业企业的需求直接决定着工业机器人市场的行情。

总体而言,目前工业企业发展状况总体向好,2016年我国工业企业利润总额达到71,921.43亿元,同比增长8.66%,一改15年工业企业利润下滑颓势。

在2017年,我国工业企业继续保持较快发展,根据初步统计,17年全年利润总额达到75187.1亿元,同比增长4.54%,尽管增速有所回落,但长期维持增长趋势问题不大。

从利润率来看,工业企业利润率长期保持稳定,2017年规模以上工业企业利润率为6.33%,往年利润率基本维持在6%左右。可见尽管在经历了21世纪第一个十年快速发展后,虽然利润和收入增速有所放缓,但实际企业盈利能力并未产生显著下降。

工业企业的盈利水平在未来仍将保持稳定增长的态势。

工业机器人广泛应用于汽车、电子、塑料、食品、金属加工等行业。

近几年,中国工业机器人市场主要受汽车行业发展带动,目前主要以“汽车+电子”双轮驱动的形式进行发展。2016年,工业机器人汽车行业销量占比为32.0%,电子行业销量占比则达到21.5%。

以电子行业为例,行业效益持续改善。2017年,全行业实现主营业务收入比上年增长13.2%,增速比2016年提高4.8个百分点;实现利润比上年增长22.9%,增速比2016年提高10.1个百分点。

主营业务收入利润率为5.16%,比上年提高0.41个百分点;企业亏损面16.4%,比上年扩大1.7个百分点,亏损企业亏损总额比上年下降4.6%。

固定资产投资保持高速增长。

2017年,电子信息制造业500万元以上项目完成的固定资产投资额比上年增长25.3%,增速比2016年加快9.5个百分点,连续10个月保持20%以上高位增长。

电子信息制造业本年新增固定资产同比增长35.3%(2016年为下降10.9%)。

电子行业效益改善以及设备投资需求将带动下游工业机器人需求快速增长。

汽车行业同样走势良好。

行业内重点企业(集团)营业收入及利税均高于上年同期。2017年1-11月,汽车工业重点企业累计实现主营业务收入35,835.8亿元,同比增长9.8%。累计实现利税总额5,760.2亿元,同比增长8.9%。

目前汽车领域一大热点是新能源汽车,这也将是带动未来工业机器人需求的重要助力。

据中国汽车工业协会提供,2017年,新能源汽车产销均接近80万辆,分别达到79.4万辆77.7万辆,同比分别增长53.8%和53.3%,产销增速同比提高2.1和0.3个百分点。

2017年新能源汽车市场占比2.7%,同比提高0.9个百分点。电子、汽车以及其他重点行业盈利能力增强将带动工业机器人市场需求迎来快速增长期。

下游应用广泛。

由汽车和电子逐步向一般工业扩展空间大中国工业机器人下游应用广泛,主要的下游市场是汽车与3C行业,2016年汽车、3C行业工业机器人总销量占比达到78%。

目前我国汽车行业的工业机器人密度远高于其他行业,2016年中国汽车行业的工业机器人密度达到了505台/每万工人,其他的下游市场(主要包括金属、化工、食品行业)的平均工业机器人密度则不到30台/每万工人,处于较低水平,这种密度差距体现了国内其他下游产业仍具有较大发展空间。

目前,汽车和电子行业自动化改造的已经较为成熟,工程项目呈现出了标准化的迹象,判断未来自动化改造以及工业机器人应用的范围将进一步向更加“非标”的一般工业扩展,工业机器人行业的景气有望延续。

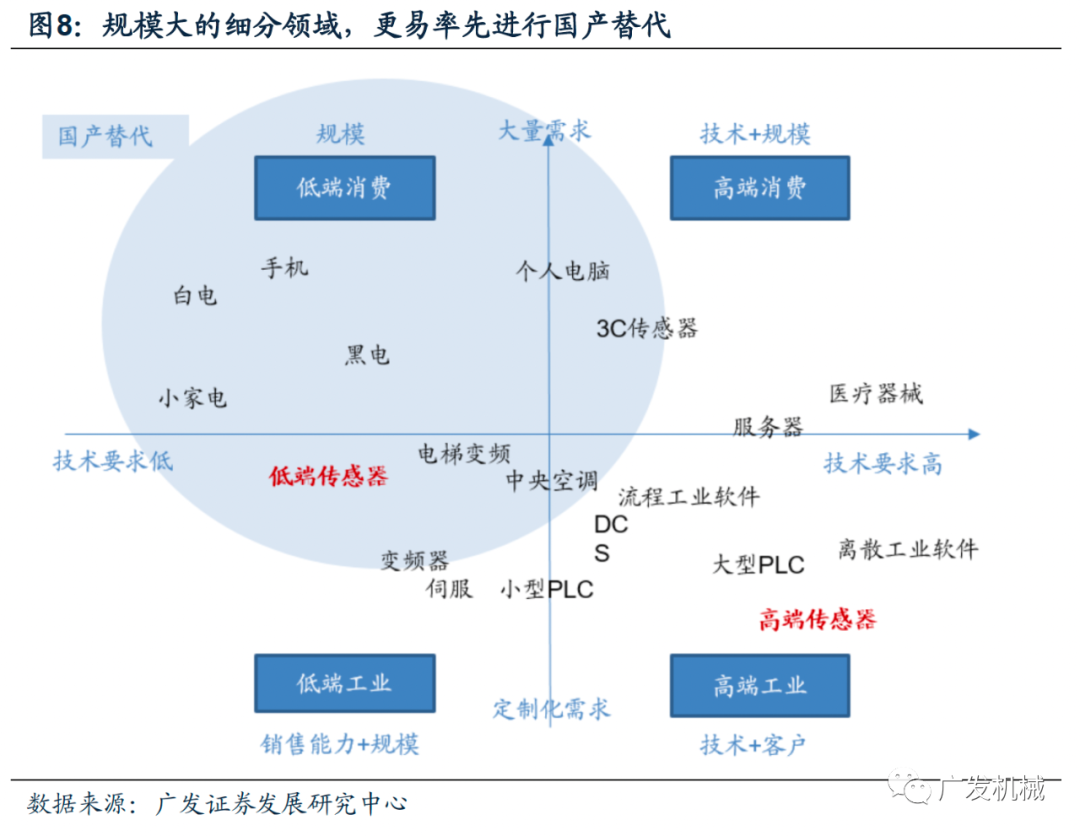

核心零部件带来成本下降,工业机器人性价比提升回收期缩短国内上游核心零部件厂商进口替代加速,基于本土优势,价格相较于外企低约20%-30%,帮助我国工业机器人企业实现成本改善。

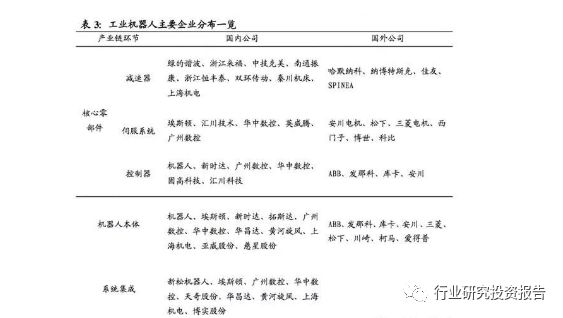

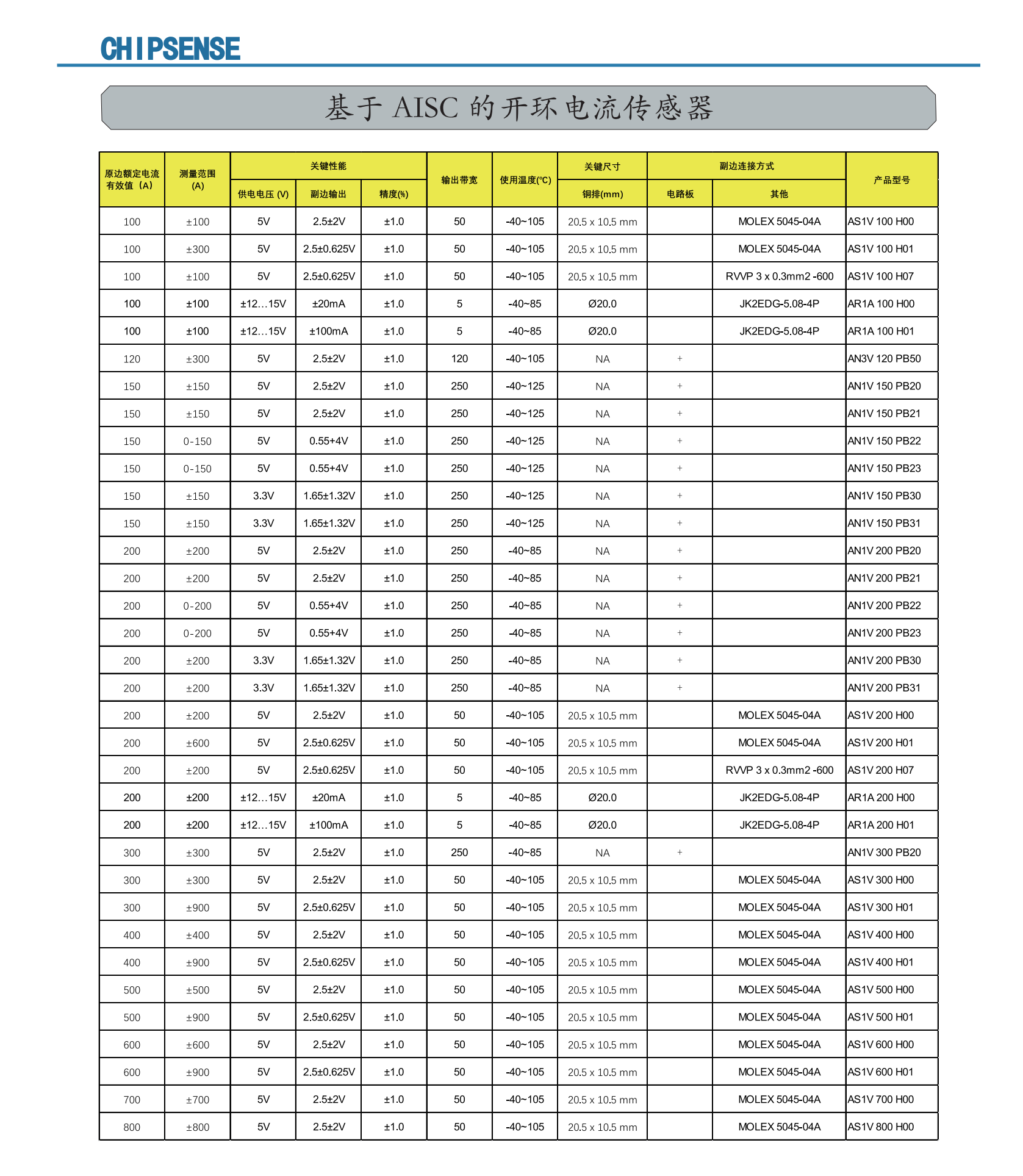

减速机、伺服系统和控制器是工业机器人三大核心零部件,合计占机器人整机成本的70%,其中减速器系统占36%,伺服系统占24%,控制器系统占12%。

由于核心零部件领域技术门槛较高,行业较为集中,市场主要由掌握核心技术的国际厂商垄断,国内机器人厂商使用核心零部件也绝大部分依赖进口,高昂成本使得工业机器人盈利空间被大面积挤占。

随着国内企业持续扩大研发投入及技术升级,目前已有一部分国产企业取得技术突破,核心零部件市场上国内企业占有率逐渐上升,减速器生产商中南通振康、绿的谐波两家企业已实现大批量生产,绿的谐波在国内谐波减速器市场渗透率超过80%;

伺服系统生产商以埃斯顿发展最为突出,技术水平与国际一流水准接近;

控制器方面国内外企业技术差距较小,新松机器人、固高科技均已实现量产。

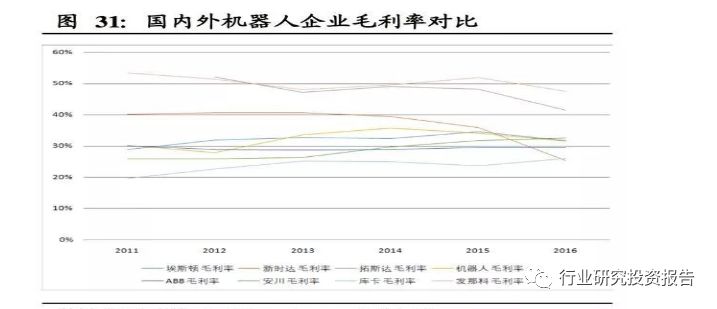

对比国内主要机器人企业与业内龙头机器人“四大家族”毛利率情况可得,受益于核心零部件进口替代带来的成本改善,国内企业毛利率普遍位于平均水平以上,在与国际企业竞争中具备一定价格优势。

国际巨头垄断明显,核心零部件有待突破

InternationalStandardOrganization(ISO)对工业机器人定义为:“工业机器人是一种具有自动控制的操作和移动功能,能够完成各种作业的可编程操作机”。

ISO8373有更具体的解释:“工业机器人有自动控制与再编程、多用途功能,机器人操作机有三个或三个以上的可编程轴,在工业机器人自动化应用中,机器人的底座可固定也可移动”。

U.S.RoboticsIndustryAssociation对工业机器人的定义为:“工业机器人是用来进行搬运材料、零件、工具等可再编程的多功能机械手,或通过不同程序的调用来完成各种工作任务的特种装臵”。

日本工业标准(JIS)、德国的标准(VID)及英国机器人协会也有类似的定义。

在一般的理解中,工业机器人一般由执行系统、驱动系统、控制系统、感知系统、决策系统与软件、人—机器人—环境交互系统等组成。

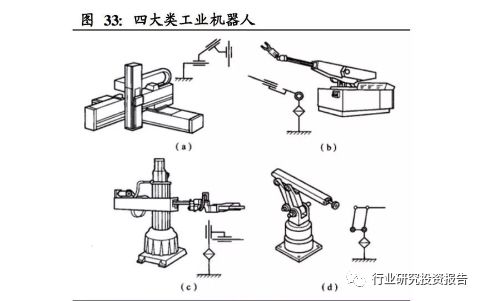

其中,控制系统是工业机器人的核心组成部分。工业机器人按机械结构形式主要分为:直角坐标式(又称“机械手”)、极坐标式、圆柱坐标式和关节式。

在全球工业4.0的背景下,工业自动化逐步演变为围绕以工业机器人及成套设备的集成应用为核心。

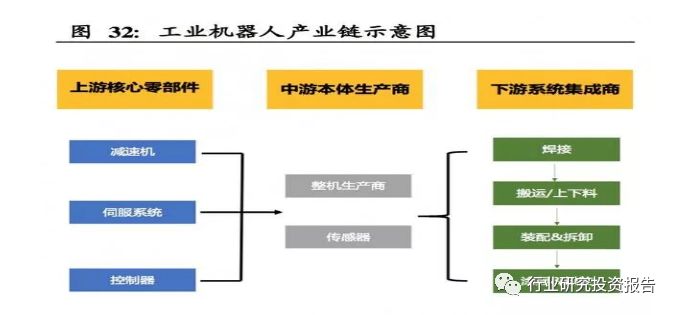

工业机器人的上游核心零部件主要包括三大部分:减速器、伺服电机、控制器,其下游涵盖各类系统集成业务,按用途可分为搬运/上下料、焊接&钎焊、装配与拆卸、涂层与封胶、其他,按下游需求分则可分为3C自动化、汽车制造、金属化工、食品制造等。

进口量与国产工业机器人产量凸显广阔替代空间。

我国目前工业机器人仍以进口为主,近年的进口量与进口金额均为世界第一,未来国产替代空间十分广阔。

中国的国产工业机器人产商持续扩展着自己在国内的市场份额,从2013年的25%增长到了2016年的31%。

从2011-2016年,中国的工业机器人产商每年的产量保持着平均31%的年增速。

机器人四大家族占据强势地位,龙头企业发展

四大家族优势明显,占据全球半壁市场

目前,欧、美、日凭借既有技术优势占据市场绝大份额,瑞典ABB、德国库卡、日本发那科以及安川电机并称为工业机器人“四大家族”,占据全球工业机器人本体超过50%的市场份额。

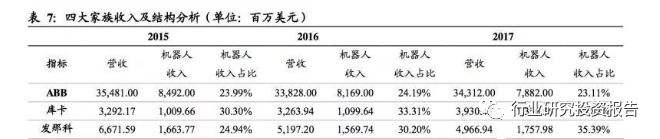

四大家族当中ABB体量最大,其总营收相当于其他三家营收总和的近三倍左右。

从机器人业务来看,ABB机器人业务规模同样位居首位,近三年其机器人业务平均收入为80亿美元左右,而其他三家机器人业务收入平均稳定在13亿美元左右,即ABB机器人收入相当于其他三家机器人收入总和的两倍。

通过对四大家族收入结构分析,可以看见,ABB尽管机器人业务收入体量较大,但由于总体收入体量大,其占比相对较小,只有24%左右,而其他三家机器人业务占比通常都稳定在33%左右。

对比四大家族机器人业务营业利润率可见,安川营业利润率较低,约为8%,ABB略高于库卡,两家公司营业利润率分别约为11%和13%,而发那科净利率就已达到约24%,盈利能力远胜其他三家公司,主要原因在于发那科毛利水平较好,毛利率高于40%,而其他三家企业毛利率均在20%-30%。

从全球市场份额来看,2016年四大家族约占全球工业机器人市场的60%,发那科以17.3%的市场份额占据龙头位置,ABB紧随其后占比15.7%,库卡与安川市占水平相当,分别占比12.1%和12.9%。

国内市场67.1%由外资品牌垄断,其中发那科以17.8%的比重位居第一,库卡、ABB、安川分别占比14%、13.5%、12.1%,剩余9.7%归属于其他外资品牌。

国内重点企业核心技术有待提升,系统集成寻求突破我国工业机器人产业保持高速增长,以机器人、埃斯顿、拓斯达、新时达、华中数控等为代表的一批国内工业机器人厂商依托本土优势迅速成长。

从总的收入体量来看,这五家公司的总营收在2017年达到86.85亿元,同比增长29.93%,归母净利润8.34亿元,同比增长12%。

从收入体量来看,机器人和新时达的体量相对较大,保持在20亿以上,埃斯顿、拓斯达和华中数控的体量相对较小,大约为3.5亿。

随着工业机器人下游快速发展以及人口红利消失,预计机器人业务将在未来几年保持快速增长的趋势,国内企业将持续受益于机器人业务增长。

-

汽车行业

+关注

关注

0文章

306浏览量

15369 -

制造业

+关注

关注

9文章

2239浏览量

53607 -

工业机器人

+关注

关注

91文章

3365浏览量

92662

原文标题:【深度】一文读懂全球工业机器人行业现状

文章出处:【微信号:robotn,微信公众号:产业大视野】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

全球工业机器人产业平稳发展,中国市场涨势强劲

全球工业机器人产业平稳发展,中国市场涨势强劲

评论