“编者按:无论是台积电、联电还是世界先进,甚至国内的各大八寸晶圆代工厂,他们最近的话题都是产能不足和涨价。晶圆代工产能的不足,加上硅片的供不应求,引致了终端的被动元件、电源芯片和MCU等一系列产品的涨价。”

为了让大家对八英寸晶圆代工现状和背后原因有一个深入了解,本文对其进行了一个深度的分析总结。

成本优势+特种工艺,8寸晶圆厂竞争优势显著

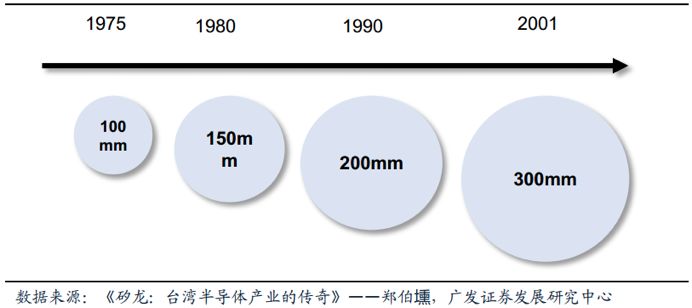

在摩尔定律驱动下,硅片尺寸从 6 寸—8 寸—12 寸的路径变化,而硅单晶圆片越大,同一圆片上生产的集成电路就越多,这样既可降低成本,又能提高成品率,但材料技术和生产技术要求会更高。在摩尔定律的推动下,集成电路的集成度不断增加,即一个硅片上所集成的元器件的数目增多。而集成度提高的三个主要技术因素是:器件尺寸缩小、芯片面积增加及芯片集成效率提高。一方面,硅片边缘部分由于不平整和存在大量缺陷,因此在硅片上制造器件时,实际可利用的是大圆片中间的部分,当单个器件芯片面积增大的时候,硅片上成品率下降,所以要增大硅片面积。另一方面,晶圆越大,同一圆片上可生产同规格的IC就越多,可有效降低IC成本,利润空间也就越大。

晶圆尺寸发展历史

目前以8英寸和12英寸的硅片生产为主。其中8英寸硅片主要应用于特色技术或差异化技术, 产品包括各种电源芯片、摄影/指纹识别等传感器、智能硬件中的MCU与无线通信芯片、智能卡等, 涵盖消费类电子、通信、计算、工业、汽车等领域。而12英寸硅片主要用于制造CPU、 逻辑IC、 存储器等高性能芯片, 多用于PC、 平板、手机等领域。 随着时间的推移,硅片的尺寸不断增长。

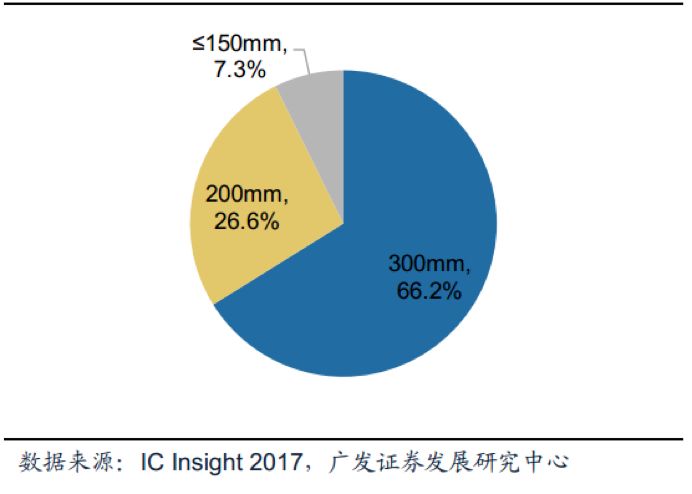

不同尺寸硅片份额变化

相比于12寸晶圆产线而言, 8寸晶圆制造厂: 1)拥有特种晶圆工艺; 2)完全或大部分折旧的固定资产的固定成本较低; 3)光罩及设计服务的相应成本较低; 4)达到成本效益生产量要求较低,等方面的优势,因此8寸晶圆和12寸晶圆能够实现优势互补、长期共存。

8寸晶圆重要竞争力在于已形成了成熟的特种晶圆工艺, 比如特种工艺技术能够令尺寸较小的晶粒包含较多的模拟内容或支援其他特殊市场所需的较高电压。特种工艺技术包括高精度模拟CMOS、射频CMOS、嵌入式存储器CMOS、 CIS、高压CMOS、 BiCMOS及BCDMOS,这些特种技术对晶圆厂的工艺参数有较为严格的容差限制,在成熟的8寸晶圆厂投产成品率较高。常用的DC-DC转换器、马达驱动器、电池充电器中的IC一般都使用8寸晶圆生产。

主流应用IC使用技术节点

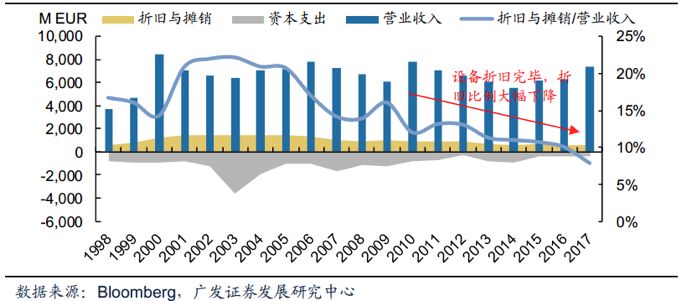

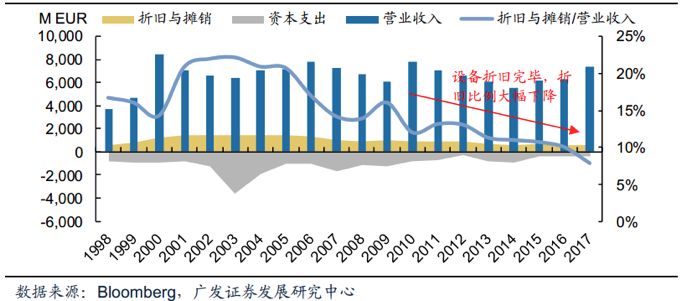

大部分8寸晶圆厂设备已折旧完毕,固定成本较低。 8寸晶圆厂的产能在上世纪90年代末期开始提升,大部分晶圆厂现已完全折旧完毕,因此8寸晶圆厂的产品在经营成本上极具竞争力。虽然当前设备供应商不再制造8寸晶圆厂所用的新设备,但是他们通常会与8寸晶圆厂紧密合作,以具有成本效益的方式使设备寿命再延长10~15年。

1998~2017年意法半导体折旧及资本支出情况

8寸晶圆具有达到成本效益生产量要求较低的优势。 12寸晶圆产线先进的洁净室和设备可以确保高产量、更紧密、更小的几何尺寸设计和更高的收益,同时也只容许极有限的误差,因此尽管该市场高速增长,但需要每年投入50~100亿美金才可兼具研发和在市场上的有效竞争力。以90nm、130nm及以上工艺技术节点为主的8寸晶圆厂所需的资本支出较小,因此即使在小批量生产时分摊固定成本也较低。

1998~2017年英飞凌折旧及资本支出情况

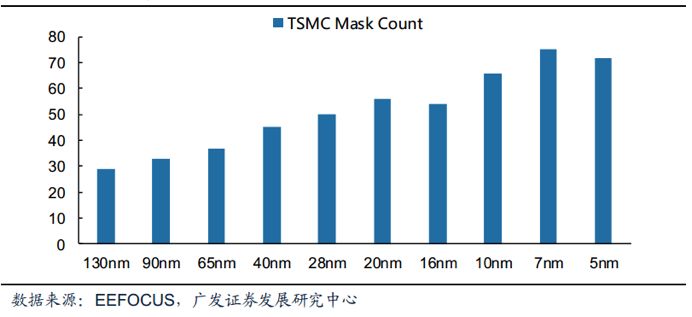

光罩及设计服务的相应成本较低:制程的金属层数随着工艺的演进不断上升,在130nm时典型的制程有六层金属,而到5nm节点时预期至少会有14层金属,即先进技术节点下晶圆成本较高。另外先进的技术节点需要引进新的技术,相应会增加掩膜版成本,以台积电为例, 130nm技术节点约需要30层掩膜版,而到28nm以下的技术节点需要至少50层掩膜版。

不同技术节点所需掩膜版层数

晶圆代工大尺寸趋势下,8寸厂是中坚力量

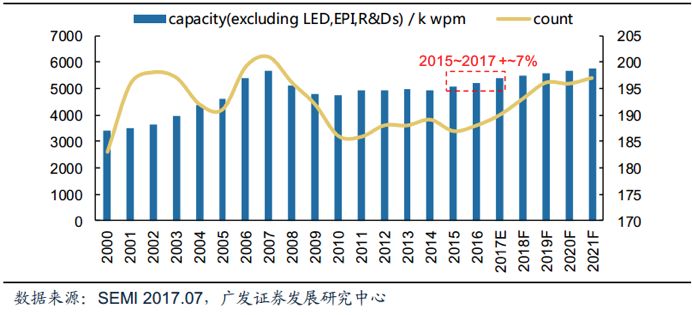

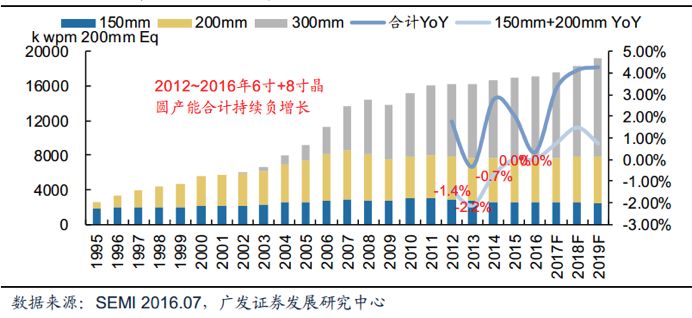

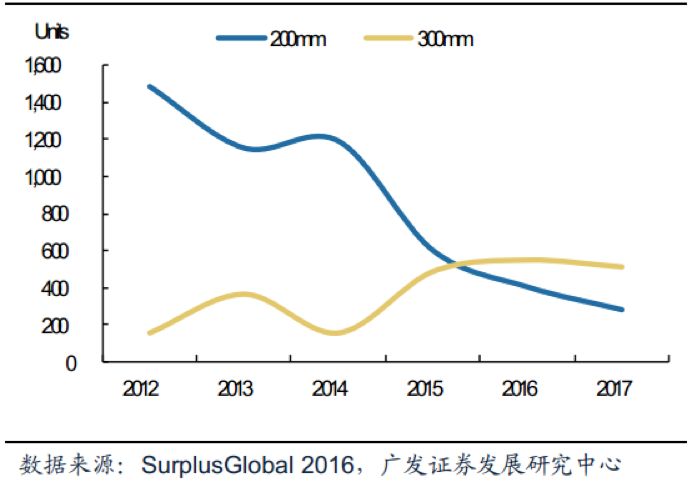

1990年IBM联合西门子建立第一个8寸晶圆厂之后, 8寸晶圆厂迅速增加, 1995年即达到70座,在2007年达到顶峰——200座,随后8寸晶圆厂数目逐渐减少,从2008年到2016年, 37座8寸晶圆厂关闭,同时有15座晶圆厂从8寸切换至12寸,到2016年全球8寸晶圆厂减少至180座左右。

全球8寸晶圆厂产能合计及晶圆厂数目

从SEMI的数据可以看出,全球8寸晶圆厂产能以极低速度增长, 2015~2017年仅增长约7%。

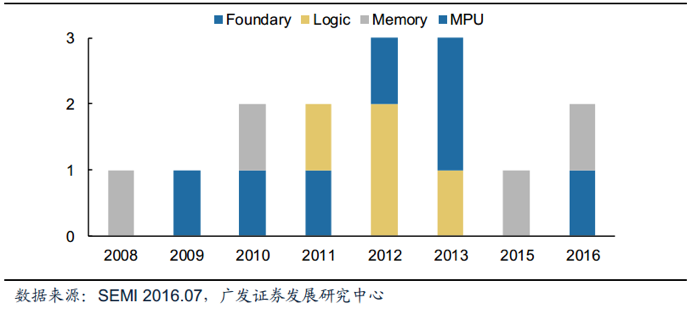

2018~2016年从8寸切换至12寸的晶圆厂分类

部分6寸产线关闭使得产品转单至8寸产线。从晶圆厂数目来看,2010~ 2016年约有25座6寸晶圆厂关闭,相应6寸晶圆产能减少约453k wpm (wpm:片每月wafersper month)(换算为8寸),而6寸线产能减少之后,原产线的产品(如分立器件、功率器件、 MEMS、模拟芯片)将会切换至8寸晶圆产线。

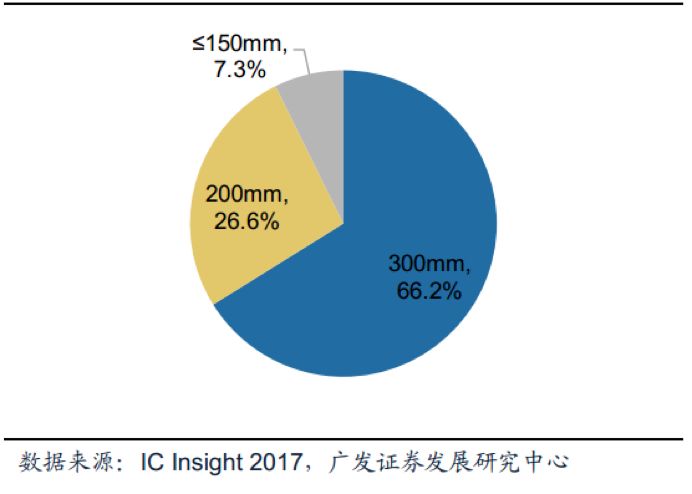

全球晶圆产能按尺寸分布

根据SEMI和IC insight的数据,2017年全球晶圆产能为17.9 M / wpm(百万8寸片/月,下同),其中8寸片产能约为5.2 M / wpm,前十大8寸晶圆厂产能占8寸晶圆总产能的54%。

全球晶圆产能分类:按尺寸

2016年全球前十大8寸晶圆产能厂商占比

多因素驱动,8寸晶圆厂供需趋紧

相爱的晶圆厂产能不足,是多方面造成的原因,首先是供给端,核心设备的紧缺是 8 寸晶圆产能扩张的瓶颈。

全球晶圆制造设备资本支出(Front End Equipment Spending)

多数8寸晶圆厂建厂时间较早,运行时间长达十年以上, 8寸晶圆厂的部分设备太老旧或者难以修复,同时由于当前12寸晶圆厂资本支出规模巨大,部分厂商停止了8寸晶圆的生产销售, 8寸晶圆产线设备主要来自二手市场,多来自从8寸向12寸升级的内存厂商,如三星和海力士,目前旧设备市场资源逐渐枯竭,因此2014年后8寸晶圆设备较为紧缺,其中蚀刻机、光刻机、测量设备最难获得。

二手设备是8寸晶圆厂设备投资中的主力

全球二手8寸晶圆设备供应量

全球晶圆制造二手设备库存量

需求端,新应用订单拉动 8 寸晶圆厂需求。

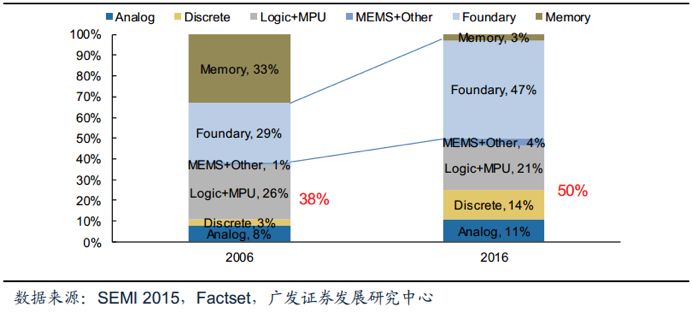

8寸晶圆产能的主要需求来自模拟芯片、分立器件、 MEMS和部分逻辑芯片。随着大量12寸先进晶圆产能的逐渐投产,部分微处理器、基带、 DRAM及NAND的生产从8寸晶圆产线切换到了12寸晶圆产线, 2006年33%的8寸晶圆产能应用于memory,而到2016年memory的产能需求占比3%,预计2018年将进一步降低至2%。当前8寸晶圆产能中约47%为Foundary,其余产能的需求主要来自模拟芯片、分立器件、逻辑芯片和MEMS,其中模拟芯片、分立器件和逻辑芯片(主要为MCU、指纹识别芯片、 CMOS等)、 MEMS等的产能需求占比已提升至50%。

下游:汽车电子及物联网中应用的芯片,包括先进辅助驾驶系统及感测器、车用电流控制IC、物联网MCU等在8寸晶圆厂中大量投产,使得2016年下半年开始8寸晶圆厂的投片量快速提升。

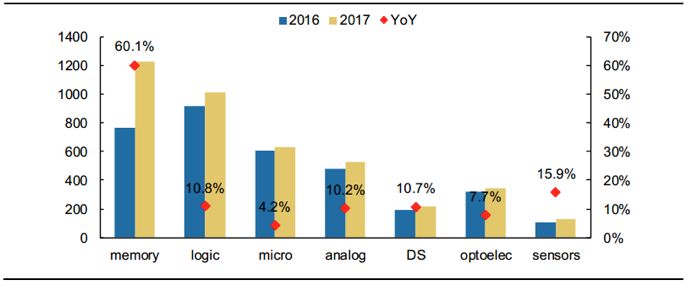

根据SIA的数据, 2017年除存储器外的半导体销售额增速为9%,而应用于汽车、工业领域的non-memory半导体月度销售额同比增速均在10%以上,远远高于全球半导体销售额的整体增速,可见汽车和工业正在成为全球半导体高成长的下游应用领域。 以汽车为例, 随着电动化和智能化的提升,单部汽车对半导体的需求正在逐步提升,比如单部电动车Tesla Mobel X中的半导体约需要一块8寸晶圆。根据strategy analytics的数据,单部汽车中半导体价值量从2016年的317美元提升至2017年的330美元,同比增速达4.1%。

汽车和工业领域的non-memory半导体销售额增速高于平均增速

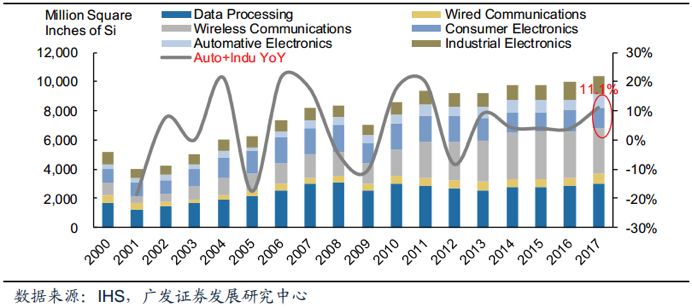

具体来看应用于汽车和工业领域的半导体产品对晶圆的产能需求,根据IHS的数据, 2017年汽车和工业对晶圆的需求面积较2016年增长11.1%。

不同下游应用对晶圆需求面积

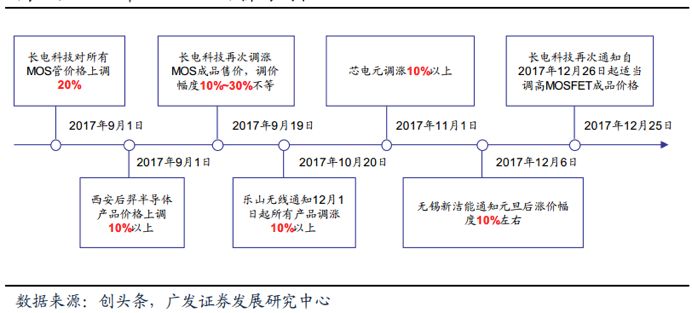

2016年下半年开始至今,汽车需求拉动, MOSFET、 IGBT等产品涨价不断:

MOSFET是一种可应用于模拟电路与数字电路的场效晶体管,在消费类电子、电动汽车以及IOT等领域均有广泛的应用。根据IHS的数据, 2016年MOSFET芯片市场规模为 205亿美元 。 2018Q2意法半导体高 /低压MOSFET前、后端产能均已满载,目前货期长达38~42周,较之前大大延长,并且有延长趋势。 除了MOSFET、 IGBT之外,整流管、数字/通用晶体管等产品整体交货期均有延长趋势。

2017年MOSFET涨价时间轴

2018Q2各大MOSFET原厂交货期普遍延长

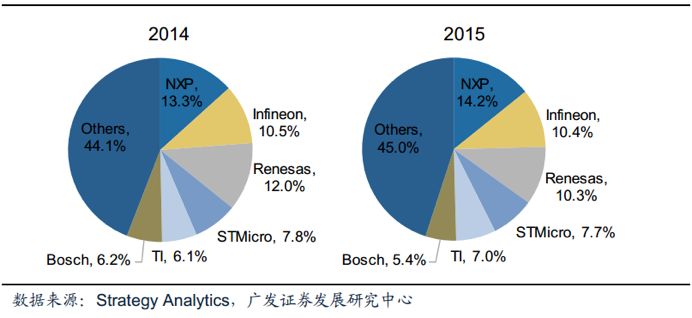

上游:供应商竞争格局来看,目前应用于汽车领域的半导体主要由恩智浦、英飞凌、瑞萨半导体、意法半导体、德州仪器和博世等厂商供应,合计占比超过55%,而值得注意的是,这几家厂商供应的半导体主要为non-memory, memory主要由镁光、海力士、 cypress等传统存储器巨头供应, memory在汽车半导体中也有较高的占比,因此汽车半导体市场主要集中于恩智浦、英飞凌、瑞萨半导体、意法半导体、德州仪器等传统IDM厂。

全球汽车电子领域半导体供应商竞争格局

恩智浦、英飞凌、意法半导体等传统专注于汽车电子的IDM厂主要为技术节点40nm以上的8寸和6寸晶圆产能,生产的模拟芯片、功率器件、传感器更注重工艺技术的独特性,无持续更新至先进技术节点的需求。同时在2008年全球金融危机和12寸晶圆厂成为主流的背景下,各个IDM厂并未进行8寸晶圆的扩产,而随着汽车半导体的需求逐渐旺盛,产能利用率进一步提高之后IDM厂外包部分产品到8寸foudary厂,最终出现了全球8寸晶圆厂(IDM和foundary)产能利用率上升乃至产能供不应求的结果。

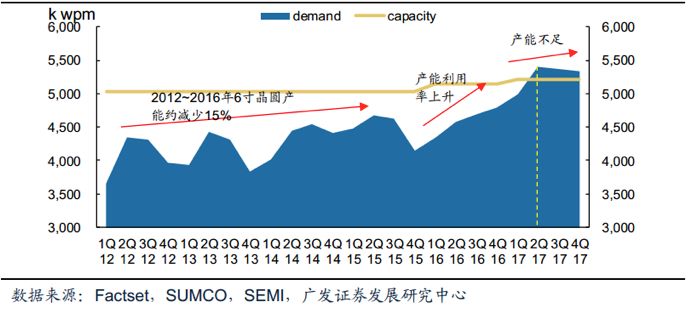

供给方面, 2007年以后全球8寸晶圆产能逐渐下降,在2011年以后保持稳定水平并小幅上升, 8寸晶圆产能的主力——IDM厂并未进行大规模扩产。需求方面, 1)部分6寸晶圆产线关闭后产品转单, 8寸晶圆产能需求增加, 2)汽车、工业领域对半导体的需求逐步增长,应用于汽车、工业领域的半导体多为8寸厂产品, IDM产能不足之后转单部分产品至foundary厂,整体产能利用率提升。

全球8寸晶圆厂产能供需关系变化

2016年以前, 8寸晶圆厂产能利用率的全球平均水平约为78~85%,近年来每年大概提升4%, 2017年产能利用率创历史新高。

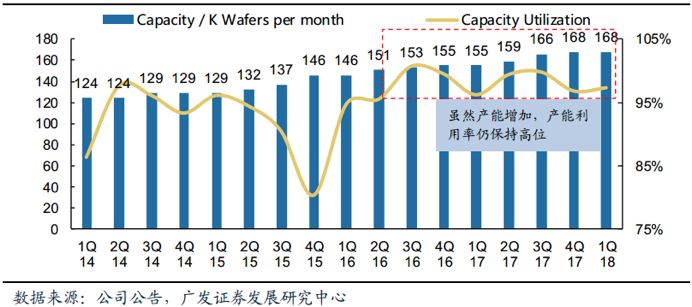

华虹半导体季度产能及产能利用率

从2017年报披露数据来看,目前UMC 8寸晶圆产能约占总产能的一半, 2016年平均产能利用率为88.6%,而在2017年攀升至94.4%。华虹半导体是全球具有领先地位的8寸纯晶圆代工厂,虽然自2016年下半年公司持续扩产产能,但产能利用率仍持续保持高位,其他8寸晶圆厂产能利用率亦保持高位。根据产业链调研信息,2018年年初华虹半导体、台积电等8寸晶圆厂产能仍处于供不应求状态。

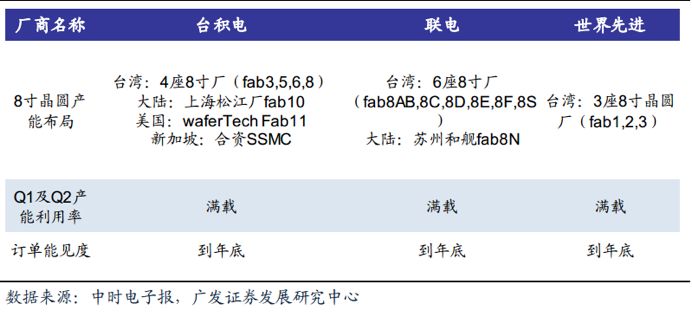

***晶圆代工厂2018年8寸厂营运状况

8寸硅片紧缺或将成为晶圆产能完全释放的阿喀琉斯之踵

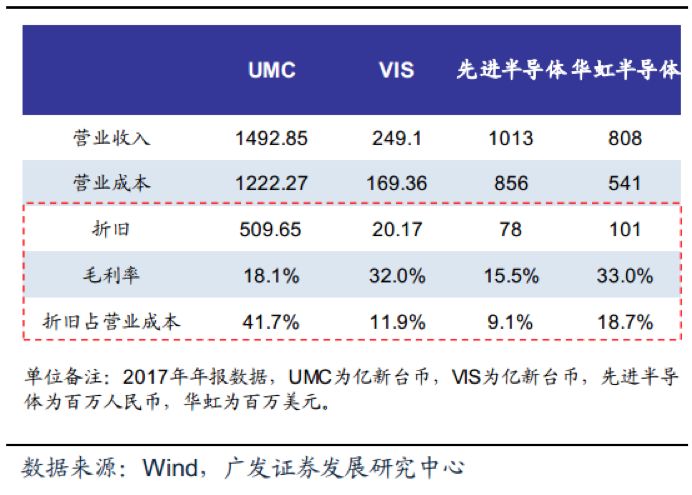

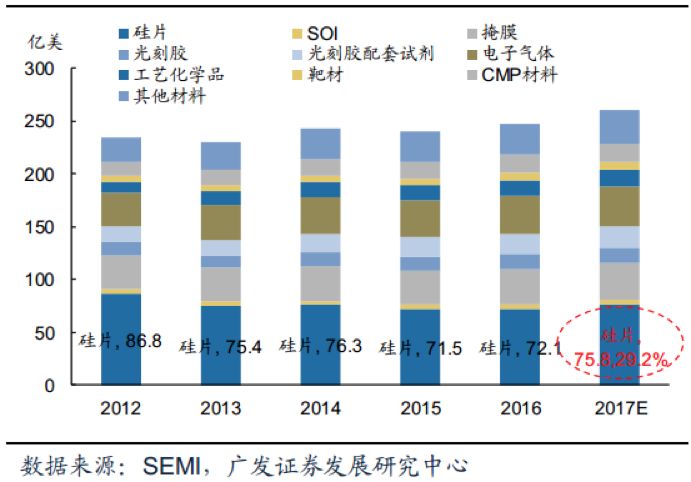

硅片是半导体产品最基础的原材料,由于不可替代性而紧扼全球晶圆厂的产能,硅片在晶圆产品成本中的占比与晶圆厂设备折旧有关。 根据SEMI的数据, 2017年全球硅片市场规模约为75.8亿美元,占晶圆制造材料市场的29.8%。

UMC、 VIS、 ASMCS、 HHGrace对比

不同晶圆厂的折旧金额对成本的影响较大,因此不同折旧比例下硅片在总成本中的比例差别较大,以联电、世界先进、先进半导体、华虹半导体为例,联电和华虹半导体由于近年来有进行扩产,因此折旧在总成本中占比较高,硅片成本对总成本影响较小,而先进半导体、世界先进折旧在总成本中占比较小,因此总成本对硅片成本较为敏感。 而大部分8寸晶圆厂已折旧完毕,因此8寸晶圆厂对硅片的价格较为敏感。

全球晶圆制造材料市场规模

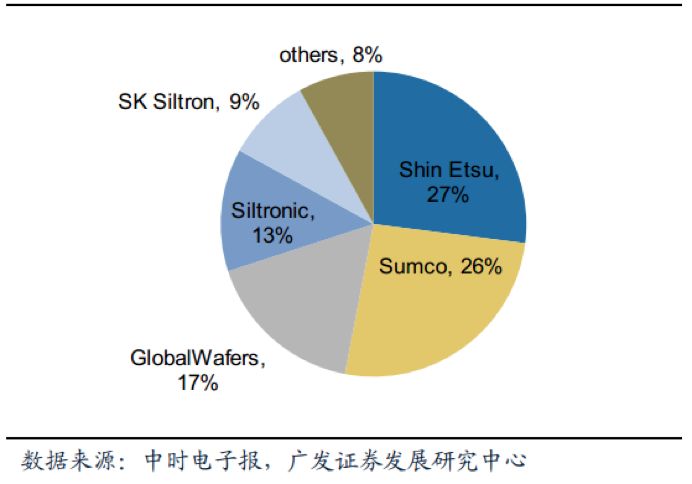

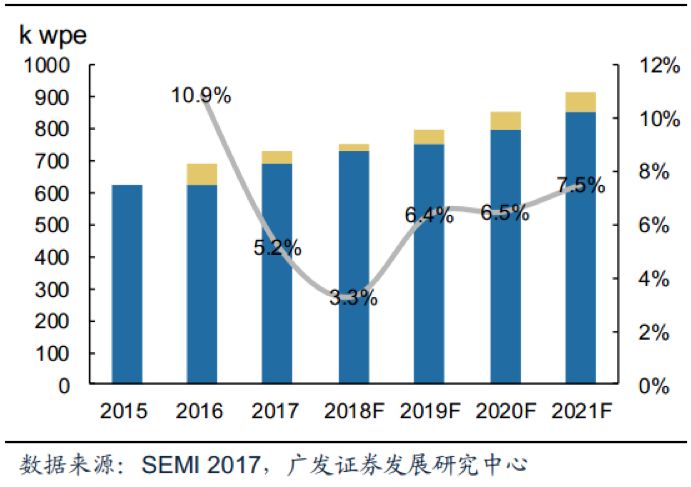

供给方面,硅片的供应商主要有日本信越、 SUMCO、***的环球晶圆、德国的Silitronic、韩国SK Siltron等,前五大厂商合计市场占有率超过90%。此外,***的合晶科技、 Ferrotec也是8寸硅片的重要供应商。 2017年底全球8寸硅片产能约为5.4M / wpm。

全球硅晶圆市场占有率

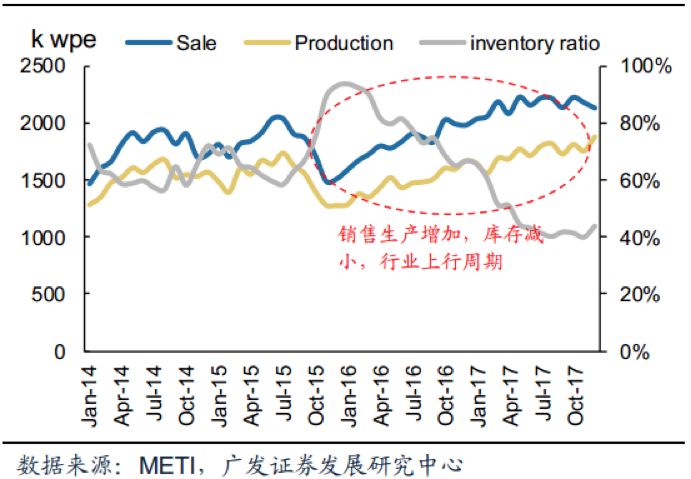

随着全球8寸晶圆厂产能利用率的逐步提升, 8寸硅片的投片量逐步提升,库存水平逐渐下降。全球三分之一以上的8寸硅片在日本生产,根据METI的数据, 2016年初开始日本国内8寸硅片生产量和销售量持续提升,而库存水平逐渐下降,存货比率从最高点的90%下降至了2017年年底的44%。需求的持续增加刺激了8寸硅片在2017Q1供给紧张,并从2017H2开始涨价,估计2017年全年涨价幅度约为3%(12寸硅片涨价幅度达37%)。 2018Q1 8寸硅片继续紧缺并涨价约10%。

日本8寸晶圆生产销售及库存水平

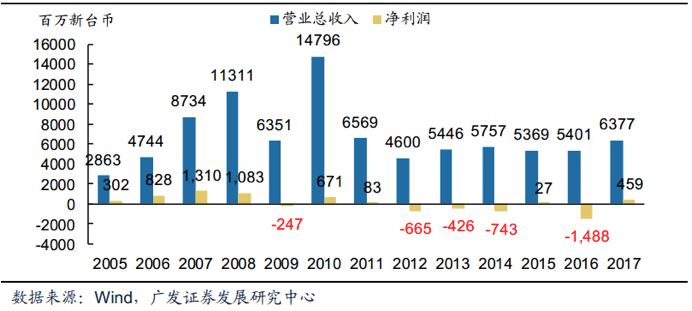

涨价幅度有限和扩产周期的双重限制下, 8寸硅片紧张的态势短期内无法有效缓解。 虽然2017年以来8寸硅片价格上涨10%以上, 但是从长周期来看当前8寸硅片价格仍处于历史低位,从2007年至今8寸硅片价格下降约40%,大部分硅片厂的8寸硅片产品已亏损多年,因此即使8寸硅片价格上涨,硅片巨头的扩产意愿仍较小。另外硅片的扩产周期至少一年及以上,因此我们认为短期内8寸硅片短缺、价格上涨的态势将会延续, 硅片产能短缺或许将成为限制下游8寸晶圆厂产能完全释放的瓶颈。

主要生产8寸及以下硅片的合晶科技历经多年巨额亏损

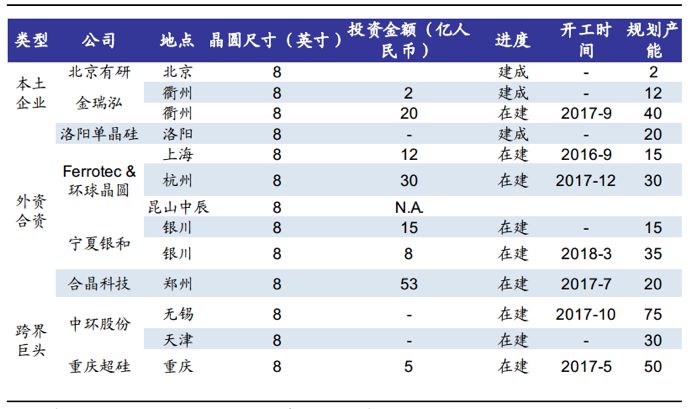

目前在积极扩产8寸硅片的主要有合晶科技、 Ferrotec,以及国内的Gritek(有研新材)、 JRH(金瑞泓)、 AST(超硅)等。郑州合晶硅材料生产项目于2017年7月动工,一期规划每月20万片的8寸硅片产能,预计在2018年第一季度完工量产。

2017年年中,环球晶圆与Ferrotec宣布合作, Ferrotec负责生产8寸硅片,环球晶圆出技术与保证品质。规划三期,每期规划增加15万片8寸硅片月产能, 预期2017年底第一期完成认证并量产。因此预计2018年全球8寸硅片产能将增加0.35M/wpe,较2017年增长约6%,整体硅片的供给较为紧张。

全球8寸硅片扩产计划

展望未来:8寸晶圆产能紧张趋势下对国内产业链的影响

我们认为,影响8寸晶圆产能供需关系的主要因素有: 1) 8寸晶圆产能与需求;2) 6寸及以下晶圆产线和12寸晶圆产能供需变化对8寸晶圆产能供需的影响; 3) 8寸硅片的紧缺或许限制实际产能的完全释放。

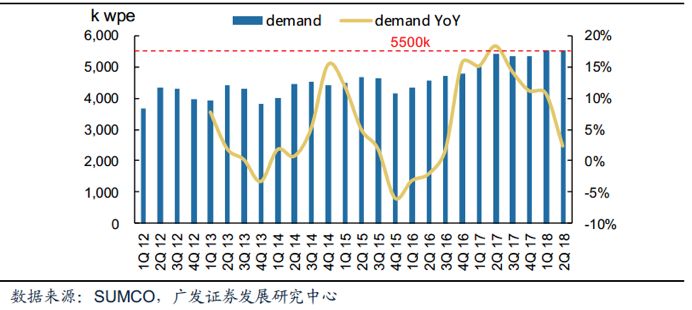

需求方面: 根据SUMCO在2018Q1业绩说明会上的指引, 2018Q1全球8寸晶圆需求约为5.5 M / wpe,我们认为这是SUMCO通过下游晶圆厂所观察到的需求,由于当前8寸晶圆产能紧缺,下游最终端的需求并未完全反映在该数字中,实际全球对8寸晶圆产能的需求高于5.5M / wpe。

SUMCO预测全球8寸硅片需求

供给方面:根据SEMI的报告,2015~2020年全球将有27个新的8寸晶圆厂投入运营,预计到2020年全球8寸晶圆产能才能达到5.5 M/wpe,而事实上晶圆厂产能并非能持续达到100%,如果考虑实际产能利用率,到2020年8寸晶圆产能的供给仍较为紧张。

而2016年以后6寸晶圆产能相对稳定并呈小幅下降趋势,预计2019年产能小幅下降57 k wpe,折算为8寸片为32 k wpe,因此6寸晶圆产能的减小使得对8寸晶圆产能需求小幅度上升。

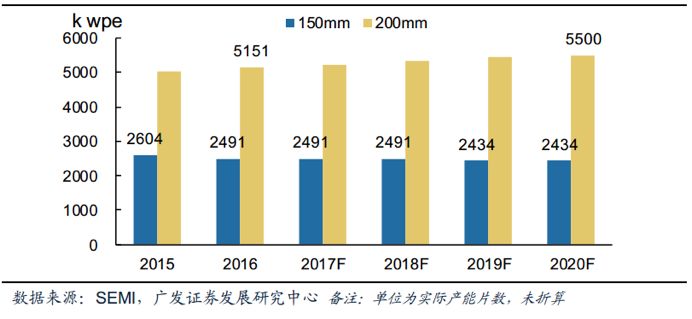

全球6寸和8寸晶圆产能预测

其中2015~2020年约一半的8寸晶圆产能增加来在中国大陆。 根据2017年7月SEMI公布的数据,当前大陆已量产的8寸晶圆产能约为0.7 M / wpe,预计到2021年底将达到0.9 M / wpe。 2016~2021年中国大陆将增加8座晶圆厂,其中2座foundary、2座用来生产模拟芯片、 2座用来生产MEMS、一座用来生产功率半导体、一座用来生产数字芯片。

中国大陆200mm晶圆厂产能

晶合(力晶与合肥政府)投资建设的12寸晶圆厂预计会对8寸晶圆产能供需关系产生重要影响。 晶合规划在合肥建设4座12寸晶圆厂,第一座N1厂已于2017年6月建成试产, 2017年年底进入量产,预计2018Q2月产能达到1万片每月,在2019年达到4万片每月。 N1厂先期将导入150、 110及90nm制程,主要生产面板驱动IC、PMIC等,而LCD驱动IC和PMIC之前几乎全部由8寸晶圆厂生产, 2019年后N1厂完全量产之后相当于增加8寸晶圆厂4×2.25=9万片每月的产能,因此8寸晶圆厂紧张的产能供需关系将得到小幅缓解。

另外英飞凌等厂商正在规划12寸晶圆厂,用来生产之前由8寸晶圆厂的产品,也会对8寸晶圆产能供需产生影响。英飞凌在Dresden的12寸晶圆厂预计在2021年完全量产。 2018年5月18日,英飞凌宣布将投资16亿欧元在奥地利建设一座12寸晶圆厂,主要用来生产功率半导体,预计2019年上半年开始建设,在2021年开始逐步量产。意法半导体在2018年1月的法说会中表示正在Agrate准备12寸试验线。转单效应下8寸晶圆产能供需不平衡的状态将得到缓解。

综合8寸晶圆产能的供需以及6寸和12寸晶圆产能的影响, 根据我们的测算,2019年全球8寸晶圆产能供给可达到5.43 M/wpe,另外考虑新增产能需要经过产能爬坡和产能实际释放情况等因素,因此实际产能供给略小于此,而整体需求粗略至少为5.53+0.03(6寸晶圆转单) -0.09(晶合科技12寸厂) =5.47 M / wpe, 因此至少在2019年全球8寸晶圆产能仍将维持紧张状态。

8寸晶圆产能紧缺带给中国半导体产业的发展机遇

(1)晶圆制造环节:运营中的8寸晶圆制造厂直接受益

需求端在物联网与汽车应用带动下, 8寸晶圆厂未来数年将出现明显复苏;供给端设备瓶颈短期内无法解决。 因此现在运营中的8寸晶圆厂一方面订单无忧,另一方面有望受益于行业涨价趋势盈利能力提升。

(2)设计环节两级分化:需求为王

制造环节占芯片成本比重高,随着晶圆代工厂产能紧缺, 价格逐季上调,下游设计厂商成本承压。我们认为受益于物联网、车用电子等需求兴起,电源管理与MCU、MOSFET用量逐步攀升, 下游设计业者大概率提升产品价格在缓解成本压力的同时提高自身产品盈利水平。 同时具备稳定产能供给的设计厂商有望迎来量价齐升好光景。

(3)设备环节: 8寸成熟设备迎生机

一是海外半导体设备巨头聚焦于12寸设备领域,部分厂商停止了8寸晶圆的生产销售。然而目前仍有新增8寸晶圆厂投资计划,相关设备需求旺盛。 二是与12寸先进制程晶圆制造设备相比, 8寸设备技术较为成熟,工艺难度较低,国内设备厂商已实现技术积累。

(4)材料环节: 8寸硅片供需不平衡或加速硅片国产化进程

8寸硅片供需不平衡或加速硅片国产化进程: 8寸硅片短缺、价格上涨的态势将会延续,目前国内的Gritek(有研新材)、 JRH(金瑞泓)、 AST(超硅)等纷纷积极扩产, 8寸硅片供需不平衡或加速硅片国产化进程。

-

晶圆厂

+关注

关注

7文章

633浏览量

38062 -

硅片

+关注

关注

13文章

371浏览量

34834 -

电源芯片

+关注

关注

43文章

1112浏览量

77441

原文标题:八英寸晶圆代工产能紧缺的前因后果

文章出处:【微信号:icxinwenshe,微信公众号:芯闻社】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

SiP蓝牙芯片在项目开发及应用中具有什么优势?

笙泉完善的MCU生态系统(ECO System),赋能高效开发、提升竞争优势

助力东南亚:解读 415V 变 380V 变压器的竞争优势

特种设备监检流量计具备什么优势?

英特尔发布Gaudi3 AI加速器,押注低成本优势挑战市场

比斯特自动化圆柱电池自动面垫机的成本优势与市场竞争优势

什么是模拟输出角度芯片?它有哪些优势?

英国汽车产业或聚焦高端汽车制造更显竞争优势

绿展科技指纹模组产品三项核心优势,助攻中国智能门锁企业走进崛起中的越南市场

成本优势+特种工艺, 8寸晶圆厂竞争优势显著

成本优势+特种工艺, 8寸晶圆厂竞争优势显著

评论