一季度众业达公司实现收入15.78亿元,同比增长21%,扣非归母净利润6,059万元,同比增长48%。收入端大幅增长一方面得益于工业电气行业快速增长,另一方面是公司电商平台已经顺利渡过市场培育期,交易额快速提升。

公司盈利能力同步提升,一季度公司综合毛利率14.41%,同比提升1.03个百分点,主要是公司对于供应商的话语权增强,此外公司系统集成业务与成套制造业务回暖。受到下游工业企业春节放假等因素影响,一季度通常是公司的传统淡季,预计全年业绩将实现超预期增长,开启公司高增长新阶段。

受益于工控行业景气度回升,工业电气分销收入未来有望持续高增长

众业达拥有强大的分销网络,目前拥有57家子公司,100多个办事处、4个集成制造基地和7个物流中心。公司主要产品包括中低压电器、工控产品等。企业固定资产投资是本轮经济增长主要动力,发展智能制造也是科技兴国的重要战略。

根据数据显示,2017年工业企业利润总额上涨了21%,工业企业有能力增加资本开支。人力成本上升,对技术和效率的追求以及政府对于智能制造的补贴和推动,让企业有动力去增加资本开支。根据数据显示,2017年国内自动化市场规模达到1657亿,增速远超市场预期,达到16.5%。

未来三年工控产品分销业务增速将保持在30%以上

众业达公司的低压电器等多品类产品需求普遍向好,控制电器受益于工业自动化复苏,配电电器受益于配网建设提速,预计未来三年行业增速在10%以上。

工控产品直接受益于工业企业增加资本开支带来的产业升级,预计未来三年公司工控产品分销业务增速将保持在30%以上,成为公司目前传统分销业务主要增长点。

电商平台打破公司分销收入增速瓶颈,未来大有可为。公司电商平台“众业达商城”在经过了几年的培育期后,已经颇具规模。公司通过电商平台布局终端客户长尾市场以及MRO市场。

根据前瞻产业研究院数据,预计到2020年,我国工业电气分销服务市场的规模可以达到1000亿美元,公司是国内分销龙头,年销售规模仅为约70亿元,市场空间广阔,行业集中度极低。同时我国MRO市场规模在万亿以上,行业更加分散。

渠道商话语权增强,公司分销业务盈利能力明显提升

公司作为分销龙头,供应商主要是西门子、施耐德等外资品牌,以及上海人民电器等国内知名厂商。低压电器和工控行业均在经历了市场低迷期后实现了复苏,呈现出进口替代持续进行,外资品牌受到冲击,本土企业活跃,国产品牌激增的现象。

因此,外资品牌以及自身销售渠道较弱的本土品牌,对于分销商依赖程度增强。公司分销的品牌种类、产品品类大幅提升,对供应商的话语权提升,优选利润率更高的产品销售,直接带来销售利润率的提升。一季度公司毛利率同比提升1.03个百分点,2017年公司毛利率10.48%,净利率仅2.55%,毛利率的提升对公司业绩带来高弹性。

系统集成业务多个下游领域景气度回升,高利润率业务增长对公司业绩边际影响较大

公司集成业务主要包括石油钻井电控系统配套产品,风电机组相关配套系统以及预装式充电桩业务。过去两年原油、风电等下游不景气,公司主动收缩规模,规避风险。目前原油价格持续上涨,此前搁置的原油开采项目有望重启,公司石油钻井系统订单有望增加。公司集成的风机配套产品质量市场领先,长期以来和金风科技等龙头厂商形成了稳定的供货关系,2017年江苏金风与公司销售额达到0.67亿元,是公司第二大客户。

风电未来三年将迎来投资建设高峰期。此外,充电桩、充电站业务在广东、四川、河南、海南、湖南等多地均有项目订单,在四川宜宾、广东汕头的运营项目也开始成功运营。公司系统集成业务毛利率平均在15%,高于分销业务,集成业务增长对业绩边际改善较大。

-

西门子

+关注

关注

96文章

3068浏览量

116619 -

充电桩

+关注

关注

148文章

2384浏览量

85671

原文标题:众业达一季度实现收入15.78亿,收入利润齐增

文章出处:【微信号:gkongnews,微信公众号:工控头条】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

理想汽车公布一季度财报 理想汽车一季度营收256亿 但净利润下跌

零跑汽车一季度营收34.86亿同比增长141.7% 合计交付33410辆

社交平台Reddit公布上市后首份季度财报:营收2.43亿美元,同比增长48%

比亚迪Q1净利润45.7亿 同比增加10.62%

晶合集成2024年第一季度业绩显著增长

IBM一季度营收144.6亿美元 净利润16.05亿美元同比增长73%

天齐锂业一季度最高预亏43亿 天齐锂业股价跌停

一季度5G手机出货量出炉 5G手机5643万部 占比达83.7%

湖南一季度GDP11938.44亿 高技术制造业增加值同比增长 14.7%

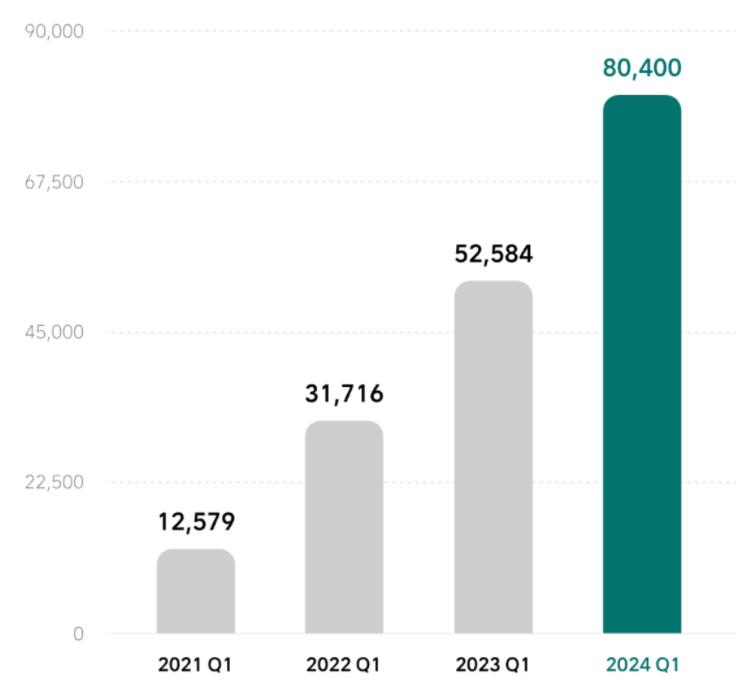

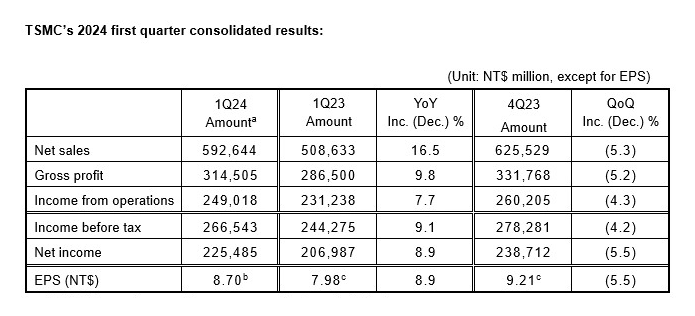

台积电一季度净利润同比增8.9%,5纳米工艺占晶圆总收入37%

众业达一季度实现收入15.78亿,同比增长21%

众业达一季度实现收入15.78亿,同比增长21%

评论