1.1 市场格局:市场分散,中国是全球最大的生产基地,持续受益产能转移

2017年全球PCB市场产值611亿美金,成长3.8%。从分布来看,PCB行业营收top 10的公司主要是日本、***厂商,行业营收top 10厂商分别是***的臻鼎(35.88亿美元)、欣兴(22.40亿美元)、华通(17.78亿美元)、健鼎(15.10亿美元),日本的旗胜(32.23亿美元)、住友(11.34亿美元)、藤仓(10.99亿美元),美国的TTM(26.58亿美元)以及奥地利的AT&S(10.93亿美元)。大陆排名最靠前的是东山精密,营收规模在全球位列第12。另外,Top 15厂商合计市场份额约40%,行业龙头臻鼎营收市占率不到6%,也说明PCB市场本身集中度不高,较为分散,我们认为主要系行业定制化属性强所致。

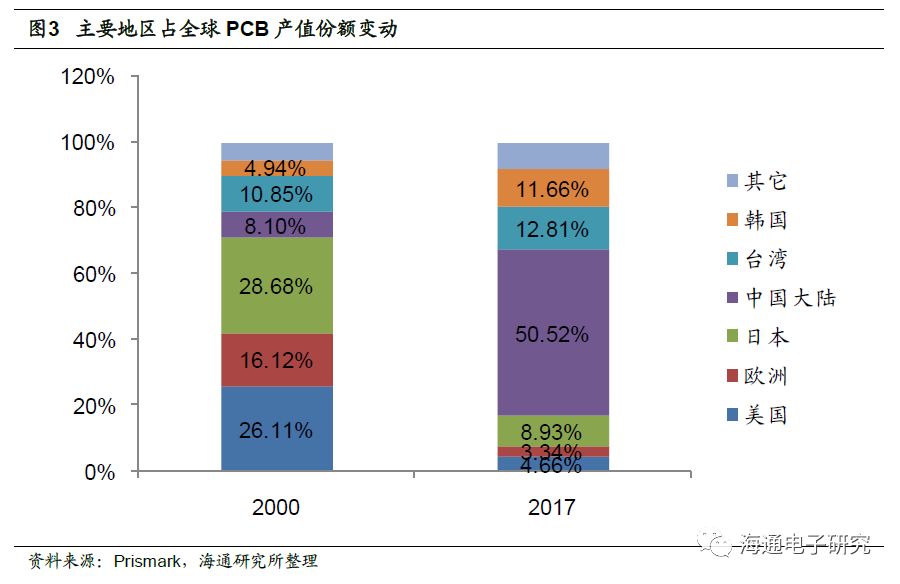

参照Prismark 2018年1月的数据,从区域来看,2017年欧美、日本、韩国、***、中国大陆PCB行业产值分别为47.05、52.56、68.60、75.36、297.32亿美元,中国大陆占据全球PCB产值的50.5%。从趋势来看,2017年中国大陆PCB市场产值增长9.6%,持续领跑全球市场。而欧美、日韩台等地区PCB行业都已经进入成熟期,PCB产值规模维持稳定或缓慢下滑的态势,整体呈收缩趋势。中国大陆龙头厂商没有能在全球营收top 10的厂商,而PCB产值却占据全球半数以上,这主要是产业转移、海外PCB厂分别在中国带路设厂造成的。中国大陆的PCB产值从2000年的不到10%的全球占比,快速增长至2017年的50%以上。

与面板行业一样,PCB行业产能转移经历了从欧美到日本再到***,目前往中国大陆的产能转移路径。20世纪90年代是美国PCB产业的高峰,2000年附近日本PCB行业达到了高点,后续***企业受益本土代工行业以及智能手机行业爆发,多家公司跃居全球PCB行业领导者。当前,全球PCB产能在往中国大陆转移,一方面是海外巨头出于成本考虑,另一方面是发达地区环保政策严苛所致。从趋势看,日系PCB企业收入持续下滑,盈利出于亏损边缘,台系主要龙头企业净利润整体呈下滑趋势,我们推测与日台PCB产业进入成熟期有关,出于盈利角度考量,后续日、台PCB企业扩产预计将较为谨慎。但整体来看大陆当前承接的还是以中低端产能为主,后续仍有技术追赶空间。

1.2 PCB产业链:CCL价格预计将企稳,环保出台加速行业洗牌

PCB上游主要材料是覆铜板(CCL,分为刚性和柔性),其它还有干膜、油墨等,覆铜板约占据PCB材料成本的30~40%。而覆铜板的上游包括玻璃纤维、铜箔、树脂等,覆铜板(CCL)成本构成中,铜箔约占40~50%,主要起到导电、散热作用,玻纤布约占总成本的20~40%,主要是绝缘以及强化强度的作用。由此可见,CCL是PCB成本的关键,而CCL价格又主要取决于铜箔和玻璃纤维。

CCL行业集中度高,CCL价格波动会影响PCB厂商盈利能力。CCL行业2016年总产值101.23亿美元,其中行业龙头主要集中在日本、***、中国大陆,产值top 5的厂商依次是建滔化工、生益科技、南亚塑胶、松下电工、台光电子,分别占据13.94%、11.69%、11.13%、8.13%、6.49%的市场份额。CCL行业top 5厂商市场份额为51.38%,top 10份额为72.39%,市场集中度远高于PCB厂商。CCL对下游PCB厂商议价能力强,价格的波动会对PCB厂商盈利造成扰动。但PCB大厂能把CCL上涨的价格压力转移到下游,而小厂因为议价能力弱,难以承受,因此CCL价格的波动也从客观上促进了PCB行业的集中。

铜箔是CCL关键材料之一,铜箔的价格受上游原材料及下游需求影响。铜价从2016年中有明显反弹,LME的铜现货结算价格从4700左右美元/吨上涨至2018年年中的7200美元/吨左右,不过自2018年6月中旬以来,LME3个月铜期货开始持续下跌,若未来铜价持续走低,有利于铜箔及CCL价格下降。同时,下游需求也是影响铜箔价格的重要因素,尤其是当前新能源汽车带动锂电铜箔需求迅速放量,而本身锂电铜箔盈利能力好于电子铜箔,导致铜箔厂更有动力去生产锂电铜箔,这也是2016年电子铜箔供给紧缺、价格大幅上涨的关键原因。

结合中电协铜箔分会的数据,2016年全球铜箔产能、产量分别为63.2、50.63万吨,铜箔产能稳定增长且产能利用率呈现持续上升态势,我们推测主要是新能源汽车带动的锂电铜箔需求及高阶PCB板份额增大带动的电子铜箔需求所致。

环氧树脂是CCL的另一种关键材料,环氧树脂价格在2017年涨幅较大,2018年逐渐下跌,近期呈现企稳的态势。

结合铜箔和环氧树脂近期价格的走势来看,CCL上游原材料价格呈现稳定态势。预计后续随着国内PCB新产能投产、锂电铜箔需求持续释放,CCL的价格有望长期稳中有升。

近年环保政策趋严,产能退出会带来PCB价格波动,亦会加速PCB行业洗牌。2018年7月,欧姆威电子、建滔集团等PCB厂均发布涨价通知。近年来国内环保政策逐渐趋严,从2017年12月昆山限排,后续珠海、上海、深圳限排、严查等,生产规模小、排污指标少、生产效率低下、污染大的小厂预计将面临往中西部转移甚至“供给侧改革”的风险。各地环保政策趋严预计将加速PCB行业洗牌,份额将向龙头企业集中。

-

pcb

+关注

关注

4316文章

22990浏览量

396142 -

产业链

+关注

关注

3文章

1350浏览量

25653

原文标题:【观察】PCB上游及环保政策简析

文章出处:【微信号:pcbinfonet,微信公众号:pcbinfonet】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

11月份电视面板价格或将止跌趋稳

航空线缆与连接器龙头企业盘点

康耐视AI解决方案助您优化生产流程

国内半导体龙头企业的自动化转型之旅

2024年全球与中国自动方向电压转换器行业总体规模、主要企业国内外市场占有率及排名

交换芯片龙头企业有哪些

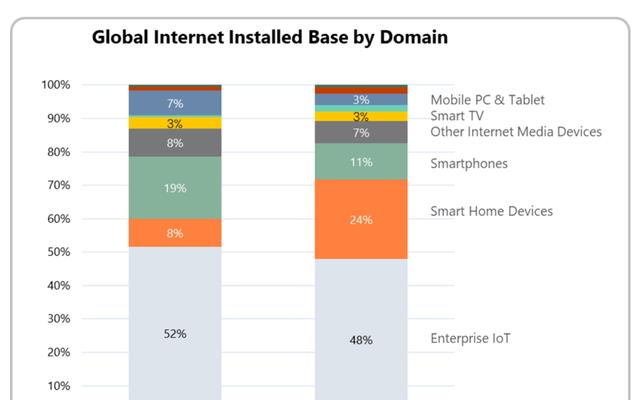

2028年智能家居将占全球IP设备市场份额46%

2024年全球与中国7nm智能座舱芯片行业总体规模、主要企业国内外市场占有率及排名

【换道赛车:新能源汽车的中国道路 | 阅读体验】1.汽车产业大变局

ODM龙头龙旗科技今日上市

PCB企业环保工安论坛会议-鑫金晖《节能储能技术创新与应用》演讲大放异彩

各地环保政策趋严预计将加速PCB行业洗牌,份额将向龙头企业集中

各地环保政策趋严预计将加速PCB行业洗牌,份额将向龙头企业集中

评论