日前,超过40家新能源汽车产业链上市企业发布2018半年业绩预告,其中包括整车、动力电池、电池材料、电机电控等细分领域。

早在今年5月初,电车汇统计电池产业链上市企业Q1财报的经营业绩,从统计结果来看,上游电池材料企业业绩喜人,下游电池制造商则相对惨淡,经营业绩分化严重。而从上半年业绩预告来开,这一规律继续延续,同时越往产业链下游走,受政策变动的影响越大。6月12日作为今年补贴政策的分水岭,过渡期前后的市场表现也大有不同。

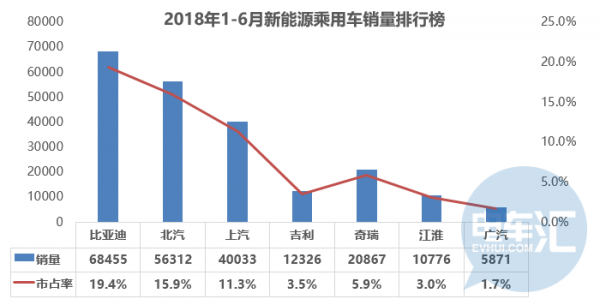

截至目前已公布预计预告的整车上市企业并不算多,比亚迪、海马汽车、中通客车、安凯客车在利润表现方便均属于同比下降。其中,比亚迪预计上半年归属于上市公司股东的净利润盈利为3亿元-5亿元,在1-6月乘用车市场表现中也是独占鳌头。尽管发展势头、市场销量保持高增长,但比亚迪同样在业绩预报中称,“受补贴退坡影响,包括电动大巴和新能源乘用车在内的新能源汽车业务的整体盈利较去年同期相比有较大幅度的下降。”

然而客车市场更是不容乐观,与去年不同,2017年6月是新能源市场回暖期,今年6月则成了客车市场断崖下跌期。1-5月新能源客车连续5个月同比高增长,6月这样的势头戛然而止,新能源客车同比增长-27.8%,环比5月增长-57.8%。

在加上补贴滞后、回款周期长等因素,中通客车、安凯客车分别报0.33亿元盈利和1.5亿亏损,同比增长-56.15%和-421.1%。

电池板块第一股,宁德时代一骑绝尘

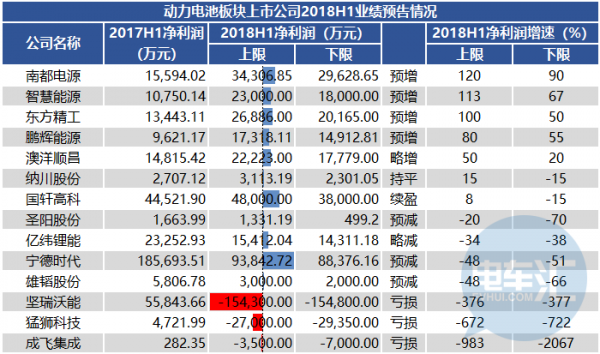

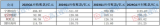

动力电池企业共有14家企业发布业绩预告,其中5家企业预增、7家企业预减(其中3家企业亏损)、2家企业持平;预减企业中扣除非经常损益后,宁德时代、亿纬锂能均实现业绩增长。

据真锂研究数据显示,2018年上半年共有77家电池芯厂实现了装机供应,其中CATL以6.58GWh占比42.24%,排在首位;比亚迪以3.35GWh占比21.50%,排名第二;两家合计占比63.74%。国轩高科以892.23MWh占比5.73%排在第三位,第四名孚能科技以753.56MWh占比4.84%,第五名亿纬锂能以547.82MWh占比3.52%,5家合计占比77.82%。

预减企业中宁德时代、亿纬锂能扣除非经常损益后均实现增长,其中宁德时代扣除非经常损益后预计实现归母净利润6.71-7.13亿元,同比增长31.43%-39.56%;亿纬锂能扣除非经常损益后预计实现归母净利润1.43-1.54亿元,同比增长30-40%。

在动力电池产品价格年均15%的下降过程中,国家补贴政策一再提升产品技术指标要求,因此动力电池行业市场格局快速向具备规模化、产品技术力的龙头企业集中。其中宁德时代已经实现走出国门获得大众、宝马、奔驰等外资品牌订单,直面海外LG、SDI、Panasonic等海外一线动力电池竞争;力神动力等企业也获得北京现代等企业的合资产品订单。

随着市场份额的持续集中,宁德时代(扣非增速31%-40%)、国轩高科(续盈)、亿纬锂能(扣非增速30%-40%)等企业竞争力将持续凸显。

材料板块普增亏少,龙头价值逐步凸显

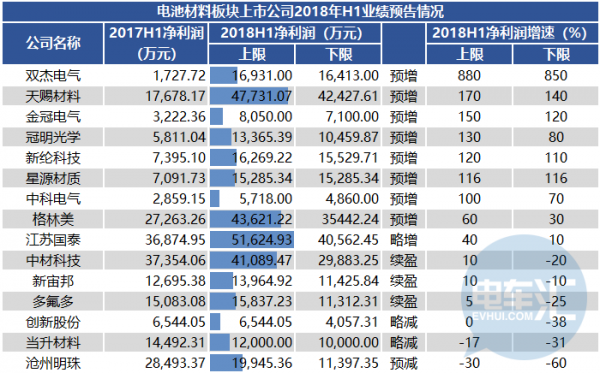

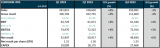

在动力电池装机量实现翻倍增长的情况下,电池材料行业整体业绩向好。电池材料企业中共15家企业发布18年上半年业绩预告,其中9家企业预增、3家企业续盈、3家企业预减。

从市场销量结构来看,上半年新能源汽车市场主力军依然集中于乘用车,作为乘用车主流电池类型的三元电池无疑是动力电池领域第一大技术路线。根据真锂研究数据,今年上半年三元动力电池装机量达到总装机量的56%,高镍三元龙头当升科技实现扣非净利润增速92%-123%,三元前驱体快速成长的格林美实现净利润增速30%-60%。

其他材料领域高端海外产业链竞争优势逐步凸显,干法隔膜领域国内龙头星源材质实现同比增长116%;电解液领域新宙邦今年上半年业绩增速为-10%-10%,事季度环比一季度显著改善。

电机电控充电桩板块

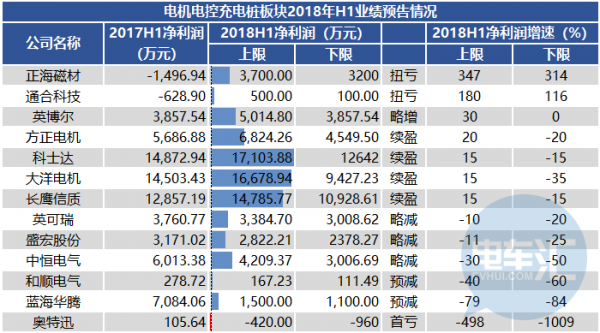

电机电控企业共有13家企业发布18年上半年业绩预告,其中3家预增(其中2家扭亏)、4家续盈、6家预减(其中1家亏损)。

根据数据显示,截至18年6月上报公共充电桩271751个,其中交流充电桩119445个,直流充电桩87956个,交直流一体充电桩64350个;6月单月新增公共充电桩5520个。

充电桩方面安装量持续增长,单桩价格普遍下降,国网招标落地后预计年内反应增量;电机电控方面受制于补贴下降后整车压力向成本端转移,电机电控的单位价值量下滑,因此电机电控充电桩板块内企业上半年未能受益量的增长,整体业绩持平为主。

-

新能源汽车

+关注

关注

141文章

10648浏览量

100304 -

电池

+关注

关注

84文章

10706浏览量

131699

原文标题:索尼做手机不行,那干啥行

文章出处:【微信号:kejimx,微信公众号:科技美学】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

6家计算芯片厂商业绩两极分化!GPU、CPU卷向高端,AI芯片加速渗透至大模型产业

高通Q1业绩创历史新高,手机与汽车芯片表现抢眼

TE Connectivity发布2025财年Q1财报

TCL科技发布2024年度业绩预告

京东方发布2024年度业绩预告

头部电池企业毛利率稳步回升,持续修复态势显现

润泽科技上半年业绩亮眼,净利润大增37.64%

小米汽车首次公布业绩 雷军回应小米卖一辆车亏6万多

68家半导体企业发上半年业绩 业绩正增长占比达80.88%

诺瓦星云2024年半年度业绩稳健增长

芯碁微装半年度业绩预告强劲,业绩增长超三成

锂电池、锂电辅材、锂电设备上市企业2023年业绩看点

头部电池厂商Q1业绩深度解析

电池产业Q1财报经营业绩:上游电池材料业绩喜人,下游电池制造商业绩惨淡

电池产业Q1财报经营业绩:上游电池材料业绩喜人,下游电池制造商业绩惨淡

评论