寡头博弈的决策变量包括价格和产量,但这主要是短期的,放在中长期来看,产能博弈才是决定竞争格局的结构性力量。

LED芯片的价格和产量(产能利用率)的博弈无疑是过去半年来LED行业的核心关注要素,然而产能的博弈同样重要且精彩,并更加深刻的塑造了这个行业和业内企业的盈利能力。

本文通过建立一个简单的博弈论分析模型,解读分析兆驰等的新进入者(下文简称A公司)的进入策略(Entry Strategy,本文中战略和策略等价)和在位者如三安,华灿等(下文简称S公司)的进入阻绝战略(Entry-deterring Strategies)。

第一阶段

A公司的进入决策

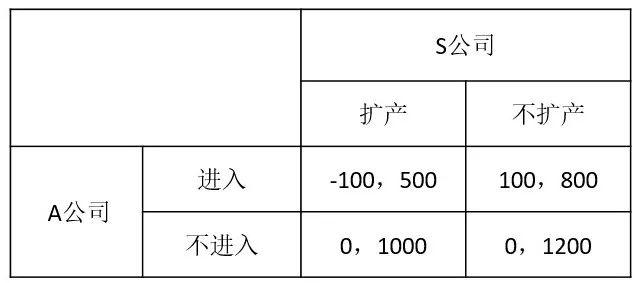

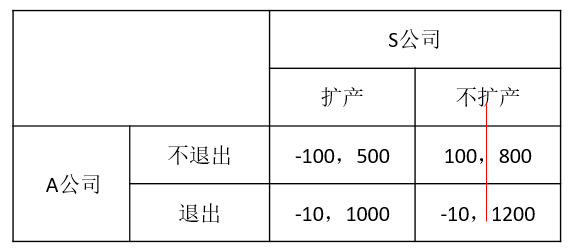

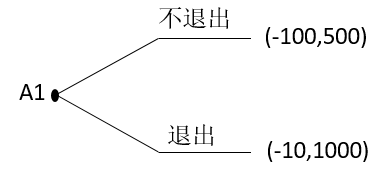

我们先建立一个简单的一阶段完全信息博弈的模型。

图1 S公司和A公司的一阶段完全信息博弈模型

模型的含义如下:

第一个数字代表A公司收益(payoff),第二个数字代表S公司收益。数字并无实际意义,仅代表收益的大小顺序。为简化分析,我们假定双方是完全信息的,即清楚的知道竞争对手的收益状况。

A公司选择不进入策略时0收益,S不扩产时正好满足市场需求,收益最大(0,1200);S公司扩产需要更多的资本支出,成本增加,因此收益减少(0,1000);

A公司选择进入策略时,S公司不扩产会被抢占一部分市场,且因为竞争加剧,价格下滑,S公司收益减少,A公司取得正收益,两者总和收益小于A公司不进入时;

A公司进入,S公司扩产,市场供过于求,A公司亏损,S公司收益大幅降低(-100,500);

S公司代表在位厂商,具有先发优势,A公司为新进入厂商,成本处于劣势。能否实现盈利取决于S公司是否扩产。

这个博弈S公司有占优策略,即不扩产,无论A公司选择进入还是不进入,S公司的最优策略都是不扩产。因此纳什均衡点是A公司进入,S公司不扩产。

这是故事的第一阶段,2017年6月30日,兆驰股份发布公告称,公司拟出资不低于人民币15亿元且不高于16亿元,在南昌市高新技术产业开发区投资建设LED外延片和芯片生产项目。一期项目计划于2018年相关设备安装调试到位并正式投入运营。项目公司正式投入运营后,预计公司LED全产业链的协同发展将为公司新增产值约人民币60-70亿元。(详见>>投资15亿!兆驰股份拟投建LED外延片和芯片项目)

当时的LED芯片市场需求还很旺盛,华灿的义乌新工厂还要10多天之后才正式举办开工仪式。

第二阶段

S公司的进入阻绝策略

如果博弈只有一个阶段,故事到这里就该就结束了。

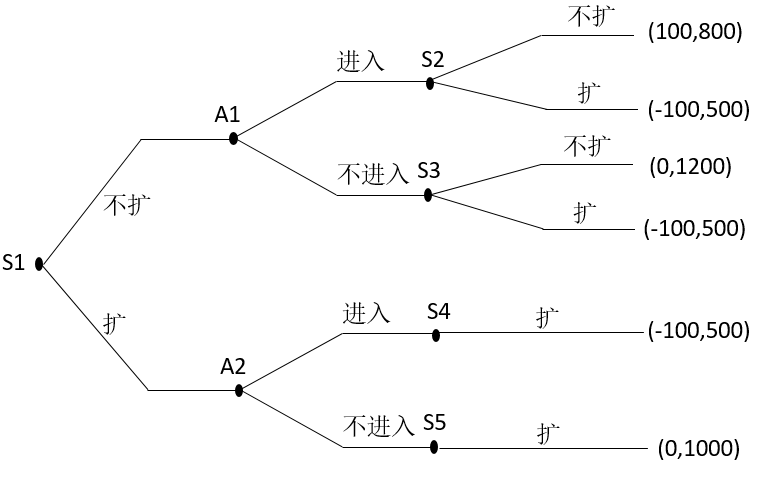

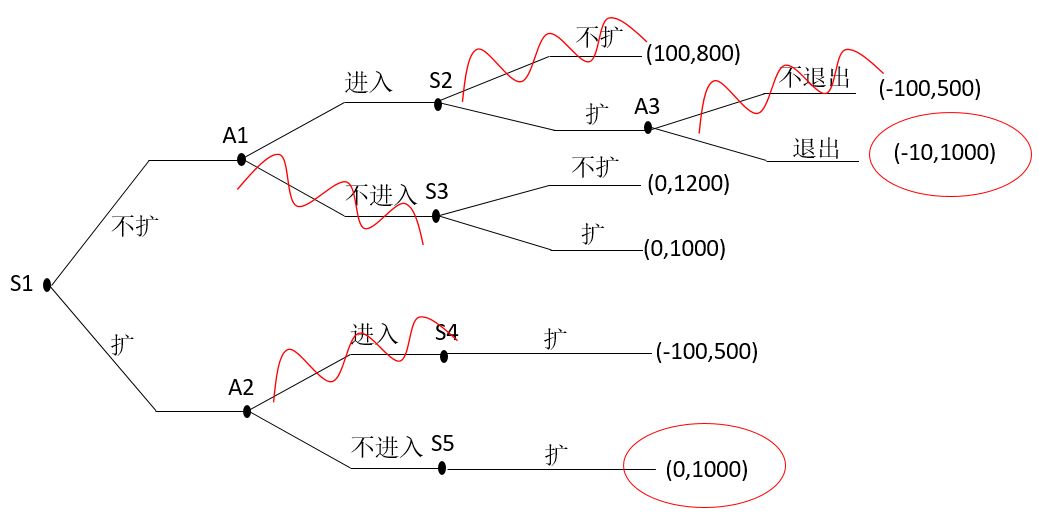

然而我们知道现实中的博弈实际上是多轮的,在位的S公司仍然可以观察A公司的行动再做出自己的最优对策,上述的收益矩阵我们可以升级成一个三阶段的动态博弈。首先是S公司选择是扩产还是不扩产,然后A公司再选择进入和不进入,根据A公司的决策,S公司再以获得最优的收益,选择对应的策略。我们建立模型如下图2.

图2 S公司和A公司的多阶段完全信息博弈模型(A公司收益,S公司收益)

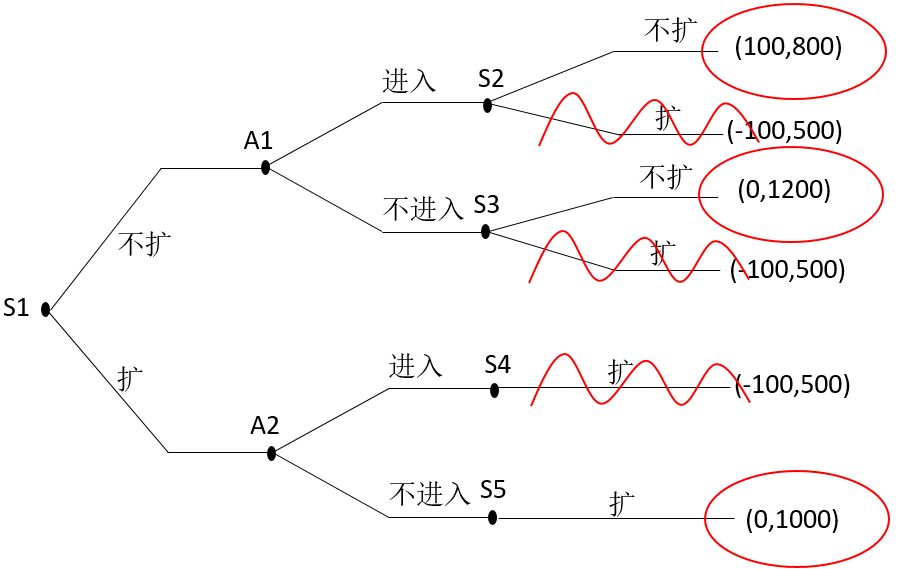

通过“修剪”树枝,我们保留主干的决策树,来分析博弈参与者的最优决策。如图3,在S2这里,S公司有扩与不扩的选择,不扩产获益800,扩产获益500,我们剪去扩的决策。同样的道理在S3这里,我们剪去扩的决策。剪枝法是通过比较每一个决策在相应的终点结上的收益(payoff),剪去对该结点上收益低的决策树支线,一般过程是通过逆推。

图3 剪枝多轮博弈树第三轮决策树枝(A公司收益,S公司收益)

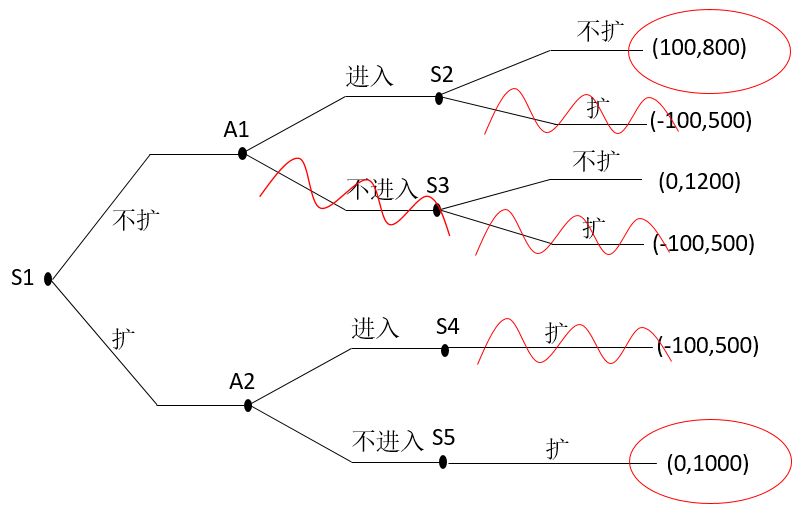

可以看到在A1这里,进入的决策获益100,要优于不进入的决策收益0。在A2这里,A公司的最优决策是不进入。因此我们继续剪枝A1处不进入的决策树,如图4:

图4 剪枝多轮博弈树第二轮决策树枝(A公司收益,S公司收益)

此时我们可以看清楚了,当S公司最初做出决策的时候选择不扩产的收益是800,如果开始就选择了扩产,收益是1000。到这里为止,都是经典的利用产能威慑实现进入阻绝战略所展示的结果。S公司的最优决策其实是先手选择扩产,然后令竞争对手选择不进入。

然而现实中,我们看到S公司并没有先手选择扩产,而是让A公司进入了这个行业。是S公司的战略失误了吗?

第三阶段

S公司改进版的进入阻绝策略

采用产能威慑固然可以避免新玩家的进入,但是有一个问题是,潜在进入者在确定进入之前,S公司并不知道他的存在。就好像A公司在宣布进入LED芯片行业之时,绝大部分行业人士都是相当意外的。

如果总是为了阻止潜在的进入准备额外的产能以达到威慑效应,可能需要付出大量的额外成本,这也是不必要的浪费。

对此,如果S公司在获得A公司要进入的信号后,再实行进入阻绝是否可行呢?

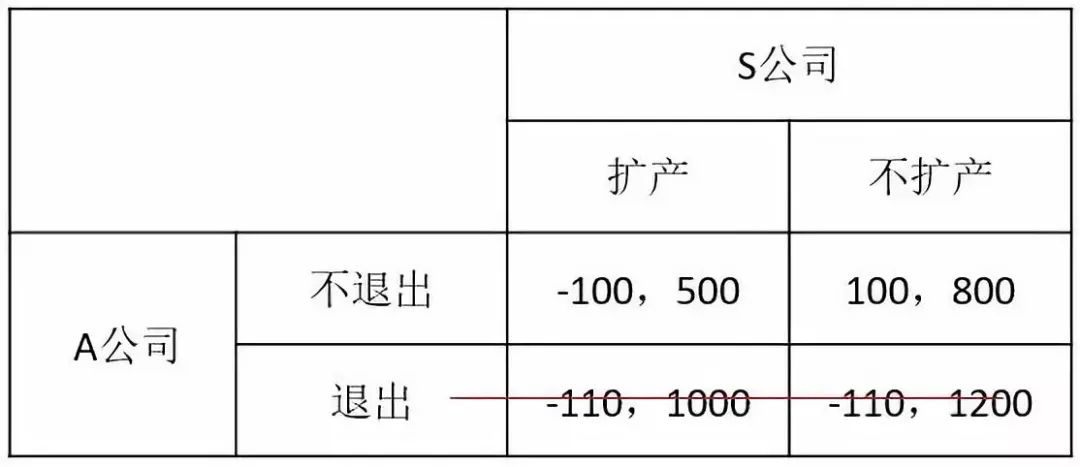

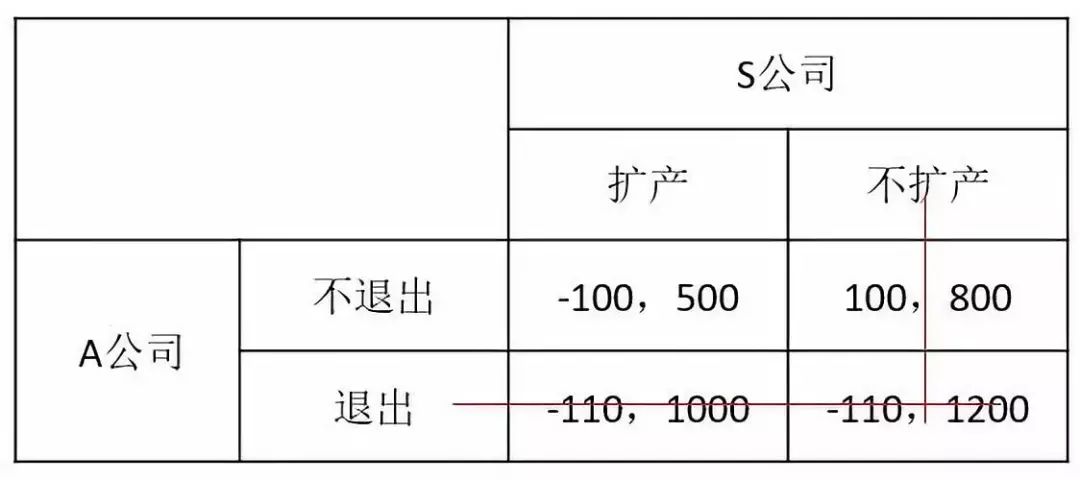

我们再回到一开始的假设,稍微修正一下收益(payoff)和策略。如图5,S公司如果预期A公司还有一种选择就是退出,尽管A公司已经宣布投入而且也有了项目启动资金的投入,但是沉没成本还不高,如果S公司强硬的选择扩产(即使收益大幅下降也要扩产),不扩产的选择将会被删去,A公司不得不重新衡量坚持不退出和止损退出的结果。显然,选择止损退出会是更好的选择。

图5 S公司强硬的选择扩产

此时强硬的声誉成为关键的战略资产,A公司是否会选择退出,就要看S公司宣布的扩产是否为可置信的承诺。历史的来看,三安宣布的扩产计划,基本上都是达成的,而华灿对产能扩产更有强烈的意志,甚至不惜陷入短期亏损(2015年)。

现实中也是如此,三安和华灿在兆驰宣布新项目之后,都推出了大手笔的LED芯片扩产计划。

2017年10月,华灿光电公布扩产计划,公司全资子公司华灿光电(苏州)有限公司与张家港经济技术开发区管理委员会双方就在张家港经济技术开发区投资建设“华灿光电(苏州)有限公司LED外延片、芯片四期项目”签署附生效条件的《华灿光电(苏州)有限公司LED外延片、芯片四期项目投资协议》。项目预计总投资25亿元,建设周期三年。项目建设后,将形成年产LED 外延片900万片及不同规格LED芯片的生产规模。

2017年12月5日,三安光电发布公告称,公司与福建省泉州市人民政府和福建省南安市人民政府签署《投资合作协议》。根据协议约定,公司拟在福建省泉州芯谷南安园区投资注册成立一个或若干项目公司,投资总额333亿元(含公共配套设施投资),全部项目五年内实现投产,七年内全部项目实现达产,经营期限不少于25年,达产后年销售收入约270亿元。

第四阶段

A公司的退出决策

一旦考虑到退出的可能性,即使是用多阶段的动态博弈表现出来,结果也相似。

图6 考虑到退出可能性的博弈树(A公司收益,S公司收益)

只要A公司存在退出的可能性,S1决策扩或者不扩,A公司选择进入和不进入,对S公司来说,收益都是一样的。在A1这里,我们已知如果S1选择不扩,A1选择了是进入,所以不进入的分支需要剪掉。用剪枝法最终可以看到,S公司的收益都是1000。

相反,A公司选择进入,在强硬对手的扩产决策反击之下,如果选择再退出,将承受额外的损失,主要是项目前期的沉没成本。

在兵法上这叫半渡而击。不仅可以将自身决策的时间点向后推迟,提升风险决策收益的净现值,还可以起到惩戒进入者的作用,对未来的潜在进入者形成警示,提升整个行业的进入成本。

问题是在S公司的扩产威慑下,A公司就只能选择退出,别无他法吗?

其实并不是的,A公司仍然有破釜沉舟的机会,如果A公司创造一个巨大的沉没成本,使之比坚持留在行业面临的亏损还要严重,此时,A公司的占优决策也变成不退出。如果S公司知道A公司的占优决策是不退出,那么S公司的最优决策就会变成不扩产。

图7

然而考虑到S公司一贯强硬的声誉,即使A公司破釜沉舟,选择了不退出,S公司仍然选择扩产,则最后的结局不免是对行业最差的情形。即A公司选择不退出而亏损(-100),S公司选择扩产,而收益(500)低于其他情形。

图8

因此此时S公司应该做的就是降低A公司的退出成本,让A公司的退出相比不退出的决策要诱人很多,避免A公司走上破釜沉舟的方向。

从实际商业层面来说,A公司的退出成本主要有几方面,一方面是大量订购的外延芯片设备,务必使之不要变成沉没成本,一旦成为沉没成本,则退出成本会激增。S公司可以考虑接收设备。

另一方面是A公司的封装事业部的芯片采购成本下降,这是A公司坚持进入LED芯片产业所预期的潜在内部化收益。S公司和A公司的封装事业部一直有芯片生意往来,可以通过在购买合约中安排给予A公司最惠国待遇条款,如果S公司在未来一定期间内,以较低价格卖给其他客户,A公司将自动获得最新的低价。这对A公司来说通过内部化芯片生产降低成本的收益将会大幅降低,亦即降低了LED芯片项目的退出成本。

图9,A公司最后面对的博弈(A公司收益,S公司收益)

除此之外的基建成本和人力成本等沉没成本金额并不大,对一个上市公司来说完全在可承受的试错成本范围内。接下来需要的是在一个简单的博弈树枝上做选择,结论是显而易见的。

-

LED芯片

+关注

关注

40文章

621浏览量

84702 -

决策树

+关注

关注

3文章

96浏览量

13646

原文标题:LED芯片产业进入与退出决策博弈分析

文章出处:【微信号:TechSugar,微信公众号:TechSugar】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

检测行业降价行为的博弈分析

博弈论应用于干扰效果动态评估的研究

基于博弈论的WSN有效分簇路由算法的研究

基于博弈论的频谱分配算法及仿真

电力市场三方博弈分析

博弈论和加密货币有着怎样的关联

博弈论制胜数据中心

基于博弈论的复杂网络符号社团发现算法

建立一个简单的博弈论分析模型,解读分析兆驰等的新进入者的进入策略

建立一个简单的博弈论分析模型,解读分析兆驰等的新进入者的进入策略

评论