2018上半年中国智能手机市场竞争激烈,但整体表现不如预期。Counterpoint Market Pulse数据显示,2018上半年中国智能手机市场销量同比下降10%(详见图表1)。中国市场经历了2017年的低迷期,被寄予厚望的2018上半年仍未实现反弹。以下,我们将具体阐述整体市场仍然低迷的原因,以及介绍市场低潮中“逆流而上”的亮点品牌,并展望2018下半年的市场表现。

图表1:中国市场智能手机整体销量和品牌增长表现:1H 2018 vs. 1H 2017

市场低迷原因点评:

2017下半年,全面屏(屏占比18:9或以上)产品在中国市场开始爆发,各厂商纷纷发布首款全面屏产品。进入2018年,“全面屏”大战全面爆发,逐渐覆盖到厂商各个价格段的产品线,整体市场产品更迭加速。在2018年第一季度,厂商主要发力清理“非全面屏”(屏占比为16:9)产品的库存,产品供货减少,以便为后续集中发布“全面屏”产品预留生产资源及销售空间。因此,在生产和供应链层面,手机厂商相对去年更为保守,一定程度上阻碍了整体市场在第一季度及上半年的生产和销售增长。

2、智能手机质量提升,中国消费者换机周期延长

Counterpoint换机周期模型及消费者调研数据显示,目前中国智能手机用户的平均换机周期约为22个月,相比2年前延长了4个月,主要原因是智能手机产品质量整体提升,用户使用时间更长。其次,中国2018上半年经济较为低迷,也对用户消费更换购买手机产生抑制作用。我们预测2018下半年中国智能手机市场将逐渐恢复涨势,新品发布为其关键拉动因素。苹果、华为、荣耀、OPPO和小米等主流厂商都将继续在下半年发布新品,越来越大的屏幕占比(从18:9到19:9甚至19.5:9的进化)、AI(人工智能)功能的完善及市场普及,将让更多用户了解到大屏AI智能手机为其生活带来的便利,由此激发消费者购买欲望。

主要品牌上半年表现点评:

CounterpointMarket Pulse品牌销量数据显示,虽然中国上半年整体市场低迷,荣耀品牌却异军突起,同比增长高达32%,增长率远远高于其他品牌。荣耀之后,小米增长率为18%,华为品牌增长率为2%。除荣耀、小米及华为品牌,其他厂商销量均为负增长,众小品牌的生存更为艰难,“其他”品类同比下降43%。由此可见,中国市场品牌整合加速,“大鱼通吃”现象显著。

荣耀品牌表现点评:

高质量产品、出色的设计、领先的技术、竞争力的价格及完善的渠道保证了荣耀品牌的迅速增长。热销例子可参见荣耀畅玩7C,一款18:9全面屏、双摄像头、面部识别等多种领先功能加持的产品,售价仅899元。荣耀畅玩7C在同价位段产品中性能更优,价格又比同等性能产品更具竞争力,因此在竞争激烈的手机市场表现出色,广受中国消费者欢迎。除荣耀畅玩7C,像荣耀10等产品同样用技术的革新、亮眼的设计、合理的价格,在中国智能手机市场脱颖而出。从2018下半年开始,荣耀产品将逐渐全线配备人工智能、AIS手持超级摄影、GPU Turbo图形加速等先进技术,我们预计,荣耀的一系列创新将推动下半年产品销量的持续增长,也将贡献荣耀品牌的全面升级。

小米品牌表现点评:

小米品牌和产品依然得到“米粉”的认可,保证了小米销量的恢复和稳定。小米在经历了2016年的品牌低迷期后,2017年开始反弹并迅速增长,2018年小米在香港成功上市。小米品牌的亮点在于其海外市场表现:小米在海外市场的增长已超过国内,并在印度、东南亚及东欧等多个国家位于前5。我们分析得出,首次得益于小米手机产品和品牌本身的可玩性和互动性,这是小米品牌和产品销量的恢复的基础,比如:MIUI和小爱同学的可玩性被更多用户所关注。其次,是供应链问题的解决。小米的增长得益于其供应链整合能力和交付能力,为市场可以供应众多“高性价比”产品。2018下半年,随着小米手机在摄像头、AI语音、UI设计、定位系统等方面的提升,小米开始进攻中端市场,我们也将关注小米在中端市场的增长表现。

华为品牌表现点评:

华为品牌2018上半年的发展关键词包括:千县计划、中端发力、Nova出彩。华为品牌在中国市场的增长虽不及荣耀及小米,但其上半年依旧表现稳定、稳中有升。根据Counterpoint Model Sales Database数据显示,华为中端产品线Nova系列的增长最为明显,而Nova的增长也弥补了华为此前在中端市场的短板。因此在2018年,华为通过“入门级”的畅享系列,中端的Nova系列及高端的Mate和P系列,形成了完善的产品列阵。此外,华为的稳定增长也得益于其渠道能力的提升。华为通过渠道合作伙伴计划及自有品牌体验店的扩张,与PC、平板及智能手表等其他智能终端的结合,发力打造覆盖全渠道的强大智能生态。

苹果品牌表现点评:

苹果品牌的增长关键词可为“ iPhone X ”及“全渠道布局”。虽然苹果的销量相比去年有所下降,但凭借8,000元以上超高端产品“iPhone X”在中国市场的热销,苹果销售额增长显著。此外,苹果今年开始利用折扣策略,以延长iPhone X,iPhone8和iPhone 8 Plus在中国的热销周期。苹果还扩大了在中国的销售渠道,其销售网络除自有品牌体验店外,已覆盖到授权代理商、大型连锁商店,电商渠道等。全渠道的布局为苹果在中国的销量提供了保证。

OPPO品牌表现点评:

OPPO 2018上半年的主旋律是产品与渠道变革及品牌策略调整。OPPO的销量增长表现基本与行业整体水平一致,而其领先地位主要依靠单个型号的亮眼销量,例如OPPO R15系列产品。时隔数年,OPPO上半年发布了Find系列产品,我们认为Find X的革新性非常高,并填补了OPPO在高端市场的空缺。加上后期的R17系列新品,我们看好OPPO品牌下半年的表现及增长。OPPO今年上半年发布3D摄像头,光感指纹,Super VOOC、水滴屏幕等技术,表示OPPO开始在技术及IP方面加码;其在上海和深圳开放超级旗舰店,也表示OPPO正在全面提升品牌形象。

行业价值提升:

根据CounterpointMarket Pulse数据显示:中国市场智能手机的平均单价(AverageSales Price, or “ASP” in short)从209美元增长到267美金,增长率超过20%(详见图表3)。ASP的增长是今年上半年市场的另一个主要特点。中国市场智能手机平均单价增长主要原因如下:

图表2:1H 2017 - 1H 2018中国市场智能手机平均单价变化:

1、消费者购买力增强。根据Counterpoint消费者调研数据显示,中国市场消费升级趋势明显,用户虽然换机频次减少,但是对品牌与产品质量要求提高,例如此前购买1,000元以下手机产品的用户,下一部手机更可能会选择1,500元甚至2,000元的产品。

2、元器件价格上涨。随着智能手机产品整体质量提升,手机厂商在产品设计上纷纷采用更高的存储和更精密的元器件。入门级产品采用4G RAM 64GROM内存,中高端产品采用6G RAM 128G ROM甚至8GRAM 256GROM内存,已成为市场标配。NANDFlash等存储类元器件价格的增长是产品BOM cost(物料成本)提升的主要原因。

3、产品技术的升级:为应对中国市场的激烈竞争,手机厂商不断在技术方面推陈出新,在实现产品更新换代的同时,也提高了产品的成本及售价。2018年,异形切割全面屏(俗称“刘海屏”)及人工智能技术开始全面应用于厂商各个价位的多款手机产品;

4、应用和游戏的要求。此外,由于游戏应用市场不断增长,热门游戏如王者荣耀、吃鸡游戏等,对手机的散热及图形处理等软硬件提出了更高的要求,也为手机厂商整体成本和价格的调整提供了机会。

最后,从热销机型价格段方面看,2018上半年中国市场增长最显著的产品价格段分别为“700美金以上”价格段及“400-499美金”价格段(详细见图表3)。“700美金以上”价格段的主要贡献代表为iPhone X及iPhone8 Plus;“400-499美金”价格段的主要贡献代表包括:OPPO R15系列、VIVO X21系列、荣耀10系列及小米8系列。

-

智能手机

+关注

关注

66文章

18565浏览量

181414 -

苹果

+关注

关注

61文章

24501浏览量

200671 -

小米

+关注

关注

70文章

14395浏览量

145232

原文标题:2018上半年中国智能手机市场分析:销量同比下降10%,消费者换机周期延长

文章出处:【微信号:icsmart,微信公众号:芯智讯】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

全球高端智能手机市场份额持续增长

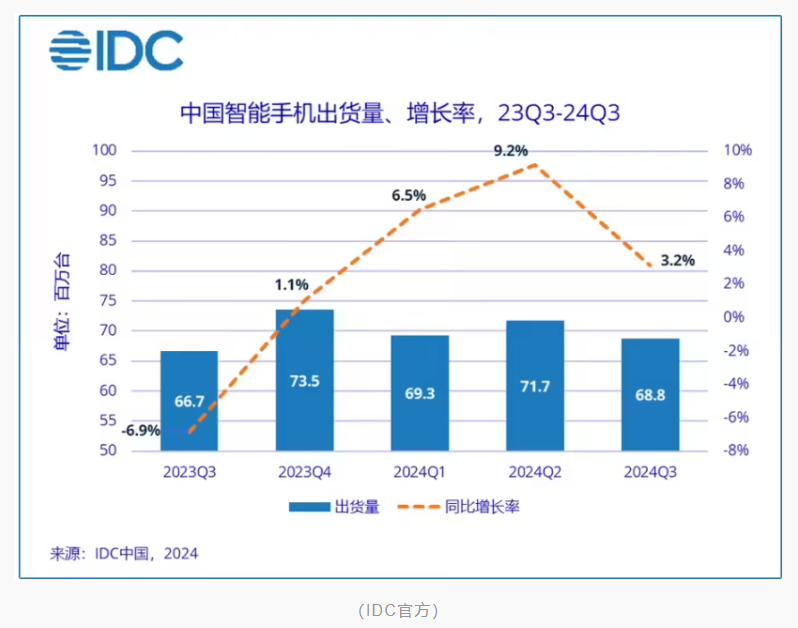

智能手机市场稳步复苏,2024年出货量增长显著

华为重夺中国智能手机市场榜首

全球智能手机中端市场份额大幅下滑

中国折叠屏智能手机市场增速放缓

中国智能手机厂商瞄准欧洲高端市场

中国智能手机市场第三季度持续增长,vivo领跑市场

中国智能手机市场复苏,驱动产业链上下游共繁荣

苹果重返中国智能手机市场份额前五

韩国智能手机OLED显示屏市场失去榜首位置,中国崛起成新霸主

中国折叠屏手机销量强劲增长

中国智能手机市场出货量同比下滑

华为重夺中国大陆智能手机市场第一

华为重返中国第一,一季度智能手机出货量解读

探讨中国智能手机市场低迷的原因

探讨中国智能手机市场低迷的原因

评论