过去十年中,非制冷红外成像市场一直主要由国防应用推动,随后商业应用逐渐兴起。现在,非制冷红外成像市场的增长驱动主要源自热成像、监控、个人视觉系统(PVS)和安防市场。不过,该技术的高成本限制了微测辐射热计在利基市场和中等规模应用中的发展。

但是,这种状况正在发生改变。随着晶圆级光学元件(WLO)、晶圆级封装(WLP)和硅透镜等新制造工艺的引入,其制造成本正在逐步降低,再加上公众对红外视觉应用认识的提高,正为非制冷红外成像开启新的篇章。一个有力的佐证便是2016年成功商业化的全球首款集成FLIR红外视觉功能的智能手机——CAT S60。

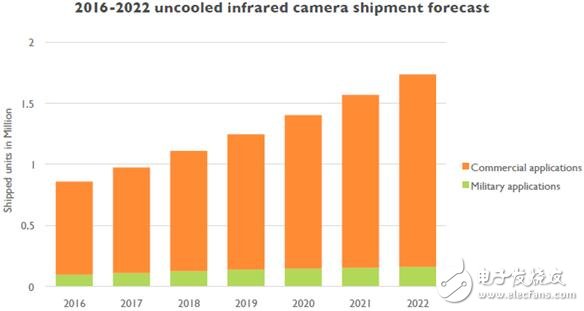

2016年对微测辐射热计市场来说是个好年景,得益于充满活力的商用市场和持续增长的军事应用,当年出货了90万台非制冷红外成像仪。热成像、监控、个人视觉系统和消防等多种商业应用推动了该市场的增长。到了2022年,预计出货量可达170万台。

目前为止,无论是在产值或出货量方面,热成像应用仍是最主要的商用市场。至2022年,预计每年将出货50万台热成像装置。随着热像仪产品的价格持续下跌,一些新产品的价格已经低于1000美元,预计其销售额将持续增长。

监控应用是另一个引人关注的市场。直到最近,热成像仪还主要应用于重要区域和政府基础设施的高端监控。随着热成像仪价格的走低,新的市政和商业应用开始兴起,包括交通、泊车、电站和光伏规划等。预计这块市场在2017~2022年期间的增长率可达17%,出货量到2022年可增长至30万台。

汽车夜视应用,包括自动驾驶汽车,或将助推微测辐射热计的市场增长。当前的汽车视觉系统采用了可见光摄像头、LiDAR(激光雷达)和雷达等多种技术,能够提供车辆周围的环境信息。不过,这些系统在某些方面都有局限性,如可见光摄像头需要有一定的光照,才能分辨探测到的障碍物类型,是人还是动物,或者非活体障碍物等。热成像系统则能在夜间或恶劣气候等低照度条件下,在几公里外的距离感知、探测并识别障碍物。中国目前已经成为汽车夜视系统市场中的重要部分,大约消耗了全球汽车夜视系统总量的25%。展望未来,中国将在该领域市场继续领跑。

2016~2022年非制冷红外摄像头出货量预测

消防、PVS、海事、无人机、机器人、智能建筑、智能家居和智慧商店等其它商业应用市场也正在不断增长。2016年,便携式双目夜视镜、单目夜视镜和瞄准器等PVS需求获得了显著增长。它们主要用于边界巡逻、执法以及日益增长的消费类户外应用,例如登山运动和狩猎等。目前,美国由于其狩猎和执法市场需求,一直是该领域最大的市场。

受益于热成像仪的尺寸、重量、功耗(SWaP)以及成本的降低,商用无人机正成为新兴的热成像应用市场。这个有趣的细分应用覆盖了现有的商业红外市场,例如建筑物检查、农业、气体成像、监控以及管道检查等。

除了这些市场,围绕非制冷红外成像技术还可以开发许多新的应用,包括智能建筑节能控制、游泳池监控以及驾驶员监测等。乐观地预计,如果未来红外摄像头能够集成进入智能手机,2022年,其出货量或将达到1200万个。

两家采用不同策略的市场领导者,正面临许多挑战

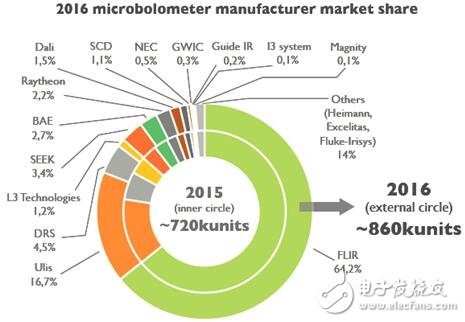

非制冷红外成像市场仍然由少数几家厂商掌控。从出货量来看,其中的两家占据了超过75%的市场份额,它们便是FLIR和ULIS,它们在2016年都获得了大幅增长。

相比2015年,ULIS实现了30%的营收增长。自公司创立以来,ULIS的平均年增长率达到了20%。不过,FLIR仍是该市场无法撼动的领导者。FLIR三年来共出货了100万个Lepton机芯,集成于超过20多种产品中。Lepton是一款为FLIR带来巨大成功的关键机芯。近年来,FLIR开辟了一条充满智慧的战略,将非制冷红外成像技术针对各种不同的应用引入广泛的产品中,使非制冷红外成像技术获得更广泛的应用,赢得更大的市场。

2016年微测辐射热计厂商的市场份额

除了FLIR和ULIS,许多其它厂商也正在从红外成像市场的增长中获益:

- SEEK Thermal推出了其新款高性能Reveal PRO和Compact PRO产品,正从消费类产品向高端产品市场进军;

- BAE Systems或Leonardo DRS等厂商正在从这轮国防市场增长周期中获益,可能将持续数年时间;

- 新进厂商正带着它们的新产品进入市场,例如,Teledyne Dalsa在2017年推出了其首款氧化钒微测辐射热计;

- 许多中国厂商正在开发它们自己的微测辐射热计。尽管目前它们的产量还不大,但是,中国本土市场拥有很大的增长潜力;

- 另一方面,博世(Bosch)等厂商在MEMS和红外业务领域有较长历史的厂商,正在转型改变策略。

对于智能家居、智能建筑等那些需要32 x 32像素以下小型阵列的市场,微测辐射热计在成本方面缺乏竞争力。因此,热电堆和热释电红外传感器供应商在这些细分市场获得了增长机遇。这些获益的厂商包括推出人数统计和探测应用的Excelitas、Heinmann Sensors、Omron、Melexis、Panasonic,以及推出低分辨率热成像应用的Fluke-Irisys。

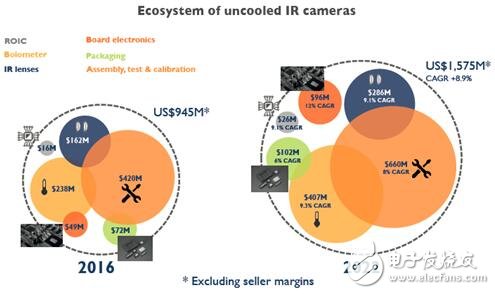

非制冷红外供应链中的每一环都充满机遇

非制冷红外成像市场中的许多供应商在获利的同时,那些代工厂也同样受惠。如今,大部分主要的美国微测辐射热计厂商已经将生产转移至大型集成电路代工厂,它们的8英寸产线制造成本更低,灵活性更高。通过与代工厂合作,微测辐射热计厂商可以从代工厂先进的半导体技术和设备获利。这是微测辐射热计逐渐成为主流半导体器件的重要一步,恰如CMOS图像传感器和MEMS麦克风。

镜头是非制冷红外摄像头的关键元件之一。因此,在军事或监控等高端应用的红外摄像头核心成本中,光学元件占据了相当一部分比例。在低端市场的红外摄像头中通常采用一到两组透镜,而高端摄像头往往需要多至5组透镜,因此大幅提高了产品价格。未来,光学元件供应商将在供应链中扮演更重要的角色。Germanium(锗)一直是摄像头镜头中的红外透射材料。但是,近年来,在热成像、消防、汽车、监控和智能手机等一些低光学性能、短距离、价格敏感的应用中,锗正面临被硫系玻璃取代的趋势。更经济的红外镜头现在可以利用微机械加工的硅透镜来实现,例如FLIR在其FLIR ONE中采用的镜头。

非制冷红外摄像头的生态系统

光学模块和电子元件是红外摄像头机芯尺寸最大的部件,未来在尺寸上将逐渐减小。传统的电子元器件通常安装在体积较大的PCB板上。但是,采用ASIC芯片堆叠在PCB上,则可以大幅减小整体尺寸,恰如FLIR的Lepton机芯。随着TSV(硅通孔)技术用于ASIC和微测辐射热计的互联,将实现器件的进一步3D集成。TSV技术已经应用于读出IC(ROIC)和传感器的互联。利用智能手机强大的处理能力,或能进一步减少红外机芯中电子元件的数量。

至2022年,预计非制冷红外摄像头生态系统的市场规模将达到16亿美元(不包括销售利润)。

报告涉及的部分公司:Armasight, Autoliv, Avio, BAE Systems, Bosch, Cypress, DALI, Dewalt, DRS, Excelitas, Fisba, FLIR, Fluke, Guide Infrared, GWIC, Heimann Sensors, i3s, Jenoptik, Keysight, Kyocera Optec, L3, LightPath, Magnity, NXP, Omron, ON Semiconductor, Opgal, Ophir, Panasonic, Pelco, Plessey, Qioptiq, Raytheon, rpo, Samsung, Satir, SCD, Schott, Tamron, Teledyne Dalsa, TowerJazz, TSMC, ULIRvision, ULIS, Umicore, Vitron, X-FAB...

-

成像仪

+关注

关注

0文章

83浏览量

15504

发布评论请先 登录

相关推荐

高光谱成像仪在农业上的应用

实时显示和拍照存储,IFD-x让你实时掌握温度信息 非接触式热成像仪器红外线成像

防爆红外热成像仪YRH550 在复杂高危环境中的使用方法

华盛昌推出两款简易型红外热成像仪

福禄克红外热成像仪主板维修

近红外高光谱成像具有广泛的应用前景

实验室高光谱成像仪的应用与优势

高光谱成像仪的数据怎么看

想了解深圳高光谱成像仪的价格,找专业厂家就对了!

非制冷红外成像仪的应用日益广泛

非制冷红外成像仪的应用日益广泛

评论