曾几何时,动力电池四大关键材料参与企业众多,呈现出“百花齐放”的繁荣景象。到如今,市场份额愈发集中于几家综合实力突出的大企业手中,留给后来者机会所剩无几。

正极材料领域,现阶段看点主要在三元材料。高工产研锂电研究所(GGII)调研数据显示,2017年中国三元正极材料产量达8.61万吨,同比增长59%,其中销售量排名前十的三元材料企业合计达6.43万吨,占整体的74.68%。这些企业分别是宁波容百、长远锂科、湖南杉杉、当升科技、厦门钨业、格林美、天力能源、振华新材、桑顿新能源、科恒股份。

今年以来,三元材料进一步放量,上述领先企业营收净利倍增,同时在高镍三元方面你追我赶。从行业竞争格局来看,三元材料市场集中度明显提高。据资深业内人士透露,正极材料投资大、周期长,加上毛利整体不高,所以生产厂家相对并不多。目前具备实际产能1万吨以上的估计只有7-8家,占了差不多90%以上的市场。

负极材料领域,根据GGII发布的《2017年中国负极材料出货量TOP10榜单》,BTR、上海杉杉(含创亚)、江西紫宸、凯金能源、深圳斯诺、中科星城、正拓能源、翔丰华、深圳金润、洛阳月星上榜。

近两年来,为了巩固领先地位,上述负极材料企业大多进行了资本引入,典型事件有:派思股份以9.5亿估值收购正拓能源100%股权,国民技术(300077)收购深圳斯诺70%股权,中科电气(300035)收购星城石墨,翔丰华牵手跃岭股份(002725)失败之后独立IPO。

从现有竞争格局来看,以BTR、上海杉杉和江西紫宸为一线梯队,暂处于市场领先地位,而以正拓能源、深圳斯诺、凯金能源、中科星城、翔丰华为代表的二线梯队企业也正在通过各种方式提升企业竞争力,扩大各自市场份额。

业内分析认为,尽管传统负极的体量和业绩并不大,但在动力电池高能量密度需求提升带来的负极材料新旧转换之下,给负极企业带来了全新的机会,由此为传统的负极产业格局带来了变局的可能。谁能率先在产品技术、客户资源及资本规模上取得突破,就有可能异军突起,改变现有负极行业的竞争格局。

隔膜领域,近两年,囿于隔膜的高毛利不少资本涌入。回顾2016-2017年可以发现,这是跨界者进入最为激进的时期,产能规划动辄上亿平米。但事实上,能够顺利走到2018年实现投产和供货的企业却屈指可数。

不少按照规划今年上半年要投产的新进隔膜企业,囿于补贴退坡并挂钩能量密度、动力电池企业降本增效对隔膜降价等直接影响,已经沦为低端隔膜市场的附属军,甚至产线出现停滞。

GGII统计数据显示,2017年国内共有55家隔膜生产厂商,在2015-2017年期间国内新增隔膜企业数量超过10家,但截至2018年8月,具备量产能力的隔膜企业数量已经少于40家。

干法隔膜方面,目前具备产能规模、技术和资金实力,并且拥有一批优质动力电池客户群实力的老牌企业集中在星源材质、中兴新材、沧州明珠;湿法隔膜方面,排名靠前的有恩捷、捷力、中锂、星源材质、沧州明珠。反观新进大军中能够与之相匹敌的隔膜企业却少之又少。

电解液领域,根据GGII发布的《2017年中国负极材料出货量TOP10榜单》,天赐材料、新宙邦、国泰华荣、珠海赛纬、天津金牛、东莞杉杉、香河昆仑、汕头金光高科、山东海容、北化所上榜。

另据GGII调研显示,目前国内电解液企业约40家,新宙邦、天赐材料、国泰华荣三家市场份额占比约60%,电解液排名前七的市场份额占比约75%,市场集中趋势明显。

在领先电解液企业大幅扩产抢夺市场的形势下,未来小厂商由于成本和技术的劣势将逐步被淘汰,而下游电池企业与龙头供应商的绑定关系将加速集中度提升。

值得一提的是,动力电池高端化带来电解液升级,电解液厂商通过开发新的添加剂以及提供配方服务,盈利能力有望提升。同时国内电解液厂商具备规模以及性价比优势,未来进军海外市场将带来增量机会。

-

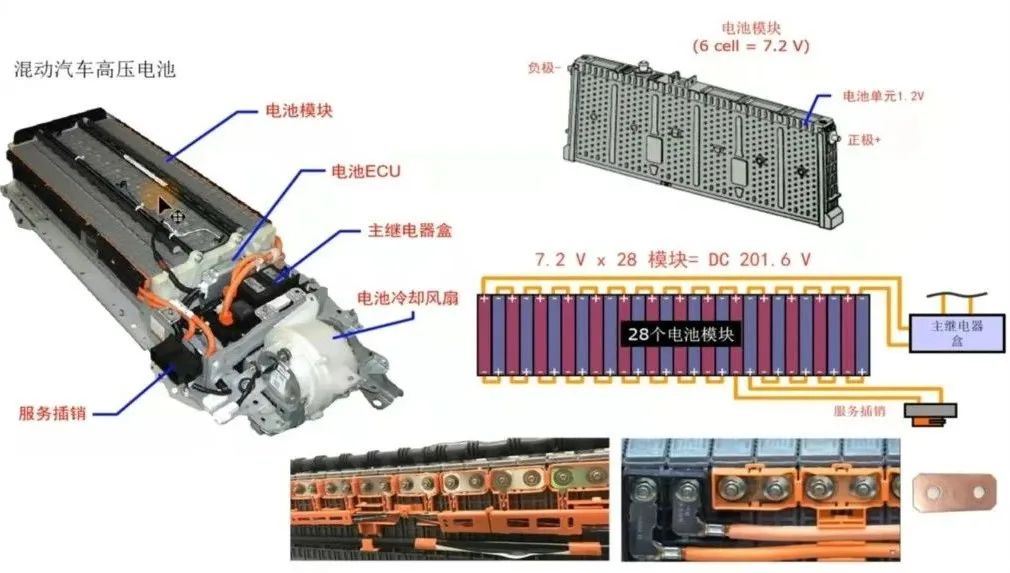

动力电池

+关注

关注

113文章

4534浏览量

77652 -

电解液

+关注

关注

10文章

848浏览量

23109

发布评论请先 登录

相关推荐

动力电池阻抗分析

温度是如何对动力电池的性能造成影响?

我国动力电池市场与新能源汽车产业增长势头强劲

eVTOL市场发展的关键,动力电池“三高一快”持续升级

动力电池四大关键材料市场形势分析

动力电池四大关键材料市场形势分析

评论