2018年以来,由于中国宏观经济的变化,民营上市公司面临较大的债务危机,国有资本注资接盘民营上市公司控股权的形势愈演愈烈。据Wind统计数据显示,今年以来,已经有24家A股上市公司的控股权,将由民营转为国资。

国庆过后,国有资本入主民营上市公司的现象提速升级。10月8日,长信科技发布公告称,安徽省国资委下属公司拟大比例战略入股长信科技。同时,合力泰也发布公告表示,公司控股股东文开福及其确定的公司股东将其持有的公司股份4.69亿股,占公司股份总数的15%转让给福建省电子信息集团,同时,还将进行表决权委托。交易完成后,公司实际控制人将由文开福变更为福建省国资委。

据集微网此前报道,早在9月10日,英唐智控就曾发布公告表示,公司与浙江国有资本签署《战略投资意向书》,浙江国有资本拟以战略投资者的身份,以现金方式认购公司股票数不低于2亿股, 约占公司此次股票发行后股票数的15%左右。

不过,英唐智控表示,该协议仅为意向框架性协议,能否实施尚存在不确定性。截至10月10日,笔者查阅英唐智控公告发现,公告中再无浙江国有资本的“身影”出现。

在签署《战略投资意向书》后,英唐智控分别于9月17日、9月25日、9月28日连发三个关于筹划非公开发行股票及购买资产停牌的进展公告。而停牌是由也从将发行股份购买资产并募集配套资金方案调整为 实施非公开发行股票及购买资产,并将本次募集资金用途更改为拟现金收购深圳前海首科科技控股有限公司(以下简称“前海首科”)100%股权及深圳市吉利通电子有限公司(以下简称“吉利通”)100%股权。

收购吉利通,引入赛格集团

10月10日,英唐智控发布公告,为进一步提升公司的业务规模、盈利能力和抗风险能力,推动英唐智控的可持续发展,公司拟引入战略投资人深圳市赛格集团有限公司(以下简称“赛格集团”),向赛格集团非公开发行不超过本次发行前总股本的20%即21,000万股(最终发行数量以中国证监会核准文件的要求为准),拟募集资金总额不超过210,000万元,用于收购吉利通100%股权及补充流动资金。

此外,英唐智控将于2018年10月10日开市起复牌。

据披露,英唐智控已于2018年10月9日与赛格集团签署了《附条件生效的股份认购协议》。同时,上市公司大股东胡庆周拟向赛格集团协议转让5,400万股上市公司股票,胡庆周已于2018年10月9日与赛格集团签署了《附条件生效的股份转让框架协议》。

英唐智控指出,上述安排为一揽子交易,即股权转让框架协议的生效与执行以上市公司定向增发获得证监会核准并满足发行条件为前提。此外,根据《附条件生效的股份转让框架协议》,若上市公司本次非公开发行股份数量少于21,000万股,胡庆周承诺按协议约定的条件自行或协调第三方向赛格集团转让差额部分股份,以使得赛格集团最终持有的公司股份数量不低于2.64亿股且成为公司的第一大股东。

本次非公开发行股票完成后,赛格集团持有的股份数量将超过胡庆周所持股份数量,同时赛格集团根据《附条件生效的股份认购协议》之约定有权推荐半数以上董事及监事人选,届时赛格集团将成为公司控股股东,深圳市国资委将成为公司实际控制人。

为何引入赛格集团

2015年以来,英唐智控营业收入保持快速增长,年复合增长率达61.05%。在规模迅速扩大的同时也面临着营运资金压力,为此,英唐智控进行了较多的债务性融资。截至2018年6月30日,上市公司债务性融资余额合计200,782.13万元,资产负债率为69.52%,2018年上半年财务费用7,471.52万元,预计全年财务费用近2亿元,较高的资产负债率及债务融资成本影响了上市公司的偿债能力及盈利能力。

英唐智控表示,公司亟待通过股权融资降低资产负债率、财务成本及补充运营资金。通过此次非公开发行股票方式募集资金并引入国资控股的赛格集团,将有效降低上市公司资产负债率,增强上市公司的资信能力,提升上市公司融资和偿债能力。同时财务成本将明显降低,有利于上市公司提升经营效率及盈利能力,为上市公司稳健经营提供有力保障。

此外,赛格集团系深圳市国资委下属控股企业,不仅资金实力强,同时与上市公司存在较好的业务协同性,可有效提升上市公司的资信和抗风险能力,有助于上市公司加速成为电子分销行业的龙头企业。

赛格集团是一家以电子高科技为主体,围绕节能半导体器件制造与电子专业市场发展的综合大型国有企业集团。赛格集团下属企业所涉及的产业范围较广,形成了半导体器件制造、电子专业市场运营、房地产与物业经营及战略性新兴产业投资等多元化经营的产业格局。

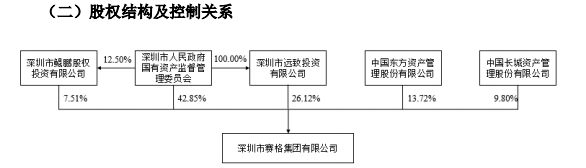

截至本公告披露日,深圳市国资委直接持有赛格集团42.85%股权,通过深圳市远致投资有限公司间接持有赛格集团26.12%股权,为赛格集团控股股东和实际控制人。

除资本实力外,赛格集团与英唐智控在业务上具有强协同性。据公告披露,英唐智控的“优软云”线上平台与赛格集团的赛格电子市场、赛格电子商务、赛格国际创客中心等板块形成业务协同,可提升双方在线下、线上分销的渠道力量,进一步覆盖数量更加庞大的中小型企业,扩大双方的业务规模。

收购吉利通意在被动元器件

近年来,被动电子元器件价格的持续上涨,在下游行业景气度持续提升以及国家大力发展集成电路的背景下,主营被动件的电子元器件分销商业绩大增,竞争力突出。英唐智控收购吉利通与前海首科能尽快改善公司综合毛利率及盈利能力。

据公告披露,吉利通创建于2001年,主要分销被动电子元器件,代理的产品类别广泛,包含电容、电阻、铝电解、电感磁珠、光耦器件、二三极管、保险丝等。

吉利通拥有全球最大贴片电阻及全球第三大贴片电容器制造商国巨(YAGEO)的代理权,且是亿光(Everlight)、顺络(Sunlord)、厚声(Uniohm)、旺诠(RALEC)、丰宾(CAPXON)、万裕、科瑞泰科、新洁能、达晶微、鸿星、晶优、华德等多家全球知名品牌的一级代理商。

吉利通从上游原厂处采购电子元器件,为下游客户提供从产品分销到技术支持的整体解决方案。代理的产品广泛应用在家电、电源、汽车电子、通讯设备、网络产品、数码视听、安防、监控等各个领域。吉利通的客户包括TCL、创维、和而泰、兆驰、华米、欧陆通、天宝集团、长城、欣旺达、宁德时代、比亚迪、路畅科技、剑桥科技、共进电子等。

吉利通售股股东初步承诺吉利通2018年度、2019年度、2020年度、2021年度净利润分别不低于11,000万元、12,000万元、14,000万元及16,000万元。

英唐智控表示,公司代理的产品线主要分为主动元器件和被动元器件,其中被动元器件占比相对较低。吉利通为被动电子元器件领域优质分销企业。近年来,被动电子元器件价格的持续上涨提升了相关领域分销企业的毛利率及盈利能力,通过并购具有较高毛利率的被动电子元器件分销企业,将有利于完善上市公司产品结构、提升上市公司综合毛利率及盈利能力。

继续推进前海首科100%股权

同时,英唐智控发布公告表示,将继续推进以现金收购前海首科100%股权。

前海首科是业内知名的被动电子元器件产品分销商。前海首科分销的电子元器件以被动件为主,以主动件为辅。目前,前海首科分销的产品类别主要涉及多层瓷片电容、电感、磁珠、ESD保护器件、二三极管、LED灯,功率器件、滤波器、双工器、模组、传感器、音频功放IC,无线充电IC、各类连接器产品等。

在上游原厂合作方面,前海首科已多年连续获得日本村田Murata、***矽立科技MCUBE、上海芯导PRISEMI、上海艾为AWINIC等全球知名厂商在中国大陆、香港的一级代理商授权,原厂代理优势显著;相关产品主要涵盖智能手机、显示&触控&指纹识别、IOT&无线连接、网通及路由器、汽车电子及新能源、医疗、安防、家电等下游应用领域。

前海首科目前主要合作客户有oppo、vivo、小米、龙旗、华勤、闻泰电子、信利、TCL、天马电子、移远、芯讯通、优博讯、绿米科技等的核心客户,前海首科客户优势明显。

英唐智控对前海首科的收购最早可追溯至3个月前。今年5月28日,英唐智控宣布因筹划重大资产重组停牌,公司拟以8亿港元至13亿港元的价格,收购前海首科全部股权。2018年8月27日,英唐智控将交易方案由原来的发行股份及支付现金购买资产,调整为目前的非公开发行股票募集资金,再以募集资金收购前海首科100%股权。

2018年至2020年前海首科的业绩承诺分别为8000万港元、1亿港元以及1.2亿港元。英唐智控表示,收购前海首科主要是为了提升公司的综合毛利率、完善公司产品结构。由于目前双方就核心交易条款尚未完全达成一致,因此,前海首科项目无法纳入公司本次非公开发行的募投项目中。但公司看好前海首科未来的发展,决定以现金方式继续推进本次收购。

-

半导体

+关注

关注

334文章

27349浏览量

218538 -

英唐智控

+关注

关注

0文章

16浏览量

4683

原文标题:英唐智控易主!又一民营上市公司转为国资控股

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

魅族卫星成功上天!吉利布局“车、手、星”生态

英创汇智荣获江汽集团2024年度价值贡献奖

「赋能每一氪 2024吉利集团&TOSUN同星用户日」活动圆满落幕

英唐智控收购吉利通,引入赛格集团

英唐智控收购吉利通,引入赛格集团

评论