中国是全球最重要的光通信大国,在光纤光缆领域拥有举足轻重的地位。然而在光通信芯片领域,中国还有很大的进步空间,特别是高端光电芯片。

01

中国光通信行业发展现状

目前国内能够生产光通信芯片的企业并不多,约30余家,其中大多数能够大批量生产低端芯片。仅有光迅科技、海信、华为、烽火等少数厂商可以生产中高端芯片,但总体供货有限,市场占比不足1%,高端芯片严重依赖于博通、三菱等美日公司。在路由器、基站、传输系统、接入网等光网络核心建设成本中,光器件成本占比高达60-80%,而光器件成本高企的核心原因在于高端芯片还不能完全国产化,需要依赖进口,因此高端光通信芯片应该成为中国光通信产业需要攻克的关键点。

中国光通信芯片产业相对落后,既与内部研发实力有关,也与外部环境有关。

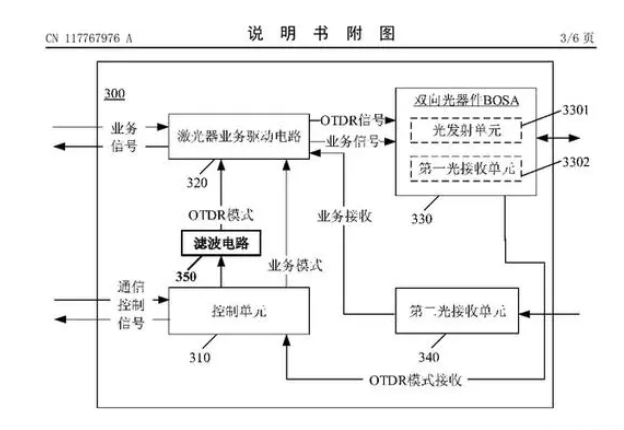

在内部研发方面,光通信芯片是一种高度集成的元器件,其所集成的元件包括激光器、调制器、耦合器、分束器、波分复用器、探测器等。目前业内有两大类芯片封装解决方案,一类是III-V族,另一类是硅光,其中前者技术相对较成熟,有成熟的单片集成解决方案,后者的激光器集成和封装方案还在完善。中国在光通信芯片的研发、设计、流片加工、封装等方面,与国外相比都有所欠缺。据中国电子元件行业协会发布的《中国光电子器件产业技术发展路线图(2018-2022年)》显示,国内企业目前只掌握了10Gb/s速率及以下的激光器、探测器、调制器芯片,以及PLC/AWG芯片的制造工艺以及配套IC的设计、封测能力,整体水平与国际标杆企业还有较大差距,尤其是高端芯片能力比美日发达国家落后1-2代以上。而且,中国光电子芯片流片加工也严重依赖美国、新加坡、加拿大等国。

在外部环境方面,在全球电子信息产业的格局中,中国依然是行业的新进者,按照产业的发展规律,新进者一定是先从整机和系统等相对容易的产业环节开始切入。我国目前所处的产业阶段决定了整机和系统企业会优先采购全球龙头供应商的光通信芯片,从而对自主研发芯片的决心有所松懈。

光通信芯片的研发过程极为复杂,不仅需要一定的技术积累,还需要较大的投资,研发和生产周期也都较长,高端芯片更是如此。行业发展急需更高层次、更大力度的人才、政策和资金支持。其实任何一项高科技产物都需要资金、时间的积累,只要认清这一点,肯投入,肯花费大量的精力去布局产业,肯踏踏实实研发技术,中国光通信产业定会赢得最后的胜利。

02

—

中国光通信芯片行业企业布局

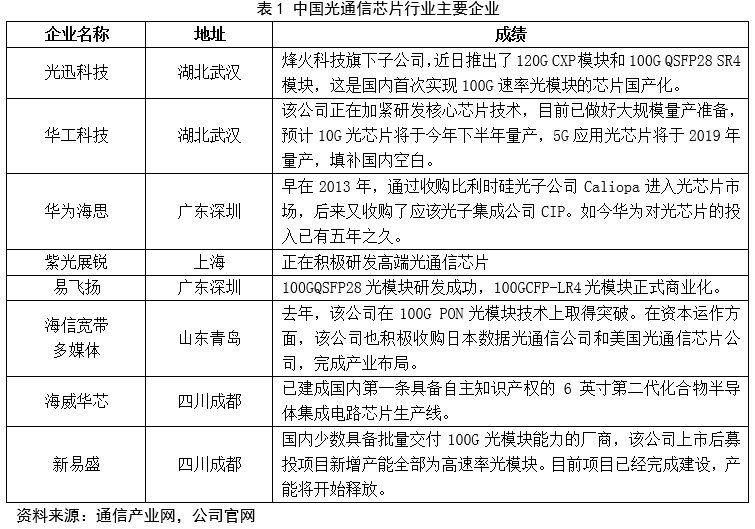

近年来,国家对芯片行业的重视程度超过以往,对企业而言,光通信芯片的市场前景不可限量,国内的通讯企业纷纷加大投入,研发芯片。基于此,本文整理了光通信芯片领域国内企业的布局。

(一)通信巨头纷纷入局

华为、峰火等通讯巨头在光通信芯片上投入巨大,中兴、大唐等公司近期也在积极布局。

作为国内通信行业的领头羊,华为在光通信芯片这块是相对薄弱的环节。华为非常看好光通信芯片市场,早在2013年,就通过收购比利时硅光子公司Caliopa加入光通信芯片战场,后来又收购了英国光子集成公司CIP。迄今,华为对光通信芯片的投入已有五年之久。

除了华为,烽火科技也很看好光通信芯片市场,设立子公司研发光通信芯片。光迅科技就是烽火科技旗下子公司之一,其芯片自给率达到95%左右,但集中在中低端芯片。烽火通信投资的飞思灵公司也专注于光通信系统设备及光模块器件所需芯片研发、设计,目前飞思灵产品己经覆盖了从光通信系统设备到光模块器件相关的各类核心芯片。

(二)激光、家电等巨头亦加入其中

国内光通信芯片的一大优势就是企业都处于同一起跑线,未来的市场取决于现在的投入与努力,激光巨头华工科技与家电巨头海信也加入了其中。

华工科技在光通信芯片领域积极进行布局,不断完善产业链,成立光通信芯片公司提升高端产品研发能力。华工科技专家表示,公司正在加紧研发核心芯片,目前已做好大规模量产准备,预计5G应用光通信芯片将于2019年量产。

作为国内家电行业巨头企业,海信对光通信芯片布局非常早。本世纪初,海信就进行光通信业务的布局,2005年海信曾推出全球第一款可商用GPON模块。海信在100G PON光模块技术上也取得了突破。在资本运作方面,海信收购了日本光通信芯片公司和美国光通信芯片公司,完善产业布局。

(三)众多新面孔加入芯片混战

正是看到了行业的巨大前景,很多新兴企业也相继研发光通信芯片。如索尔思光电的100Gb/s QSFP28收发模块兼具性能和成本优势,易飞扬研发成功了100GQSFP28光模块,100GCFP-LR4光模块已商业化。除此之外,还有海特高新、紫光展锐等都在积极研发高端光通信芯片。

03

—

中国光通信芯片行业投资前景分析

(一)5G给光通讯芯片行业带来巨大机遇

在国家网络强国战略以及中国制造2025推动下,中国通信产业下一阶段的使命就是借助5G机遇实现产业升级。基于下游通信设备集成的全球领先地位以及近半数的市场份额,整个产业都将逐步向上游芯片和核心器件环节升级,5G给光通信芯片带来了巨大的机遇。

5G已经成为国家战略的一部分,相对于4G网络,其峰值理论传输速度将比现在快数百倍。而5G里面最重要的一部分就是光模块。一个优秀的光模块公司,要想取得高于行业增速的成长,需要持续提升封装工艺,在新产品和高速率产品上始终保持市场领先性,但因上游芯片和下游设备集成的市场集中度都比中游光模块要高,议价能力也更强,长期来看,要想获得超额利润,或者估值溢价,必须要向上游芯片和核心器件布局和延伸,不断构建竞争壁垒。

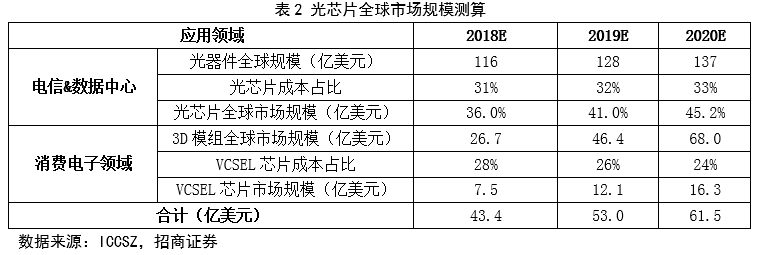

(二)光电子是半导体产业重要细分领域,光芯片是光电技术应用的核心,市场规模持续增长

光电子产业已成为全球半导体产业重要分支。根据WSTS统计,全球半导体产业分为四大细分领域,分别为集成电路、光电子、分立器件和传感器,其中,光电子是继集成电路之后的第二大细分领域,市场规模占整体半导体产业的比例在7%~10%之间,并逐年提升。

光芯片是光电技术产品的核心,光电技术在不同领域中的应用需求最终都将反映成为对于特定光芯片的需求。

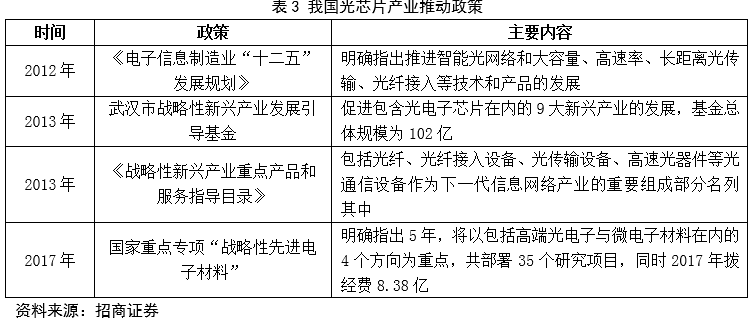

(三)政策助力产业升级,发展自主光通信芯片产业势在必行

总体来看,我国通信产业链各环节在全球的竞争力呈现金字塔结构。具体表现为,下游以华为、中兴通讯为代表的通信设备商在市场份额和竞争实力上占据较强优势,而产业链中游的光模块环节和上游的光通信芯片环节则相对较弱。我国高端光通信芯片进口依赖严重,从全球光芯片行业竞争格局来看,以高速率为主要特征的高端光芯片的生产主要集中在新博通、三菱、住友、Oclaro等美国和日本企业中。与之相比,我国高端光芯片自给率不足,相关光芯片需求极度依赖进口。

集成电路已吹响芯片国产化号角,光芯片有望紧随其后。实际上在我国光通信芯片较为发达的地区,地方政府为了促进优势企业的发展,就曾设立过相关产业基金。例如,2013武汉市政府设立了战略性新兴产业发展引导基金来促进包含光电子芯片在内的9大新兴产业的发展,基金总体规模为102亿。未来,随着光通信行业的发展,上游光通信芯片领域的战略地位将进一步凸显。

(四)高端光通信芯片生产制造空白填补

日前,世界著名半导体设计企业加拿大科光公司与河北沧州市签订合作协议书,确定河北科光化合物半导体生产项目落户沧州。投建项目是国际领先的全链条芯片生产项目,主要面向国内通信市场。

项目建成后,将对加拿大科光公司最核心的几款产品进行规模化生产,预计年产值19亿元,年纳税3.4亿元,项目达产5年后,预计产值将达到30亿元。拟上生产线将是世界上第三条高速光通信芯片生产线,弥补了我国高端光通信芯片生产制造的空白,国产化进程速度有望加快。

04

—

投资建议

光迅科技主要从事光通信领域内光电子器件的开发及制造,是一家具备光电器件芯片关键技术和大规模量产能力的企业,市场份额多年来保持在全球前五。目前光迅的光通信芯片产品主要有DFB、Vcsel、APD等,是目前国内唯一能够自产10G及以上高端光芯片的厂商。未来5G基站在中频、高频频段站址密度是4G的数倍,对25G光模块的需求极度旺盛,在国产替代过程中,光迅有望迎来新的发展机遇。

(一)与WTD重组合并,跻身全球光器件五强企业

公司在近十年来,通过不断的内生及外延并购,在有源光芯片、无源光芯片、光器件、高端光模块封装及制造等子领域进行一体化整合。目前光迅已经成长为国内第一,全球第五,具有全产业链研发制造封装测试能力的企业。

2012年该公司同WTD实现重组合并。在此之前,两家公司的产品在整个光通信行业中的位置及发挥的功能存在差异,WTD的产品主要用于光的发射与接收,实现光电信号的转换,而该公司的产品主要用于光信号的放大、耦合、分波与合波,实现光信号的大容量、长距离传输,即WTD的产品主要用于接入网领域,而该公司的产品主要用于传输网领域。合并之后,新公司的业务能力得到扩展,并一举跻身全球光器件前五强。

(二)布局高端光芯片制造及光模块封装,优化产品结构

光芯片行业属于高技术壁垒的行业,产品从研发到商用需要经历较长时间。此外,只有长期的技术积累才能保证产品良率满足商用要求。在此背景下,国外公司多通过外延的方式实现在芯片领域的突破。以Finisar为例,其VCSEL、DFB以及可调谐激光器的制造能力皆通过收购相关光芯片公司实现。而无源光芯片是光芯片的重要组成部分,其中PLC分光器是FTTH的核心器件,而AWG阵列波导光栅是WDM系统中用于合波和分波的重要器件,两类无源芯片的技术门槛皆较高。

2013年,该公司以260万美元的价格购买了Ignis持有的IPX100%股权。IPX是丹麦的一家著名无源光芯片厂商,其主要产品是基于等离子体增强化学气相沉积(PECVD)制造技术的光学元件,是该公司PLCS、AWG等平面光波导类产品的长期供应商。通过此次收购,IPX拥有的核心技术为该公司在发展100Gb/s、400Gb/s高端器件产品提供重要助推,扩大公司可进入市场并巩固公司市场地位。

(三)构建“三位一体”战略规划,大格局展现

在资源配置上,公司构建“三位一体”战略规划:欧洲子公司包括IPX和Almae,主要从事高端光芯片的生产;美国子公司主要从事新技术的研发;国内是公司产品销售的主要市场,同时依托武汉光谷产业集群,打造信息光电子领域开放、多元的创新平台,建成国家级信息光电子制造业创新中心,引领信息光电子制造行业发展。

(四)公司位于量子通信产业链上游,具备量子通信核心光电探测器研发能力

量子通信是迄今为止唯一被严格证明的绝对安全的通信方式,量子通信技术在专网、金融、政府、国防等领域具有广泛且重要的潜在应用,相关产业总值将有望达到千亿级别。

我国量子通信技术领先全球,量子通信通信技术应用即将迈入第三阶段。近年来,我国的量子通信技术取得了飞速的发展。而该公司位于量子通信产业链上游,具备量子通信核心光电探测器研发实力。

光迅真正的企业价值在于多年来构建的光芯片平台能力。在未来的发展模式上,一方面光迅通过自产芯片构建自身光模块的竞争壁垒和盈利能力,充分迎接5G带来的光通信行业景气;另一方面,光迅将充分依托光信芯片研发能力实现由传统光通信市场向消费电子、量子通信等更为广阔的领域进行延伸。

(丁美美 华信研究院半导体投融资项目组)

华信研究院简介

华信研究院成立于2014年,隶属于电子工业出版社,是工业和信息化部直属支撑研究机构,目前下设产业经济研究所、信息安全与信息化研究所、智能制造研究所三大咨询研究部门,编辑出版《产业经济评论》、《中国信息化》等杂志,运营模式是以产业研究为牵引,以杂志为平台,为政府和企事业单位提供战略软课题研究、数据分析、信息咨询等服务。

成立以来,围绕电子信息、智能制造、现代服务业以及信息化等领域,华信研究院先后承担了工业和信息化部、中央网信办、国家信息化专家委、地方经信委等政府部门委托的80多项国家重点课题研究,承担了《“一带一路”工业和信息化资源建设》、《集成电路投融资数据资源平台建设》、《工业和信息化大数据资源建设》等多个国家级大型数据库项目建设,并承接了行业协会、大型企业、投资机构等委托的50余项研究咨询项目和产业发展规划编制项目,在业界积累了良好的声誉。

目前,华信研究院建立了一支长期从事行业研究咨询的研究团队,研究人员共82名,其中博士18名,硕士以上学历人员达90%。拥有由工业和信息化领域知名科研院所、大型企业、行业协会共同组建的近500名优秀专家资源库资源。

-

芯片

+关注

关注

456文章

51157浏览量

426650 -

光通信

+关注

关注

19文章

888浏览量

34041

原文标题:中国光通信芯片行业投资前景分析

文章出处:【微信号:semiconfrontier,微信公众号:半导体投融资】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

光通信网络的优势分析

光通信与电通信的区别

光通信在数据中心的应用

光通信芯片将迎来涨价潮

光通信技术在医疗健康方面的应用

光放大器与光通信的关系是什么

量子光通信的概念和原理

WDM系统和光通信有哪些区别

简述光通信的发展历史

水下光通信都能应用于哪些场景呢?

光连接大会邀请函:昊衡科技诚邀您共赴光通信行业盛会

中国光通信行业发展现状!中国光通信芯片行业企业布局

中国光通信行业发展现状!中国光通信芯片行业企业布局

评论