伴随着动力电池行业的高门槛、高集中化态势,锂电设备行业的受益逻辑也在不断演变。

由于新一轮动力电池产能扩张呈现出高端产能紧迫、降本千斤压顶的特点,对于锂电设备也提出了更为严苛的要求,具体来看:一是对设备性能要求更为严格;二是对成本的极致“压榨”;三是交付周期短。由此对锂电设备行业格局及发展也带来了新的影响。

低利润率高集中度趋势渐显。高工锂电了解到,今年以来,动力电池企业招标对于设备在技术工艺、性能参数、运行稳定等方面有着更为严格的要求。同时,在价格方面,补贴退坡导致电池企业降本压力骤增,对于招标设备价格的压制也更为凌厉。

“国内动力电池行业的集中度在不断提升,此态势也蔓延至了供应链。为了拿下大客单,锁定市场份额,低利润率高技术含量将逐渐成为国产锂电设备企业发展的趋势。”一位锂电设备行业人士表示。

不同于前一轮“大跃进”式产能扩张的市场红利,马太效应下,国产设备企业迎来的受益逻辑真正升级为技术、成本、规模、交付周期、资本、客户资源等高阶全方位竞争。

可以预见的是,未来国产锂电设备行业会形成低利润趋势,只有注重研发,掌控降低成本、提高效率密钥的企业才能大概率胜出;新进入者将变少,各细分领域会逐渐衍生出行业龙头。

成本压榨演生“陪标”乱象。近期有设备企业高管向高工锂电吐槽:现在很多电池企业为了压价,总是多次招标,一大批参差不齐的设备供应商齐聚,导致市场价格很乱。甚至出现有电池企业为了降低成本借由招标窃取高端品牌供应商方案的案例。

在此背景下,很多锂电设备企业的回款还集中在发货款,后期的应收账款压力不小,又要自我消化新一波的设备研发成本,有苦说不出。

“2015—2017年动力电池企业的蔓延程度可以形容为‘遍地发芽’,现在是第一波洗牌,突然下一阵冰雹,能撑住不被砸住的设备企业活下来了,没撑住被砸住的基本上都处于资金链短缺,处于生产停顿、工商结算状态。”镭煜科技掌门人如此形象比喻道。

“洗牌”、“活下去”、“挑客户”…也成为一众设备企业今年萦绕在嘴边的口头禅。

一体化设备加快落地。出于对产品工艺及成本的严控,市场需求也在不断演变。相对于传统单机设备,锂电一体化设备在生产效率、空间节省、节能效率、生产成本等方面都有非常明显的提升。如:激光切卷绕一体机、涂辊分一体机、辊轧分切一体机、涂布辊压一体机、切叠一体机和制片卷绕一体机等。

高工锂电了解到,包括赢合科技、先导智能、海目星、大族激光、浩能科技、金银河、纳科诺尔、壮凌自动化、北方华创、海裕百特等锂电设备企业都已在前段设备一体化方面积极发力。

业内观点一致认为,在单机技术做好的前提下,设备一体化是行业前进的重要方向。不过,当前锂电设备面临尺寸不一、标准化未实现的情况,进行一体化开发费用较大。同时,一体化设备在工艺简化、精度维持、一致性、稳定性等方面对技术研发实力要求更高,对设备企业而言也存在较高门槛。

新形势下衍生新市场空间。2018年国内软包电池市场格局和产能布局方面出现了显著变化。一方面,能量密度优势捆绑下,三元软包电池在国内新能源乘用车领域的应用渗透加速;另一方面,国际车企对软包技术路线青睐,也在影响国内电池企业技术路线的选择。

粗略估算,整条电池产线中,软包电池特有设备价值量约1.68亿/GWh。按照电池厂家约80GWh的产能布局,则2018-2020年,软包动力电池新增特有设备需求约80*1.68=134.4,即至2020年将有超134亿的新增软包特有生产设备需求。

与此同时,高镍化应用趋势下,一方面,高镍正极材料核心设备工艺涉及更换调整;另一方面,高镍正极对于生产工艺控制比常规正极材料要求更为严格,因此高镍化专有设备市场也应运而生。

硅碳作为高镍配套的负极材料,为解决硅碳负极首效低的问题,补锂设备也成为技术实力领先、资金雄厚、规模庞大的动力电池厂家重点关注的技术工艺。不过,当前能够提供补锂设备的企业仍在少数,电池企业在补锂工艺上也在积极探索突破中。

此外,日韩电池企业迈开重返中国市场的步伐,出于维稳供应链需要,降低制造成本,必然会对中国本土一部分具备技术核心潜力的供应商进行发掘培养,加强与本土产业链的合作与融合,由此也将为国内锂电企业开启一轮导入国际供应链的新机会。

-

动力电池

+关注

关注

113文章

4534浏览量

77644 -

锂电

+关注

关注

4文章

441浏览量

16001

原文标题:【2018高工年会春之声】变局下的锂电设备演进

文章出处:【微信号:gh_a6b91417f850,微信公众号:高工锂电技术与应用】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

充分考虑设备的体验性易用性 蓝鹏设计部将这一理念贯穿于整个研发过程

CIS市场,新变局

4.晶体和振荡器 行业研究及十五五规划分析报告(行业竞争格局)

中国FPGA市场竞争格局分析

EMC测试整改:提升产品合规性和市场竞争力?|深圳比创达电子

【换道赛车:新能源汽车的中国道路 | 阅读体验】1.汽车产业大变局

汽车激光雷达:竞争格局和技术演进

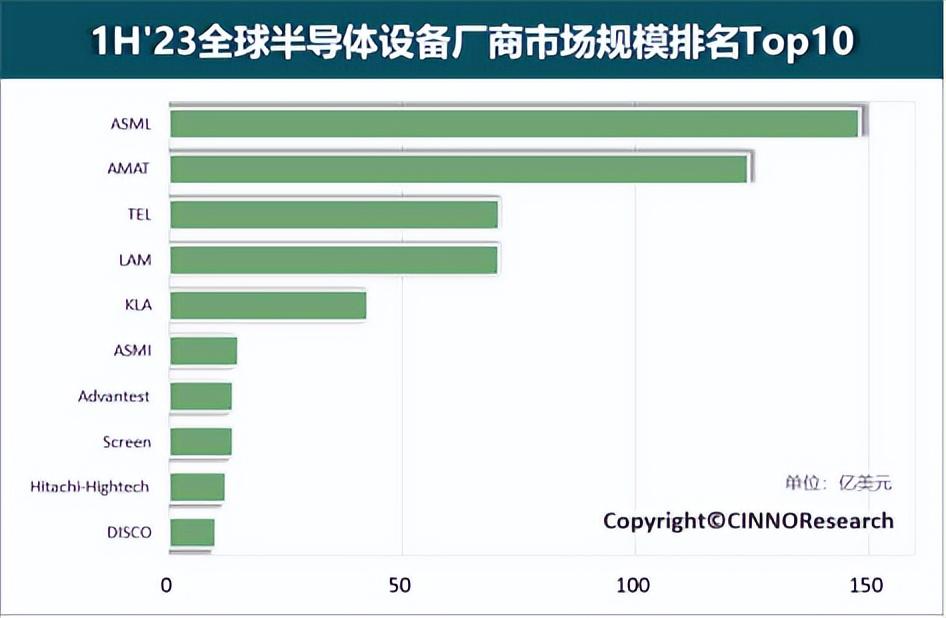

全球半导体设备五强酝酿大变局

新变局下,锂电设备研发方向将如何演进,市场竞争格局又将如何变化?

新变局下,锂电设备研发方向将如何演进,市场竞争格局又将如何变化?

评论