前言:2018年Q3出货旺季,在存储器Bit出货量增加带动下,存储器原厂业绩抢眼。然而,存储器涨价优势不再,Q4财报恐难抵下滑之势。

存储器原厂Q3业绩抢眼,然NAND价格大跌超60%,引原厂产能“紧急制动”

2018年以来,Flash原厂持续扩大64层3D TLC NAND供货,且以256Gb和512Gb供货为主,再加上美光和英特尔64层1Tb QLC NAND在市场应用,导致市场供过于求。即使在Q3出货旺季,NAND Flash价格也依然表现跌势。据中国闪存市场ChinaFlashMarket数据,Q3 NAND Flash价格指数下滑22.5%,相较于Q2 24.6%的跌幅略有收窄。截止到10月底,2018年NAND Flash价格累积跌幅高达63%,其中高容量SSD跌幅高达55%,eMMC价格跌幅达50%,闪存卡价格跌幅超过50%。

近3年NAND Flash综合价格指数走势图

来源:中国闪存市场网www.chinaflashmarket.com;数据截止至2018年10月31日

在NAND Flash价格跌幅持续扩大的环境下,存储器原厂Q3财报却表现抢眼。其主要是因为三星、苹果、华为等高端旗舰机容量向512GB升级,以及SSD向高容量转移需求带动下,Flash原厂NAND Flash bit出货量增加,从而抵消了Q3市场价格下滑的影响。据各家公布的财报数据显示,三星Q3净利润13.15兆韩元,同比增长17.5%。美光Q4净利润43.25亿美元,同比增长82.6%。SK海力士Q3净利润4.69兆韩元,同比增长54%。英特尔Q3净利润63.98亿美元,同比增长42%。

近2年,存储器原厂净利润持续走高,除了市场对NAND Flash容量需求增加外,DRAM和NAND Flash价格上涨也是主因。如今NAND Flash价格大跌,据中国闪存市场ChinaFlashMarket数据,每GB价格下探至0.08美金,已逐渐逼近部分厂商的成本价。此外,DRAM价格也有明显的松动,再加上进入传统的Q4需求淡季,三星、西部数据、美光、英特尔等Q4财报难抵下滑之势,均预告营收或利润会有所下滑。

为了提高产品竞争力,存储器原厂正在加快有成本优势的96层NAND和1ynm DRAM技术量产。同时,为了平市场供需,原厂产能采取“紧急制动”,其中西部数据宣布Fab工厂减少产出量,并推迟96层技术的下一步扩产计划,三星扩产平泽厂DRAM产线计划也有所调整,原厂此举将有助于NAND Flash和DRAM价格的稳定。

三星Q3净利润同比增17.5%

01

one

三星Q3营收65.46兆韩元,同比增长5.5%,环比增长12%;营业利润17.57兆韩元,同比增长20.9%,环比增长18.2%。

西部数据Q1净利润同比下滑25%

02

Two

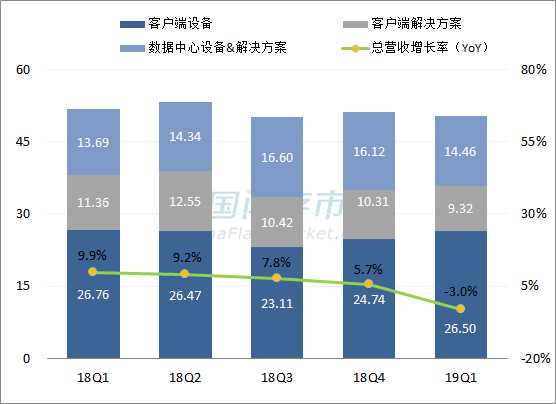

西部数据Q1营收50亿美元,同比下滑3%;营业利润6.86亿美元,同比下滑24%。其中HDD营收25亿美元,Flash营收25亿美元,各占大约50%。

注:西部数据2019财年Q1,即2018年7-9月数据

美光Q4净利润同比增长82.6%

03

Three

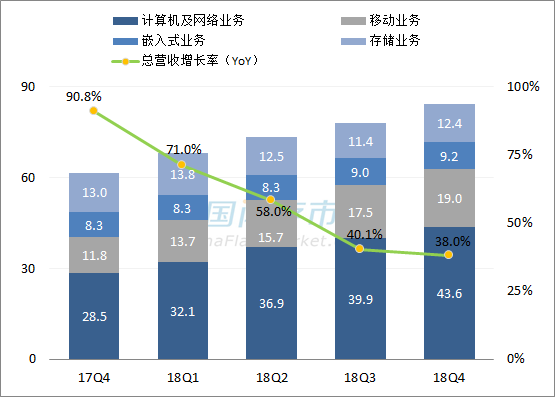

美光Q4营收84.4亿美元,同比增长38%,环比增长8.2%;营业利润43.77亿美元,同比增长75%;环比增长10.7%。

注:美光2018财年Q4财报,即2018年6-8月数据

SK海力士Q3净利润同比增长54%

04

Four

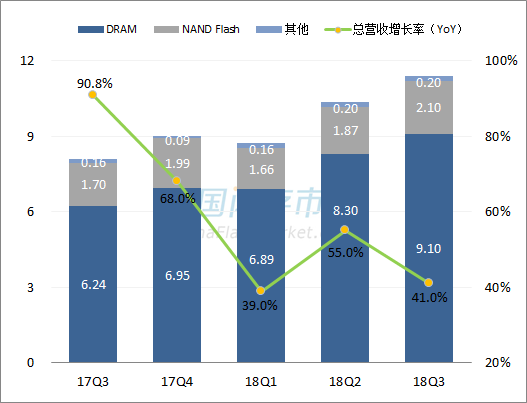

SK海力士Q3营收11.42兆韩元,同比增长41%,环比增长10%;营业利润6.47兆韩元,同比增长73%,环比增长16%。

获得更多财报分析及数据下载,点击“阅读原文”,进入专题报道页面。

国际原厂聚焦新技术

随着Flash原厂从2018下半年陆续进入64层QLC和96层TLC量产阶段,国际原厂新一轮技术较量正式拉开序幕,预计2019年将推进96层QLC技术发展,不仅单颗Die容量向1Tb升级,也将进入QLC元年,而NAND Flash市场供货进一步增加,将对市场影响巨大。

中国企业机遇与危机

随着武汉二期、南京、成都三大基地开工,中国存储产业发展又向前推进了一步。然而,中国企业也遇到了困难和险阻。比如:长江存储如何快速推进3D技术工艺;紫光存储如何整合资源强化竞争力;以及福建晋华如何化解 “美国禁令”危机等,很多问题都有待去解决。

-

芯片

+关注

关注

456文章

50892浏览量

424316 -

存储器

+关注

关注

38文章

7502浏览量

163934

原文标题:存储芯片巨头财报发布:再次上演沙子变黄金

文章出处:【微信号:SSDFans,微信公众号:SSDFans】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

预期提前,铠侠再次加速,3D NAND准备冲击1000层

MX60LF8G18AC-XKI 3V, 8G-bit NAND Flash 存储器 IC

【半导体存储】关于NAND Flash的一些小知识

一文看懂NAND、DDR、LPDDR、eMMC几种存储器的区别

内存储器分为随机存储器和什么

PC存储器价格持续攀升

NAND Flash与其他类型存储器的区别

ram存储器和rom存储器的区别是什么

今日看点丨曝三星计划Q3对DRAM、NAND涨价15%~20%;传苹果将大砍一半产线员工

NAND存储种类和优势

美光科技Q2业绩超预期 营收同比增长58%

什么是NAND 型 Flash 存储器?

存储器原厂Q3业绩抢眼,然NAND价格大跌超60%

存储器原厂Q3业绩抢眼,然NAND价格大跌超60%

评论