11月21日,共达电声收到了深交所重组问询函。对此,共达电声今日对问询函中有关万魔声学方面的问题进行了回复。

万魔声学是否重大依赖小米、华为?

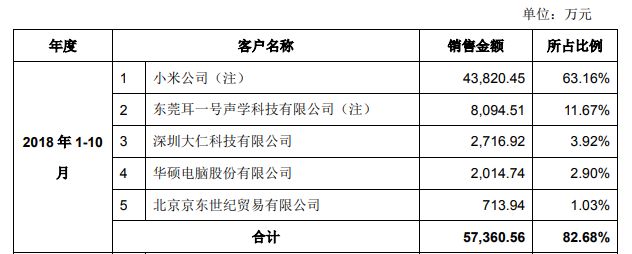

据预案显示,万魔声学主要客户包括小米等直接客户以及华为(东莞耳一号声学科技有限公司为华为公司的供应商)等间接客户,公司客户集中度较高。

共达电声表示,报告期内,万魔声学对前五大客户的销售收入占比分别为 98.46%、87.85%、 83.49%及 82.68%,占比较高,其中小米公司、华硕电脑股份有限公司等排名靠前的均为 ODM 业务客户。虽然万魔声学各报告期内对小米的销售收入占比均超过 50%,但公司业务对小米等少数客户不存在重大依赖。

报告期内,万魔声学ODM 业务销售收入占比分别为 91.32%、72.21%、68.44% 和 79.62%,ODM 业务的重要下游为手机制造行业。万魔声学ODM业务的核心客户小米在国内手机市场占有较高份额,公司前期的核心研发力量和上游产能一般均优先满足小米公司的购货需求。此外,小米港股 IPO 招股书 中也将万魔声学列为“主要生态链供应企业”,双方形成了稳定的合作关系。

在产品结构上,万魔声学重点发展蓝牙耳机和 TWS 耳机等智能无线耳机产品,同时积极研发、开拓智能音箱产品市场。除小米公司,公司成功开发了 ODM 业务客户华为公司(间接客户),并直接供货给亚马逊、爱奇艺、华硕、酷我、咕咚、网易、京东、腾讯等知名客户以及国内其他主流手机品牌客户,未来还将与阿里等公司建立合作关系,客户结构逐步优化。

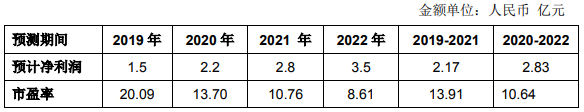

实际上,根据万魔声学未来盈利预测,预计 2019 年来自小米之外其他客户及自有品牌的收入占比将提高到 55%左右,2020 年提高到 60%以上。

万魔声学盈利情况及市盈率

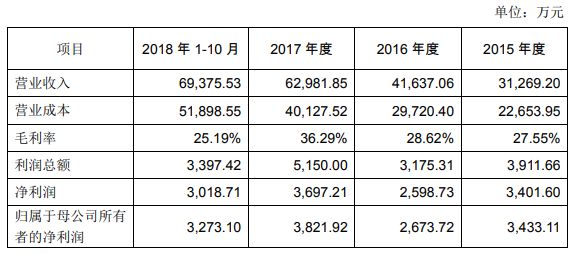

万魔声学2018年1-10月、2017年、2016年、2015年营业收入分别为6.9亿元、6.29亿元、4.16亿元、3.1亿元;净利润为3019万元、3697万元、2599万元、3402万元。

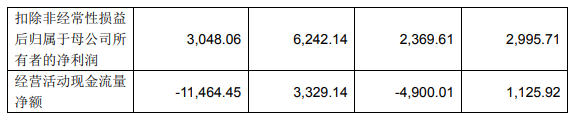

其中,2018 年 1-10 月经营活动现金流量净额为-11,464.45 万元。共达电声表示,主要系新增大客户在 2018 年 7 月份起发货,尚未到付款期的货款增长较大等原因所致。为了有效降低应收账款余额, 将采取措施加快资金回流,预计 2018 年底现金流状况将得到明显改善。

在市盈率方面,万魔声学 100%股权预估值为 301,350.00 万元,2017 年扣非后净利润对应的本次交易市盈率为 48.28 倍。万魔声学 2018 年预计扣非后净利润为 0.76 亿元, 对应的市盈率为 39.65 倍。 基于万魔声学的盈利能力、成长能力和所处市场地位等情况,万魔声学管理层预计万魔未来五年(2019 年-2023 年)净利润金额分别为 1.5 亿元、2.2 亿元、 2.8 亿元、3.5 亿元和 3.8 亿元。

共达电声表示,近一年同行业上市公司平均市盈率(LYR)为 67.76;其中主营产品为电声相关产品的上市公司有五家,分别为:002045.SZ 国光电器、 002351.SZ 漫步者、002429.SZ 兆驰股份、002655.SZ 共达电声、002861.SZ 瀛通通讯,平均市盈率(LYR)为 44.05。与同行业上市公司相比,万魔声学的 市盈率具有合理性。

万魔声学主要从事耳机、音箱、智能声学类产品以及关键声学零部件的研发 设计、制造和销售,其所属细分行业为电声行业。截至 2018 年 11 月 14 日,万魔声学 已获授权专利 257 项专利,其中发明专利 25 项,实用新型专利 109 项,外观设 计专利 123 项;正在从事的研发项目 20 余项,涉及 Speaker、ANC/ENC、 MIC/Smart MIC、Material、AI 等多个技术领域。

共达电声表示,万魔声学作为国内较早布局 TWS 智能耳机的公司,万魔声学具有充分的技术储备与产品开发、量产经 验,在可穿戴智能终端(AI TWS)市场中,具有较强的优势。

此外,万魔声学生产的耳机类产品是与智能手机配套的电声产品,手机行业快速发展将进一步带动万魔声学产品销售。同时,小米、华为(间接客户)等手机厂商 领军企业为万魔声学的重要客户,其市场份额提升对万魔声学发展具有积极的推进作用。

-

无线耳机

+关注

关注

6文章

3265浏览量

48896 -

生态链

+关注

关注

0文章

66浏览量

9900

原文标题:共达电声回复问询函:万魔声学对小米销售收入占比超50%

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

次声波在声学成像中的应用

红魔10 Pro系列搭载骁龙8至尊版移动平台

小米生态链企业科大智能新品“魔光”上市

红魔9S Pro系列AI游戏手机正式发布

小米无线键鼠2的usb接收器芯片是什么?

声学定义和音高单位

万魔声学是否重大依赖小米、华为?

万魔声学是否重大依赖小米、华为?

评论