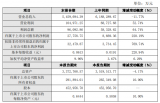

1月2日消息,深交所上市公司TCL集团昨晚发布了2018年年度业绩预计的自愿性披露公告,预计2018年净利达34亿至36亿元,同比增长28%至35%。

TCL集团公告截图

TCL集团称,公司于2018 年 12 月 7 日召开第六届董事会第十三次会议,审议通过了《公司重大资产出售暨关联交易方案》 以及与本次重大资产重组事项相关的议案,本次重大资产重组尚未经过公司股东大会审议。若本次重大资产重组经股东大会通过并实施完成,涉及标的资产2018年归母净利润预计为2.5亿元—3.5亿元;重组后公司备考报表2018年归母净利润预计为31.5亿元—33.5亿元,较2017年年报的归母净利润26.6亿元同比增长18%—26%。

本业绩预告未经过注册会计师预审计。有关2018年经营业绩的具体情况,公司将在2018年年度报告中予以详细披露。

TCL集团还表示,公司于 2019 年 1 月 1 日收到公司第一大股东李东生先生及其一致行动人新疆东兴华瑞股权投资合伙企业(有限合伙)、新疆九天联成股权投资合伙企业(有限合伙)以及公司 5%以上股东惠州市投资控股有限公司发来的《关于 TCL 集团股份有限公司 2018 年度分红安排的提议函》,主要内容如下:“基于对公司长期战略的认可和核心主业发展的信心,结合公司未分配利润情况,为提高股东回报,推进全体股东共享公司经营发展成果,在符合公司章程及利润分配原则、保证公司正常经营和长远发展的前提下,本人/本公司提议:”建议向全体股东每 10 股派发现金红利 1.00 元(含税),共计分配利润 1,354,964,850.7 元,具体分红比率将由 TCL 集团结合自身经营情况及董事会、股东大会审议确定。

上述股东提议函件涉及的公司分红安排的具体实施尚需提交公司董事会及股东大会审议。

另外,TCL集团还表示,公司将于 2019 年 1 月 3 日召开说明会,解读本次重组方案及要素,解答投资者及媒体关注的问题,并安排投资者及媒体参观华星光电的展厅及产线。

去年12月,TCL集团宣布将以47.60亿元的价格,向TCL控股出售其直接持有的9家公司股权,本次交易采取现金支付的方式。

这9家公司分别是:TCL实业100.00%股权、惠州家电100.00%股权、合肥家电100.00%股权、酷友科技55.00%股权、客音商务100.00%股权、TCL产业园100.00%股权、格创东智36.00%股权以及通过全资子公司TCL金控间接持有的简单汇75.00%股权、TCL照明电器间接持有的酷友科技1.50%股权。

公告称,该交易价格包括基准日后TCL集团及TCL金控已向标的公司及其下属子公司新增实缴注册资本8.03亿元,TCL控股以人民币现金支付对价。

本次交易完成后,TCL集团将聚焦c显示及材料业务,出售消费电子、家电等智能终端业务以及相关配套业务。

TCL集团表示,本次交易完成后,公司2018年6月30日的资产规模将较本次交易完成前有所下降,总资产、总负债将分别较本次交易完成前下降 243.5亿元和218亿元,降幅分别为14.33%和19.43%,资产负债率下降3.93%,有利于提高TCL集团财务稳健性。

重组方案即将闯关股东大会 TCL集团突然要分红13.55亿

大手笔分红,大手笔融资,这对上市公司来说行政成本将会大幅增加,对股东来说分红也需要交所得税,这样的操作到底有必要么?对处于风口浪尖的TCL集团董事长李东生来说,这又是一个需要解释清楚的问题。

1月1日,TCL集团发布公告称,收到大股东李东生等人提议,基于对公司长期战略的认可和核心主业发展的信心,结合公司未分配利润情况,为提高股东回报,建议向全体股东每10股派发现金红利1元(含税),共计分配利润13.55亿元。

过去三年融资近百亿

因为专注于发展华星光电的半导体显示面板业务,TCL集团对资金的饥渴从来都不是什么新鲜事。

在2017年的融资当中,TCL集团以价格为3.1元发行了13亿股,实际募集资金超过40亿元;2015年的融资当中,以价格2.09元发行了27.28亿股,募集资金近57亿元,过去三年的时间内融资就超过近百亿。

2017年年报显示,TCL集团通过新增发行股份的方式购买持有之子公司华星光电合计10.04%股权,交易完成后,TCL集团直接持有华星光电85.71%股权。

1月1日,TCL集团收到第一大股东李东生及其一致行动人的提议函显示,基于对公司长期战略的认可和核心主业发展的信心,结合公司未分配利润情况,为提高股东回报,推进全体股东共享公司经营发展成果,在符合公司章程及利润分配原则、保证公司正常经营和长远发展的前提下,建议向全体股东每10股派发现金红利1元(含税),共计分配利润13.55亿元,具体分红比率将由TCL集团结合自身经营情况及董事会、股东大会审议确定。

而目前分红的政策规定,对个人从公开发行和转让市场取得的上市公司股票,股息红利所得按持股时间长短实行差别化个人所得税政策。持股超过1年的,税负为5%;持股1个月至1年的,税负为10%;持股1个月以内的,税负为20%。

过去三年融资近百亿,让财务顾问中信证券赚取数亿元承销费,不过投资者并未从投资TCL集团身上带来太多回报,目前TCL集团股价依然远低于2017年的增发价。

李东生多次解释过TCL集团作为华星光电融资平台的必要性,而且从来没有掩饰发展半导体显示业务对资金的渴求。

2018年12月15日,TCL集团在发债受托管理公告中称,“受国内资本市场规则限制,华星光电无法独立上市,作为非上市公司的融资渠道和能力受到制约。通过这轮重组,TCL集团出售全部智能终端业务,未来还将继续重组、剥离、出售与主业关联性较弱的其他业务,半导体显示及材料将成为TCL集团的核心主业,可通过TCL集团上市公司平台满足新项目的资本开支需求。”

即将“闯关”股东大会

2018年12月7日,TCL集团公告称,拟以47.6亿元重组消费电子、家电等智能终端业务以及相关配套业务,其中超过40亿元资产是房地产,其余不足8亿元的家电和消费电子业务,其实只是个“零头”;然而这个“零头”经营状况全面好转,让TCL集团2018年业绩大增。

重组标的当中的TCL实业持股两家盈利较好的香港上市公司TCL电子(01070.HK)52.46%和通力电子(01249.HK)48.73%的股权,两者市值大致已经有大约35亿元人民币,两者涉及到彩色电视机和音视频产品业务。

除此以外,TCL实业甚至还持股部分盈利状况不错的空调业务,却因为手机业务TCL通讯在2017年的大幅减值超过30亿元,从而背负超过135亿元的债务,TCL实业被评估为-8亿元,这引起投资者极大争议。

TCL集团重组相关议案将于1月7日公司股东大会进行表决。TCL集团也将于1月3日召开说明会,再次解读本次重组方案及要素,解答投资者及媒体关注的各种问题。

西南证券电子行业首席分析师陈杭认为,华星光电营收和盈利性表现良好,2015~2017年,华星光电贡献了TCL集团大部分的净利润,盈利能力显著超出集团其他业务板块,表现出较好的营业收入和盈利性,在行业内建立了一定的竞争优势,但过去华星光电龙头地位及盈利能力未被市场充分认知。

然而,2018年TCL集团的业绩改善,依靠的完全是即将要卖掉的资产的全面业绩改善,在上市公司全年业绩预计增速大致三成的背景下,所谓盈利主体的华星光电净利润,在前三季度却大跌三成。

TCL集团在1月1日公告,预计2018年1月1日-2018年12月31日归属于上市公司股东的净利润为34亿元—36亿元,比上年同期上升28%-35%;基本每股收益0.2516元-0.2664元。

根据此前披露的重组报告书显示,2017年剥离的标的资产归属于母公司的净利润为-17.58亿元,2018年上半年扭亏为盈,盈利1.15亿元;上述业绩预告公告则预计全年为2.5亿元到3.5亿元,下半年在宏观经济放缓的背景下,TCL集团出售标的资产包的经营状况,却存在明显改善的情况。

这样的资产包却只值47.6亿元,就这么卖掉了,这对TCL集团的股东而言,到底是否公平?这正是接下来李东生的管理团队,以及中信证券需要向投资者解释清楚的一点。

2018年11月1日,以华星光电作为盈利主体的TCL集团,发布投资者关系活动记录表显示,前三季度华星光电实现销售收入190.5亿元,息税折旧摊销前利润(EBITDA)61亿元。而在2017年前三季度报告当中,TCL集团称,华星光电实现销售收入204.4亿元,同比增长33.9%,实现息税折旧摊销前利润(EBITDA)85.9亿元。

由此可见,2018年前三季度华星光电的销售收入同比下滑6.8%,息税折旧摊销前利润大跌近三成。

2018年半年报当中,华星光电竞争对手京东方A(000725.SZ)对业绩下滑给出的解释是,面板市场整体增长低于预期,供过于求,市场价格一路下行。京东方认为,显示器、平板电脑、笔记本电脑、智能手机、彩电这五大主流显示面板市场处于基本饱和状态,增长空间有限。

“大尺寸面板未来一年内供需结构不会好,华星光电需要看更长远的未来”,深圳一位电子行业分析师向记者表示。

-

半导体

+关注

关注

335文章

27885浏览量

224315 -

TCL

+关注

关注

10文章

1745浏览量

88992

原文标题:TCL集团 | 预计2018年净利达34-36亿元 同比增长28-35%

文章出处:【微信号:CINNO_CreateMore,微信公众号:CINNO】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

TCL集团发布2018年度业绩预计自愿性披露公告

TCL集团发布2018年度业绩预计自愿性披露公告

评论