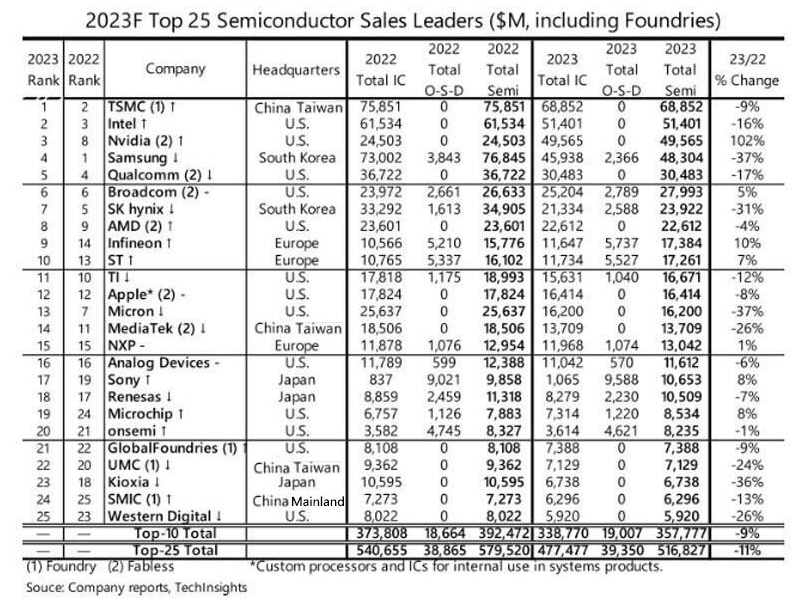

Gartner研究副总裁Andrew Norwood表示:“由于DRAM市场走势强劲,全球最大半导体供货商三星电子(Samsung Electronics)领先幅度也有所提升。虽然2018年市场建立在2017年的荣景而持续成长,但内存带动整体增长幅度只有2017年成长率的一半;这主要归因于2018年底内存市场逐渐进入衰退期。”

2018年全球前25大半导体厂商的总营收增加16.3%,市占率为79.3%,表现优于其他营收仅温和上扬的厂商(3.6%),主要原因在于内存厂商多集中在全球前25大厂商中。

由于单位出货量和平均售价(ASP)双双上扬,英特尔(Intel)的半导体营收较2017年成长12.2%。2018年强势成长的内存大厂包括受惠于DRAM市场的SK海力士(SK Hynix),以及并购美高森美(Microsemi)的Microchip Technology。

2018年前四大厂商排名仍与2017年相同(表1)。Norwood表示:“2019年内存市场预期走弱,排名可能会出现大幅变化。科技产品主管必须为有限的成长预做准备,才能在半导体产业中脱颖而出。”

表12018年全球前十大半导体厂商营收。(单位:百万美元)(数据源:Gartner,2019年1月)”

举例来说,内存厂商未来必须针对供过于求和强大的毛利压力等现象规划对策,针对节点转移(node transition)、新兴内存技术和最新制造技术的研发投入资金。随着中国大陆的逐渐崛起,这种做法将可提供厂商最佳的成本结构。

非内存厂商则必须加强与负担高价内存主要客户间初期的共同设计(design-in)。考虑到智能型手机和平板市场持续饱和,应用程序处理器厂商必须转向相关的穿戴式装置、物联网(IoT)端点和汽车市场寻找商机。

内存为2018年占比最大(35%)且表现最强劲的半导体类别,营收成长27.2%,主要原因在于DRAM平均售价在2018年期间稳步上扬,直到第四季才开始下滑。

在内存领域中NAND Flash市场成长趋缓,全年多数时间的平均售价都因为供过于求而下滑,不过这个类别仍维持了6.5%的营收成长率,原因是固态硬盘(SSD)采用率上升且智能型手机的使用增加。

特殊应用标准产品(ASSP)为第二大半导体类别。由于智能型手机市场停滞不前,加上平板市场持续下滑,去年仅有5.1%的成长率。这个类别的主要厂商如高通(Qualcomm)和联发科(MediaTek)正积极将业务拓展到成长前景较为看好的相关市场,包括车用和物联网应用。

在2018年的并购案中,破局的交易反而比成交案件更引人注目。博通(Broadcom)蓄意收购高通(Qualcomm)的动作在美国政府介入后告吹;高通并购恩智浦(NXP)一案也卷入了持续进行的中美贸易战。目前完成的交易案包括东芝(Toshiba)在2018年6月成功拆分其NAND业务至东芝内存(Toshiba Memory),以及Microchip Technology在2018年5月并购美高森美。

Norwood指出:“内存市场已进入衰退期,加上美国与中国大陆之间的贸易战山雨欲来,全球经济的不确定性也持续升高,2019年市场将会跟前两年大不相同。”

-

半导体

+关注

关注

334文章

27548浏览量

220222 -

DRAM

+关注

关注

40文章

2320浏览量

183666 -

固态硬盘

+关注

关注

12文章

1467浏览量

57450

原文标题:Gartner:2018年全球半导体市场收入总额4767亿美元

文章出处:【微信号:TopStorage,微信公众号:存储加速器】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

2018年全球前25大半导体厂商的总营收增加16.3%

2018年全球前25大半导体厂商的总营收增加16.3%

评论