▌半导体:十年产业投资大机会

中国半导体市场规模占全球比重持续提高。

据中国半导体行业协会等统计,2017年受存储器涨价影响和物联网需求推动,全球半导体收入约4122.21亿美元,同比增长16%。

预计2018年全球半导体收入达到4779.36亿美元,实现连续3年稳步增长。

其中,中国为全球需求增长最快的地区。2017年国内半导体销售额为1102.02亿美元,同比增长19.9%。

随着5G、消费电子、汽车电子等下游产业的进一步兴起,叠加全球半导体产业向大陆转移,中国将持续成为全球最大和贸易最活跃的半导体市场。预计2018我国半导体销售额再增20%,达到1322亿美元。

我国集成电路市场增速全球第一。

2016年我国集成电路销售额624.98亿美元,2017年为828.15亿美元,同比增长32%,是全球集成电路产业增速最快的区域。预计2018再增20%,达到993.1亿美元。

统计2000年以来18年间集成电路产业销售规模年均增速,中国CAGR为20.6%,全球CAGR为4.8%。中国集成电路产业持续扩大,在全球的占比持续提高,已成为全球主要消费市场。

中国半导体市场增速在17Q3至18Q1曾短暂低于全球增速,主要由于国内存储器产业仍处于突破初期,而本轮半导体景气度主要推手为存储器产业,所以导致国内产业增速短暂低于全球增速,但长期来看我国半导体产业占全球比重提升的大趋势没有改变,长期增速将始终维持较高水平。

产业第三次转移,中国占比不断提高。从我国半导体产业迁移历史来看,各细分板块均经历了技术突破、份额提升、国际领先三个阶段,其中光伏、显示面板、LED等泛半导体产业经过多年发展,均已达到国际领先水平。

目前半导体封装测试、IC设计等产业已经站稳脚跟,进入份额提升期。半导体制造、设备、材料等方面,我国相关技术不断突破,有望在区域聚集属性下,重演产业迁移之路。

▌国之重器、大投入加快推进

国产化需求快速提升,各大领域不断突破

国内现状:自给率亟待提升,产业链布局完善

中国集成电路市场增速全球第一,三业发展日趋均衡,虽然核心芯片自给率仍然较低,但产业链布局齐全。

据中国半导体行业协会统计,中国集成电路行业销售额从2013年的2508.5亿元增长至2017年5411.3亿元,四年间翻了一番,是全球发展最快的区域。

但核心芯片(如计算机系统CPU/MPU、通用电子统FPGA/EPLD/DSP、通信装备嵌入式MPU/DSP、存储、显示及视频驱动)自给率低。

据前瞻产业研究院数据,2017年我国芯片自给率约11.2%,预计2020年国产化比例15%。

从设计、晶圆代工、封测、设备四方面来看:

Fabless为三业中发展最快,高端产品空白有待填补。

我国设计产业销售规模从1999年的3亿元增长到2018年的2576亿元,GAGR~+42%。存储、逻辑、模拟、射频、传感、功率半导体等产品线及其细分领域均有布局,但高端芯片如WIFI芯片,蓝牙芯片,交换机芯片,FPGA芯片等国产化率接近零。

向高性能、高端产品转变、领导行业标准升级,获取产品生命周期中利润最丰厚的关键时段,是未来IC设计方向国产化突破方向。

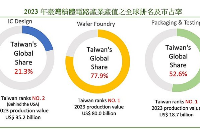

晶圆代工国产化率为三业中最高。以中芯国际、华虹半导体为代表的大陆晶圆代工厂渐露曙光。2018上半年,中芯国际和华虹半导体分别以17.28亿美元和4.33亿美元营收位列全球十大晶圆代工第五和第九。

新增需求来自于物联网、车用电子、云端运算、人工智能、消费性电子等终端以及本土Fabless崛起促进晶圆代工服务需求增加。

本土封测业高速增长,规模进一步扩大。

据中国半导体行业协会封装分会统计,2017年国内集成电路测试产业销售额由2016年的1523,2亿元增至1816.6亿元,同比增长19.3%。

然而先进封装技术、综合技术水平仍存在相当差距,自主创新能力仍显不足。

国内封测产业链不甚健全,对设备、材料的依赖,装备和材料的国产化水平有待提高。

设备方面,据SEMI数据,2018年全球设备销售金额超600亿美元,其中我国仅次于韩国,以118亿美元市场和43.5%的增长率排名第二。

预计2020年我国半导体设备市场规模将达到663.96亿元。

目前,我国半导体设备市场仍非常依赖进口,但从产业布局角度来看,国内厂商布局极为完善,几乎覆盖半导体生产制造过程中每个环节所需的所有主要设备。

拉晶、光刻、沉积、刻蚀、清洗、检测、封装等各个环节均有多家国内厂商布局覆盖。

存储:大国市场纵深孕育关键产品突破

寡头格局下的默契联盟

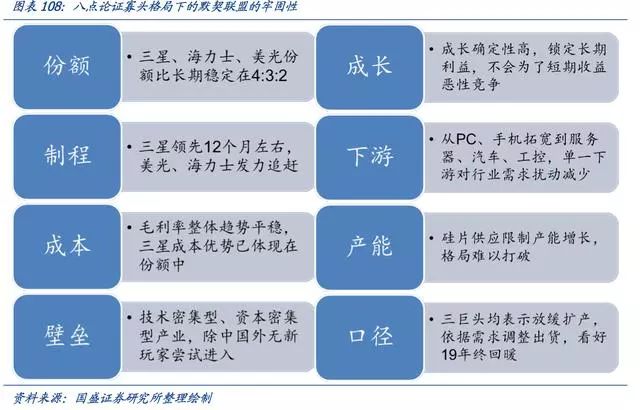

寡头格局下,理性竞争关系有望长期维持。

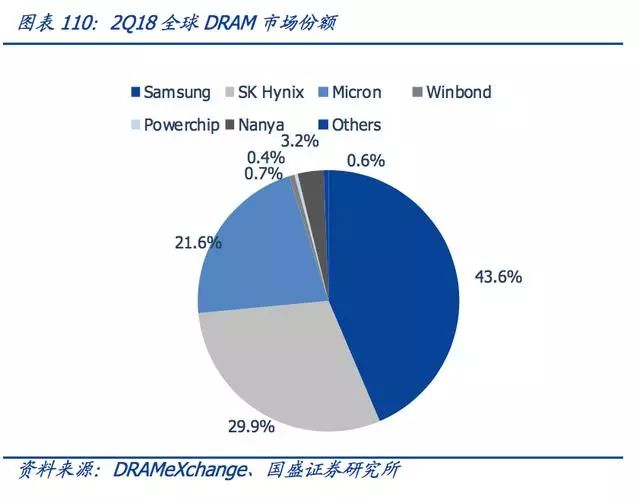

以本次存储景气度主要抓手DRAM为例,三星、海力士、美光三巨头享有DRAM市场95%以上的份额,综合考虑份额、制程、成本、护城河、市场成长性、下游稳定性、扩产能力、公司口径等八项因素,我们认为目前的寡头格局仍然牢固,供给端大概率将延续目前理性的竞争格局,盲目扩产可能性较小,供需关系有望长期维持健康结构。

DRAM市场目前整体仍呈现“三星、海力士、美光占据90%以上份额,***省厂商走利基路线”的局面。

18Q2三星、海力士、美光市场份额为43.6%、29.9%、21.6%。供需方面,DRAM产业链供需优秀,Q2淡季同步补库存,如纯DRAM厂商南亚科,库存回补同步于营收增长。

产能方面,我们结合各家定期报告与Gartner等研究机构统计数据,预计2018全球平均DRAM产能为1250kWPM,同比成长7%。

其中三星产能460kWPM,增幅来自于产品组合优化和平泽一厂二层;海力士在17年底M10/14厂和西安厂共计325kWPM的基础上,产能再增10%,到达350kWPM;而美光由于制程稍落后,扩产动力不足,月产能345kWPM,增幅4%。

DRAM位元增速趋缓,预计18全年位元增速~20%。18Q2值制程迁移攻关,各存储龙头厂商进度不同程度放缓,新厂在建。

美光预计,年均位元增速将达12年来低点。但考虑Q3下游智能手机新功能发布、云服务器DRAM需求,预计18全年DRAM位元增速~20%。

CapEx方面,美光统计十年来年位元增长率。单位位元增长率所需CapEx持续走高,CapEx和位元产出差距扩大。

18Q2,美光、三星等CapEx策略偏向制程迁移和新品研发,海力士、南亚科等偏向新建厂间和产能扩张。三星2017全年DRAM资本支出达78亿美元,主要用于DRAM制程转移,以及填补制程转移损失的容量消耗,金额和年成长幅度创新高。

DRAM厂商扩产步伐放缓,意在保持盈利能力。三星此前计划在华城部分产能用于DRAM,并且在平泽二楼新增1ynmDRAM产能,但是扩产计划始终未落实。

海力士M14的产能计划主要用于NAND生产,新增的DRAM主要由无锡工厂提供,而无锡工厂预计要2019年才能提供营收贡献。

美光一直没有晶圆扩产计划,而是专注于技术进步带来位元增长和成本降低。

同时,南亚科也在法人说明会是表示投片将“依据DRAM应用需求增加,持续观察产能增加情况”,再次表明业内厂商对盈利能力的关注。

制程方面,三星目前仍处于绝对领先地位,主力制程18nm良率已经超过85%,估计三星内部占比将接近五成,正往七成的比重迈进。而在17年12月份,三星更是宣布正式量产第二代10nm级别1Ynm8GbDDR4芯片,性能提高10%同时功耗降低15%,DieSize下降约30%。

SK海力士目前以21nm制程为主,估计占比约七成,其余为25nm制程。

17年受限于工厂空间,21nm制程已无再提升比重的计划。

17年底海力士18nm制程将进入量产阶段,也预计2018年将会用18nm制程扩大产出量与占比。M10厂由于工厂较旧,转进18nm制程将产生较大的晶圆损失,我们认为目前主要关注无锡二期的进展和具体产品、制程规划。

美光目前主力制程仍然是20nm与25nm,17年致力于17nm制程的转进,但从晶圆的产出颗粒来看,其17nm制程仅等同于三星20nm制程,故技术来看算是目前三巨头中较为落后。

在产能上基本上也都已满载,唯一还有剩余空间可以利用的只有***美光(原瑞晶)的A2厂区,此场区虽然因为17nm制程的转进,已经有部份机台进驻,但评估仍有部分空间可供利用,此外美光目前尚无兴建新工厂计划。

从大厂的扩厂投资看来属于相对保守,产能扩张甚至技术转进都将趋缓。

设备:中国将成全球最大半导体设备市场

中国将成为全球最大半导体设备市场,同时刻蚀、沉积、清洗、检测设备均实现国产突破。

相较于全球半导体市场的逐季下滑,中国大陆半导体设备市场呈现出蓬勃发展的态势,前三季度销售额逐季提升,销售规模分别达26、38、40亿美元,对应同比增速为31%、51%、106%。

SEMI数据显示,2019年我国半导体设备市场增速有望维持在50%左右,对应全年销售额有望超170亿美元。

半导体产业东迁带动中国设备市场高速成长

全球半导体设备市场增速放缓。

日本半导体制造装置协会数据显示,2017年全球半导体设备销售额达566亿美元,同比增长37%。

但2018年以来,全球半导体设备市场销售额逐季下滑,前三季度销售额合计为495亿美元,智研咨询预计全年销售额为601亿美元,对应同比增速仅为6%。

大陆晶圆厂建厂潮带动设备需求持续增长。

根据前瞻产业研究院,目前我国晶圆厂在建产能涉及12家公司、15个项目,投资额合计4399.9亿元,在建产能超过81万/月。

预计2018年将贡献约50万片/月产能。

同时,根据SEMI预测,2017至2020年,中国大陆将建成投产26座晶圆厂,占全球综述的42%。大量晶圆厂的扩建、投产,将带动对上游半导体设备的需求提升,更有望为国产化设备打开发展空间。

全面完整布局,多项设备均实现国产突破

我们将从半导体生产制造流程逐一介绍设备需求,并对国产化情况进行分析。从生产流程看,芯片生产大致可分为硅片制造、芯片制造、封装测试三部分,其中硅片制造与芯片制造两个环节技术壁垒较高。

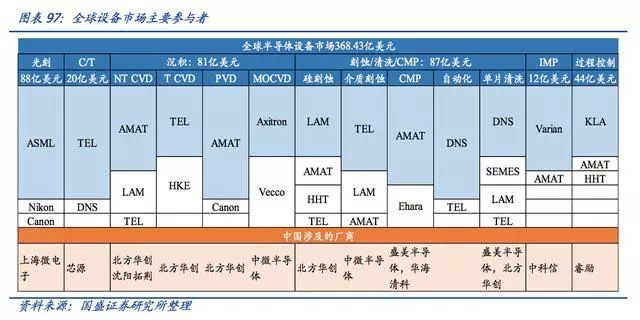

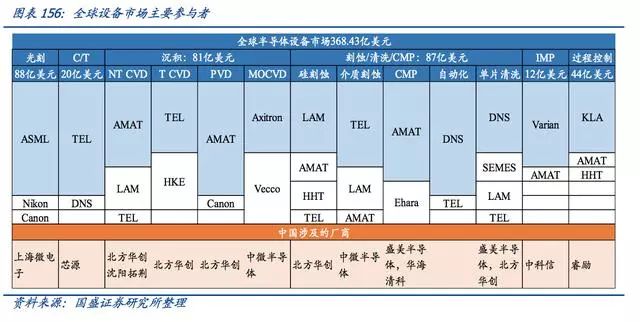

半导体设备市场集中度较高,且多为海外龙头占据主要份额。

目前,我国半导体设备市场仍非常依赖进口,从市场格局来看,细分市场均有较高集中度,主要参与厂商一般不超过5家,top3份额往往高于90%,部分设备甚至出现一家独大的情况。

国内厂商在全部环节所需设备领域均有所布局。

虽然目前国内半导体设备仍较为依赖进口,但从产业布局角度来看,国内厂商布局极为完善,几乎覆盖半导体生产制造过程中每个环节所需的所有主要设备。

拉晶、光刻、沉积、刻蚀、清洗、检测、封装等各个环节均有多家国内厂商布局覆盖。

刻蚀设备:中微半导体、北方华创均已实现国产突破。2017年全球刻蚀设备市场规模为42亿美元,2022年市场空间有望达50亿美元,年均复合增长率为3.77%。

目前拉姆研究与东京电子占据了刻蚀设备市场的主要份额,二者市占率分别达43%、34%。

国产化方面,北方华创、中微半导体已经开发了65nm以下的刻蚀设备,部分技术已经接近甚至优于国际水平,有望充分受益于制程演进带动的刻蚀设备需求提升。

2017年,全球薄膜制备市场为125亿美元,其中沉积设备市场为80亿美元,预计2025年薄膜制备市场空间为360亿美元,年均复合增长率为14%。市场格局来看,AMAT占据了主导地位,其CVD设备

市占率近60%,PVD设备市占率达76%。

国产化方面,北方华创PVD、LPCVD、APCVD、PECVD设备均已实现突破,中微半导体MOCVD已供应多家LED厂商,包括三安光电、兆驰股份、乾照光电、聚灿光电、德豪润达、士兰明芯等。

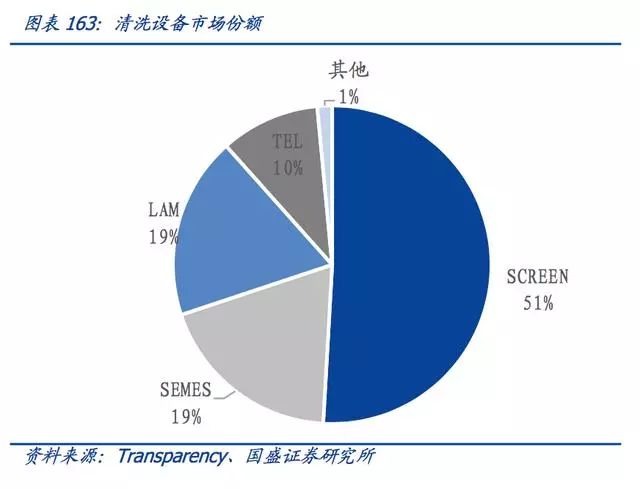

清洗设备:2016年全球清洗设备市场规模达40亿美元,其中单片清洗设备销售额约为18亿美元,日本网盘占据50%以上份额。

为保证芯片制备过程中不受杂志干扰,每个环节完成后均需要进行清洗才可进行下一步,估算清洗工艺占芯片制造步骤的三分之一,且随着制程不断缩小,清洗的重要性愈发重要,国产清洗设备龙头北方华创、至纯科技。

检测设备:2017年半导体检测设备市场规模达44亿美元,其中KLA市占率达55%,全球市场空间2022年有望达到80亿美元,年均复合增长率为12%。

国产化方面,长川科技测试机已获长电、华天、日月光在内的多家龙头企业使用和认可;精测电子由平板显示检测龙头换挡半导体打开新市场空间。

国家战略聚焦、巨大市场纵深、产业资本支持,中国半导体产业黄金十年到来。未来四年,全球62座新建晶圆厂中将有26座落户中国大陆。

资金支持方面,国家集成电路产业基金第一期1400亿初显成效,带动各级产业资金总计约近5000亿,第二期2000亿有望推出,将引领社会投资上万亿。

市场纵深方面,中国存储、汽车、IoT及消费电子巨大市场空间推动芯片需求提升,国家战略政策聚焦+产业资本支持驱动中国半导体产业发展,从材料、设备到设计、制造、封装,产业链上所有企业将迎来黄金发展期!

-

集成电路

+关注

关注

5382文章

11403浏览量

361015 -

半导体

+关注

关注

334文章

27073浏览量

216693 -

IC设计

+关注

关注

37文章

1292浏览量

103793

原文标题:半导体行业:国之重器大投入推进

文章出处:【微信号:AItists,微信公众号:人工智能学家】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

意法半导体亮相集成电路产业领袖峰会

喜讯 | MDD辰达半导体荣获蓝点奖“最具投资价值奖”

2024年全球半导体产业发展态势解析

半导体:十年产业投资大机会,我国集成电路市场增速全球第一

半导体:十年产业投资大机会,我国集成电路市场增速全球第一

评论