互联网小家电品牌“小熊电器”近日正式登陆深交所上市交易,股票简称“小熊股份”,发行股票数量为3000万股,发行价格为34.25元/股,募集资金总额为10.28亿元。

招股书显示,作为“创意小家电第一股”的小熊电器成立于2006年3 月,是一家以自主品牌“小熊”为核心,运用互联网大数据进行创意小家电研发、设计、生产和销售,并在产品销售渠道与互联网深度融合的“创意小家电+互联网”企业。

然而在其他家电企业纷纷开辟多种销售渠道的情况下,小熊电器的线上销售营收占比却一直在九成以上。与此同时,其产品定位于“低价格、高性价比”,产品研发费用占总营收比例仅为1%左右,不足品牌宣传费用的二分之一。

近年来,小家电企业异军突起,除了小熊电器,小狗电器也曾在17年递交了IPO招股书。然而,小狗电器并没有如小熊电器这般幸运,今年7月,证监会公告决定对小狗电器终止审查。那么小熊电器的上市能够给小家电企业带来哪些启示和参考?小家电企业目前面临怎样的困境?小家电企业又能够从哪些方面做出努力?

线上销售营收占比约九成,或遇渠道瓶颈

据悉,小熊电器创始人李一峰在创业初期观察到市面上出现了酸奶机,但当时的酸奶机机身大、价格高,难以满足普通用户的需求,于是,李一峰便从酸奶机的细分领域入手,推出了小酸奶机。小熊电器推出的酸奶机因机身小巧、价格低廉,给用户带来了便利,迅速成为网红产品。随后,小熊电器又陆陆续续推出了煮蛋器、电蒸锅、豆芽机、电炖盅等十余款小家电产品。

2009年,小熊电器进驻天猫商城,开设了官方旗舰店。业内人士表示,彼时,正值电商平台流量爆发红利之际,小熊电器走出了一条与其他小家电品牌不同的线上营销之路,其差异化优势在竞争中得到显现。

此后,小熊电器的销售额水涨船高,2010年的销售额破亿。近年来,小熊电器的业绩状况也比较亮眼。根据其披露的财报显示,小熊电器在2015年至2018年及2019年1-6月营业收入分别为7.2亿元、10.5亿元、16.4亿元、20.41亿元、11.88亿元,净利润分别为0.71亿元、1.05亿元、1.46亿元、1.86亿元、1.28亿元。此外,对比于其他小家电企业,小熊电器的毛利率相对略高。

小家电企业主营业务毛利率对比然而,值得注意的是,2016-2018年,小熊电器的线上销售额分别为9.6亿元、15.09亿元和18.33亿元,占总营收的比例分别为88.61%、91.6%、91.93%和90.41%。

小熊电器招股书显示,在销售模式上,小熊电器的产品主要通过线上经销、电商平台入仓和线上直销方式在天猫商城、京东商城、唯品会和苏宁易购等主流电商平台和拼多多、平安好医生等新兴电商平台进行销售;同时,公司布局线下销售渠道以及出口销售,充分利用经销商或海外客户的资源和经验优势,将产品渗透至线下流通渠道,实施全渠道运营的销售模式,加速线上线下融合发展。李一峰曾坦言:“没有电商,就没有现在的小熊电器。”

然而,美的、九阳、苏泊尔等小家电企业已在该领域深耕多年,九阳财报显示,2018年主要采取经销商制,经销网络和客户资源遍布全国,而苏泊尔则对线上与线下零售不断融合。

中国家用电器商业协会常务副秘书长张剑锋表示:“小熊电器本身单品价值比较低,它的产品决定了它的渠道比较单一。开发传统的线下渠道成本非常高,且线下渠道分布比较广,不便于小熊去拓展,小熊的成本也不允许。渠道单一对于一个企业的长远发展非常不利,一旦互联网平台达到饱和期之后,企业马上就会遇到新的渠道瓶颈。而美的、九阳是传统小家电的龙头企业,具有一定的市场占有率,线下的渠道也比较完备,股价、市值,包括资本运作能力都强于小熊电器。”

谈及过度依赖线上销售对小熊电器的影响时,资深产业经济观察家梁振鹏表示:“现在线上销售渠道成本也越来越高,入驻京东、天猫等平台需要缴纳服务费,促销节点还需要缴纳广告费,电商渠道销售产品还需要抽佣金。像小熊电器这种品牌溢价能力比较低,产品的单价销售均价即客单价比较低的企业,未来的生存空间不容乐观。”

小熊产品主打性价比,“重营销、轻研发”特征明显

招股书显示,小熊的产品定位于“低价格、高性价比”。2018年上半年,小熊电器线上直销消费金额位于0-100元区间的客户数,占总客户数比例为42.34%;100-200元区间的客户数占总客户数比例为43.79%。

然而,在家电行业深耕多年的美的、九阳与苏泊尔的小家电价格区间则在百元甚至千元等价位,且均向高中端小家电布局。

业内人士表示,近年来家电市场疲软,企业采取低价竞争策略挤压对手的生存空间。以促销节818为例,奥维云网数据显示,从均价表现来看,除了豆浆机之外,其他品类均价大幅下滑;从促销产品来看,各个企业主打中低端产品。

数据表示,超低的价格必然影响企业的利润,以牺牲利润的方式来换取销量,用以打压竞争对手,在这场价格战中,并没有企业真正能打胜“仗”。

梁振鹏表示:“销售渠道主要依赖于电子商务渠道的品牌,受价格战的影响非常大,价格战影响到其公司的利润、产品的毛利率、技术研发投入等。”

此外,值得注意的是,招股书显示,小熊电器为其品牌宣传做出大规模投入,2015年、2016年、2017年、2018年上半年其品牌宣传费用品牌分别为1984万元、3552万元、8781万元、4293万元,占总营收的比例分别为2.74%、3.37%、5.33%、4.68%。

小熊电器的品牌推广模式多达6种,包括电商平台广告投放、影视剧与综艺节目广告植入、明星宣传、新媒体营销、户外广告投放、论坛展会。

然而,与之形成对比的是,小熊电器的研发投入却明显处于低位。招股书显示,小熊电器现有专利342项,但发明专利仅有8项。2015年、2016年、2017年、2018年上半年,小熊电器研发投入分别为992万元、1653万元、2508万元、1695万元,占总营收比例分别为1.37%、1.57%、1.52%、1.85%,不足品牌宣传费用的二分之一。

对此,梁振鹏表示:“如果企业把主要精力放在品牌推广销售上,研发投入匮乏,那么企业后期发展便很容易出问题。不管哪个领域的家电产品,产品每年款式、风格、功能、做工都不一样,这个行业的变化非常快,技术研发一旦落后,产品的更新迭代就会落后。目前,小熊电器立足的领域基本不是主流家电产品,当一些研发能力和品牌能力比较强的小家电巨头进入该领域时,小熊电器的生存空间便会被压榨。”

小家电行业机遇与挑战并存

数据显示,与2018年家电大盘整体持平的情况相比,今年上半年行业整体下降3.2%。然而,自2019年开始,小家电整体市场进入缓慢增长期,2019年上半年规模为288.8亿元,同比增长2.7%。业内人士表示,近年来,家电产品消费的趋势,已从大家电为主,转向大小家电并重。

谈及小家电行业的前景,梁振鹏表示:“整个小家电市场是正向发展的,但市场增长速度已经减缓了不少。小家电品类很多,其中,一些品类已经趋于高度饱和,比如豆浆机、电饭锅、电压力锅、电磁灶;但也有一些细分品类是有发展空间的,比如空气净化器、净水器、电动牙刷、美容仪、美发棒等等。”

洪仕斌对此表示赞同,他认为,小家电领域的竞争并不是特别充分,小家电行业有很多细分市场,中国的小家电普及还并不是很高,这便在一定程度上给到了小家电企业机会。

在小熊之前,小狗也曾在2017年12月提交了IPO申请。然而,小狗电器并没有小熊电器幸运,今年7月,证监会公告决定对小狗电器终止审查。

此外,除了新兴品牌,传统小家电品牌的业绩也同样处于增长态势。九阳股份2019年半年报显示,报告期内该公司实现营业收入41.87亿元,同比增长15.04%;净利润为4.06亿元,同比增长9.72%。报告期内,公司实现营业收入98.36亿元人民币,同比增长11.15%;实现利润总额10.97亿元人民币,同比增长16.58%。此外,美的、海尔等公司也相继入局小家电领域。

谈及小家电企业面临的挑战,产业观察家洪仕斌表示:“首先,小家电企业门槛比较低,品牌太多,鱼龙混杂,竞争无序;其次,小家电面临着新型渠道的挑战,中国的小家电渠道,从原来的国美苏宁到之后的天猫、京东、淘宝,再到现在网红带货,销售渠道变得多样化,小家电企业如果不适应时代的变化就会面临淘汰。”

梁振鹏分析称,提升品牌溢价能力,提升产品客单价,提升产品的毛利率,一定是小家电行业未来的出路。

张剑锋则对小家电的未来表示看好:“大家电是我们家庭的必需品,但真正能提高我们生活质量的往往是小家电。小家电并不是没有科技含量,也不是说小家电就要卖低价,一些新的小家电品类,比如洗碗机、蒸烤一体机都可以做到高端品牌,也可以产生高端的消费群体,能够产生很丰厚的利润。这就要看企业如何去定位,要看品牌到底服务于哪些人群。”

-

家电

+关注

关注

12文章

1011浏览量

34398 -

电器

+关注

关注

4文章

756浏览量

41184

发布评论请先 登录

相关推荐

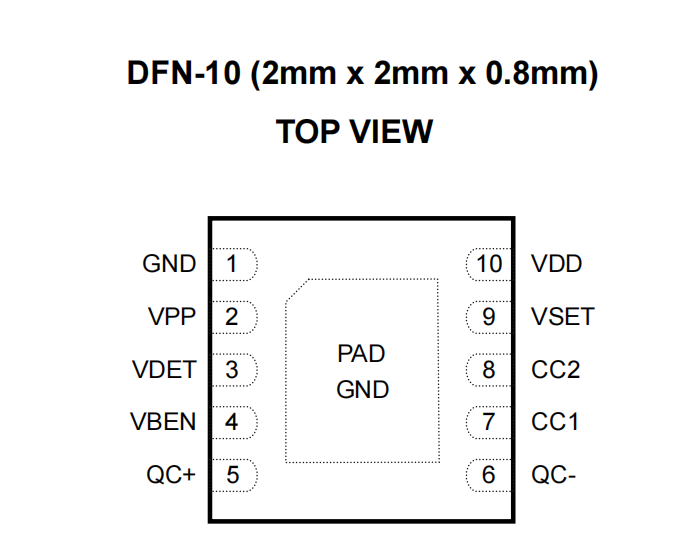

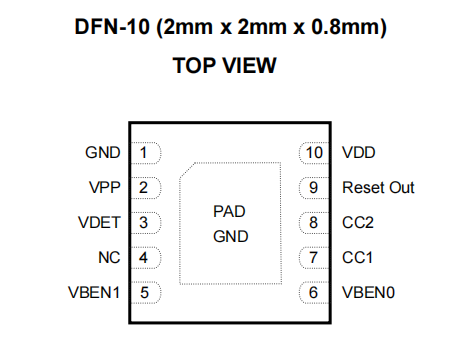

小家电电源IC U6271S产品概述

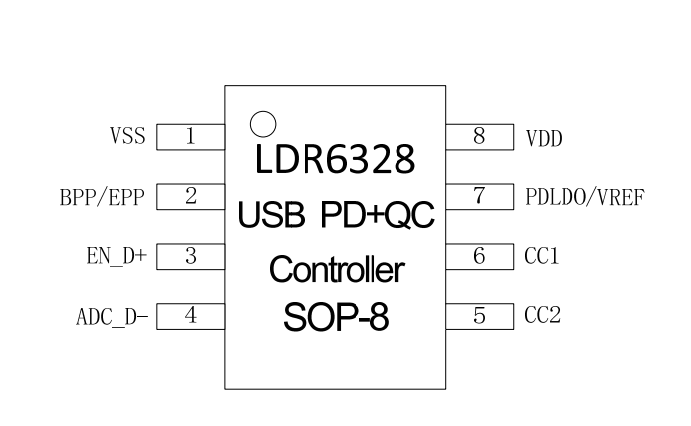

LDR6328 PD芯片:小家电诱骗系列

小家电诱骗芯片:提升智能生活体验

小家电Type-C接口PD诱骗芯片 6500

Type-C诱骗小家电:智能连接的新趋势

Type-C接口:小家电的未来趋势

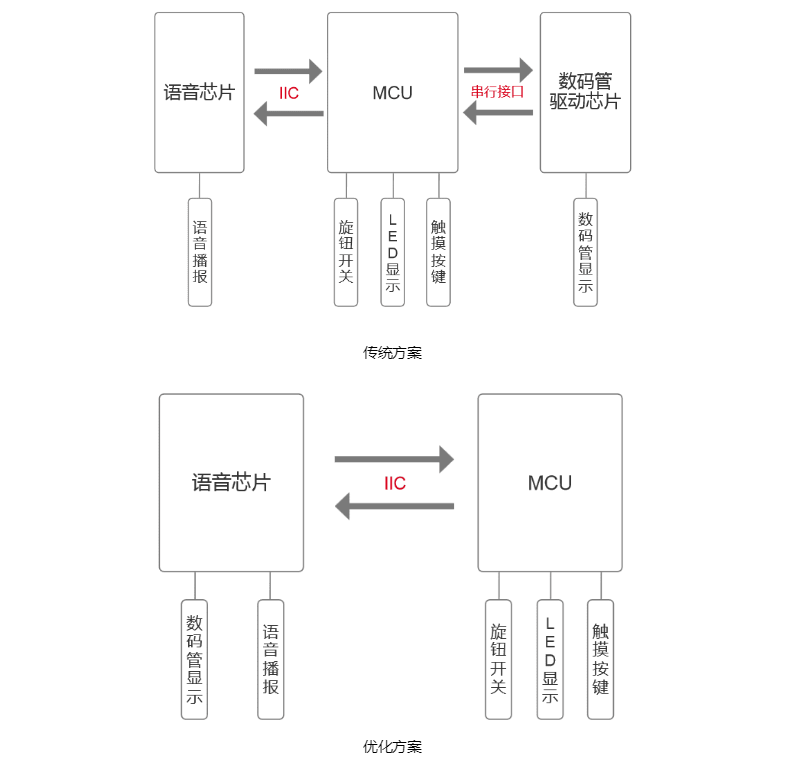

基于WTVxxx语音芯片方案在智能小家电领域的应用介绍

谷景成功解决小家电工字三脚电感包装运输难题

基于WTVxxx语音芯片方案在智能小家电领域的应用有哪些

六大场景应用,法奥协作机器人持续助力小家电行业转型升级

小熊产品主打性价比,小家电行业机遇与挑战并存

小熊产品主打性价比,小家电行业机遇与挑战并存

评论