崇达技术2018年收入36.5亿元,归母净利5.63亿元。Q4单季度收入8.85亿元,,净利润1.30亿元。

中大批量订单回报显现,基本完成赛道转型

企业稳步回升的获利能力表明已基本完成赛道转型。公司从2016年开始切入中大批量市场,由于规模化产品毛利较低,因此2017年毛利率净利率同比呈下降趋势。2017-2018两年间,新增订单金额70%以上来自中大批量订单,2018全年来看,公司利润率在经历了2017年转型期的下降后回升,从订单结构和获利能力看可认为公司已初步完成转型。

利润率的提升来自产线的技改升级、人员和订单结构的优化,公司是新增产能最为克制的企业之一,后续将在珠海投放新的自动化工厂,这种利润率的企稳趋势是可持续的。

Q4受到产业链整体去库存、贸易战影响,公司销售速度有一定放缓。同时江门二期HDI项目生产爬坡、客户订单导入、良率稳定尚需时间,因采取技术自主研发路径故进度稍慢,没有实现年底前爬坡至6万平/月的乐观计划,阶段性的良率和订单问题也一定程度影响了公司的利润率。目前该项目良率和订单(消费类、工业医疗类等客户)均已稳定,预计2019H1可爬坡至6万平/月,自主开发推进的模式有利于团队培养,为后期的珠海高端项目储备人才的经验。

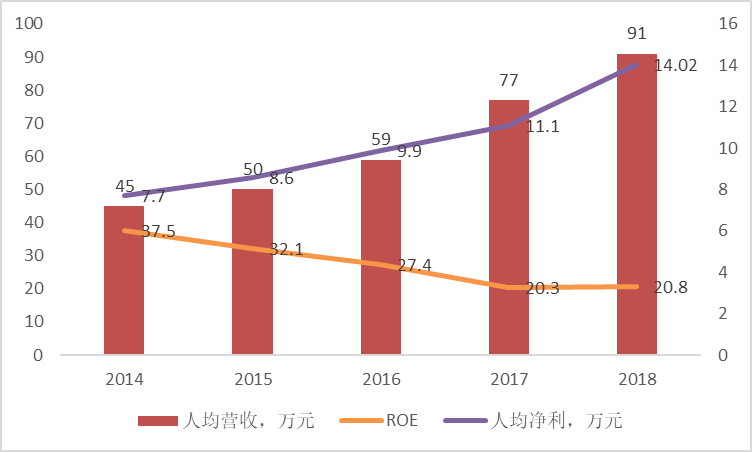

ROE和人均指标是崇达两大核心优势指标

ROE和人均指标是崇达两大核心优势指标。ROE方面,公司从转型切入中大批量赛道以来,因利润率下降导致ROE下降,但降势在2017年企稳,2018年,公司的内部运转及产品价格体系已经适应新的赛道,逐步开始实现新的效率优化平衡。

人均指标方面,公司用四年时间将人均收入和利润两个指标翻倍提升,年复合增速接近20%。公司在规模扩张的情况下,员工人数扩张非常有限,这还是在公司还没有投放高度自动化产线的基础上做到的(自动化产线有更高的人均指标),可以说,崇达是板块人均指标含金量最高的企业。后续随着自动化产线投放,公司将进一步巩固这一优势,多层线路板制作是靠生产效率致胜的行业,这一优势将始终让崇达保持在头部企业的行列。

实际上公司正在推进高多层技改项目,2年前就具备大尺寸高多层层压专利技术、三阶HDI专利技术,可以量产20-30层背板,覆盖3家以上大型通信设备商及其他特殊资质的高端客户。公司是内资中端PCB龙头企业,工艺技术水平、产品品质和管控能力是核心专长,新世代通信投资驱动大前提下,公司也将获得收益。

传统PCB制造升级是电子板块中稳健成长型主线

以从中低端到高端的结构性国产替代为动力,叠加需求波动外部环保监管压力等因素下行业集中度的提升,内资民营企业通过精细化管理、产线自动化升级逐步做大市场份额并提高盈利能力。最新学术界结论全球700亿美金市场空间,这个板块将诞生200亿收入、20-30亿利润、400-600亿市值的企业。

随着公司通过外延方式补全软板等其他细分赛道业务、新项目放量(公司在江门、深圳、大连、珠海均有厂区,是土地和排放指标储备最充足的企业之一),天花板逐步提高后,对应业绩增速我们认为公司价值被低估,公司有潜力成长为全球性的行业头部厂商。

-

pcb

+关注

关注

4316文章

22959浏览量

395859 -

线路板

+关注

关注

23文章

1192浏览量

46990 -

自动化

+关注

关注

29文章

5498浏览量

79039

原文标题:克制的崇达技术,PCB业务将迎来扩张期

文章出处:【微信号:pcbworld,微信公众号:PCBworld】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

传统制造与智能制造的优缺点有哪些

智能制造与传统制造有什么不同之处

稳健、紧凑型 100V 半桥栅极驱动器LM5108数据表

传统PCB制造升级是电子板块中稳健成长型主线

传统PCB制造升级是电子板块中稳健成长型主线

评论