3月22日讯,今日,上交所公布9家科创板首批受理企业,招商证券保荐的有武汉科前生物、安瀚科技,长江证券保荐的有和舰芯片,中信证券保荐宁波容百、睿创微纳,民生证券保荐利元亨、天奈科技,东吴证券保荐江苏北人,国泰君安保荐晶晨半导体。

上交所表示,目前,科创板企业申请和受理刚刚开始。据了解,相关发行人和保荐人正认真按照证监会和上交所相关规定制作申请文件,陆续提交申请。

上交所披露9家科创板受理企业融资不超过110亿

晶晨半导体的保荐机构为国泰君安,融资15.14亿元;睿创微纳和容百科技由中信证券保荐,分别融资4.5亿元和16亿元;天奈科技和利元亨由民生证券保荐,分别融资8.7亿元和7.45亿元;科前生物和安翰科技由招商证券保荐,分别融资17.47亿元和12亿元;和舰芯片由长江证券保荐,融资25亿元;江苏北人由东吴证券保荐,融资3.62亿元。9家企业合计融资109.88亿元。

上交所表示,首批9家科创板受理企业预计市值平均为72.76亿元,扣除预计市值最大的1家(180亿元)后预计市值平均为59.35亿元。

此外,厦门特宝生物工程股份有限公司、福建福光股份有限公司、深圳光峰科技股份有限公司、深圳市贝斯达医疗股份有限公司等4家于3月21日晚间9点后及3月22日提交申请的企业,齐备性检查仍在进行中。

上交所:保荐人要避免为抢跑而粗制滥造甚至带病申报科创板

保荐人要坚持时间服从质量,确保申请文件齐备、规范,避免为抢跑而粗制滥造甚至带病申报。对于申请文件形式不齐备的,本所将要求发行人及保荐机构在30个工作日内予以补正;对于申请文件内容存在明显或者重大瑕疵的,本所将在审核问询时予以重点关注。

首批9家科创板受理企业计算机、通信和其他电子设备制造业占据4席

据统计,上交所公布的9家科创板受理企业中,计算机、通信和其他电子设备制造业4家(晶晨半导体、睿创微纳宁波容百、和舰芯片),专用设备制造业3家(安瀚科技、江苏北人、利元亨),化学原料和化学制品制造业1家(天奈科技)、医药制造业1家(武汉科前生物)。

据统计,上交所公布的9家科创板受理企业中,上海有1家(晶晨半导体),山东1家(睿创微纳),江苏3家(天奈科技、江苏北人、和舰芯片),浙江1家(宁波容百),湖北2家(安瀚科技、武汉科前生物),广东1家(利元亨)。

上交所介绍首批科创板企业选择标准

从财务指标来看,剔除1家亏损企业(最近一年总资产为241.94亿元,营业收入为36.94亿元,净利润为-26.02亿元),其他8家企业最近一年年末平均总资产为15.32亿元,最近一个会计年度平均营业收入为10.34亿元,最近一个会计年度平均扣非后净利润为1.64亿元,最近一个会计年度各家企业平均营收增速为61.43%,研发投入占营业收入比例范围为5-20%。(详细标准见专题)

详解9家科创板受理企业

晶晨半导体

天眼查显示,晶晨半导体(上海)股份有限公司于2003年7月11日成立,注册资本37000万元人民币。

官网显示,公司拥有高度优化的高清多媒体处理引擎、系统和业界领先的CPU和GPU技术,为付费电视运营商、OEM和ODM厂商提供产品解决方案。公司的应用方案涵盖智能机顶盒、智能电视、智能家居、智能电视棒及智能投影仪。

不同于其他计划进军科创板的企业,晶晨半导体起初是外商独资,创立于美国加利福尼亚圣克拉拉。

相关辅导资料显示,公司的集成电路设计业务起初源于美国硅谷,目前已在上海、北京、深圳、美国、香港等地设有研发中心或支持和销售分支机构,产品遍及全世界80多个国家和地区,是全球最大的智能芯片供应商之一。

天眼查显示,公司于2015年及2017年获得过两轮融资,但具体金额并未公布。2017年为战略融资,投资方有凯石资本、红马投资集团、中域资本等4家机构。此外,2014年TCL战略入股晶晨半导体。

晶晨半导体最初接受上市辅导,原拟计划在主板上市,后因科创板上市细则推出等多方原因,公司决定改道科创板。

睿创微纳

睿创微纳成立于2009年12月,注册资本1.8亿元,光电产业园规划用地300亩。

该公司主要从事光通信用光电子元器件、非制冷红外成像组件与红外热像仪、光纤传感模块等光电产品的研发、生产和销售。主要应用领域包括光纤通信、无线通讯、智能建筑、电力检测、工业测温、消防、家居监控、医疗、汽车夜视导航等诸多民用领域。

值得一提的是,睿创微纳成立的近十年间获117项专利信息以及13项软件著作权。

天奈科技

公司致力于碳纳米管与石墨烯的研发、生产及应用性开发和销售,商业化应用领域主要为锂电池导电浆料等应用,公司拥有纳米碳管制备的相关专利,以及碳纳米管批量生产的专业技术。

公开资料显示,天奈科技拥有全球最大的碳纳米管与碳纳米管浆料生产线,同时还是首个把碳纳米管大规模地推广到电池行业的公司,打破了国外对我国高级锂电池导电剂的垄断,填补了国内碳纳米管复合导电高分子特种材料的空白。

江苏北人

江苏北人是新三板挂牌企业,成立于2011年12月26日,新三板挂牌时间为2016年3月8日。

主营业务为提供工业机器人自动化、智能化的系统集成整体解决方案。公司主要产品和服务有柔性自动化焊接生产线、激光加工系统、冲压自动化生产线、视觉检测系统、柔性自动化装配生产线等。江苏北人在国内汽车金属类零部件自动化生产线及工业机器人系统集成领域占据一席之地,同时逐步向航空航天、军工、重工等多个领域拓展业务,积累了包括上海航天、西安昆仑、卡特彼勒和振华重工等多家大型客户。

江苏北人的控股股东和实控人为朱振友,持股30.43%,其他大比例持股股东诸如上海涌控投资合伙企业(有限合伙)持股9.65%,中新苏州工业园区创业投资有限公司持股6.39%,上海金力方长津股权投资合伙企业(有限合伙)持股5.36%等等。

资料显示,2017年和2018年的营业收入分别为2.51亿元和4.13亿元,归属于挂牌公司股东净利润分别为3405万元和4841.49万元,2018年毛利率24.87%。

利元亨

广东利元亨智能装备有限公司是工厂智能化解决方案供应商,公司成立于2014年,是为全球500强企业提供工厂整体智能化成套装备的解决方案提供商。

主要产品有汽车车身部件的自动化生产线、动力锂电池电芯自动化生产线、轨道交通控制系统核心部件自动化生产线等。其在美国、加拿大、瑞士、德国设立了销售及售后服务中心。

宁波容百

宁波容百专注于锂电池所用的三元材料及前驱体的生产与销售,在三元正极材料市场占有率处于领先地位,且具有技术领先性。

2018年,公司完成C轮融资13.9亿元。据悉公司估值已超过百亿元。

和舰芯片

公开资料显示,和舰芯片成立于2001年11月,注册资本32.05亿元,曾用名和舰科技(苏州)有限公司,股东包括英属维京群岛橡木联合公司、富拉凯咨询(上海)有限公司。

据悉,和舰芯片为晶圆代工厂,拥有8英寸晶圆生产线。

安翰医疗

是一家研制胶囊内镜机器人系统和应用的中外合资高新技术企业,主打产品胶囊胃镜机器人,于2013年被投入市场,现已实现商业化。

科前生物

科前生物成立于2001年,专注于动物生物制品的研发、生产、销售和兽医技术服务。

从申报到上市,仍有“十万八千里”

据上交所官网显示,登陆科创板需经过受理、审核、上市委会议、报送证监会、证监会注册、发行上市6个步骤,以上程序的执行目标是在6个月内完成从申报发行上市的全部工作。

这意味着从申报材料到最后上市,中间仍隔着“十万八千里”,它们最后能否在科创板上市还是未知数。

以下为科创板IPO具体流程:

一.受理

上交所科创板股票发行上市审核工作实行全程电子化,申请、受理、问询、回复等事项均通过上交所发行上市审核系统办理。发行人应当通过保荐人以电子文档形式向上交所提交发行上市申请文件,上交所收到发行上市申请文件后5个工作日内作出是否予以受理的决定。上交所受理的,发行人于受理当日在本网站等指定渠道预先披露招股说明书及相关文件。

二.审核

上交所审核机构自受理之日起20个工作日内发出审核问询,发行人及保荐人应及时、逐项回复上交所问询。审核问询可多轮进行。

首轮问询发出前,发行人及其保荐人、证券服务机构及其相关人员不得与审核人员接触,不得以任何形式干扰审核工作。首轮问询发出后,发行人及其保荐人如确需当面沟通的,可通过发行上市审核系统预约。

审核机构认为不需要进一步问询的,将出具审核报告提交上市委员会。

上交所审核时限为三个月,发行人及其保荐人、证券服务机构回复上交所审核问询的时间不计算在内。

三.上市委会议

上市委召开会议对上交所审核机构出具的审核报告及发行人上市申请文件进行审议,与会委员就审核机构提出的初步审核意见,提出审议意见。上市委员会可以要求对发行人代表及其保荐人进行现场问询。上市委员会通过合议形成同意或者不同意发行上市的审议意见。

四.报送证监会

上交所结合上市委审议意见,出具同意或不同意发行上市的审核意见。上交所同意的,将审核意见、相关审核资料和发行人的发行上市申请文件报送中国证监会履行注册程序。中国证监会认为存在需要进一步说明或者落实事项的,可以要求上交所进一步问询。

上交所审核不同意的,作出终止发行上市审核的决定。

五.证监会注册

中国证监会在20个工作日内对发行人的注册申请作出同意或者不予注册的决定。

六.发行上市

中国证监会同意注册的决定自作出之日起1年内有效,发行人应当按照规定在注册决定有效期内发行股票,发行时点由发行人自主选择。

本文来源:腾讯证券

-

科创板

+关注

关注

4文章

896浏览量

27575

发布评论请先 登录

相关推荐

西安奕材冲刺科创板:未盈利企业首获受理

西安奕材科创板IPO获受理,拟募资49亿

灿芯半导体科创板上市!开盘涨超176%,成功募资5.96亿元

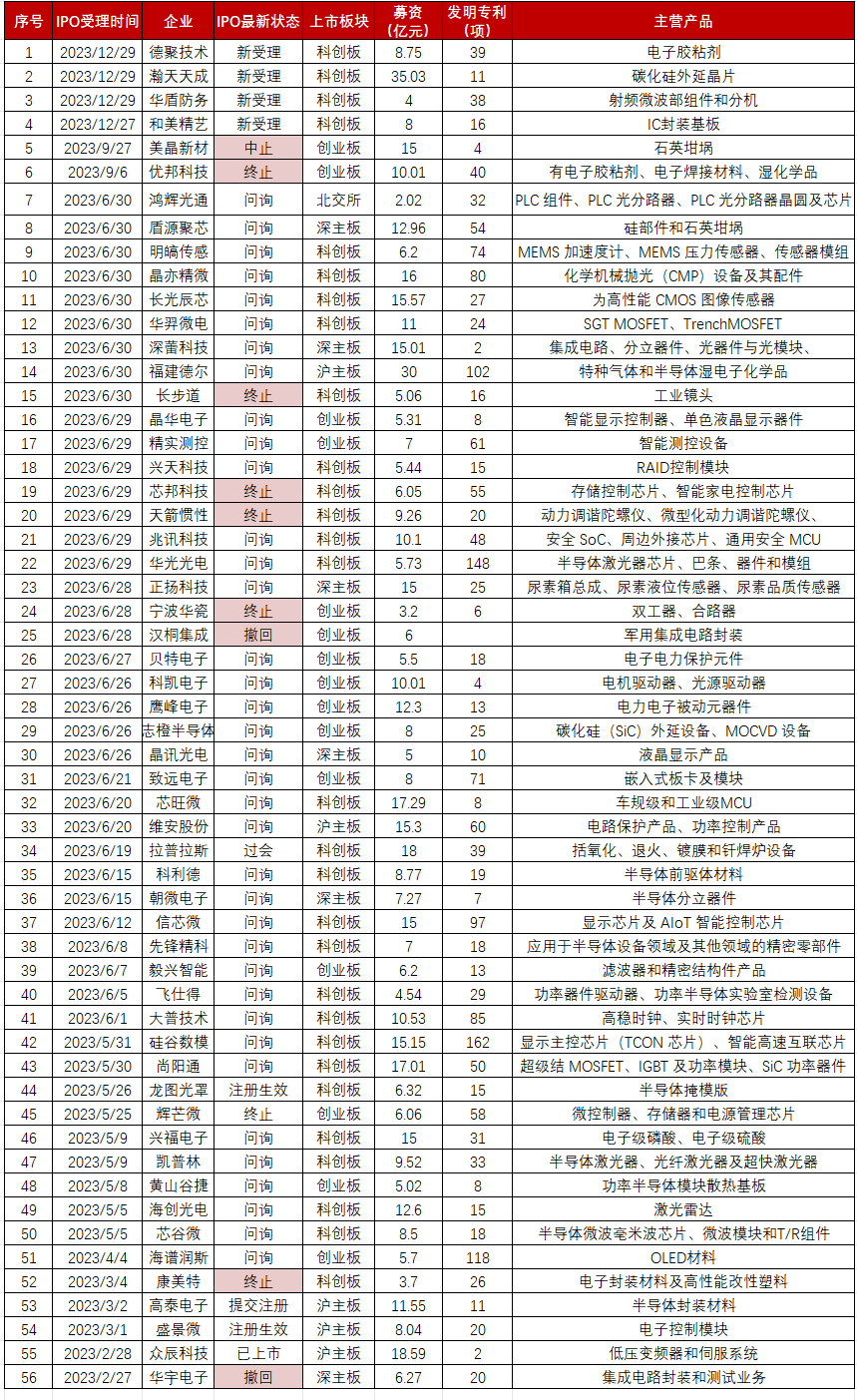

2023年33家储能企业IPO获受理!疯狂吸金扩产,总募资339亿

晶亦精微科创板成功过会,拟募资16亿元

上海合晶科创板上市

瀚天天成IPO获受理,拟于上交所科创板上市

瀚天天成科创板IPO申请获受理

瀚天天成科创板IPO受理!碳化硅外延片收入三年涨近13倍,募资超35亿扩产

一文读懂首批9家科创板受理企业:募资、行业、选择标准、影子股

一文读懂首批9家科创板受理企业:募资、行业、选择标准、影子股

评论