三星电子联席CEO表示由于全球贸易紧张的局势,以及经济成长放缓和数据中心企业对存储晶片需求下滑,这将导致这家全球最大的存储芯片企业业绩受损,不过它并不会因此缩减对半导体行业的投资,此举或许意味着它将继续加大对半导体业务的投入,其中之一将芯片代工业务,这将导致它与芯片代工行业老大台积电的竞争加剧。

芯片代工业务被寄予厚望

三星是全球最大的存储芯片企业,据市调机构DRAMeXchange给出的数据,2018年三星占有NAND flash、DRAM市场的份额分别为35%、43.9%,遥遥领先于其他存储芯片企业,在NAND flash市场位居其后的东芝占有的市场份额为19.2%,在DRAM市场位居其后的SK海力士占有的市场份额为29.5%,可见其在存储芯片市场所拥有的优势市场地位。

三星在存储芯片市场所占有的优势市场地位,让它在近三年存储芯片价格持续上涨的过程中获益良多,2017年其成功超越Intel成为全球最大的半导体企业,此前Intel霸占全球半导体老大的位置长达24年,2018年其半导体业务收入对Intel的领先优势进一步巩固,但是随着NAND flash和DRAM芯片价格都开始进入下跌周期,业界预计其今年很可能丢失半导体老大的位置。

据IC insights的估算,2018年三星的半导体业务、Intel的收入分别为832.58亿美元、701.54亿美元(Intel公布的2018财年营收为708亿美元),业界预计今年存储芯片价格下调将导致三星的半导体业务收入下跌近两成,Intel在2018年的营收则增长了13%预计2019年将继续取得增长,目前两者的营收差距为18.7%,如此今年Intel的营收超过三星的半导体业务收入是有相当大的可能性。

面对存储芯片进入下跌周期,三星延续了它此前所进行的逆周期操作,继续加大对存储芯片业务的投资力度,在此前其正是依靠逆周期投资在存储芯片、液晶面板、OLED面板等多个行业赢得胜利,因此这次存储芯片进入下跌周期,其应该会延续这种策略,以期在下一个上升周期获取丰厚利润。

除了在存储芯片方面继续加大投入之外,三星在半导体行业正将芯片代工业务视为新的机会。全球芯片代工市场规模近600亿美元,三星期待能在该市场取得四分之一的市场份额,如此将带来150亿美元的收入,加上存储芯片业务的收入可能冲击千亿美元营收,如果这一目标实现这将帮助它进一步巩固在半导体行业的老大地位。

三星将在芯片代工市场与台积电展开激战

在全球芯片代工市场,格罗方德、联电均已表示不再研发7nm及更先进的工艺,第五大芯片代工厂--中国大陆的中芯国际实力尚弱,如此芯片代工市场就成为三星和台积电两家的角力场。

此前14/16nmFinFET和10nm工艺,三星均取得领先优势,不过到了当前的7nm工艺则被台积电取了先,预计在事关更先进工艺演进的EUV技术上台积电很可能也将后来者居上,并且台积电已开始规划5nm、3nm工艺,形势逐渐开始向有利于台积电的方向转变,不过台积电定下的双首长制似乎正成为它发展的障碍。

2018年6月台积电创始人兼董事长张忠谋确定退休,决定时任总经理暨共同执行长刘德音接任董事长,做为公司的最高决策代表;另一位总经理暨共同执行长魏哲家则接任总裁,必须向董事长及董事会报告;刘德音、魏哲家两人共同领导模式,被外界称为“双首长制”。当时这一安排曾大受赞誉,但是随后连续出现计算机病毒感染与晶圆瑕疵事件,似乎显示出双首长制的安排正导致内部管理出现问题,这可能为三星实现赶超提供机会。

全球经济环境不佳,正迫使众多企业控制成本,对于芯片设计企业来说尤其如此,而台积电向来较为强势不愿轻易降低芯片代工价格,即使是苹果如此实力强大的企业台积电都曾向它说不,这让台积电获得了极高的净利润率,2018年四季度其净利润率高达34.5%,较苹果还要高。

相比之下,三星为了在芯片代工市场则在价格政策方面较为积极,2015年为了获得苹果A9处理器的订单其给出的代工价格就要较台积电优惠不少,如今其在芯片制造工艺上由于与台积电差异不大,AMD在考虑成本的情况下已将部分订单交给三星,据称NVIDIA也有此意,台积电在频出状况之下再加上芯片代工价格较高很可能将因此让更多客户将部分订单交给三星以分散风险。

2017年三星的资本开支高达440亿美元,居于全球企业之首,2018年的资本开支虽然有所缩减依然位居全球前列,而其投资方向之一正是芯片制造,巨额的资金投入正让它成为台积电的有力竞争者,如果台积电继续出现状况很可能将让三星实现其夺取芯片代工市场四分之一市场的目标。事实上2018年在三星的努力下其在芯片代工市场的份额已提升一倍多,据IC insights的估计三星在2018年获得了全球芯片代工市场14%的市场份额,2017年则只有6%。

到2020年市场有望转暖?

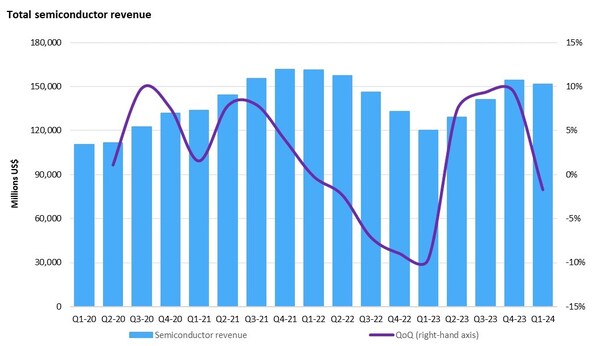

这只偶然现象还是负增长将继续持续?几乎所有的分析师在接受采访时都给出了一致答案:全球半导体市场的负增长、下滑态势将持续一段时间,“负增长”转“正增长”的时间,至少是下半年更保守的是要到明年第一季度。

“今年增速肯定放缓,负增长的可能性也很大。”顾文军说。孙冶平也认为,2019年存储器步入下滑周期,半导体负增长将是大概率事件2020年能否起来要看5G带来应用的落地情况。

“市场会在2020年上半年慢慢暖和过来。”王世江表示,今年1至3季度存储价格还会处于理性恢复中,而存储的量依然会保持增长,英特尔的新工艺开出来之后,也会带动换机的需求。

“半导体市场的回暖有两个指标:增速和增量。从规模来看,2019年全球半导体市场的器件出货数量将进一步扩大,全年市场规模未必会同比缩减,单位存储芯片单位价格的下降和新应用产业化后其他芯片的增量需求将推动全球集成电路市场稳步增长。但增速有所放缓,或按季呈现负增长,这样的态势将会延续到2019年年底,保守估计回暖会在2020年第一季度。”刘欣亮表示。

刘欣亮进一步表示,在存量市场方面,存储芯片的价格下降,将促使终端厂商加速非易失性存储容量扩充和性能迭代进程,催生存量市场的新需求。

按照IDG的预测,尽管2019年存储平均售价下降50%,2020年再下降24%,但单位容量存储芯片价格的下降和新兴应用的崛起,将带动2019年和2020年的存储芯片需求增长预期达到39%和38%。

在增量市场方面,随着2020年前后以5G、人工智能、工业互联网为代表的一批新兴应用产业化进程加速,将推动5G手机、智能网联汽车,乃至基站和服务器集群等终端和云端设备出货量稳步上升,届时将带动存储、计算以及通信需求扩大,为全球集成电路市场创造新的增量需求,最终将推动中央处理器芯片、图像处理芯片、传感器、射频芯片等细分市场整体进一步增长。

换挡期企业该怎么办?

4G出了一段时间,而5G未到,看似热闹的自动驾驶又尚未真正形成真实的需求,存储容量上去而单位容量的价格下降了,在这样的产业技术换挡期,企业应该怎么办?

不久前,英伟达以69亿美元收购Mellanox释放出半导体产业并购加剧的信号。王世江表示:“市场处于换挡期,新兴市场逐步显现,企业需要练好内功,提前做好布局,甚至通过并购等方式为即将出现的新市场做好准备。。从全球范围看,过去几年市场处于井喷期,企业盈利状况良好,有不少积累,并购可能会变得频繁。”

下一步,随着半导体工艺的演进,对技术要求越来越高,小企业风险越来越大,并购整合加快做大成为企业的选择。对于增量市场上,要企业要发展换挡的新技术。比如5G,比如超高清视频,比如工业互联网,比如智能网联汽车等,将会给半导体带来新的变量。

“产业的逆周期,往往是企业发展的好机会。过去三十多年来,三星正是多次利用全球存储芯片的以及整体集成电路市场短暂低迷期,采取逆周期扩张战略,持续强化研发投入、技术攻关和产业化布局,经历了两轮逆市场周期扩张之后,逐步跻身全球存储芯片龙头供应商,进而在去年一度成为全球销售规模最大的半导体公司。”刘欣亮为此谈及了韩国发展存储产业的例子。在逆周期时,可通过聘请工作不饱和的日本半导体界专业技术人员作为“周末工程师”加速本国集成电路产业发展进程。

他建议,中国应抓住存储芯片和集成电路产业短暂的逆周期投资机遇,积极布局存储芯片新技术攻关、新应用开发,合理布局并持续完善产能。而在通用处理器芯片、射频通信芯片、传感器、分立器件等领域,企业应充分利用大国大市场的全产业链优势,以人工智能、5G、智能网联汽车、高清显示等新应用、新场景下,整机增量需求带动关键零部件研发攻关,成长壮大一批集成电路细分市场小龙头。

顾文军表示,国内企业应当在这个相对弱势的市场周期中,加强自主研发,提升核心竞争力。同时更加充分依靠中国市场,把细分市场做好中国市场非常广、产品线很多,同时也比较散,而且产品的周期也很长,所以在这个市场有很多的机会。

-

半导体

+关注

关注

335文章

27826浏览量

223860 -

半导体市场

+关注

关注

1文章

108浏览量

15408

原文标题:近年来首次出现负增长,半导体市场怎么了?

文章出处:【微信号:icxinwenshe,微信公众号:芯闻社】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

谁为全球半导体市场带来新一轮增长动力?

10大电源管理半导体供应商面临来自小型同业的竞争压力日增

半导体库存水位上涨 半导体市场回暖趋势明显

物联网应用驱动MCU市场增长

这一年,半导体行业风云变幻 精选资料分享

【华秋×萨科微】2023年半导体行业将迎全新发展良机

中国半导体市场份额进一步提升,2023年将迎全新发展良机

中国半导体去年负增长11% 设计企业率先复苏

因存储器价格下跌,全球半导体市场的增长步伐将出现放缓

全球半导体产业近年首次负增长,美国市场成为了“罪魁祸首”?

2024年全球半导体市场预测:AI驱动增长,存储芯片有望恢复

Omdia研究发现,半导体市场因需求疲软而出现季度下滑

半导体市场出现负增长是怎么了

半导体市场出现负增长是怎么了

评论