公司2018年和19Q1经营持续稳健,符合预期,短期非经常性因素扰动影响归母、扣非利润,但全年展望业绩稳健。此外,公司各大渠道均维持较快增长,家居渠道“行商”效果显著,今年持续重点推进,将成为家居业务主要增长动能;流通渠道快速网罗门店,打造新渠道红利。照明市场竞争虽然激烈,但公司产品、技术、渠道等多重优势领先,长期市占率提升空间较大、确定性较强。

2019Q1业绩符合预期,非经损益短期扰动,全年展望稳健。2018Q4业绩基本符合此前业绩快报披露情况,详细内容请参照我们前期公司业绩快报点评。2019Q1实现收入16.6亿元,同比+12.2%,与去年Q4增速较为接近;实现归母净利润0.9亿元,同比+22.8%,扣非归母净利润0.4亿元,同比+10.7%,归母和扣非利润增速差异较大,主要因为当期非经常性损益较多,其中主要包括2600万政府补助和3000万理财收益。整体来看,公司业绩基本符合预期,全年非经常性损益项目预期稳健不会类似一季度大幅变动。

各渠道持续稳健增长,“行商”效果显著。分渠道来看,2019Q1公司四大渠道维持稳健增长,其中线下渠道约低个位数增长,环比2018Q4增速基本持平。公司去年重点推出“坐商”转“行商”,推行主动式营销,效果显著,10家试点门店7家同比增长超20%,大幅高于公司整体,2019年“行商”将持续是公司家居渠道经营重点;商照同比约+20%,增速环比18Q4小幅下滑,主要因为今年商照项目更多集中于Q2出货,届时增速环比或改善;电商同比约+30%,抢份额价格战恶化趋势暂缓,后续仍需密切跟踪行业价格动态;海外同比约+15%,环比下滑较多(18Q4+50%),主要受海外项目收入确认节奏影响,全年维持快速增长。

毛利率止跌回升,研发、营销投入继续强化。毛利率方面,公司毛利率18Q4约35%,达到底部位置,19Q1受益京东返利影响减弱触底回升至约36%,环比提升1pcts,预计二季度毛利率将继续维持稳健。公司18Q4销售费用率仅为17%,处于偏低水平,19Q1回升至22%,预计公司为提高资金使用效率,全年销售费用率仍将维持在20%以上。研发投入方面,18Q4研发费用率为6%,达到近期高位,主要是模具费用和智能控制投入影响所致,19Q1研发费用率回落至4%,预计后续将继续维持稳定。

定位泛“标品”,将以高性价比抢占行业高地。打造高性价比的泛“标品”仍将是公司长期重点经营策略,公司将继续通过模组化、柔性化等生产技术充分发挥规模效应优势,继续集中力量发展少数爆款装饰灯“标品”+传统标品(如吸顶灯、光源等),以低成本+高性价比抢占众多中小品牌的市场份额。目前公司天猫市占率已近10%,线下市占率水平仍低,预计公司未来将继续加大流通渠道投入,预计2019年有效网点数量将有较大幅增加,线下市占率提升的长期逻辑继续兑现,支撑公司业绩维持较快增长。

风险因素:地产景气度持续低迷;行业发生惨烈价格战;市场竞争格局变化。

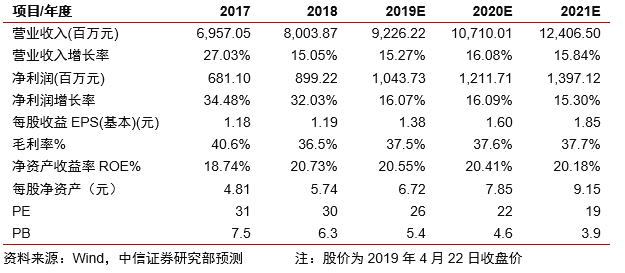

投资建议。微幅调整公司2019/2020/2021年EPS预测至1.38/1.60/1.85元,对应26/22/19倍PE。公司是照明领域龙头,短期受地产影响家居销售承压,但产品、技术、渠道壁垒优势领先,长期市占率提升空间大,维持“买入”评级,继续推荐。

-

照明

+关注

关注

11文章

1521浏览量

131453 -

欧普

+关注

关注

0文章

22浏览量

10788

原文标题:欧普照明:经营符合预期,寻找增长新动能

文章出处:【微信号:citics_homeappliance,微信公众号:CITICS家电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

Adobe 2024财年业绩稳健增长

戴尔2025财年Q3业绩稳健增长

思科预计全年营收550亿美元

霍尼韦尔Q2业绩亮眼,多项指标超预期

联电Q2业绩超预期,消费市场需求强劲

Northern Data业绩预期翻倍增长

营收278.48亿元 ams OSRAM公布2023财年Q4及全年业绩

京东方发布2023年度业绩预告

华盛锂电2023年度业绩预亏,降幅达108.44%

BOE(京东方)发布2023年度业绩预告 经营质量全面向好

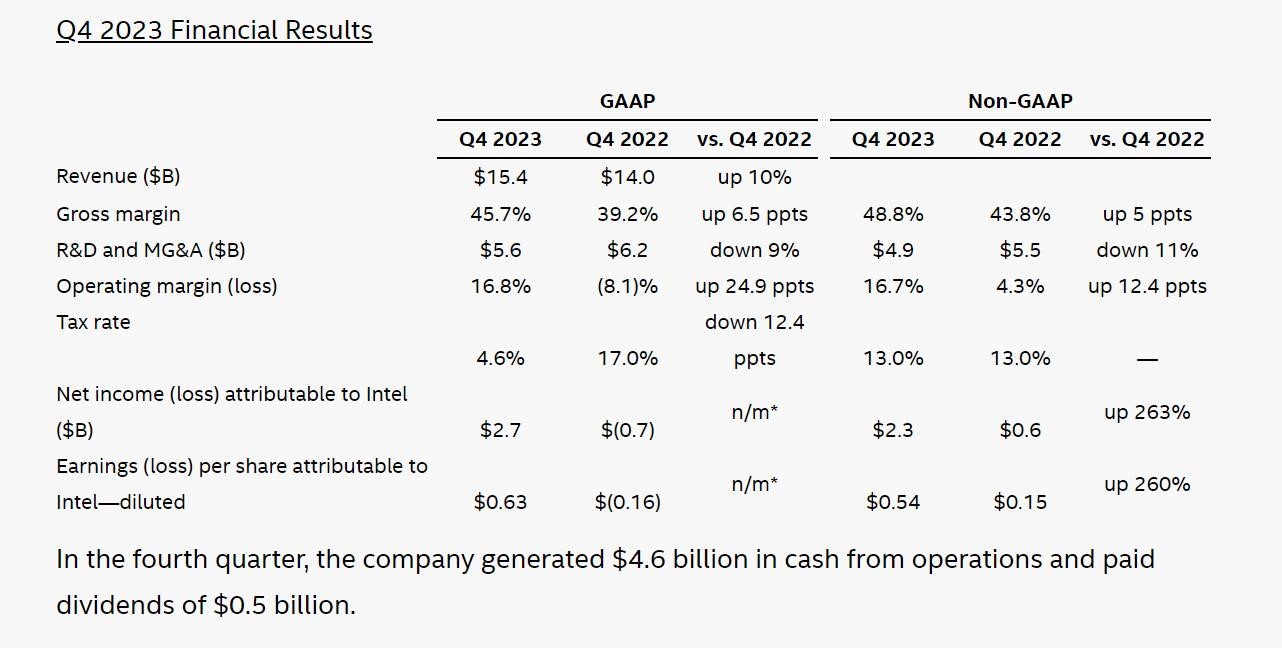

英特尔Q4财报营收大增10%,Q1展望逊于预期

欧普照明:2019Q1业绩符合预期,非经损益短期扰动,全年展望稳健

欧普照明:2019Q1业绩符合预期,非经损益短期扰动,全年展望稳健

评论