三月下旬苏州工业园区有关储能补贴的消息,像一颗偶然滚落的石子,让沉寂乏力的用户侧市场,似乎听到了巨石崩裂的细微声响。

一度被视为将率先驶入商业化正轨的用户侧储能,在过去一年的市场浪潮中,有些意外的成了低频词。

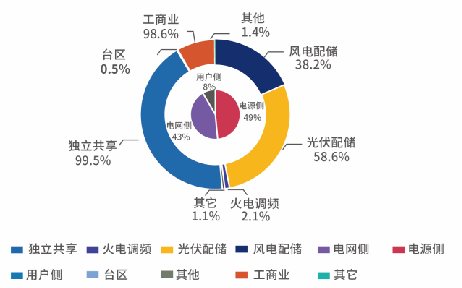

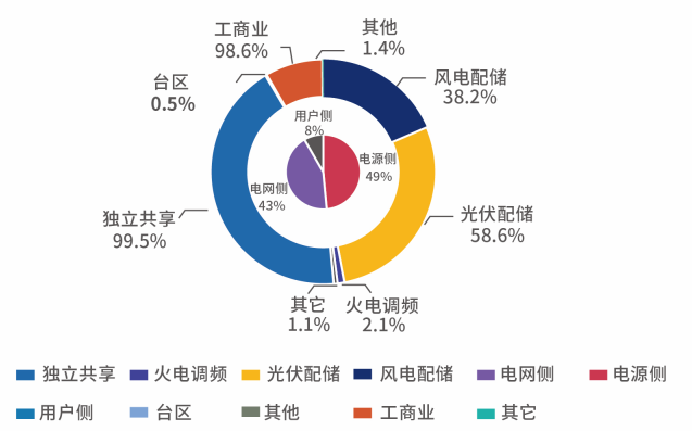

就在一年前,用户侧还是中国储能版图里份额最大的一员。根据中国能源研究会储能专委会/中关村储能产业技术联盟(CNESA)全球储能项目库的不完全统计,2017年,中国用户侧储能占新增装机比例达59%,遥遥领先于其它场景。

当时一个普遍的预测是,随着度电成本的降低,用户侧储能商业化临门一脚的时刻很快就会到来。

但去年,用户侧不仅被电网侧大幅甩开,即使与2017年相比,也仅是大体持平。据不完全统计,用户侧储能在2018年新增装机中占比已经降至10%左右。

久战兵疲,增长乏力,用户侧储能在2019年里,又将如何绕开那堆阻碍前行的巨石阵?

在5月18—5月20日举行的“储能国际峰会暨展览会2019”上,业内外同仁将在“用户侧储能应用与市场”分论坛中共同探讨这些问题。

论坛将从(1)国内热点区域资金、价格政策和市场交易规则解读;(2)用户侧储能应用场景和潜在市场分析(智能楼宇、工商业用户、综合能源服务、储能+售电模式、光储充一体化、无电地区及海岛、需求侧响应政策支持等);(3)用户侧储能项目投资回报和效益分析;(4)用户侧储能金融模式等多个角度总结2018年用户侧储能市场发展经验的同时,从实务的角度,探讨2019年投资者和开发商如何避开雷区,读懂潜在市场政策,巧用投资与开发策略,抢先赢得先机。

而本文将抛砖引玉,为关注用户侧储能市场的业内外人士率先更新与梳理一下中国用户侧储能市场发展的近况。

Ⅰ

发展的边界

在过去这段中国储能的初级旅程中,用户侧储能虽然十年不将军,却也无日不拱卒。

这是一个应用极为广泛的场景:从扬州水乡的江苏油田,到北京朝阳的798艺术区;从珠三角厂房阡陌纵横的工业园,到上海郊外佘山的家庭别墅,乃至港口、CBD和足球场……理论上,所有的电力用户,都有和储能链接的可能。

江苏油田近期也要配置储能。首期曹庄5MW/20MWh项目计划于2019年6月底前并网。

储能在这个领域存在的价值,简单来说,首要当然是节省电费。在电力峰谷价差可观的地区或需要存储分布式发电的情况下,其中的价值套利,是用户投资的主要驱动力之一。

注:数据截至2019年3月底各地所公布政策。目前全国共有18个省份发布了峰谷电价表,以上12省份为一般工商业及大工业用电(1-10千伏)峰谷价差在0.6元/KWh以上的地区。由图可知,峰谷套利的区域主要集中在北京、长三角和珠三角等地。

除了峰谷价差之外,在中国,从政策导向来看,用户侧储能还可以参与电力辅助服务及需求响应等市场。

注:2017年底以来,随着电力辅助服务市场在全国范围内逐步建立,各地储能可参与的领域日渐增多。但商业化的用户侧储能投资仍然面临诸多隐形障碍。

除峰谷套利、辅助服务和需求响应之外,用户侧储能商业模式还能应用到分布式光伏+储能,以及更为生态更为丰富的微网储能之中,以提高系统的整体运营效益,从而获得投资回报。

用户侧储能应用的边界正随着电力市场的重塑而处于动态扩展之中。市场建设与政策引导的目标,是要通过辅助服务、分布式发电交易乃至现货市场的建设,逐步发现、释放储能的价值,以此由市场来决定储能发展的进度。

与此同时,各场景之间的商业边界也在被打破。CNESA研究总监岳芬认为,电网侧的商业模式与用户侧的商业模式相辅相成,界限正在模糊。

目前,电网侧模式普遍是输配电系统运营商跟第三方去签订协议,去采购储能服务,而这恰好也是用户侧的一个特点。事实上,在调峰、调频、黑启动等辅助服务市场上,电网侧、电源侧和用户侧同台竞争的场景正日益逼近。

Ⅱ

商业模式壁垒

用户侧是电力使用的终端,源侧及网侧的成本及收益以电价的形式表现出来,转化成用户的成本,因此电价的高低会影响用户的需求。

苏州工业园区中鑫配售电有限公司董事袁宏亮认为,从应用场景来看,用户削峰填谷及容量费用管理都是在以降低电价为导向的基础上所衍生出来的用户需求,因此用户侧的需求相对来说更为刚性。

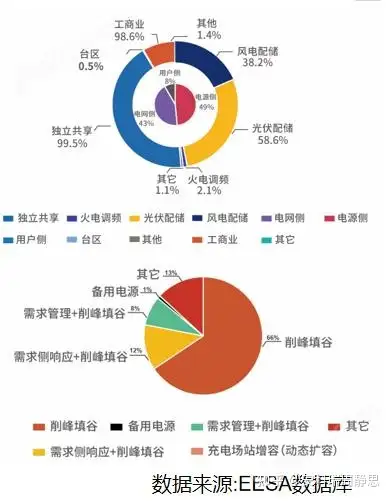

在峰谷价差较大的江苏,根据国网江苏电科院的数据,截至2018年底,全省已建用户侧储能电站达到60座,累计规模为97MW/691MWh,几乎占据全国用户侧半壁江山。在这60座电站中,削峰填谷场景电站有48座,总装机为93.7MW,占江苏用户侧的95.6%。这正是电力用户节约电费的刚需体现,但也反映了用户侧储能商业模式单一的特征。

依靠峰谷价差为核心建立投资收益模型,理论上0.6—0.7元的价差即为平衡点。但实际上,这个价差远不足以驱动投资,市场上真正可操作的用户侧项目并不多,已经建成的一些项目,收益也并不如预期。

这是因为,用户负荷曲线与当地峰谷时段往往并不契合,峰谷收益达不到理想收益。而且,由于电池寿命、并网管理等多重因素的影响,实际运营成本也常在估算之外。

目前,全国共有18个省市执行峰谷电价,随着一般工商业电价再降10%的任务下达,经过层层传递后,在绝大多数地区,峰谷价差都呈现不同程度的收窄状况。同时,由于受电变压器在315千伏安及以上的一般工商业用户,可选择执行相应电压等级的大工业两部制电价,这也间接导致峰谷价差缩小。

另外,即便峰谷价差扩大,对用户侧储能的拉动也未必显著。比如各地负荷峰值时间段不同,有些地区峰值在凌晨(如泰州),那个时候电价很低,加装储能的作用并不大。国网江苏电科院电网技术中心副主任袁晓冬认为,如果大家只锁定在峰谷价差上,有可能会走偏。

换言之,峰谷价差可以保障基本的收益,但用户侧储能,需要更多的收益来源。

不过,现实状况是,由于政策、标准和体制等多方面的原因,很多项目多元化的商业模式难以叠加,一些政策引导可以进入的市场,拓展之路并不顺遂。

如降低基本电费方面,如果要降低最大容(需)量,则需要增大配置的储能系统容量,这会导致投资增加。综合考虑之下,收益依然不乐观。在镇江等地,便出现了部分用户侧储能电站未能及时投运的状况。

至于需求响应、调峰调频等辅助服务,乃至即将开始的电力现货市场,用户侧要么面临电源侧和电网侧的直接竞争,要么市场的脉络远未梳理清晰,这极大的困扰了用户侧储能的前进策略。

Ⅲ

寻找积极的变量

从全球范围观察储能产业的场景格局,会发现中国2018年用户侧储能的疲软表现,是一个较为特殊的存在。

根据中国能源研究会储能专委会/中关村储能产业技术联盟(CNESA)全球储能项目库的不完全统计,2018年,全球新增投运电化学储能项目中,用户侧装机规模最大,为1530.9MW,占比43%。截至到2018年底,全球用户侧累计装机2071MW,占比32%,同样位居首位。

CNESA秘书长刘为介绍,2018年,海外用户侧储能市场表现活跃。除了美国、德国、澳大利亚外,加拿大安大略省、韩国、意大利等成为2018年新晋热点市场,成为全球储能产品供应商争夺的新战场。而英国家用储能市场也被认为会在2019年出现爆发式发展,故而也受到颇多关注。

事实上,国外多元化的储能商业模式也有不少依赖于补贴、税收抵免等优惠政策,更重要的是,储能可以准入电力市场,在真正公平环境中,与其他资源进行竞争。

作为市场化的忠实信徒,OECD(经合组织)不少国家和地区,对补贴却并非全然排斥。所谓用市场化的手段来决定发展进度,前提条件是要有一个完善公平的市场体系,可以承载资源优化配置的使命。如果市场体系处于先天跛脚的状态,将新生业态和传统产业放在一个维度竞争,这在客观上将产生阻遏反效果。

美国加州自发电激励计划(SGIP)、德国户用储能补贴、韩国额外可再生能源证书(RECs)奖励等补贴政策,都对这些国家储能产业的崛起,起到了长风挂帆的助推作用。

英国虽不以补贴推动,但市场规则为储能公平参与辅助服务、容量市场等扫清了障碍。比亚迪电科院总工张子峰便说,他们的英国储能运营商客户,可以从市场获得的收益有十几种之多。

欧洲的SONNEN,作为特斯拉最大的户用储能竞争对手,则是通过社区成百上千的用户联结,以虚拟电厂形式参与到调频乃至需求侧响应等市场之中,从而验证了这一商业模式的可行。

中国用户侧储能的积极变量,首要的,还是市场设计者将储能纳入建设体系之中,在过去一段时间里,已有数十份各省文件将储能作为新的业态在培育、被引进。

不过,最能直观触动市场的,还是地方零星个案的补贴政策出台。

苏州工业园区是中国最大也最为成功的工业园区之一。地方财政雄厚,大企业众多。图为苏州园区夜景。

3月下旬,继合肥之后,苏州工业园区也发布储能补贴政策。苏州方面规定,自储能项目投运后按放电量补贴3年,每千瓦时放电补贴业主单位0.3元。在这种力度下,投资回收期可缩短1-2年,因而受到市场的高度关注。

由于在当前中国的主流观点中,储能并非绝对必需品,国家层面很难出台补贴政策,补贴个案能被落实的地区也有限。未来用户侧,乃至整个储能产业,仍要着眼于降低成本,提高技术,进而通过逐步完善的市场化机制来盈利。

[每日一星]用户侧坚冰难破,南都电源储能战略转向

南都储能大方向将由“投资+运营”的模式向电站出售、共建等方式转变。

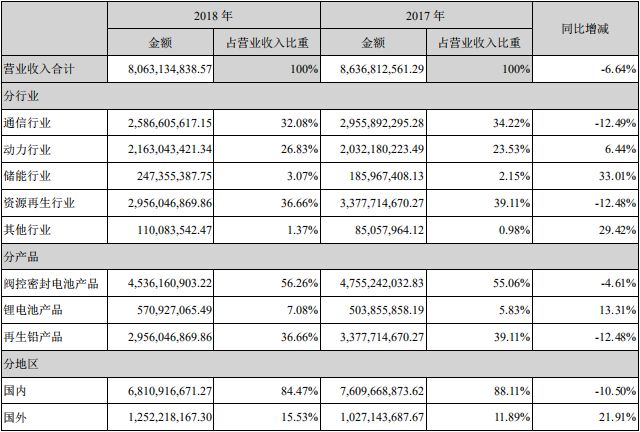

4月21日晚间,南都电源发布2018年财报。整个2018年,南都电源实现营业收入80.63亿元,比上一年略微下滑6.64%。净利润为2.42亿元,同比减少36.46%,扣非后的净利润为1.22亿元,同比大幅下挫54.22%。

单位:元

受整体经营状况影响,南都电源公告决定不派发现金红利,不送红股,不以公积金转增股本。

整个2018年,南都电源之所以能够盈利,主要由全资子公司华铂科技带来。华铂科技主营可再生铅回收,2018年,华铂科技单体报表实现营业收入44.80亿元,同比增长6.96%,实现净利润为54818.99万元。

不过,2018年,南都电源真正的利润来源是由政府补助所得。公告显示,南都政府补助主要来自于子公司安徽华铂再生资源科技有限公司收到的增值税即征即退和地方税收返还。2018年度,计入当期损益的政府补助金额为人民币达到37051.18万元。

南都电源的产业体系,主要分为阀控密封电池、锂电池和可再生产品。从毛利率来看,三者分别为14.77%、20.11%和12.04%,毛利率同比增长分别是-2.85%、4.42%和1.49%。综合比较之下,锂电池产品在2018年表现相对更好,但占比较少。

业务版图则主要分布在通信、动力、储能和资源再生等行业。

单位:元

单论增长,南都电源储能板块去年在全公司各业务中增长最快,达到2.47亿元,同比增长33.01%。

据“储能100人”获得的数据显示,南都电源2018年新增投运的储能项目总容量共有84.2MW/481.8MWh。电网侧项目包括河南电网9.6MW/9.6MWh和德国调频储能PCR项目(一期)16.4MW/25MWh,其余均为用户侧项目,重点区域便是在以镇江为代表的长三角地区。

其中,河南电网项目是南都电源2018年已投运项目中唯一采用磷酸铁锂电池的项目,其余均采用铅炭电池。

在重大产线方面,南都电源铅炭和锂电的两大指标工程,位于湖北鄂州葛店的年产1000万kVAh新能源电池(铅炭)项目和杭州余杭的年产2.3GWh动力锂电池项目,截至去年年底,仅分别完成进度的49.42%和15.32%,离预期完工时间大为延长。

众所周知,过去数年,南都电源在用户侧进取意志非常强烈,在客观上探索、验证了中国用户侧储能商业化的诸多可行性。但用户侧储能盈利模式单一、脆弱等问题,在储能全行业大潮澎湃的2018年,反而逆向凸显出来。

在此背景之下,南都电源在此次2018年财报中正式披露,南都电源储能战略已有所调整,将逐步由过去的“投资+运营”的模式向电站出售、共建等方式进行推进。

这意味着,以往南都匹马当先的储能投资策略,在回报不及预期的情况下,将有一个根本性的战略转向,保守、稳健的基调将在未来一段时间左右南都的储能事业拓展。同时,南都对锂电储能会有所侧重,以加强电网侧及可再生能源发电侧市场扩展。

此外,自2003年起即担任南都电源总裁一职16年之久的陈博,也已于今年4月1日正式离职。陈博担任总裁一职时年方35岁,在任期间,历经南都电源登陆创业板等重大事件。也参与主导了公司主业由铅酸为主向铅、锂并举等战略决策,是南都电源不折不扣的创业元勋。

南都电源2018年财报数据显示,陈博离任时仍持有公司18836070股(占总股本约2.15%)。截至4月19日周五收盘,南都每股价格约为17.14元。陈博正式离任前,在今年1月已由原副总经理,华铂科技总经理朱保义接任总裁一职。朱保义出生于1979年,持有南都电源7.14%的股份。

4月21日晚,南都电源还同期公布了2019年第一季度财报。在报告期内,南都电源实现营业总收入17.89亿元,同比下降5.16%;净利润为2.01亿元,比上年同期增加52.04%,公告称,主要原因为本期子公司安徽华铂再生资源科技有限公司收到政府退税款增加所致。

-

电网

+关注

关注

13文章

2064浏览量

59148 -

储能

+关注

关注

11文章

1627浏览量

33059 -

南都电源

+关注

关注

1文章

12浏览量

6756

原文标题:[市场观察] 用户侧储能:边界、壁垒与变量/用户侧坚冰难破,南都电源储能战略转向

文章出处:【微信号:CPSABPSA,微信公众号:中国电源】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

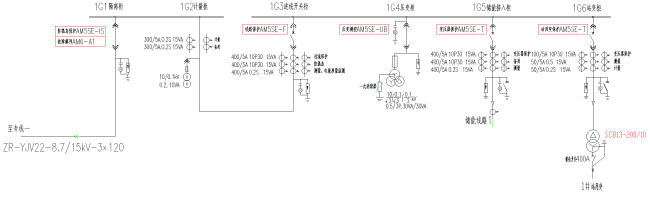

安科瑞Acrel-2000电力监控系统在浙江某7MW/14MWh用户侧储能项目中的应用案例分析

用户侧储能监控系统解决方案有哪些?

中创新航与乐山电力签订用户侧储能购售电合同

工商业储能 用户侧光伏储能系统解决方案

共享储能和电网侧储能的区别

发电侧储能解决方案 Acrel-2000ES 储能柜能量管理系统

用户侧储能在2019年里,又将如何绕开那堆阻碍前行的巨石阵?

用户侧储能在2019年里,又将如何绕开那堆阻碍前行的巨石阵?

评论