5月下旬,中国芯片厂家福州瑞芯微电子股份有限公司(下称“瑞芯微”)再次发起IPO冲刺,不过这次的目标是主板。

此前2017年7月,瑞芯微首次创业板上会被否,本次瑞芯微IPO可谓是“二进宫”。

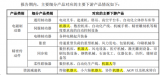

5月23日,证监会网站公布了瑞芯微的招股说明书。第一手机界研究院注意到,尽管瑞芯微芯片被广泛运用于消费电子智能终端和智能物联网终端,但缺乏明星客户和明星终端产品的支持,导致营收增长乏力。

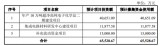

结合此前瑞芯微公布的综合数据显示,2014年瑞芯微营收就已突破10亿元,到2016年至2018年的营业收入分别为12.98亿元、12.51亿元和12.71亿元。

换句话说,最近三年瑞芯微营收基本是保持着一个稳定的水平。

相比之下,瑞芯微毛利率水平则有明显改善,2016年-2018年,瑞芯微的毛利率分别为39.36%、40.63%、46.15%,呈现持续上升的趋势,同行业可比公司平均值分别为38.62%、37.74%、37.9%。

最终导致净利润的持续增长,2016年-2018年,瑞芯微净利润分别为0.9亿元、1.06亿元和1.92亿元。

瑞芯微指出,净利润持续增长主要受益于产品结构持续优势,单位采购成本总体下降,特别是智能物联网芯片销售占比由2016年的13.54%,增加至2018年的46.3%。

第一手机界研究院注意到,由于瑞芯微主要采取经销为主、直销为辅的销售模式,导致前五大经销商销售收入占当期经销产生的销售收入总额的97.62%、89.38%、88.59%。

也正基于,直销为辅的销售模式,招股说明书材料中,很难看出瑞芯微有什么明星客户和明星产品,可以给瑞芯微带来持续的营收增长。

虽然招股说明书材料中,也列举了三星Chromebook Plus笔记本电脑和宏碁Chromebook Tab 10平板电脑也采用瑞芯微的芯片,但整体来看,此类订单并没有给瑞芯微的持续带来收益。

相反,2016年底,瑞芯微与OPPO合作的快充芯片,应用于SuperVOOC(超级闪充)和VOOC(闪充),导致电源管理芯片业务收入稳步增长。

2016年瑞芯微电源管理芯片收入7357万元,2017年增长了66%,至1.22亿元,2018年又再增长17%。尽管该电源芯片毛利率水平近三年也在逐年下降,但总体也维持41%水平以上。

然而,除了OPPO闪充这一明星客户和产品外,瑞芯微的智能应用处理芯片主要用于平板电脑、便携电脑、机顶盒、扫地机器人智能终端领域。在智能物联网领域,主要用于智能机器人、无人机、汽车电子、智能安防、智能商显和智能收银机等。最终导致瑞芯微芯片的是最终客户分散,终端产品也极其分散。

第一手机界研究院了解到,早2016年之前,瑞芯瑞在平板电脑领域的产品集中还高一些,但到今天,无论消费电子领域,还是智能物联网领域,瑞芯微并没有在某一产品领域上拥有明显优势,而是跟全志、君正、晶晨、中颖电子厮杀在一起。

或许正由于客户分散、产品广泛的原因,导致瑞芯微研发费用占总收入比重均在20%以上,2016年至2018年累计研发费用7.69亿元。如此巨大的研发投入,似乎并没有带来营收的增长,更多是在帮助数量庞大的客户,解决单个问题。

瑞芯微也表示,消费电子行业具有行业容量大、单次需求量大、价格敏感度高、生命周期短等特点。受消费者偏好、产品性能提升及市场竞争等因素的影响,一旦产品更新换代,包括库存等等就会出现经营风险。

第一手机界研究院认为,瑞芯微要解决目前营收增长困难的难题,应该还是要增加明星客户的直销,才能根本解决未来业务持续增长的难题。

今天,不仅仅是手机行业已进入品牌为王的时代,IOT物联网领域应该也会快速进入品牌为王的时代。因为,以华为、OPPO、vivo和小米等手机巨头,正在快速进入IOT领域。

对于瑞芯微来说,早在2014年营收已突破10亿元,到2018年的营收还只有13亿元。在过去的五年里,中国消费电子在全球市场占有率突飞猛进,却没有成为瑞芯微的成长动力。从这一点来看,瑞芯微最需要的还是终端直接大客户的支持。

否则,无重点的服务和无重点的开发,瑞芯微很难在中国越来越多的芯片厂家中,脱颖而出。

-

主板

+关注

关注

53文章

1876浏览量

70777 -

ipo

+关注

关注

1文章

1204浏览量

32580 -

创业板

+关注

关注

0文章

209浏览量

8837

原文标题:瑞芯微IPO转道主板,营收增长难题未解 || 财经眼

文章出处:【微信号:N1mobile,微信公众号:第一手机界】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

首闯创业板上会被否,瑞芯微“二进宫”IPO转道主板

首闯创业板上会被否,瑞芯微“二进宫”IPO转道主板

评论