现金流已经成为动力电池企业的一大致命弱点。

距离2019年补贴新政“过渡期”结束还剩不到一个月的时间,这意味着国内新能源汽车市场将真正迎来市场化考验。作为新能源汽车产业链条核心,动力电池企业在补贴退坡的阴霾中逶迤前行,随着“过渡期”结束,行业洗牌范围也将进一步扩大。

近期,被“国能电池即将倒闭”消息的罗生门事件疯狂刷屏,不管消息真假与否,从核心争论的观点来看,确也暴露出当下动力电池企业面临难以言说的困境——现金流难题。

高工锂电也了解到,囿于现金流包袱、商务条款负担以及市场拓展压力,部分电池企业已从动力市场全线撤退或者放弃既定产线建设,甚至确有一家南方规模不小的电池企业已经完成大幅裁员。不少企业也在加紧融资步伐。

一位业内知情人士透露,一家动力电池企业的投资方已经放弃继续投资,只能依靠一期投产项目维持运营,目前公司仍处于亏损状态,如果没有后续资金跟进投入,停产倒闭风险非常大。

不可否认的是,现金流已经成为动力电池企业的一大致命弱点。即便是具备融资便捷途径的上市公司,根据其公开披露的数据,也显示出了其所背负的巨大生存压力。

一方面,应收账款占比不断攀升。从统计数据来看,6家上市公司中,除了2家之外,其余4家的应收账款比例在2018年都在大幅上升。其中,上升最高幅度达到135.59%,高额的应收占比也意味着企业或面临巨大的财务风险。

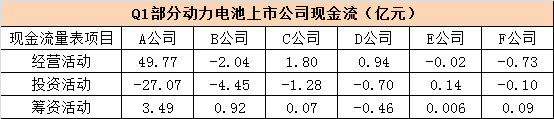

注:ABCDEF只作上市公司代号,不与其他表格公司代号重合,请勿对号入座。

而车企回款周期长、付款延迟、甚至是车企停产拖累,是导致电池企业应收账款高企的共同原因。此外,长账期和降价对动力电池企业的营收业绩和毛利影响也是立竿见影。

另一方面,现金流向的具象反映。尽管一季度报表中,不少动力电池上市公司的营收、净利显得依旧光鲜,但从现金流量数据来看,不同的上市公司面临着不同的压力与风险。

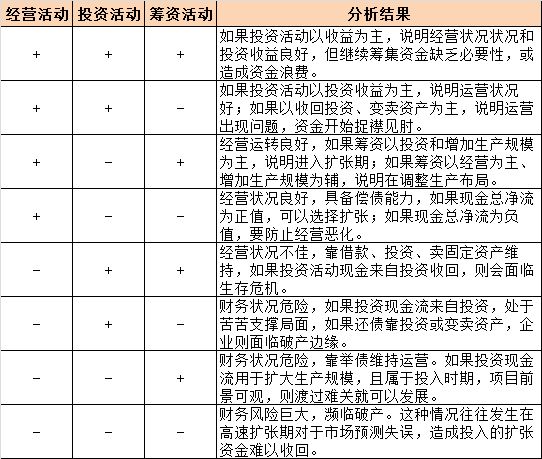

具体来看,动力电池企业的现金流入或支出,主要体现在产能释放带动的产品销售、货款回笼、产线基地扩张、募集资金、各种投资获益,甚至是变卖资产,都会反映在三大数据上:经营活动产生的现金流量净额、投资活动产生的现金流量净额、筹资活动产生的现金流量净额。

从一季度部分动力电池上市公司的报告来看,不同上市公司的现金流量净额呈现出不同的“+、-”组合方式。而不同的组合方式意味着对动力电池企业未来的发展潜力有着不同的分析结果。

从上述简易的分析判断来看,6家上市公司中有4家已经存在一定的经营风险。上市公司情况由是如此,部分非上市公司在或情况更为严重。

数据显示,1—4月,实现动力电池装机量的企业数量已经从去年底的98家缩减至59家。

值得警惕的是,由于动力电池属于重资产行业,在技术研发、产能扩张、运营资金等方面需要长期庞大的资金支持,在防范资金链风险的同时,还需注意配套客户集中度过高给企业带来的潜藏风险。

目前动力电池企业对于现金流的维稳策略,大型企业在产线扩增的同时,一方面注重资金回笼降本增效,一方面积极向国际市场的配套扩展。中小型企业主要集中在战略收紧,转向储能/小动力/数码市场,或放缓脚步集中回款好的优质客户。

可以预见,2019年动力电池市场洗牌战将比去年更加激烈和残酷。

-

电动汽车

+关注

关注

156文章

12223浏览量

232802 -

动力电池

+关注

关注

113文章

4556浏览量

78057

原文标题:【互赢科技•高工观察】 动力电池企业的“生死劫”

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

动力电池阻抗分析

温度是如何对动力电池的性能造成影响?

电池企业在推动快充动力电池应用方面发力加速

比亚迪有望成为蔚来汽车旗下乐道汽车的动力电池供应商

动力电池电压一般是多少

动力电池和储能电池的区别 储能电池与动力电池电芯有区别吗

红外技术检测新能源动力电池

动力电池企业的“生死劫”

动力电池企业的“生死劫”

评论