其最突出的问题莫过于高企的应收账款及应收票据,2018年两者合计占营收比例为94.75%。

竞争日益加剧的动力电池市场,留给深圳市翔丰华科技股份有限公司(以下简称翔丰华)的时间已经不多了。这家主营动力电池四大关键材料之一——负极材料的企业,近日在证监会官网披露了更新后的招股书,拟募集5亿元登陆创业板。研究招股书显示,其最突出的问题莫过于高企的应收账款及应收票据,2018年两者合计占营收比例为94.75%。

值得一提的是,翔丰华曾在2016年试图以被上市公司跃岭股份(002725,SZ)收购的方式进入资本市场,但最终因证券市场环境变化等夭折。如今,翔丰华时隔三年再次闯关资本市场,但整个行业已是“今时不同往日”,企业频频爆发资金链危机。

“如果翔丰华不能凭借上市筹集到足够的资金以扩大产能,跻身行业第一梯队,那么在接下来日益激烈的行业竞争中很可能竞争不过资本实力雄厚的企业,随之掉队。”一位不愿具名的行业研究人士透露。

近3年经营现金流量净额为负

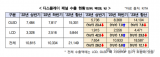

招股书显示,2016年、2017年和2018年末,翔丰华实现的营业收入分别约为2.37亿元、3.63亿元和6亿元,扣除非经常性损益后的净利润分别为3949.69万元、5024.82万元和5760.44万元,均呈现上涨趋势。

但与此同时,翔丰华的应收账款及应收票据也在不断上涨,2016年末、2017年末和2018年末,公司应收票据及应收账款合计分别为1.79亿元、3.92亿元和5.68亿元,占营业收入的比例分别为75.77%、107.97%和94.75%,占流动资产的比重分别为78.59%、65.58%和68.94%,占比较高。

应收账款及应收票据高企带来的是翔丰华的经营活动产生的现金流量净额进一步恶化,与净利润相差较大。数据显示,2016年度、2017年度和2018年度,翔丰华经营活动产生的现金流量净额分别约为- 1072.07万元、- 1.1亿元和-5501.38万元。

对此,翔丰华相关人士回应称,公司所处的锂电池负极材料行业中,销售回款以票据方式结算较为普遍,同时,因公司处于快速发展阶段和市场拓展阶段,应收账款和应收票据随产销规模持续扩大,导致近年来应收账款及应收票据余额较大,占比较高。

据业内了解,目前动力电池行业尤其是上游材料,随着补贴退坡、竞争加剧等影响,企业普遍应收账款、应收票据均较高。但即便如此,将翔丰华的财务数据放在行业来看,问题依旧十分突出。

根据招股书披露的数据,2016年、2017年、2018年,同行业可比上市公司应收账款与应收票据余额之和占当期营业收入的均值分别为48.36%、43.8%、60.37%,同期如杉杉股份,应收账款与应收票据余额之和占当期营业收入的比值分别为46.05%、39.36%、39.28%,而翔丰华该数据分别为75.77%、107.97%、94.75%,远远高于行业平均水平。

对此,翔丰华在招股书中也解释称,主要客户群体方面的差异较大,各可比公司应收账款净额占营业收入的比重差异也较大。报告期内,贝特瑞、杉杉股份、璞泰来(江西紫宸)作为行业知名锂电负极材料供应商,客户较为优质,回款情况较好。

但有业内人士提出了自己的看法。一家电池材料企业的负责人告诉记者,应收账款高企一方面说明公司的营收在增长,在市场竞争中不断拓展并增加客户,但另一方面也表明风险在加大,如果未来客户不能按时结算或及时付款,就会影响公司的资金周转及使用效率,例如可能出现资金链断裂等问题,这些风险都不能忽视。

“现在整个行业这一问题十分严重且明显,例如曾经的电池巨头沃特玛,它的应收账款就高达几十亿,大部分其实都收不回来了。”上述负责人这样表示。

巧合的是,在翔丰华的招股书中,就披露了自身两起商业承兑汇票未发生兑付的案例,分别系因深圳沃特玛、东莞迈科新能源的生产经营和财务状况出现困难,导致其出具的商业承兑汇票出现兑付问题。

“去年下半年以来,虽然汽车行业销量遇冷,但新能源汽车销量却逆势大幅增长。未来伴随下游动力锂电厂和新能源汽车厂大幅扩产,负极材料行业中高端需求旺盛。随着公司产销规模持续扩大,‘大客户’战略成效显现,未来公司虽然应收账款余额会随着规模增加而自然增长,但应收账款回款会明显好转,经营活动产生的现金流量净额亦会大幅改善。”翔丰华相关人士则这样认为。

应收账款客户多为中小企业

翔丰华最近三年的应收账款前十大客户名单,除了比亚迪、宁德时代等知名电池企业外,有不少客户为中小企业。

此外,招股书还显示,报告期内,翔丰华长期未收回的应收账款已全额计提坏账准备的客户企业多达27家,账面余额和坏账准备均为1798.86万元,除了已采取法律手段催款但执行未果以及账龄3年以上外,还有不少客户企业倒闭。

翔丰华在招股书中指出,受“骗补”事件影响,2017年以来,国家调整了新能源汽车财政补贴发放政策,下游新能源汽车企业获得财政补贴条件更严格,补贴到账时间亦更长,这在一定程度上也间接影响了上游负极材料厂商应收账款的回款时间。

翔丰华同时还表示,为加大应收账款回款力度,2018年度,公司对部分中小客户采取了司法催款措施,同时为保持应收账款资产质量,公司已对该部分应收账款全额计提了坏账准备。不过,翔丰华方面依然乐观地表示,随着国家各项支持中小企业投融资政策的落实,企业资金周转情况会逐步改善,预计2019年应收账款情况会有所好转。

不过,在翔丰华2016、2017年的前十大客户名单中,出现了一家名为河南新太行电源股份有限公司(以下简称太行电源)的新三板企业(已于2018年终止新三板挂牌),2016年,翔丰华对其销售金额为341.57万元,占营业收入比重为1.44%;2017年对其销售金额为906.84万元,占营业收入比重为2.5%。

引人关注的是,前不久成功上市的德方纳米(300769,SZ)客户中亦有太行电源。但德方纳米的招股书显示,因太行电源经营异常,德方纳米认为相应款项难以收回,核销了2017年1-9月对太行电源的应收账款。

而在翔丰华的招股书中,太行电源出现在翔丰华2017年应收账款前十大客户名单中,应收账款余额(1年以内)为745.49万元,其中2017年、2018年,翔丰华还收到太行电源出具的商业承兑汇票,金额合计为297.53万元。

根据翔丰华的招股书,其与太行电源合作从2013年11月开始,合同产品为人造石墨,合同期限一般为一单一签,付款方式为银行承兑汇票,报告期内,翔丰华还调整了对太行电源的信用期,由30天调整为100天。在翔丰华公布的与前十大客户合作的基本情况中,其与太行电源的账期最长。但翔丰华解释称,此举符合公司不超过6个月的应收账款信用政策。

“2016年末、2017年末和2018年末,公司已经依据账龄对太行电源的应收账款、商业承兑汇票计提了坏账准备。”针对此,翔丰华相关人士这样回应。同时也表示,截至目前,太行电源对公司的销售回款正常,其背书转让给公司的商业承兑汇票均正常兑付,而公司与太行电源之间的业务往来正常,未发现其出现经营异常的情形。

-

动力电池

+关注

关注

113文章

4542浏览量

77775 -

ipo

+关注

关注

1文章

1212浏览量

32616

原文标题:【盛禧奥•媒体视点】翔丰华闯关IPO 应收账款及票据占比近95%

文章出处:【微信号:weixin-gg-lb,微信公众号:高工锂电】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

用量占比超90%,碳纤维复合材料成打造eVTOL首选

台湾制造业去年营收减10.7%,研发投入创新高

一汽丰田电动化车型销量占比46%,2024年第一季度销量同比增长1%

均胜电子2023年报披露:营收同比增长12%,经营性现金流稳定

2024年1-2月磷酸铁锂电池出口突破4成 占比达到45%

星德胜科技IPO申购启动

安凯特二度冲刺A股失利,撤回IPO申请

去年韩国OLED(有机发光二极管)出口占比75.8% 创历史最高

翔丰华闯关IPO 应收账款及票据占比近95%

翔丰华闯关IPO 应收账款及票据占比近95%

评论