立讯精密是国内电子行业精密制造的龙头企业,上市八年以来,股价大涨了17倍左右。

不光股价走势亮眼,立讯精密收入与利润更为亮眼,2010—2018年,营业收入增长了35.45倍,复合增长率为56.2%,净利润增长了23.47倍,复合增长率为48.5%。公司预报2019年上半年净利润增幅为70%-90%。

崛起路径:内生增长叠加外延并购

【1】前五大客户销售额占比近7成。

立讯精密当前在5个国家拥有78000名员工,产品主要集中于消费电子、电脑、汽车、通讯四个领域,主要客户包括苹果、联想、华为、惠普、戴尔、微软、谷歌、亚马逊、浪潮、日产、博世等国际知名企业。

公司长期坚持大客户战略,客户集中度不断提升,2016年前五大客户销售额占比为56.6%,2018年增长至68.4%。

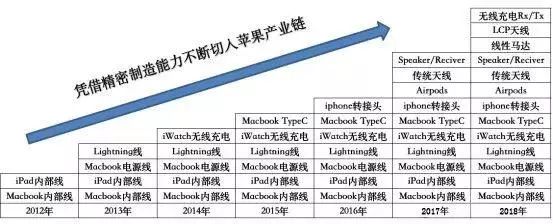

苹果是公司第一大客户。公司在2011年收购联滔电子,开始正式切入到苹果产业链。

刚开始主要做MacBook内部连接线与iPad的内部连接线,随后凭借公司的精密制造能力,2013年开始获得MacBook电源线、iPad lightning线和iphone lightning线订单;

2014年公司又获得Apple watch无线充电模块独家订单,是该模组的唯一供应商;

2015年与2016年分别取得Macbook type-C线与iPhone音频转接头订单;2017年切入Airpods模组代工,同时布局声学和无线充电发射端;

2018年公司切入线性马达、LCP天线(液晶聚合物天线)以及无线充电接收端。

能够不断获得苹果的新品订单,是立讯精密精密制造实力的一种体现,不过太依赖单一大客户(2018年苹果业务占公司总营业收入的比重为44.85%,且占比在逐年上升),也会给公司带来一定的潜在风险,特别是在目前的大环境下。

【2】内生增长叠加外延并购,不断扩大业务能力边界。

立讯精密始终专注于主业,深耕细作,不断通过纵向的垂直整合与横向的业务拓展扩大市场份额。

2007年—2009年,公司的第一大客户为富士康,期间公司主要为富士康等代工厂向下游供货,用于电脑连接器的生产;2010年公司通过并购博硕科技,完善了连接器上游的线缆生产、获得了高压AC接插件认证,并切入Sony PS4、Xbox供应链;2011年,公司收购联滔电子,切入苹果产业链,并延伸到通讯、汽车等领域;2012年公司通过收购科尔通,正式切入华为、艾默生的通信和医疗市场,通过收购源光电装,公司切入到汽车线缆领域;2018年体外收购光宝CCM,切入摄像头模组产业,主要用户为华为,未来将导入苹果。

立讯精密一直秉承的发展理念非常值得研究:”老产品、新客户,老客户、新产品,老产品、新市场”——即,通过不断并购的方式扩大公司的业务范围,再把这些业务切入到老客户其他的产业链中,从而加大了与老客户的合作范围,也进一步加深了双方的默契感与信任度;

同时公司再把成熟的产品拓展到新客户(如华为、小米、三星、VIVO等国际智能手机巨头)、新市场(如汽车电子、通讯、医疗、电脑等领域)。

就是因为公司专注主业,同时不断拓展相关领域的新业务,才使得公司既稳扎稳打,又快速扩张,这也是公司营业收入与净利润同步快速增长的原因。

很多投资者可能不太喜欢通过并购的方式增加企业利润的公司,因为不少上市公司为了收入与利润快速增长,不断的高价收购一些自己都不熟悉的行业中的企业(特别是热门行业)。

这样短期是达到收入与利润快速增长的目的,但是由于自己缺乏资源整合的能力,以及缺乏跨行业管理的能力,结果往往是不但收购的企业没有经营好,反而耽误了自己的主业,导致公司经营状况越来越差,资金链越来越紧张。

而立讯精密一直基于下游大客户的需求进行并购整合,能快速把新业务切入到大客户的产业链中去,从而进一步做大收购的企业,提升自身的综合实力。

财务分析:

【1】营业收入处于加速增长期。

2018年消费性电子业务收入为268.07亿元,同比增长76.50%,占营业收入比重为74.77%;电脑互联产品及精密组件业务收入为37.32亿元,同比下滑14.15%,下降趋势较为明显。

汽车与通讯两个领域的业务收入增速分别为52.81%与30.04%,占比分别为4.82%与6.00%。

立讯精密整体收入增幅较大,特别是主营业务收入增速高达76.50%,表明公司目前仍然处于高速成长与扩张期。

立讯精密上市以来,营业收入一直高速增长,2017—2019Q1,营业收入增速一直保持在55%以上。

在公司营业收入超过200亿时,还能保持如此高的业绩增速,这是非常不容易的,这主要公司内生与外延的经营策略起到了作用。

【2】净利润高速增长,现金流有所改善。

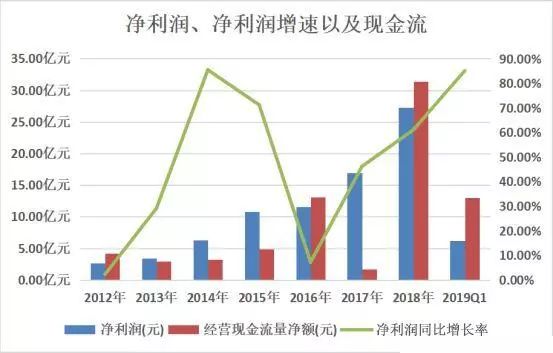

2012年至今,公司净利润也逐年增长,最近三年公司净利润处于加速增长态势,2019年第一季度净利润增速高达85.04%;

相较于净利润,经营现金流量净额整体有些偏低,不过2018年经营现金流量净额大幅流入,高于净利润,创历史新高,表明经营现金流有所好转。

【3】研发投入持续增长,三费控制较为稳定。

立讯精密研发投入持续高速增长,占比也不断提升,2019年第一季度研发费用投入占比达7.63%,创历史新高。

在这种情况下,三费占比整体保持稳定,说明公司三费占比实际上是在稳步降低,且占比较低。(公司2018年研发费用为25.15亿,基本接近公司2018年的净利润。)

公司销售费用稳步增长,但是增长幅度整体低于营业收入增速,主要是因为公司客户较为稳定,销售费用支出较少;

管理费用增速也低于收入增速(2013年以前的研报没有找到,所以2013年以前的管理费用包含了研发费用),主要是因为公司生产规模扩大,管理效率提升;

【4】毛利率基本稳定,盈利能力较强。

立讯精密毛利率一直较为稳定,保持在20%以上,2019年第一季度毛利率略有下降,总资产收益率一直保持在5%以上;

销售净利率整体有所下滑,从2012年的10.74%降至2018年的7.85%,下滑的主要原因是三费占比整体上涨,而三费占比小幅上涨又是因为公司研发费用投入占比持续提升。

如果把研发费用算入到净利润,那公司销售净利润应该是较为稳定的,保持在15%左右。

综合来看,立讯精密整体盈利能力非常强,研发投入占比也非常高,这也是公司收入与利润持续高速增长的原因之一。

-

消费电子

+关注

关注

10文章

1082浏览量

72139 -

电子制造

+关注

关注

1文章

199浏览量

22160 -

立讯精密

+关注

关注

5文章

152浏览量

12946

原文标题:【企业动态】立讯精密:一家代工厂是如何现实股价猛涨17倍的?

文章出处:【微信号:pci-shanghai,微信公众号:CPCA印制电路信息】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

立讯精密加速越南产能扩张

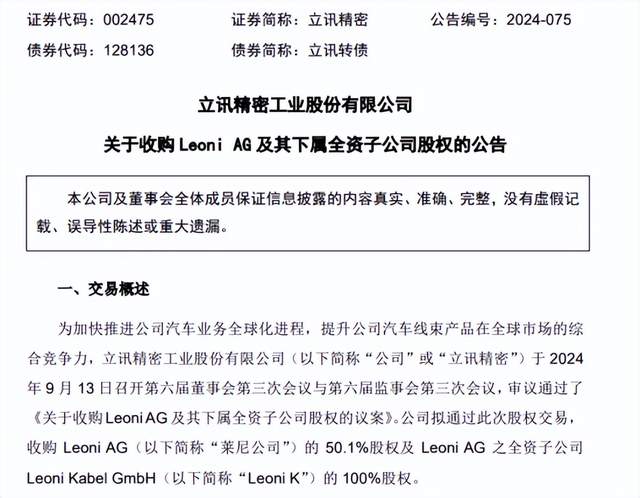

立讯精密拟收购莱尼公司50.1%股权

立讯精密是如何现实股价猛涨17倍的?

立讯精密是如何现实股价猛涨17倍的?

评论