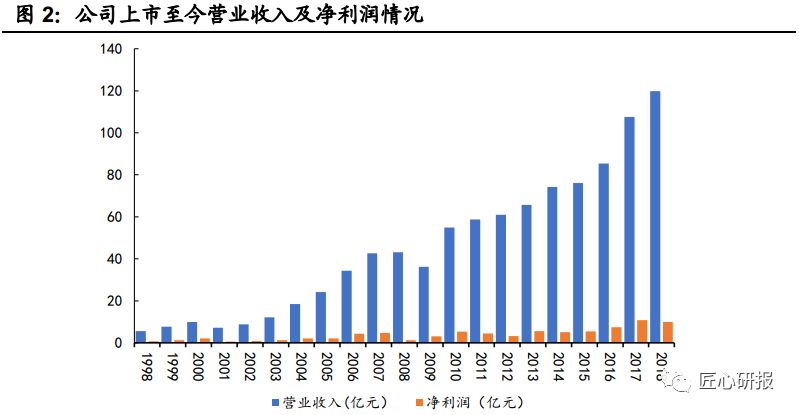

经过上市以来的 20 年发展,生益科技的覆铜板销量从最初的300 万平米/年左右增长到当前的接近 9000 万平米/年,相应的,在 1998~2018 年间,营收从 5.66 亿元增长至 119.81 亿元,净利润从 0.73 亿元增长至超 10 亿水平。未来,随着 5G 建设带动高频、高速覆铜板需求的增长,以及公司新产能的逐步释放,收入及利润规模有望进一步成长。

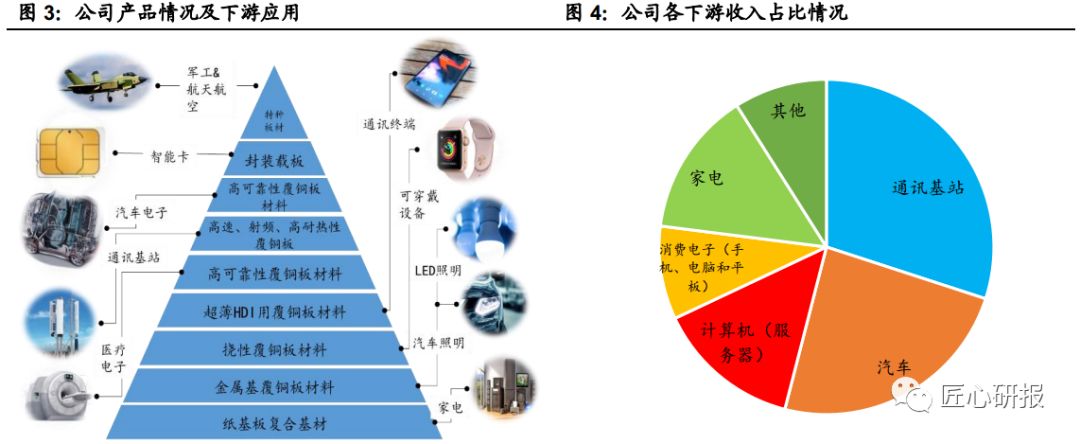

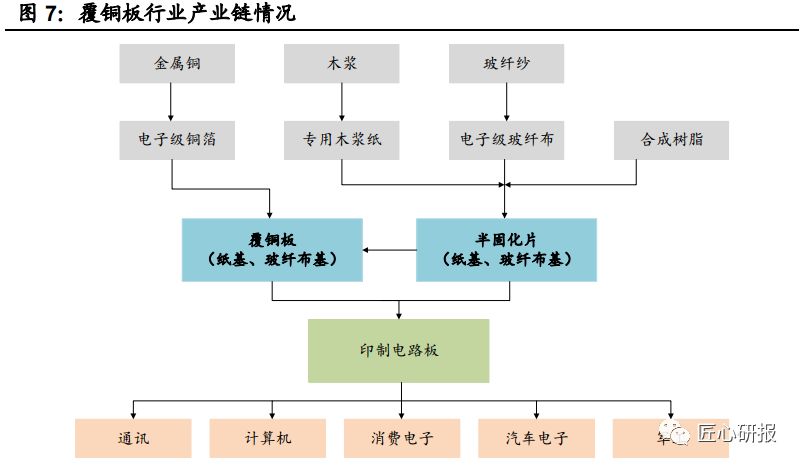

产品品类齐全,应用广泛。生益科技当前有 80% 左右的收入来自于覆铜板及半固化片,两者均是 PCB 主要的上游原材料,15% 左右的收入则来自于印制电路板业务(主要由生益电子负责)。公司生产的覆铜板品类齐全,包括纸基板复合基材、各类金属基覆铜板、挠性覆铜板以及超薄、高可靠性、高速、高频覆铜板产品等,产品广泛应用于通讯、汽车、计算机、消费电子和家电等下游终端领域。

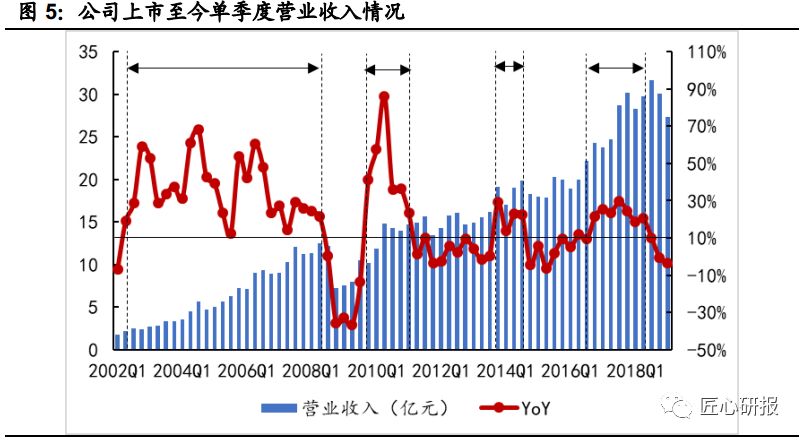

收入增速新拐点临近。公司约有 30% 左右的收入来自于通讯领域,因此,基站的建设将为公司带来产品需求的提升,从而带动业绩的成长。从公司单季度的收入表现看,上市至今,公司有四个时间段内连续多个季度的单季收入增速超过10%,分析其中原因不难发现,除了第三个时间段(2013 年 Q4~2014 年 Q3),其收入高增长的主因为生益电子并表,其余三个阶段都具备一个类似的时代背景或在产能方面有所提升,甚至两者兼而有之:

2002 年 Q2~2008 年 Q2:

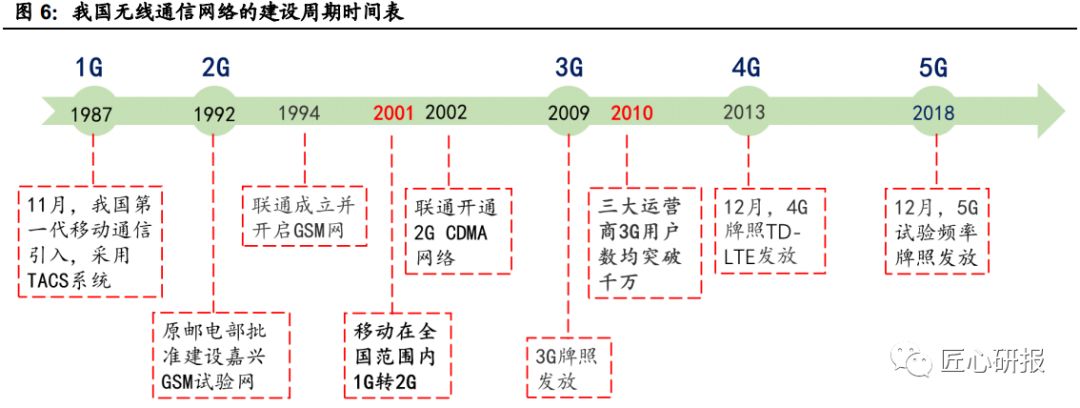

(1)2001 年年末开启 2G 数字化大发展;

(2)公司分别于 2000 年底和 2002 年七月份成立陕西生益和苏州生益,该两个子公司目前也已成为公司最大的生产基地。

2009 年 Q4~2011 年 Q1:2009 年底开启了 3G 网络建设高潮拉动覆铜板的需求。当然,此阶段收入大幅增长的另一个主要原因是 2008 年金融危机之后行业大量补库存。

2016 年 Q4~2018 年 Q2:2014 年成立的常熟生益于 2016 年八月实现投产运行。

整体来说,下游需求和新增产能如能实现良好共振,将为公司注入直接而又强劲的成长动能,而无线通信知识的转换,是拉动通信用覆铜板市场需求的“马车”之一。

当前,全球 5G 建设将进入正式推广阶段,负责高频 PTFE 板材生产的江苏生益一期(100 万平米年产能)投产在即,陕西生益今年下半年将扩充 420万平米年产能,江西生益一期(1200 万平米年产能)亦有望在 2020 年一季度投产,公司收入高增长的新阶段已然临近。

原材料价格波动影响淡化

盈利能力有望企稳

覆铜板的原材料主要为玻纤布、树脂和铜箔,其中,铜箔约占其原材料成本的50%,理论上来讲,如果没有足够的议价能力,原材料(特别是铜箔)价格的波动,将对覆铜板企业的盈利能力造成一定影响。

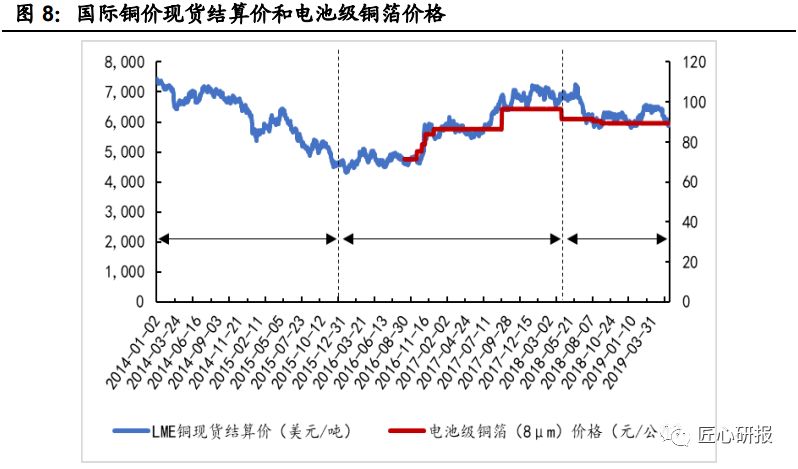

影响铜箔的价格主要有两个因素:(1)上游铜价(伦敦铜价为基准)的波动以及(2)铜箔加工费,其中,铜箔加工费主要受到铜箔的供需关系的影响。

2014Q1~2015Q4,国际铜价处于波动下行周期,且 2015 年之前铜箔行业长期处于供过于求和激励的价格竞争格局中,铜箔价格基本处于下行通道中。

随后,从 2016 年年初开始,国际铜价进入波动上行状态,另一方面,我国国家政策对于新能源车发展的扶持使得锂电池铜箔的需求大幅增长,锂电池用铜箔的加工费本身便相对较高,且该阶段的动力箔价格处于上涨通道,这使得铜箔产能由原先的“电子箔”涌入“动力箔”(两者之间的产能能够互相转换),造成电子级铜箔的供应短缺,使其加工费有所抬升,最终造成价格上涨。此外,部分日韩台铜箔厂家逐渐将其产能由 FR-4 用铜箔转至高频材用、高速材用和封装载板用超薄铜箔,也造成了 FR-4 用铜箔价格的上涨。

从 2018 年下半年开始,国际铜价略有下降,且国内有较多电池级铜箔产能投产,一定程度上缓解了电子级铜箔的供需紧张关系,价格压力也得到了一定的释放。

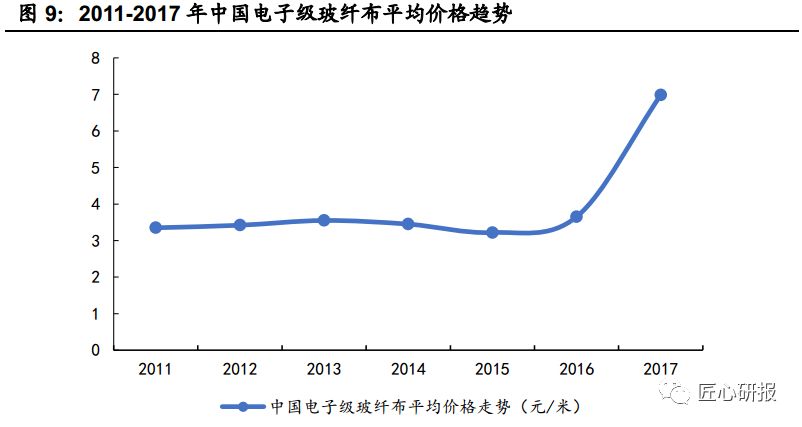

玻纤布价格波动不容忽视。2015 年之前很长一段时间内,玻纤布的价格一直处于低位水平,也正是因为这个原因,玻纤布供给侧(特别是价格最低的 7628 布)开始产能结构的调整,部分落后产能退出,部分企业转型或停产,2017 年环保趋严更是加速了落后产能的退出,造成了 2016~2017 年玻纤布供给的紧缺,价格也随之而上涨,在 2017 年达到历史高位。

之后,随着新增产能的不断开出,玻纤布供应紧缺状态有所缓解,价格亦呈现回落趋势,即使如此,玻纤布价格波动对覆铜板企业盈利能力的影响越来越不可忽视。

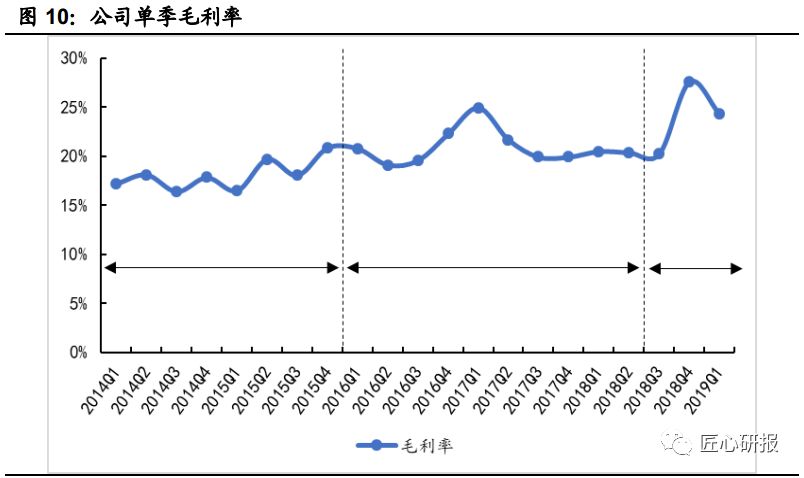

盈利能力有望企稳。分析 2014 年至今铜箔、玻纤布价格以及公司毛利率变动情况发现,原材料价格波动对公司盈利能力的影响正逐步被淡化:在原材料价格下行时(2014Q1~2015Q4 和 2018Q3-2019Q1),毛利率会有所上升。而哪怕当铜箔和玻纤布价格几乎同时大幅上涨时(2016Q1-2018Q2),公司的单季毛利率仍能维持在较好的水平(20%以上)。这说明公司甚至是整个覆铜板行业的成本转嫁能力是较强的,而且公司作为行业的佼佼者,其技术、规模优势带来的议价能力理应高于大多数同行业者。未来,在没有诸如贸易战、全球金融危机等的行业黑天鹅事件的环境下,公司的整体毛利率有望维持。

国产替代排头兵

5G 打开成长新空间

高频信号传输损耗严重,材料性能高要求。5G 时代,使用的信号频段预计为 3.5GHz 和毫米波频段,这两个频段均远高于当前的 4G 频段(约 2GHz)。

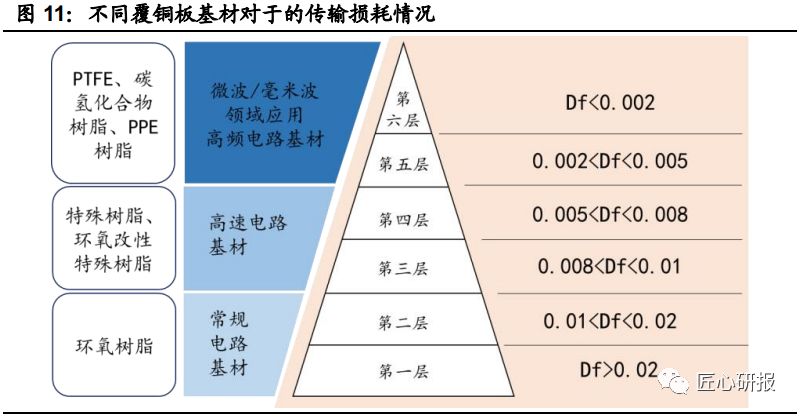

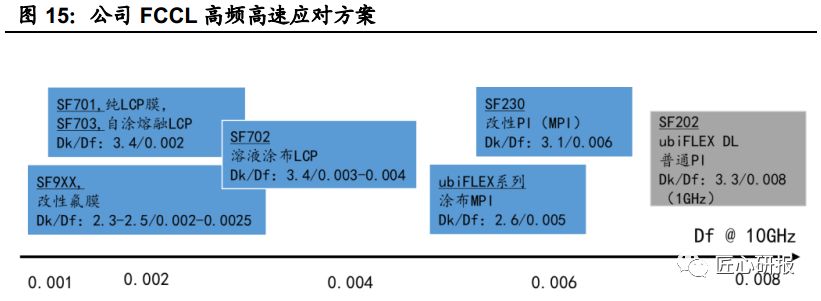

此外,5G 信号的传输需要具备较低的延迟性和较高的数据速率,这便对覆铜板基板材料的高频及损耗性能提出更高的要求,介电常数(Dk)和介电损耗因子(Df)是衡量高频基板材料性能的两个关键指标。覆铜板基板材料按照 Df 值被分为 6个层次,第一、二层为常规的环氧树脂基材,第三、四层为诸如改性环氧树脂等高速基材,以及第五、六层为 PTFE、碳氢化合物树脂等高频基材。

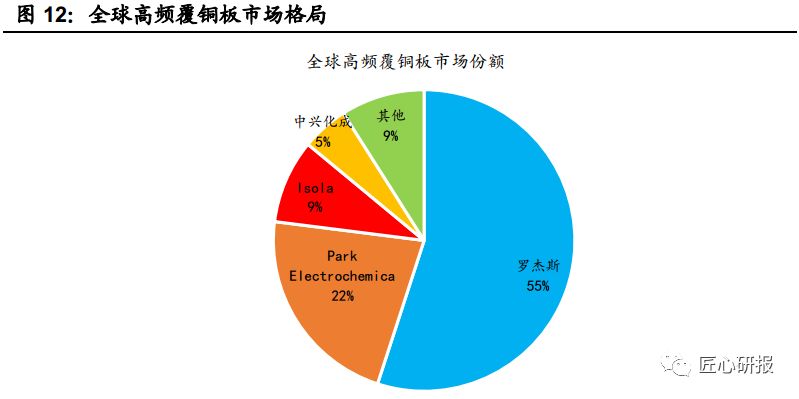

未来 5G 基站的建设将带动高频、高速电路用覆铜板需求的大幅提升,然而,当前全球高频覆铜板市场主要被罗杰斯、 Isola、 Park 和中兴化成等国外企业控制,其中罗杰斯更是几乎霸占了 PTFE 覆铜板市场。

“华为停供”事件,使得国内电子行业从业者清晰而又深刻的认识到实现产业链全面突破的重要性,当前在通信 PCB 领域中,已不乏深南电路、沪电股份和兴森科技等优秀的企业,对于覆铜板行当来说,配合下游 PCB 行业实现高频、高速覆铜板国产化已然迫在眉睫,生益科技作为国内行业龙头,理应成为此次国产替代浪潮中的排头兵。

与传统的热固性 FR-4 不同的是,PTFE 属于热塑性树脂,因此传统的加工工艺无法用来加工 PTFE 覆铜板,这亦是罗杰斯能长期占据 PTFE 覆铜板市场的原因之一。

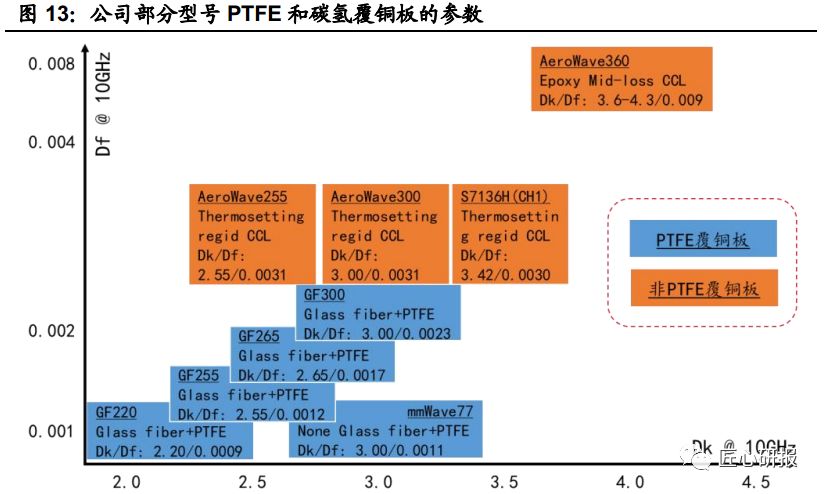

生益科技于 2016 年投资成立研发生产 PTFE 等高频覆铜板的子公司江苏生益特种材料有限公司,2017 年购买日本中兴化成 PTFE 产品的全套工艺、技术和设备解决方案,并且自主研发碳氢覆铜板的生产工艺,当前已经具备多种型号 PTFE 和碳氢覆铜板的生产能力,江苏生益特种材料预计将于 2019 年第二季度投产,如后续爬坡顺利,将为公司打开新的成长空间,更能一举奠定国内高频覆铜板的行业地位。

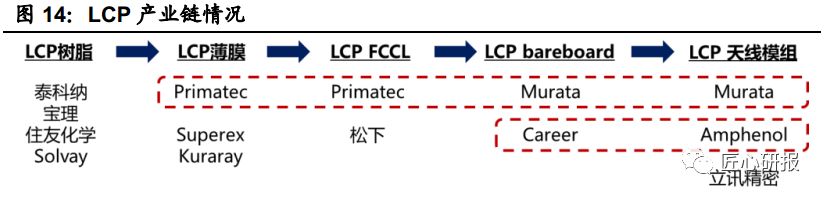

与刚性覆铜板中使用 PTFE 或者碳氢化合物基材替代常规的 FR-4 基材类似,在消费电子用挠性覆铜板中,需要使用低介电常数和损耗正切角的 LCP 或者 MPI替代传统的 PI 基材。

iPhone 8 中首次使用 LCP 软板替代射频同轴线缆, iPhone X 更是在天线和配套的同轴线缆,主板中继板以及 3D 结构光模块中均使用 LCP软板。当然,良率及价格成为 LCP 软板在非 5G 手机上应用的最大掣肘,多家品牌产商亦正在考虑使用改良的 PI(MPI)取代。

LCP 膜加工制程的技术门槛相对较高,不同的制程工艺会影响其介电常数,目前全球主要生产厂商为 Superex、Kuraray、Primatec(被村田收购) 等,这亦是 Primatec 几乎垄断全球 LCP FCCL 市场(占全球产能的 80%)的主要原因之一。

对于挠性覆铜板厂家而言,如果采用传统的压合工艺,只能从上述少数几家厂商中购买 LCP 薄膜,将完全不具备自身的核心竞争力,而如能具备涂覆工艺及产线,使用自身研发配方的树脂,则可以较好的成为技术的主导者。生益科技购买的韩国 LG 的软板生产线及技术便是使用涂覆法生产制备 FCCL,该产线在 2018年已完成设备安装及调试,产能为 420 万平米/年,未来可用其生产低介电常数的 LCP 或者 MPI FCCL。

作为国内覆铜板的领军企业,为了实现 5G 用覆铜板的国产自主可控,公司已经通过自主研发及技术购买,前瞻性地在硬板和软板两端都实现了良好布局,随着 5G 时代的到来,公司新的成长空间正逐步打开。

-

覆铜板

+关注

关注

9文章

265浏览量

26360 -

5G

+关注

关注

1354文章

48454浏览量

564239

原文标题:生益科技:需求与产能共振迸发活力,国产替代排头兵

文章出处:【微信号:pcbems,微信公众号:PCB商情】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

英锐恩科技,以实力打造国产单片机替代品牌!

中科昊芯受邀参加中关村科技沙龙,争当科技成果转化排头兵

奥运看经济,云计算迸发新活力,华纳云助力企业低成本上云

国产FPGA的发展前景是什么?

光电耦合元件国产替代:现状与前景

谷景科普国产共模电感替代国外品牌的的优势分析

飒特红外先进表彰大会:行稳致远,打好创新“突围战”

需求与产能共振迸发活力 国产替代排头兵

需求与产能共振迸发活力 国产替代排头兵

评论