6月21日,韦尔股份发布公告称,公司于当日收到证监会核发的《关于核准上海韦尔半导体股份有限公司向绍兴市韦豪股权投资基金合伙企业(有限合伙)等发行股份购买资产并募集配套资金的批复》。

批复核准韦尔股份向绍兴市韦豪股权投资、青岛融通民和投资、嘉兴水木豪威股权投资、嘉兴豪威股权投资、上海唐芯企业管理、开元朱雀(深圳)股权投资、合肥元禾华创中合股权投资等20余家企业和个人发行股份购买相关资产;同时核准韦尔股份非公开发行股份募集配套资金不超过 200,000 万元。

对于韦尔股份发行股份购买相关资业界并不陌生,即为北京豪威和思比科。根据韦尔股份发布的收购方案,公司拟以发行股份的方式购买25名股东持有的北京豪威85.53%股权、8名股东持有的思比科42.27%股权以及9名股东持有的视信源79.93%股权。

其中,视信源为持股型公司,其主要资产为持有的思比科53.85%股权。本次交易完成后,韦尔股份将持有北京豪威100%股权、视信源79.93%股权,直接及间接持有思比科85.31%股权。

目前,该收购案已经通过中国反垄断审查,通过美国CFIUS审查,以及证监会审核通过。此次,证监会核准发行股份及募资批复,意味着韦尔股份资产收购方案会在年内完成,北京豪威和思比科随之并入上市公司主体,加速实现韦尔股份CIS的产业布局。

在此次交易方案中,北京豪威是韦尔股份收购的核心资产,北京豪威100%股权的预估值为141亿元,思比科100%股份的预估值为5.46亿元。

资料显示,北京豪威是一家注册于北京的有限责任公司(中外合资),其实际经营实体为OmniVision Technologies,Inc.,开展。OV原为美国纳斯达克上市公司,于2016年初完成私有化并成为北京豪威的全资子公司。OV是一家领先的数字图像处理方案提供商,主营业务为设计、制造和销售CMOS图像传感器。

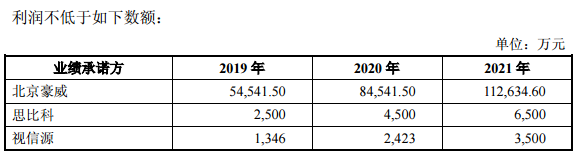

根据韦尔股份原先披露,如本次交易在2019年内实施完毕,北京豪威、思比科、视信源盈利承诺期为2019年、2020年和2021年。

业绩承诺方承诺,在本次交易于2019年12月31日之前实施完毕的情况下,北京豪威2019年、2020年和2021年的扣非净利分别不低于5.45亿元、8.45亿元和11.26亿元;思比科2019年、2020年和2021年的扣非净利分别不低于2500万元、4500万元和6500万元;视信源2019年、2020年和2021年的扣非净利分别不低于1346万元、2423万元和3500万元。

韦尔股份表示,2019-2021年,北京豪威因收购美国豪威产生的可辨认的无形资产和其他长期资产增值摊销的影响数预计分别为15,458.50万元、15,458.50万元和17,365.40万元,因此北京豪威业绩承诺方实际承诺的经营业绩预计分别为70,000万元、100,000万元和130,000万元。

聚焦CIS,符合战略布局

本次交易前,韦尔股份主营半导体设计及分销业务,其中设计业务的主要产品包括分立器件(TVS、MOSFET等)、电源管理IC、射频芯片、卫星接收芯等;分销业务主要代理及销售数十家国内外著名半导体生产厂商的产品,与设计业务相互补充,以满足终端客户多样化的产品市场需求。

本次交易标的公司豪威科技、思比科为芯片设计公司,主营业务均为CMOS图像传感器(简称CIS)的研发和销售,韦尔股份与标的公司的客户均主要集中在移动通信、平板电脑、安防、汽车电子等领域,终端客户重合度较高。

韦尔股份表示,通过本次交易,一方面丰富了上市公司设计业务产品类别,带动公司半导体设计整体技术水平快速提升,另一方面也为公司带来智能手机、安防、汽车、医疗等领域优质的客户资源。

此外,借助韦尔股份的分销渠道优势,能够快速获取更全面的市场信息,标的公司可以将精力集中于客户设计方案的理解和芯片产品研发上,进而使得公司整体方案解决能力得到加强,为客户提供更好的解决方案及专业化指导。本次交易,韦尔股份与标的公司业务高度协同,符合上市公司未来发展战略布局。

值得提及的是,在本次交易前,虞仁荣先生持有韦尔股份279,435,000股股份,占上市公司总股本的61.30%,为上市公司控股股东、实际控制人。本次交易完成后,仍为上市公司控股股东、实际控制人,因此本次交易不构成重组上市。

-

半导体

+关注

关注

334文章

27278浏览量

217986 -

CIS

+关注

关注

3文章

194浏览量

29606 -

韦尔股份

+关注

关注

1文章

74浏览量

12247

原文标题:韦尔股份收购OV配股募资获批,年内将完成交易加速实现CIS布局

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

苹果大动作 苹果将收购全球星20%股份 苹果同意收购Pixelmator

募资54亿港元!地平线港交所成功挂牌上市,开启智驾新征程

韦尔股份收购OV配股募资获批,年内将完成交易加速实现CIS布局

韦尔股份收购OV配股募资获批,年内将完成交易加速实现CIS布局

评论