21世纪初,由光纤之父-高锟起源的光纤通讯引领了世界范围内的通讯热潮。虽然光纤的发明是高速网络发展的拐点,但是光器件在之后却成为了光通信系统的核心。

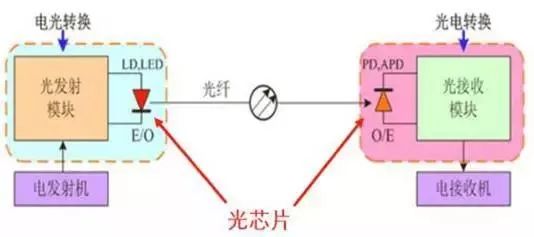

光芯片是光器件核心元器件。在光器件中,光芯片用于光电信号的转换,是核心元器件。根据种类不同,可分为有源光芯片和无源光芯片,有源光芯片又分为激光器芯片(发射端)和探测器芯片(接收端)。在发射端,光发射模块将电信号(0/1二进制码)转换成光信号(0对应于无光、1对应于有光);在接收端,将光信号还原为电信号,导入电子设备。因此,光芯片的性能与传输速率直接决定了光纤通信系统的传输效率。其中,激光器芯片价值占比大,技术壁垒高,是光芯片中的“明珠”。根据基板(衬底)材料的不同,可将激光器芯片分为磷化铟(InP)、砷化镓(GaAs)、硅基(Si)等种类(见图表)。

图表2光芯片的材料与种类

核心光芯片主要应用于光通信系统的发射端。鉴于光芯片主要依附于激光器,可以根据不同类型的激光器对光芯片作如下分类:

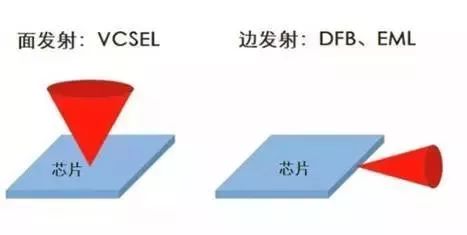

(1)按发光类型,分为面发射与边发射。其中,面发射型激光主要为VCSEL(垂直腔面发射激光器);边发射型激光种类较多,包括 FP(Fabry–Pérot,法布里-珀罗激光器)、DFB(Distributed Feedback Laser, 分布反馈式激光器)以及EML(Electroabsorption Modulated Laser,电吸收调制激光器)等。

(2)按调制类型,分为直接调制与外调制。其中,直接调制(DML,Directly ModulatedLaser)由电路直接控制激光的开关,其中最常见的是DFB。外调制则由外电路控制激光的开与关,其中较为常见的是在DFB激光器上添加电吸收调制器 EAM,形成EML。

图表3 面发射与边发射激光器

随着传统的 FP 激光器芯片(损耗较大,传输距离短)在光通信领域的应用逐渐收窄,核心激光芯片主要有三种:DFB、EML和VCSEL:

(1)DFB是最常用的直接调制激光器,是在FP的基础上通过内置布拉格光栅,使激光呈高度单色性,降低损耗,提升传输距离。目前,DFB激光主要应用于中长距离传输,主要应用场景包括:FTTx 接入网、传输网、无线基站、数据中心内部互联等。

(2)EML激光通过在DFB的基础上增加电吸收片(EAM)作为外调制器,啁啾与色散性能均优于 DFB,更适用于长距离传输。EML的主要应用场景主要有:高速率、远距离的电信骨干网、城域网和数据中心互联(DCI网络)。

(3)VCSEL具有单纵模、圆形输出光斑、价格低廉和易于集成等特点,但发光传输距离较短,适用于500m内的短距离传输。主要应用场景有:数据中心内部、消费电子领域(3D )。

二产业现状

(一)供应链现状

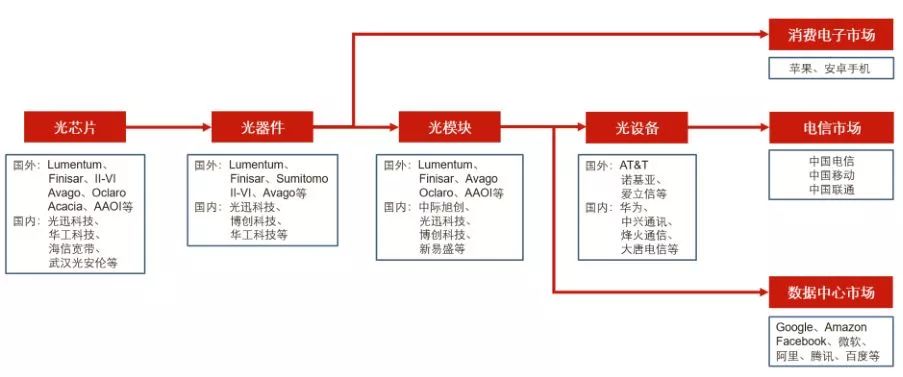

在光模块产业链中,光芯片处于核心地位,具有高技术壁垒,成本占比接近50%且有提升趋势。相较于电芯片,目前光芯片市场规模较小,分工程度有限,垂直一体化的IDM厂商市场份额超过50%。但伴随VCSEL芯片的消费电子市场打开,芯片市场规模加速扩展,分工程度有望提升,第三方代工模式逐渐兴起。

从光器件产业链看,主要环节为“光芯片、光器件、光模块、光设备”,最终应用于电信市场、数据中心市场及消费电子市场。其中,光芯片处于产业链的核心位置,具有高技术壁垒,占据了产业链的价值制高点。

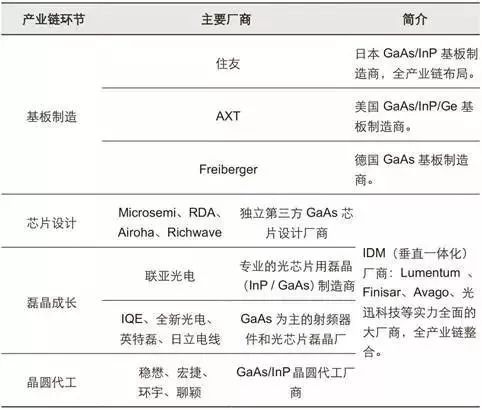

图表4光通信产业链

在半导体行业发展中,随着硅基半导体产业和GaAs化合物半导体在射频器件领域的大规模应用,相应的IC产业分工开始逐渐细化,芯片设计—磊晶成长—晶粒制作(晶圆代工)等专业厂商如雨后春笋般地出现,如以台积电为代表的硅基晶圆代工大厂以及稳懋为代表的 GaAs 晶圆代工厂商。光器件行业的发展也遵循类似的规律,目前主要有两类光芯片制备厂商:垂直一体化的IDM厂商以及第三方代工厂商。

图表5 光芯片产业链分工及主要供应商

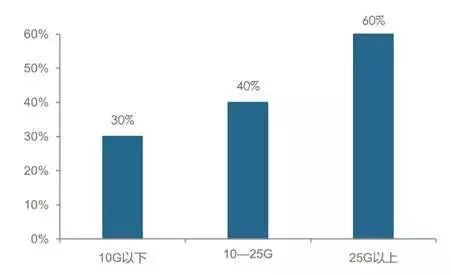

光芯片属于技术密集型行业,具有极高的技术壁垒和复杂的工艺流程。因此,光芯片在光器件/光模块中成本占比较大。此外,随着芯片速率的提升,制备难度增大,成本占比或进一步提升。一般情况下,对于低速率光模块/光器件(转换速率小于10Gbps),光芯片的成本占比约为30%左右;而对于高速光模块/光器件(调制速率大于 25Gbps),芯片的成本占比约为60%左右。例如,全球数通光模块龙头中际旭创(公司主力产品为100GQSFP28,采用25G光芯片),整体光芯片及组件成本占比在50%左右。

图表6 光芯片在光器件中的成本占比

(二)市场端现状

从细分市场看,光芯片主要应用于电信市场、数据中心市场、以及消费电子市场。其中,电信市场主要应用于传输网、接入网以及无线基站,市场份额占比约60%左右;数据中心市场主要应用于数据中心内部互联、连接数据中心间的 DCI 网络,市场份额占比约30%左右;消费电子市场主要包括手机3D感应系统(内含VCSEL芯片),市场份额占比约10%左右。

图表7 国内光芯片市场规模

在不考虑消费电子 VCSEL 激光市场规模的情况下,2015年中国光器件市场规模为16.2亿美元,到2020 有望达到26.8亿美元,增长65.4%。若考虑消费电子VCSEL激光器,国内光芯片市场从2018年开始将加速拓展。我们预计光芯片在光器件的成本占比为50%,2015—2020年间国内光芯片市场规模有望从2015年的8.1亿美元增长到2020年的21.4亿美元,年均复合增长率高达21.4%。

从电信市场看:有线方面,传输网扩容愈加紧迫,城域网100G逐渐下沉;接入网由GPON/EPON向10GPON升级。无线基站方面,目前正处于4G建设后期,需求相对疲软。随着5G基站大规模建设逐渐开启,有望迎来5G高增长机遇。

自2015年起,4G基站建设整体进入中后期,近两年需求有所下滑。2020年,5G规模商用开启,有望再次拉动对光模块的需求,市场空间超45亿美元,按照芯片成本占比50%估算,市场空间超20亿美元。根据测算,5G基站光芯片市场规模约为4G基站2.8倍左右。与4G基站光模块市场相比,5G基站的建设对光芯片的需求将持续提升:(1)从基站数量看:由于5G频谱频率上升,信号穿透建筑物的衰减较大,建站密度与4G基站相比将更高。

图表8 光芯片应用于 4G 与 5G 基站的对比

2017年全球数据中心数量达到840万座,其中美国占据全球近一半的数据中心,成为过去几年数据中心市场增长的主要驱动力。2012—2017年,全球IDC市场规模的复合增长率为15.94%;同期,中国IDC市场规模的复合增长率高达35.02%,高于全球增速19.08 个百分点。2017年,中国IDC市场规模达946.1亿元。

图表9 全球数据中心市场规模和中国数据中心市场规模

从消费电子市场看:消费电子市场规模有望极大拓展,VCSEL成为3D感应核心组件。3D感应技术是面部识别的核心,其目的是创建一种非接触、非破坏性方式来数字化捕捉对象的技术,从而精确记录被捕捉对象的形状、距离等参数。VCSEL激光凭借其线宽窄、功耗低等特点,成为3D感应系统的首选红外光源,VCSEL芯片也成为3D感应系统的核心组件。

预计,2020年3D感应功能在苹果手机的前置摄像头渗透率有望达到95%以上,VCSEL芯片的需求量有望达到2.45亿只;后置摄像头的 3D 感应渗透率有望达到50%,VCSEL芯片的需求量为1.29亿只。经综合计算,2020年苹果手机对VCSEL芯片的需求量有望达到3.74 亿个。

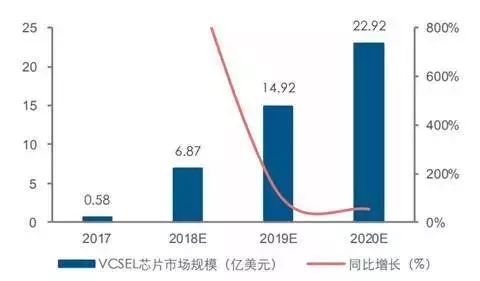

预计,到2020年VCSEL在安卓手机的前置摄像头渗透率有望达到50%,后置摄像头的渗透率有望达到30%。经综合计算,安卓手机对VCSEL芯片的总需求量有望达到11.54亿个。VCSEL芯片的市场规模有望从2017年的0.58亿美元增长到2020年的22.92亿美元,年均复合增长率高达241.6%。

图表10 VCSEL芯片在消费电子市场规模

三产业趋势

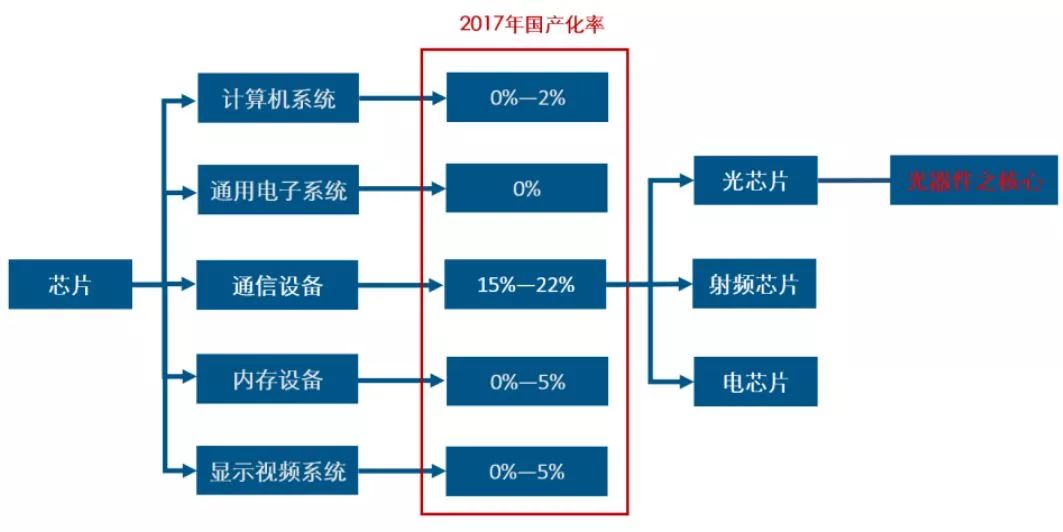

国内高速光芯片国产化率较低,已成为我国光器件的“阿喀琉斯之踵”。目前,高速光芯片核心技术主要掌握在美日厂商手中。2018 年1月,工信部颁布《光器件产业发展路线图》,将光芯片国产化上升为国家战略。而中美贸易摩擦与中兴禁售事件或将促使我国加大力度扶持高速光芯片,国产化进程有望进一步提速。

图表11 芯片国产化情况

2016年,在全球光器件市场份额排名前10的厂商中,美日公司占据9个席位。以Finisar、Lumentum、Avago、Oclaro 等为首的北美企业与日本企业在高速光芯片方面占据了技术制高点。国内,目前仅光迅科技具备高速光芯片批量生产能力。其 10GDFB/VCSEL已批量出货,且25GDFB/EM等有望年底出货。

光芯片与光器件产品种类多且升级更新快,在市场规模既定的情况下单个产品的市场空间有限。与此同时,不同产品的细分使厂商不断寻求差异化竞争,在某一细分领域精耕细作,这也是市场集中度难以提升的一大因素。

总结

光通信芯片独立于通信标准制定。从硬件出发,不需要通过国际通信组织的投票决议审核其制造标准,性能优秀的光通信芯片可以完全成为行业龙头产品,避免成为华为通信标准领头失败的另一案例。在5G通信浪潮到来的时候,光通信芯片将成为隐藏的热点,无论产品利润还是科创企业,都可能从中受益巨大。

-

芯片

+关注

关注

455文章

50730浏览量

423187 -

电子

+关注

关注

32文章

1879浏览量

89362 -

5G

+关注

关注

1354文章

48438浏览量

563990

原文标题:5G光通信芯片产业报告

文章出处:【微信号:BIEIqbs,微信公众号:北京市电子科技情报研究所】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

无人叉车的市场规模怎么样?适合使用agv的企业有哪些共同点?

光通信芯片将迎来涨价潮

SoC芯片,市场规模大涨

光通信技术在医疗健康方面的应用

量子光通信的概念和原理

WDM系统和光通信有哪些区别

水下光通信都能应用于哪些场景呢?

5G光通信芯片技术和材料与种类简介及主要供应商市场规模情况

5G光通信芯片技术和材料与种类简介及主要供应商市场规模情况

评论