近期,日本发动了对韩国的经贸制裁,从7月4日起,日本半导体材料、OLED材料等将限制对韩国出口,受日本出口限制的材料包含氟化聚酰亚胺、光刻胶和高纯度氟化氢。

氟化聚酰亚胺是PI膜的一种,能用于折叠屏幕显示器、半导体封装、3D印刷等,日本的氟化聚酰亚胺在全球市占率高达90%。光刻胶则是应用于集成电路、半导体分立器件等的细微图形加工,日本在全球市占率也达90%。而高纯度氟化氢是半导体清洗制程中必备材料,日本在全球市占率为70%。

对此,即使是强大如三星、SK海力士也毫无办法,SK海力士有关人士表示,库存量“不足3个月”。在被问及“如果不能追加采购,3个月后工厂是否会停止生产”时,回答称“是”;三星电子则回避了具体说明。

在这全球高度分工的情况下,日本牢牢地占据着半导体原材料及半导体设备的环节,无论是欧美、韩国、中国等任何地区想要生产高端的芯片或是面板都不得不从日本进口原材料。

限制出货,无疑是两败俱伤的结果。不过,这也为我们上了重要的一课,也更加关注在原材料方面国产替代化的进程。

为何聚焦再生晶圆?

目前,国内半导体材料环节已经有大批厂商在努力,在溅射靶材方面,有江丰电子、有研新材等,在湿化学方面有晶瑞化学、江化微等,在光刻胶方面,有北京科华、苏州瑞红等。

尽管在原材料领域,国内厂商只能从中低端产品做起,但一次次地填补国内空白以及实现国产替代的消息传来,成绩也是显而易见的。

2018年,半导体的新入局者协鑫集成和无尘洁净室供应商至纯科技共同盯上了一个领域——再生晶圆。

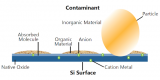

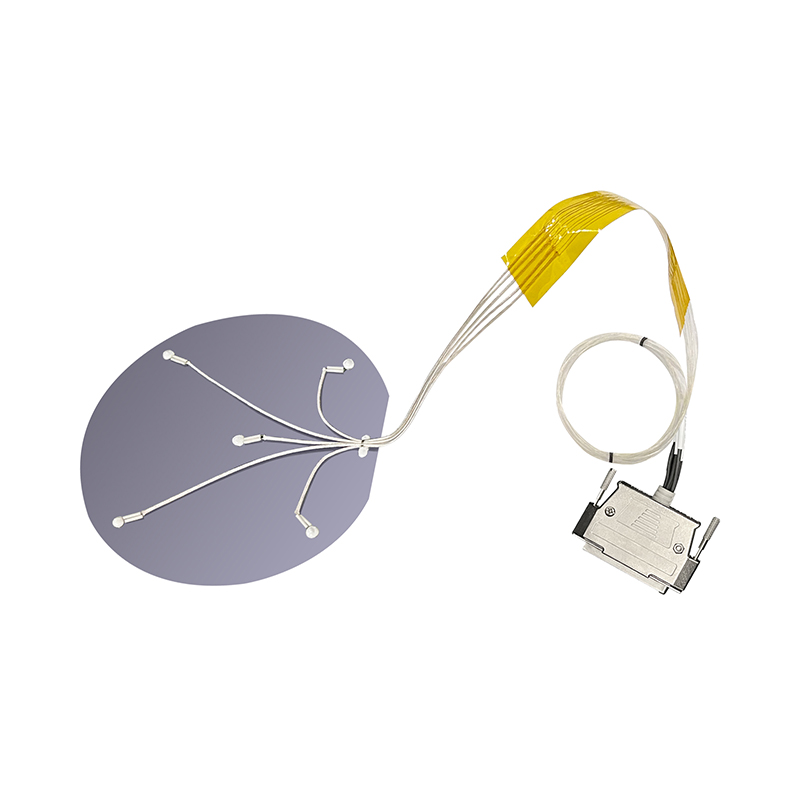

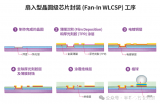

在晶圆的制造过程中,需要使用控片和挡片,来测试监控机台和工艺的稳定性。由于全新的控、挡片价格过高,FAB厂会将使用过的控片及挡片,回收加工再次使用,以此缩减成本。

目前,再生晶圆产能主要为日本和***地区企业控制,仅RS、中砂、辛耘、升阳半4家就控制了全球80%以上的再生晶圆产能。国内晶圆厂通常将晶圆外送到***、日本等地做晶圆再生(中芯国际再生晶圆部分自产自用,部分由其它供应商提供)。

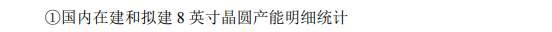

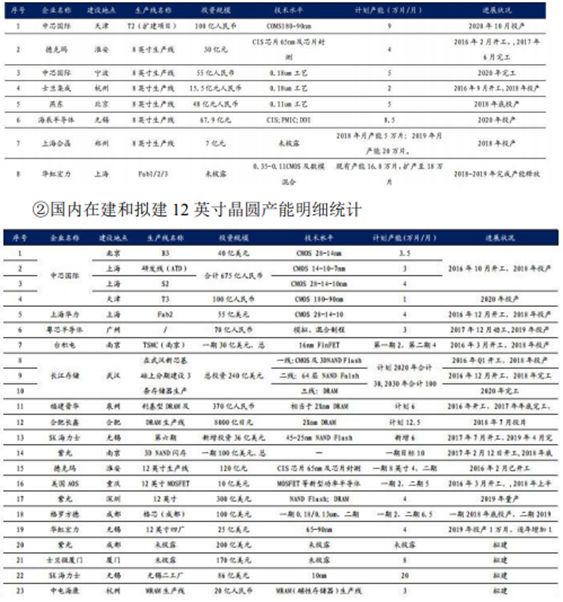

近年来,国内掀起了兴建晶圆厂的投资热潮。目前国内 8 英寸晶圆存量产能为 83.3万片/月,国内 12 英寸晶圆存量产能 60.9 万片/月。

截至 2018 年 7 月,国内在建及拟建 8 英寸在建及拟建 8 英寸晶圆厂对应产能合计为 54.7 万片/月,12 英寸晶圆厂对应产能合计为 108.5 万片/月。

据第三方测算,国内晶圆厂满产后,8英寸再生晶圆市场规模需求约15万片/月,12英寸再生晶圆需求约50万片/月。

五大项目,投入产出比大相径庭

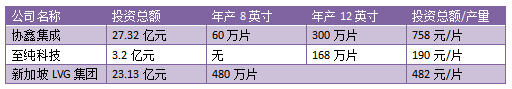

基于再生晶圆的市场需求,国内不少半导体厂商也看好布局,其中就包括协鑫集成和至纯科技。目前,协鑫集成拟投资 273,236 万元(其中通过定增募集 255,000 万元),建设年产 8 英寸再生晶圆 60 万片、12 英寸再生晶圆 300 万片项目。该项目建设期为 12 个月,协鑫集成表示,预计能在 2021 年前后为公司带来效益。

至纯科技拟投资3.2亿元(其中通过发行可转债募资2.36亿元),建设晶圆再生基地项目。该项目建设周期为2年,达产后将实现年产12英寸硅再生晶圆168万片的产出能力。该项目落户于合肥,将为晶合、长鑫等集成电路企业提供服务。

除协鑫集成、至纯科技外,诸如高芯众科、LVG集团、RS Technologies等国内外厂商也看好晶圆再生的前景。

据了解,高芯众科是一家从事晶圆再生,半导体、光电设备精密部件再生的高新技术企业,2015年落户池州,目前其投资5000万元建设的晶圆再制造项目一期已投产,项目二期也已经投入运营,其半导体客户包括无锡海力士、中芯国际、合肥晶合、合肥长鑫、上海先进、士兰微、中电海康等。

今年6月18日,新加坡LVG集团晶圆再生项目签约落户湖北黄石经济技术开发区,该项目拟投资23.13亿元建成4条晶圆再生生产线,可实现月产40万片的产能规模,将为长江存储、中芯国际等国内集成电路企业提供服务。

此外,RS Technologies也宣布计划于2020年前投资160亿日元扩充8英寸生产晶圆产能。RS为全球顶级的半导体再生晶圆厂,客户包含台积电、联电、Sony、东芝、夏普、英特尔、IBM、美光、三星、LG等,全球市占率约3成。

由上述信息来看,再生晶圆项目的投入产出比却大相径庭(且不论高芯众科和RS,没具体披露产能)。

按理说,至纯科技投建项目产出的全是12英寸再生晶圆,相对于协鑫集成生产8英寸和12英寸再生晶圆,单位成本应该会高出不少,但至纯科技却是上述三家企业单位成本最低的,且与其他两家相差巨大。

协鑫集成是三者之中最为财大气粗的,许是与其从事光伏行业相关,虽然该公司业绩并不算好,但营收规模上百亿,投资项目也是以亿计数。2018年4月27日,协鑫集成宣布拟收购半导体材料制造企业;收购未果后,2018年7月10日,协鑫集成宣布以自有资金人民币 5.61 亿元投资半导体产业基金睿芯基金;今年1月4日,协鑫集成通过睿芯基金与国家大基金等5家企业共同设立注册资金90亿元新华半导体。

相对其他两家厂商而言,新加坡LVG集团投资总额与产量的比例位于中间值,既不太高,亦不太低,显得较为合理。值得注意的是,笔者在网上查询(包括新加坡注册局以及政府网站)新加坡LVG集团时,除新加坡LVG集团晶圆再生项目落户黄石一条消息外,再无该公司任何信息,引人怀疑。

此外,据业内人士表示,再生晶圆的技术难度并不算难。若上述项目皆达产,显然超出再生晶圆的市场需求,国内再生晶圆行业也恐陷入供过于求的境地。

写在最后

从目前我国的半导体产业链来看,并没有能提供稳定产能及高品质的再生晶圆厂,而国内晶圆厂对再生晶圆的需求呈持续增长的状态。相对而言,再生晶圆投入小,技术难度不高,风险也小,有国内厂商在此时入局再生晶圆市场也显得较为明智。不过,上述项目却疑点重重,值得深思,此外各家的产能都不算小,若都达产后,再生晶圆市场恐陷入“价格战”危机。

-

OLED

+关注

关注

119文章

6198浏览量

224141 -

三星电子

+关注

关注

34文章

15861浏览量

181001 -

晶圆

+关注

关注

52文章

4899浏览量

127947 -

SK海力士

+关注

关注

0文章

958浏览量

38483

原文标题:再生晶圆需求持续增长,五大项目投入产出为何差别这么大?

文章出处:【微信号:gh_eb0fee55925b,微信公众号:半导体投资联盟】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

晶圆背面涂敷工艺对晶圆的影响

晶圆的TTV,BOW,WARP,TIR是什么?

国内厂商聚焦再生晶圆?日本发动经贸制裁或两败俱伤

国内厂商聚焦再生晶圆?日本发动经贸制裁或两败俱伤

评论