作为电子产品基础元件的被动元件,曾一度走过十年的产业起伏,随着日韩大厂主力移往车用产品,消费用中低容积层陶瓷电容(MLCC)引发一股缺货涨价潮,2018年初到第3季,供需高度吃紧的态势一发不可收拾,也使得台系大厂国巨集团、华新科集团等趁势进行了对于中小型包括电阻、电容、电感业者的整并。

而针对5G各类射频(RF)元件、天线等无线通讯用基础元器件的需求,以及汽车电子正成为未来十年发展中重要的一环,台系被动元件厂商们正在抓紧布局以及整合资源,现在正是蓄势待发之际。

被动元件供需变化大 企业追求合理库存

随着产业市况瞬息万变,供需紧绷局势大变,在此当中,虽然无法马上抢进日韩龙头如村田制作所(Murata)、TDK、三星电机(SEMCO)把持的车规高容值MLCC产品,但暗自布局5G、汽车电子商机的脚步,却一直没有停下。

被动元件业者分析,2018年8月开始中美贸易战一路加剧,到了2019年5月紧绷扩大,这段期间被动元件市场需求确实也减缓,对消费信心冲击已经超越预期,在2019年第1季时台系被动元件大厂稼动率,都仅有30%上下的水准。

当前致力于降低库存、维持低稼动率成为被动元件企业的普遍策略,并期待进入第3季旺季客户备货力度加大,可望使得相对严峻的市况有些回暖。随着贸易战暂时休兵,供应链业者估计,被动元件厂商与分销渠道持续协调,约4个月左右合理库存时间可望浮现。

近期从销售端释出说法观察,消费用如PC/NB、移动设备用中低容MLCC,从2019年初跌幅高达3成逐渐收缩,第2季约仍跌幅有15%左右,估计第3季可望缩减到1成,最快第4季可望让价格保持在相对平稳的态势。至于IDM大厂掌握的高容值MLCC产品,价格仍相对有撑。

展望后市,虽然被动元件业者与分销商对于需求成长不特别乐观,但是估计一路下滑的MLCC合约价,有机会在2019年底暂时守稳,目前日韩系等龙头企业也并未改变大举进军车用、工控等高阶市场策略,对于深入中低阶消费电子产品的台厂来说,暂时算是好消息。

中美贸易战推动供应链质变 抢攻5G成重点

事实上,中美贸易战背后无疑就是科技大战,5G更是重点战场。面对「一个世界、两套系统」的国际供应链重组趋势,中国大陆的系统大厂如华为等,恐怕不得不做好「去美国化」多方确保关键元器件、甚至设备、软件来源的准备,这也成为台系业者的机会。

贸易战的负面影响,最可能的就是造成科技发展进度的延缓,这已经是整个电子行业的共识,5G与自动驾驶、电信、IoT等各类应用息息相关,5G不可或缺的各类RF元件,大多都被日、韩、欧、美IDM大厂把持,但贸易战的冲击令业界重新思考,供应链的质变更是持续发酵,未来5G产业链中台系业者能够占有多少市占,也就看此时的准备工夫。

台系被动元件业者未曾停歇对于中高阶产品的长线布局。国巨董事长陈泰铭日前曾指出,国巨一直到今天都保持审慎保守基调。国巨购并保护元件厂君耀、普思电子,主要目的就是聚焦于5G、电信、汽车电子等领域,特别是普思在技术与产品设计上都是领先者,两家公司可以互补达到综效。

供应链业者透露,其实普思电子客户群包括如诺基亚(Nokia)、爱立信(Ericsson)、思科(Cisco)等5G、电信龙头大厂。5G对于高频天线、射频(RF)元件、异质整合封装模组技术的要求提升,这也明确成为国巨类企业的购并或投资方向。

5G异质整合成关键

随着陈泰铭正式接掌封装大厂同欣电董事长,泛国巨体系也在同欣电9席董事席次中拿下4席,这也意味着同欣电虽保持独立营运,但是经营权与方针已经大幅度向国巨体系靠拢。事实上,泛国巨体系正是针对RF模组、光通等5G、AIoT等领域的蓝图持续发展。

同欣电为因应未来业务需求,预计在桃园八德购置5,600坪的土地,交易总金额达14亿元,该扩产计划将因应未来5年需求。这也被解读为同欣电新厂完成后,总共在八德、莺歌、龙潭及菲律宾有4个厂区,将凭借国巨集团在人脉、渠道、规模等优势,结合同欣电的产能、技术,与泛国巨体系一同来打5G的世界杯。

观察国巨与华新科两大体系业者布局状况,除了国巨整并普思电子,旗下电感厂新奇力新集团除了已经整合美磊、美桀外,将陆续设立「RF测试中心」,力求在5G射频元件、天线、低温共烧多层陶瓷(LTTC)技术等领域抢得先机,研发部分预定先在美磊平镇厂区进行,一举扩充5G射频、通讯元件实力,并且追求「模组化」发展策略。

奇力新作为泛国巨体系的一员,其购并策略也针对被动元件产业中长期发展趋势布局,自然不脱离5G、汽车电子等十年发展大势,以今年发展来看,5G基站需求自然先行发酵,手机相关射频元件可望在2020年下半以后爆发,而汽车电子用被动元件需求也同步窜出,这些都是新奇力新集团策略布局要点。

奇力新也表示,低温共烧陶瓷技术(LTCC)、天线这两大领域将是今年具有潜力且重点发展领域,力求2019年中以后每个月增加新台币1亿元营收。事实上,5G通信将是各类电子元件异质整合的世代,「模组化」更是国际一线大厂最有优势的部分。

RF前端模组由包括RF开关、PA/LNA、RF滤波器、天线元件(调谐器和开关)等各类RF相关元件制成,而随着5G频段更多,也就需要更多的RF模组,把不同元件异质整合的系统级封装(SiP)为村田制作所、TDK等大厂强项。

针对5G RF元件与模组必须以异质整合的「系统级封装」为主轴,国巨深化与同欣电合作关系,无非也是在后段封装领域更上一层楼。同欣电四大产品线包括高频无线通讯模组(RF Module)、混合IC模组、陶瓷基板、以及影像相关产品。由于5G将进入异质整合世代,同欣电可望整合陶瓷基板与封装技术,抢攻5G RF模组、高速光纤网络等应用。

同欣电在影像产品部分,行动装置走向多镜头、3D感测、萤幕下指纹辨识等应用,估计影像传感器(CIS)市场成长可望大于手机市场。汽车电子领域,先进驾驶辅助系统(ADAS)将带动更多机器视觉传感器需求,后续如激光雷达(LiDAR)、驾驶监控、变换车道监控等领域,将有更多车用影像传感器需求窜出,也将有更多利基型的生物辨识、3D测距用传感器构装需求。这也将使得国巨体系往汽车电子元器件发展的概念,更添上一块重要拼图。

国巨本身在***投资与产能布局状况,目前大陆产能比重约占国巨整体产能7成,3成高阶技术仍在***,目前直接销往美国市场元器件比重较低,***既有产能已可因应,国巨也配合系统代工厂部分转移产线。高雄厂部分,目前已经有约165亿元投资规模,估计新厂完工约要2~3年,目前持续依照进度进行。

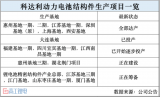

台系MLCC二哥华新科,中长期布局5G、AI、汽车电子也势在必行。华新科总经理顾立荆日前指出,汽车芯片电阻目前全球产能开出相对有限,华新科是全球唯二在车用包括资通讯、动力系统「芯片电阻」较为深厚的被动元件企业。华新集团具有华新科、瀚宇博德、精成、华东等PCB、PCBA组装等各事业群之垂直综效,研发重点仍持续抢进5G、车用领域。

观察华新科研发计划新品,包括车载高功率、高压、高精度抗硫化芯片电阻。薄膜芯片电阻也将结合MLCC,持续抢进5G低频段sub-6GHz、高频段毫米波(mmWave)、Wi-Fi 6滤波器、阵列天线等射频(RF)元件领域。目前已与IC设计公司陆续展开天线开关、声波滤波器等产品设计,RF元件在5G逐步来到下,估计未来用量将大幅提升。

被动元件拼研发、抢整合静待下一波商机

台系被动元件业者坦言,近期被动元件市况确实不佳,且是整体市场需求的下滑,这其中当然也包括智能手机市场趋于成熟、大陆汽车市场2018年下半明显趋淡等影响,也因此,除了部分利基型、新款高阶产品还有扩产需求外,消费用中低阶被动元件多数厂商都不敢轻举妄动,就连杀价竞争力道强大的陆系业者,扩产速度也并未如想像中快速。

被动元件由于大量、占组装厂整体材料成本(BOM)较低的特性,若站在客户角度,成本上也没有占到很大的比重。尽管2018年被动元件如MLCC等价格调涨,但基本上除非是客户真正有迫切需求,至少目前台系业者不需太担心陆厂的短期竞争,设备端并没有太积极的作为。近期渠道端也释出第3季消费型MLCC价格跌幅可望降低到10%左右,至少市场供需变动的程度,已经不若上半年剧烈。

被动元件业者表示,供需状况已经不再有去年高度吃紧态势,甚至也有业界人士开玩笑地认为被动元件「可能要等下一个十年」的景气循环,但事实上,这段时期正是众集团积极布局迎接5G商机的时刻。

据调研机构Canalys预估,全球5G手机规模到2023年上看7.74亿台,合计2019~2023年出货量年复合成长率(CAGR)为179.9%。在贸易战的推波助澜下,更使得中国大陆几乎提前1年发放5G牌照,足见5G争霸已经是全球兵家必争之地。对于台系业者来说,不管是企业整并、产品研发、产能扩建等,现今正是5G商机蓄势待发之际,相关业者必须下足苦工的关键时刻。

-

汽车电子

+关注

关注

3027文章

7979浏览量

167246 -

MLCC

+关注

关注

46文章

698浏览量

45785 -

5G

+关注

关注

1355文章

48476浏览量

564761

原文标题:被动元件的下一波商机 台厂都是如何布局的?

文章出处:【微信号:mantianIC,微信公众号:满天芯】欢迎添加关注!文章转载请注明出处。

发布评论请先 登录

相关推荐

英伟达GB200出货在即,驱动被动元件需求新高峰

电路中的主动元件,被动元件,有源器件,无源器件,分立元件,集成电路怎么区分?

台积电加速改造群创台南厂为CoWoS封装厂

台积电急购群创厂,加速CoWoS产能布局

台积电美国厂加速推进,年内或达成量产准备

被动元件巨头酝酿涨价潮,涨幅或达20%

主打高性能、高可靠性和创新引领,太阳诱电彰显被动元件领军者地位

被动元件的下一波商机,台厂都是如何布局的?

被动元件的下一波商机,台厂都是如何布局的?

评论