储能电池领域正在成为产业界 “必争之地”。

“必争”之一在于,储能电池作为储能产业链的上游环节,占据储能价值链60%-70%份额,掌握电池一定程度上掌握了储能降本的“密码”;“必争”之二在于,光储融合趋势下,储能电池关乎新能源发电能否发挥更大价值,助力新型电力系统构建。

伴随储能电池的价值性和重要性双升,入局储能电池环节的企业数量和种类,也达到了史无前例的规模。

据高工储能梳理, 目前入局储能电池的主流势力的主要可以分为四类 :

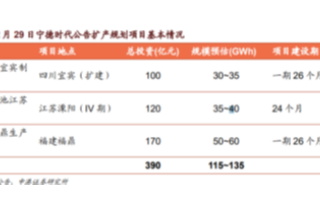

第一股势力是,动力电池企业。超30家主流动力电池企业“杀入”储能电池赛道,并成为了储能电池的“中流砥柱”。宁德时代、比亚迪、瑞浦兰钧、亿纬锂能、国轩高科、欣旺达等动力“悍将”纷纷加码储能电池。其中宁德时代已经连续2年全球储能电池出货量第一名。

第二股势力则是,则是新崛起的储能电池“新势力”企业。主要指海辰储能、楚能新能源、宝丰集团、盛虹动能、三一锂能等 “新势力”异军突起,成为储能电池“产能之最”和“增速最快”。储能“新势力”们或凭借在其他领域巨大的资金积累或凭借较强的技术积累和赛道判断,大手笔“扑入”储能锂电池赛道,形成此赛场中不容忽视的“势力”。

第三股势力则是光伏企业,光储融合的大趋势下,光伏企业正在大举涉足储能电池,加速纵向一体化布局。如天合光能、晶科能源、阿特斯、协鑫集团等;

第四股势力则是储能领域的“老兵”,主要指较早入局储能并且储能已经上升为主营业务的电池厂商,如南都电源、鹏辉能源、派能科技、中天储能、海基新能源等锂电池企业。

由于储能的发展尚属于早期,也因此赛道的高成长性,储能电池赛道已经不仅是动力电池巨头们的“新赛场”,也是更多企业实现“从0到1”的机遇。

最引人瞩目的则是,4方势力已经展开巨大规模储能电池军备竞赛。8月3-4日**,将在苏州举行2023高工光伏新型储能大会,上述四方势力将围绕储能电池等话题展开研讨。**

动力电池集中加码储能赛道

在2022年,储能电池出货量前十名中,宁德时代、比亚迪、亿纬锂能、国轩高科、远景动力等均归属于动力电池阵营。除了上述,中创新航、欣旺达、蜂巢能源、力神电池、拓邦股份、正力新能等已经实现储能电芯出货;而孚能科技、天能电池、星恒电源等则发布了储能电芯产品。可以看到的是,动力电池前十企业几乎全面进入储能领域。

除了宁德时代、比亚迪、亿纬锂能等在储能电池赛道表现亮眼外,瑞浦兰钧在2022年度一举成为储能电池出货量 “第三”;并在同年实现储能电池超过动力电池业务,约贡献了57%营收。2020-2022年,瑞浦兰钧从2020年初的2.3GWh增长至2022年底的35.2GWh,2023年瑞浦兰钧产能规划为77GWh,到2025年公司锂电池产能规划要达到150GWh以上。

尽管动力电池企业大都采取动储双产线,但从宁德时代、比亚迪、瑞浦兰钧、亿纬锂能等出货量来看,动力电池企业布局的储能电池产能应不少于600GWh。

储能电池发源于动力电池,也让动力电池进入储能电池领域显得更为自然。据查,2011年,全球规模最大的风光储输示范工程——张北储能项目是由宁德时代建设。而当前流行的280Ah储能电芯最早亦是来源于动力电池。

只不过,伴随储能行业发展至于纵深,业界愈来愈重视,储能电池的专属性。储能是有别于动力的赛道,同样储能电池亦大大区别于车用电池。储能电池更关注安全性、经济性,表现出来则在于大容量、长循环、较低衰减。

这意味着, 对于布局储能电池的动力电池企业,技术的差异性正在逐步加大,依旧需要投入研发力量,生产出符合储能赛道需求的产品 。

同时,动力电池加码储能赛道,在下游客户来看,跟动力领域重叠度不高,所以动力电池厂家入局储能电池的短板亦在于出货渠道。当前,电池厂商要么参与集采、框采,要么与储能系统企业形成战略合作关系,共同进击储能市市场。

储能电池“新势力”引人注目

包括海辰储能、楚能新能源等在内的新势力,成为2022年以来储能电池赛道上最引人关注的“风景线”。 其一,在于惊人的增速,其二在于,大手笔"扑入"锂电池。 据不完全统计,“新势力们”已经规划了 890GWh储能电池产能 。

“新势力”中,其中海辰储能和楚能新能源已经实现较快的突破。成立于2019年的海辰储能,被誉为储能领域“黑马”,在2022年实现储能电池增速第一。据悉,海辰储能2023Q1电力储能电池出货量已达2.8GWh,已经达其去年整体出货量的56%。海辰储能规划,到2025年的年产能达到135GWh。其中,厦门锂电项目一期年产15GWh的智慧工厂已全面投产,项目二期规划年产能30GWh,将于2023年全面建成并投产。海辰储能还将在铜梁区建设年产56GWh储能锂电池及22GWh储能模组生产线。预计一期产能将于2023年底前投产。

位于湖北武汉的楚能新能源成立于2021年,凭借超级“起跑力”,亦走在新势力“前列”。楚能新能源规划电池产能超400GWh,分别为湖北宜昌、江夏、孝感三大基地。其中孝感一期30GWh投产,并已发布十余款储能产品、并实现产品批量运用。2022年5月28日,楚能新能源发布了“楚能一号”280Ah电芯,同年12月发布了储能行业首创的“浸默”电池系统。2023年4月28日,搭载“浸默”电池系统的40MWh液冷储能系统应用到了金昌市100MW光伏电站项目。

此外,还有几家新势力,主要是来自其他关联行业的龙头企业。

位于银川的宝丰能源,是一家集能源化工、新能源、农业、医疗养老、枸杞健康、公益慈善为一体的大型集团企业,是宁夏民营企业龙头。其于2022年,投资200GWh储能电池,已开工尚未投产。

位于长沙的三一锂能,是三一重工控股企业,亦于2022年入局锂电,储能电池尚未投产。

7月18日上午,盛虹动能张家港超级工厂和新能源电池研究院项目在现场正式开工。盛虹动能张家港超级工厂项目总体规划产能60GWh,总投资306亿元项目一期将建设24GWh产能工厂以及电池研究院,总投资140亿,预计3年内建成投产。此前盛虹已累计投资506.84亿布局储能,总产能已达75GWh。如此计算,“化工巨头”盛虹动能已经规划了135GWh储能电池产能。

具体来看,“新势力们”在产能上的布局大部分超过了100GWh,其中楚能新能源布局了400GWh,为产能之最。在新势力企业看来,储能电池既具备技术门槛,但也属于典型的制造业。只有规模化才能实现大幅降本。

实事求是的讲,比起动力电池企业而言, “新势力”造储能电池明显难度更大。但不容忽视的是,上述企业要么是来自于其他赛道的“龙头”,要么是具备较强的技术积累和赛道判断力。最难能可贵的是,则在于他们入局储能赛道的“决断力”,或将助推他们起步更快、走得更远。

光伏企业大举涉足储能电池

截至目前,包括天合光能、晶科能源、阿特斯等光伏组件企业,以及上游硅料协鑫集团均大举进军储能电池领域。

具体来看,天合光能子公司——天合储能2022年国内出货量超过1.5GWh,全球出货量近2GWh,成功交付国内单体800MWh储能项目。天合是少数拥有电芯产能的光伏系企业之一,目前已全面推出12000次循环的280Ah、306Ah两款储能天合芯。

早在2022年8月,阿特斯的储能系统项目在江苏大丰经开区开工,项目总投资达102亿元,分两期建设,达产后可形成20GWh电芯和储能系统的生产能力。

今年6月,硅料龙头协鑫集团与广东省珠海市人民政府签署合作框架协议,双方将共同推动储能电芯、储能PACK电池、移动能源、产业基金合作、储能产业投资等领域合作。其中,协鑫集团将在珠海布局40GWh储能电芯项目。在去年年底,协鑫锂电与Zim-Thai Tantalum(Private)Limited公司签署了共同投资开发在津巴布韦EPO1780锂矿资源合同。在7月初,四川协鑫锂电年产36万吨磷酸铁锂储能材料项目在四川省眉山市正式投产。

同样在7月初,晶科储能年产12GWh储能系统与12GWh储能电池建设项目在浙江海宁开工。总投资84.3亿元,规划建设储能电芯车间、模组Pack车间、储能系统组装车间等,预计今年底首条产线投产,明年底前全部建成投产。

可以看到,阿特斯、晶科能源、协鑫集团的电芯规划产能亦不容小觑。其中,协鑫集团甚至已经开始布局锂矿及储能材料领域。

光伏企业尽管深谙一体化操作,但锂电池是资金、技术“双密集”行业。而相较于光伏产业,锂电产业链更长。对光伏企业来说,涉足锂电池制造意味着,在硅料价格波动之外,也将承受锂矿等原材料价格震荡带来的风险。

此外,当前储能产业仍存在产能过剩风险、毛利率下降、商业模式不清晰、新能源配储利用率不高、劣币驱除良币等诸多问题,且多数储能企业尚处在盈利边缘挣扎。光伏企业此时入局锂电池制造,在提前卡位赛道获得先发优势的同时,前期的巨大投入也将使企业承受更大的营收压力。

但从下游客户来看, 光伏下游终端与储能下游终端重叠性比较强。这亦是众多光伏企业布局储能的重要初衷 。

储能“老兵”加速角力

南都电源、鹏辉能源、派能科技、中天储能、新能安、双登集团、赣锋锂电等较早“重心”聚焦储能战线的企业,正在加速角力储能领域,并将在2025年形成超200GWh产能规划。

南都电源1994 年创业之初聚焦于通讯运营商备用电源等工业储能产品,随后开拓了铅酸电池、燃料电池、锂离子电池、储能等领域。2010 年 11 月,南都电源为中国第一个规模化实际应用储能项目——浙江东福山新能源项目独家提供储能电池,成为全球储能行业最早的公司之一。产能方面,南都电源现有储能锂电电芯及系统集成产能各7GWh,预计2023年6月均扩产至10GWh。

大举聚焦储能领域的鹏辉能源,亦是锂电池行业“老兵”。7月4日,鹏辉能源衢州智慧储能制造基地二期项目正式开工。总产能41GWh,总投资约130亿元。其中,一期项目已于今年6月顺利实现试投产。据不完全统计,鹏辉能源今年以来已就多个储能投资项目发布公告。涉及广西、浙江、河南、山东等省份的多个电池制造基地建设,合计涉及金额近300亿。**据高工储能了解,鹏辉能源将在2025年布局超100GWh储能产能。 **

锂电池“老兵”派能科技,以锂电池成功切入户用储能系统。在高工产业研究院2022储能电池出货量排行榜中,派能科技排名第九名。产能方面,截至2022年底,派能科技电芯和电池系统产能分别7GWh和8GWh。去年5月派能科技发行定增募资50亿元,分别用于10GWh锂电池研发制造基地项目,其中一期5GWh预计于2024第一季度投产;二期5GWh预计于2025年4月投产。全面投产后,预计电芯达到17GWh。

中天储能自海缆通信行业进入储能赛道已经多年,已经规划了4条电池产线,具有多款电芯产品。行至2023年,中天科技新能源已完成电网侧储能项目超300MWh、用户侧储能项目超800MWh、新能源发电侧项目超2GWh。

除此之外,双登集团聚焦通信基站电池领域,绑定中兴通讯等大客户,目前已批量供货;而海基新能源百川股份控股企业,亦专注于储能,目前电池已规模供货。

总体来看,较早专注的储能赛道的“老兵”,不仅在技术上有一定的积累,而且与储能领域的重要客户形成了绑定关系。但相较于动力领域,其在大规模制造方面,仍整体弱于动力电池企业。

除了上述主流势力外,还有 消费电池龙头纷纷布局储能电池 。其中德赛电池储能电池已于5月投产;珠海冠宇储能电池已小规模供货;宁德新能源目前储能电池已小规模供货。

储能TWh时代即将到来,储能电池正在成为多方势力争夺的“高地”,新产业格局正加速到来。

审核编辑:刘清

电子发烧友App

电子发烧友App

评论