摘要

各种因素叠加下,PHEV市场已作为新的细分赛道成为各大主机厂商布局重点,也成为锂电企业创造新的市场增量,乃至弯道超车的机会。

回顾2023年上半年新能源汽车市场表现,PHEV车型已然崛起。

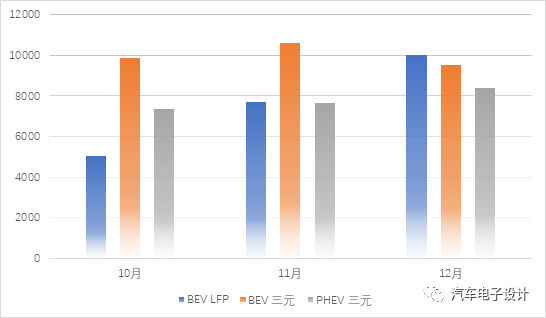

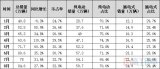

高工锂电产业研究院(GGII)依据终端零售数据统计显示,2023年上半年,国内新能源汽车销量303万辆,同比增长38%。

从动力类型来看,热销车型销量排名TOP20中,PHEV车型占据九席,较去年同期新增三款车型。其中比亚迪车型占据6款,理想占据3款。

数据来源:终端零售数据,高工产业研究院(GGII)

PHEV车型入围销量TOP榜不断增长,背后也是PHEV市场在整个新能源汽车市场销售规模不断扩大。数据显示,2023年上半年,整个PHEV车型的销量达到92.1万辆,同比增长102%,在新能源汽车的市场占比突破到30.4%。

可以说,2023年上半年,经历下游车市需求腰斩,以插混、增程式为代表的PHEV车型成为汽车电动化的最大推动力。

回溯到动力电池领域,PHEV市场的增长驱动新能源汽车市场渗透率不断提升,带动电池配套的进一步增长。

数据来源:终端零售数据,高工产业研究院(GGII)

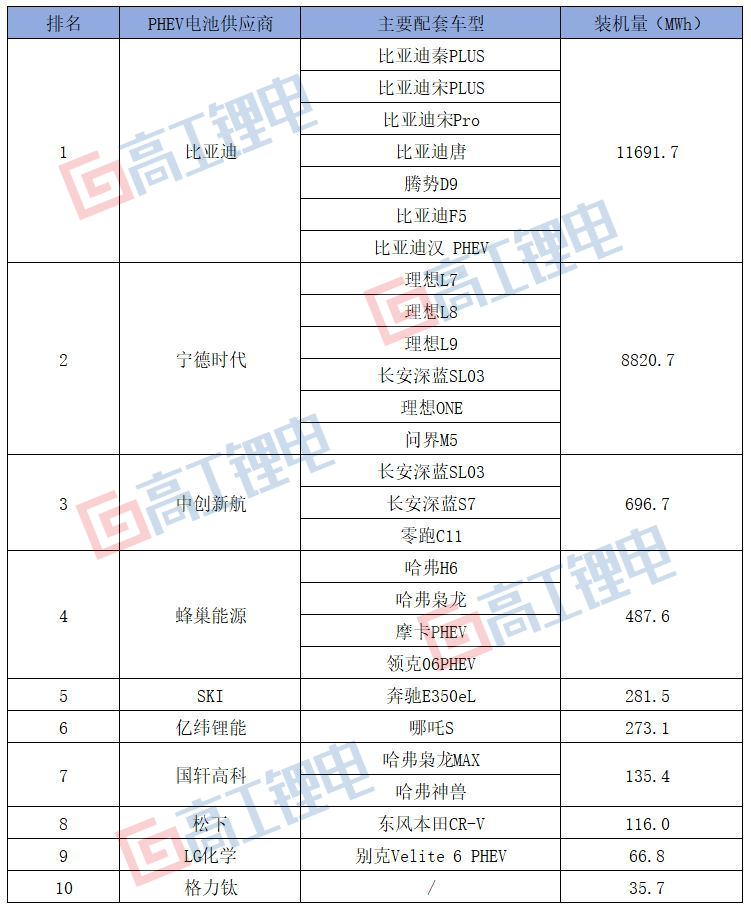

从2023年上半年整个PHEV电池配套情况来看,比亚迪主要配套自有车型;宁德时代受益于对理想汽车L7、L8、L9以及理想One的独供,以及在长安深蓝SL03、长安UNI系列车型的配套引领PHEV电池配套市场份额。

不仅是比亚迪、宁德时代,主流电池厂商在PHEV电池上均已发力。

蜂巢能源配套了长城旗下的多款PHEV主力车型,如哈弗大狗、哈弗枭龙MAX、哈弗H6、拿铁、摩卡等,蜂巢能源电池系统还配套了吉利旗下领克06 PHEV;

中创新航配套了长安深蓝S7、长安深蓝SL03;国轩高科配套了哈弗大狗、哈弗枭龙MAX、哈弗枭龙以及哈弗神兽;力神电池配套了吉利旗下的嘉际、英伦TX、英伦LX、吉利缤越等车型。

作为新能源车市增长的一大看点,PHEV市场的方向转型是各大主机厂商布局重点,也成为一众造车新势力穿越“生死线”的机遇。细分赛道方面,PHEV车型在能量密度、技术路线以及尺寸规格上,区别于纯电汽车。

PHEV的高速增长,更给相关配套的锂电企业带来新的发展机遇和弯道超车的机会。

PHEV市场缘何爆发

从过去的市场数据表现来看,2023年上半年并非PHEV车型昙花一现式的繁荣。2022年整年,PHEV的市场增速就已经超过了纯电汽车的市场增速。

PHEV市场的高速增长有以下几个方面的原因。

第一个原因在于成本。相比于同级别的纯电车型,插混和增程式的动力电池因增加了发动机或者增程器,减少了电池的容量,总体成本是下降的。以比亚迪宋Plus为例,纯电版售价16.98-20.98万元,插混车型售价15.98-19.98万元,插混比纯电便宜至少1万元;增程式车型方面,零跑纯电版售价15.58万元,增程车型售价14.98-18.58万元,增程相比于纯电便宜2万元左右。

从定位的终端客户来看,特别是三四线等消费者对于价格更加敏感,1-2万元的价差折扣具有明显优惠。

第二个原因在于观念认知的改变。在国内汽车电动化浪潮开启,尤其前期高额的产业链建设成本,消费受众集中在一线城市。不过,随着新能源汽车成本降低,以及加速向二线及以外的市场下沉,越来越多普通的消费者开始接触新能源汽车,同时PHEV车型因为多样化的场景适配,也更为广大普通消费者所接受。

第三个原因在于政策的推动。近期,财政部、税务总局、工信部联合发布的《关于延续和优化新能源汽车车辆购置税减免政策的公告》提及,明确新能源汽车车辆购置税减免政策延长至2027年12月31日。在新政策当中,关键点在于在减免额度以及政策延续时间上,对插混车型和纯电车型一视同仁。

三大因素叠加,不仅有利PHEV车型对燃油车的快速替代,在背后的电池配套上,也会快速带动相关电池企业的出货量。

PHEV电池配套格局几何?

从装机数据上看,PHEV车型的装机量高度集中。

GGII数据显示,在PHEV装机量TOP10榜单当中,比亚迪、宁德时代、中创新航、蜂巢能源、亿纬锂能、国轩高科均位列其中。

比亚迪PHEV车型属于自建电池产线,比亚迪以11.7GWh的装机量占据51.48%的PHEV电池的市场份额。

宁德时代则独供了理想L7、理想L8、理想L9以及理想ONE车型,同时在其他多款车型如吉利旗下的领克09、领克05、领克06,长城旗下的魏牌蓝山等车型配套,最终宁德时代以8.8GWh的装机量占据总市场份额的38.84%。

可以看出,头部电池厂商领跑PHEV装机市场。相应地,受益于PHEV市场的快速崛起,其他电池企业电池配套也有不俗表现。

2023年7月14日,在工信部发布的第373批次《道路机动车辆生产企业及产品公告》,新能源汽车共82款,PHEV车型便有32款。

其中,宁德时代斩获12款车型、比亚迪2款、中创新航2款、蜂巢能源6款、国轩高科3款、瑞浦兰钧1款、欣旺达2款。

宁德时代配套了理想L7、L8、L9三个车型中的7款,问界M7中的3款车型,魏牌蓝山的1款车型以及岚图追光的1款车型,可以说宁德时代在增程式车型上,守住了以理想为核心的存量市场。

中创新航配套了零跑C01的两款插混车型;国轩高科配套了零跑C01以及江淮汽车旗下的两款PHEV车型;欣旺达配套了理想L7、L8两款增程式车型;瑞浦兰钧配套了荣威D7的1款车型。

蜂巢能源表现亮眼,获得了哈弗翔龙的2个车款、领克06的两个车款、理想L7的1个车款和岚图Free的1个车款。

不仅如此,在今年6月公布的372批次的《道路机动车辆生产企业及产品公告》中,29个PHEV车款,蜂巢能源也获得8个车款的配套。其中,最热门车型银河L6的2个车款被蜂巢能源拿下,哈弗翔龙、魏牌拿铁两个车款的电池配套也由蜂巢能源拿下。

总的来看,在6、7两月工信部发布的新能源车型公告中,蜂巢能源连续搭载近14款插混车型,其中还包括长城、理想、吉利、岚图等多款热门畅销车型。

凭借敏锐的市场嗅觉和快速的市场突破能力,蜂巢能源或率先在PHEV电池市场中脱颖而出。

PHEV市场增长下电池思考

目光转向电池,PHEV市场的潜力给锂电产业带来有别于纯电路径的产品思考。

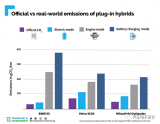

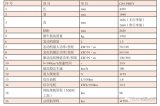

首先,从技术路径来看,PHEV车型更偏爱磷酸铁锂电池。在装机数据上,PHEV销量TOP榜中,销量排名前四的比亚迪宋PLUS、比亚迪秦PLUS、腾势D9、比亚迪唐均采用磷酸铁锂电池,前十名的的畅销款PHEV车型中,磷酸铁锂装机车型达6款。

可以说磷酸铁锂的技术路线加成,帮助终端车企品牌一举夺得销量头筹。这也因为磷酸铁锂技术高度成熟,在上游电池、材料规模与工艺降本并行下,单度电的成本已经下探到500元,给终端车企的售价带来显著的成本优势。

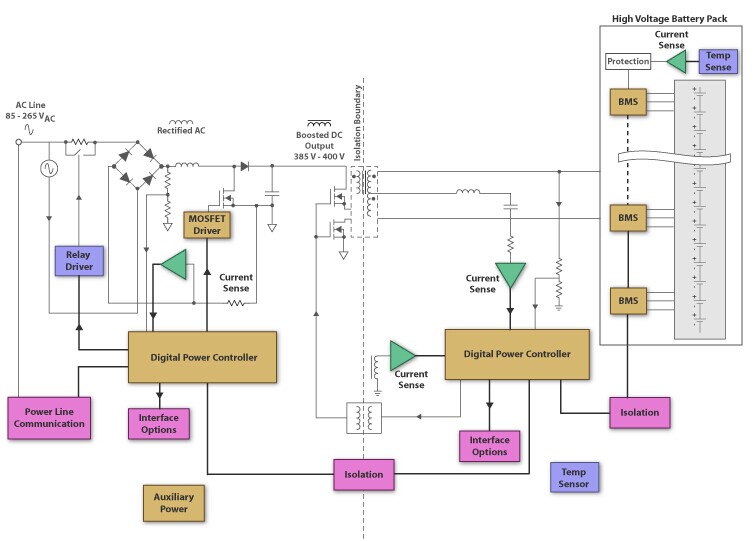

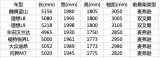

其次,PHEV车型采用两套动力系统,基于空间体积的考虑,电池系统朝高能量密度、大容量方向发展。更高能量密度以及更大的容量也带动PHEV电池带电量的提升,从近期推出的多款PHEV车型来看,长安旗下的欧尚Z6续航配备大容量电池组,可实现150km纯电续航;长城旗下的坦克300 PHEV车型电池包容量37.11KWh,纯电续航里程可达105km。

贯穿到新能源PHEV车型,PHEV电池发展方向变化的本质也是响应下游低成本、高能量密度、高安全、长循环寿命等一系列性能诉求。

基于此,PHEV细分市场的崛起,带来一众电池产品全新变革。

瑞浦兰钧此前收到上汽集团定点,已筹备并开发支持续航100km的磷酸铁锂型PHEV电池;今年5月,中创新航基于OS极简设计理念也推出PHEV专用电池及系统。

作为PHEV电池的引领者,蜂巢能源已经推出基于飞叠技术的L400磷酸铁锂短刀电芯。该短刀电池尺寸为14.6mm*409mm*88mm,容量为62Ah,质量能量密度为174Wh/kg,脉冲放电倍率达15C,循环寿命>3000次。

据了解,L400电芯采应用叠片短刀电芯和集成冷板设计,pack结构空间利用率更高,结构件减少10%,体积利用率提升5%,同时采用直冷方案冷却效率提升15%。

面向快速增长的PHEV市场,蜂巢能源量身打造的L400磷酸铁锂叠片短刀电池,兼顾高能量密度、高安全、低成本,成为动力电池成为为数不多的优质产品。

产品硬实力背后,其实也是蜂巢能源领先的电池制造工艺。

目前,蜂巢能源已开发出第三代飞叠技术,集成了极片放卷、裁切、叠片 CCD 在线监测、热压等功能,缩短了极片卷料到叠片之间的片料转运,降低极片裁切到叠片间的加工精度差,大幅度提升电池的良品率;其开发的多刀切与多片叠技术,可替代原有的单切片、单片叠工艺,叠片效率在第二代技术基础上提升了一倍,达到0.125秒/片的效率。

依靠高品质的规模制造能力,蜂巢能源也将助力PHEV车型油电同价,并进一步扩大在PHEV电池领域的市场份额。

审核编辑:刘清

电子发烧友App

电子发烧友App

评论