MCU的成长史

MCU(Microcontroller Unit),微控制器,它有一个大家熟知的名字:单片机。

它“真香”的地方在于,把一套基础的计算机系统搬到了一块芯片上,内部包含减配版CPU、RAM、ROM、I/O、计数器、串口等,虽然性能肯定不及广泛意义上的一台计算机,但它低功耗、可编程又灵活,因此在消费电子、医疗、工业、通信、汽车中有着非常广泛的应用。

它诞生于1971年,英特尔设计出的全球第一颗微处理器——编号为4004的4位芯片,这颗芯片上集成了2000多颗晶体管,同时英特尔还设计出了4001、4002、4003芯片,分别为RAM、ROM和寄存器。

这四大产品上市时,英特尔在广告中写道“宣告集成电路新纪元:微电脑浓缩在单颗芯片上。”彼时,小型机与大型机以8位元和16位元处理器为主,因此英特尔很快在1972年推出了8位微处理器8008,以快速赢得市场,从此开启了单片机的时代。

1976年,英特尔推出了全球首颗可程序化的微电脑控制器8748,内部集成8位CPU、8位并行I/O、8位计数器、RAM、ROM等,可满足一般工业控制和仪表等的需求,以8748为代表,开启了单片机在工业领域的探索。

到了1980年代,8位单片机开始愈发成熟,RAM、ROM容量加大,普遍带有串行接口,也有多级中断处理系统,多个16位计数器等。1983年,英特尔推出MCS–96系列16位高性能单片机,内部集成晶体管数量达到了12万颗。

从1990年代开始,单片机就进入了百家争鸣的阶段,在性能、速度、可靠性、集成度上全面开花,根据总线或数据寄存器的位数,从最初4位逐渐发展,有了8位、16位、32位和64位单片机。

目前,MCU的指令集主要分为CISC和RISC,内核架构以ARM Cortex、Intel 8051和RISC-V为主。

不同位数、内核及指令集的MCU所占市场份额均不同,根据2020中国通用微控制器(MCU)市场简报,32位MCU产品市场占比最高达55%,其次是8位产品,占比达43%,4位产品占比达2%,16位产品占比达1%,可见市场主流产品为32位和8位MCU,16位MCU产品市场空间被严重挤压。

CISC指令集产品市场占比为24%,RISC指令集产品占比为76%,为市场主流产品;Intel 8051内核产品市场占比为22%,其次是ARM Cortex-M0产品,占比达20%,ARM Cortex-M3产品占比达14%,ARM Cortex-M4产品占比达12%,ARM Cortex-M0+产品占比为5%,ARM Cortex-M23产品占比为1%,RISC-V内核产品占比为1%,其他占比为24%。综合来看,ARM Cortex系列内核占比高达52%,为市场主流。

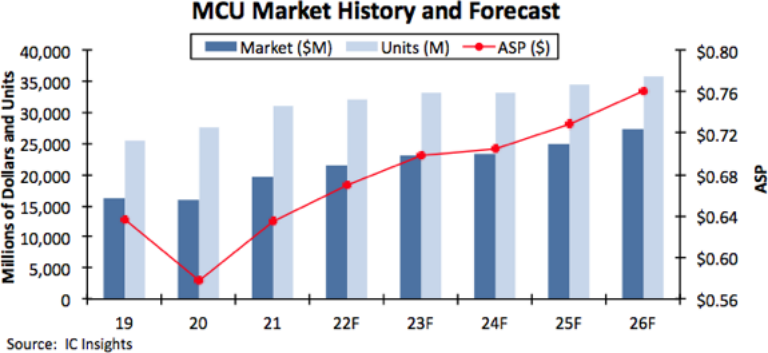

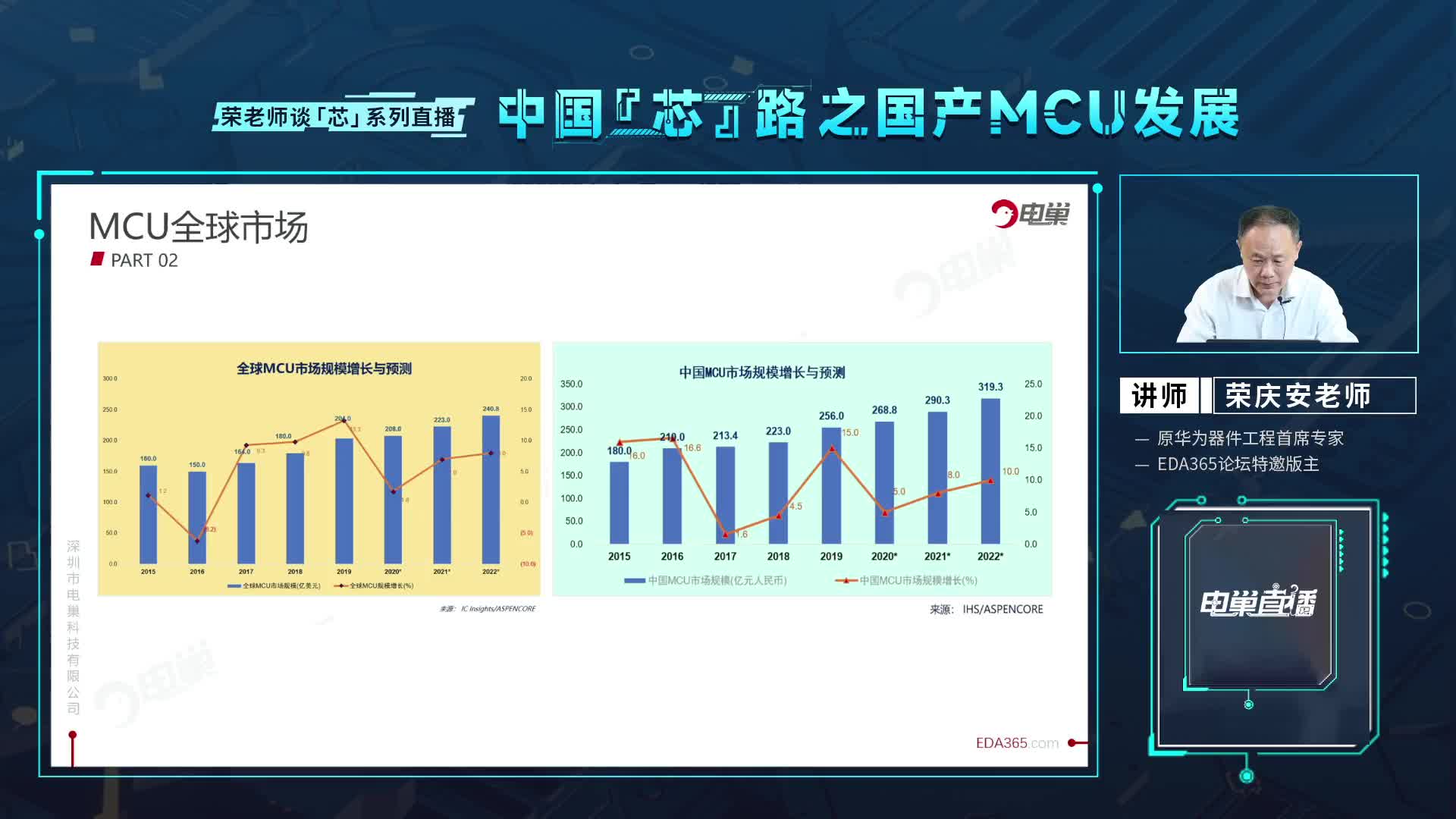

过去20年,MCU市场一直面临价格大幅下滑的困境,但在过去5年间,其平均售价(ASP)下降速度在放缓。在经历汽车行业低迷、全球经济疲软、疫情危机后,MCU市场从2020年开始复苏。根据IC Insights数据,2020年,MCU出货量增长8%,2021年MCU总出货量增长到12%,创下历史新高,达309亿颗,而ASP也上涨10%,创25年来最高涨幅。

IC Insights预计未来5年,MCU出货量将达358亿颗,总销售额将达272亿美元。其中,32位MCU的销售额预计达到200亿美元,年复合增长率为9.4%,16位MCU预计达到47亿美元,4位MCU预计不会出现增长。

汽车MCU疯狂超车

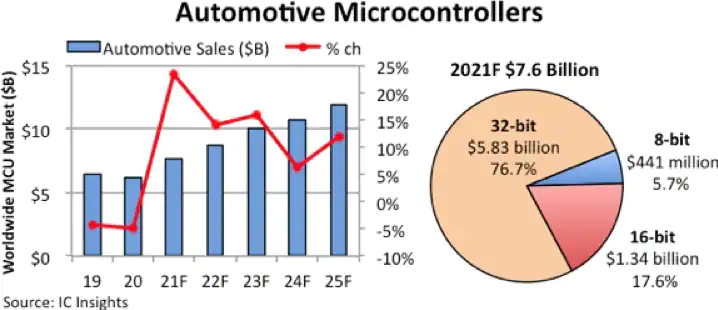

汽车电子是MCU最大的应用场景。IC Insights预计,2022年全球MCU销售额将增长10%,达到215亿美元,创历史新高,其中汽车MCU的增长将超过大多数其他终端市场。

有超40%的MCU销售额来自于汽车电子,并且预计未来5年内,汽车MCU销售额将以7.7%的年复合增长率增长,超过通用MCU(7.3%)。

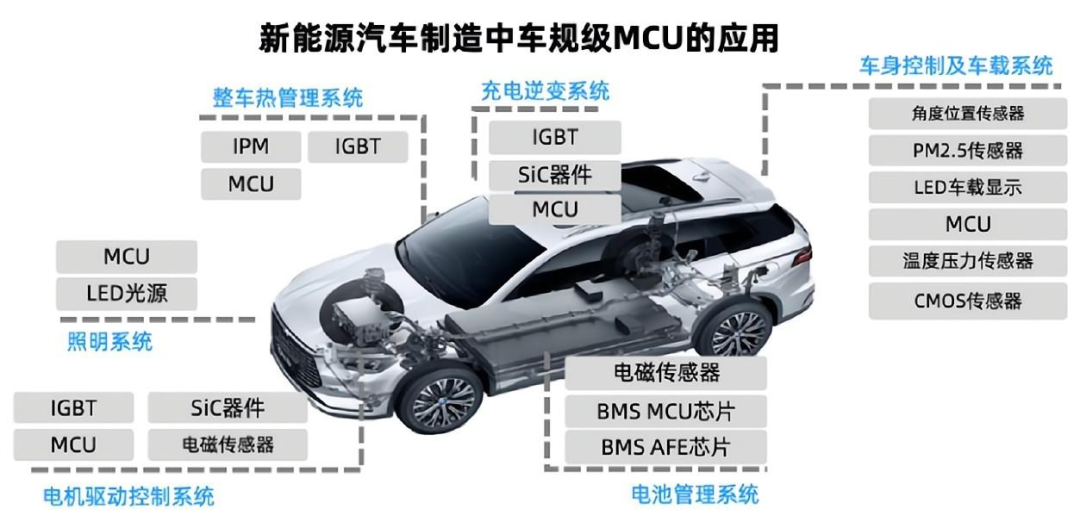

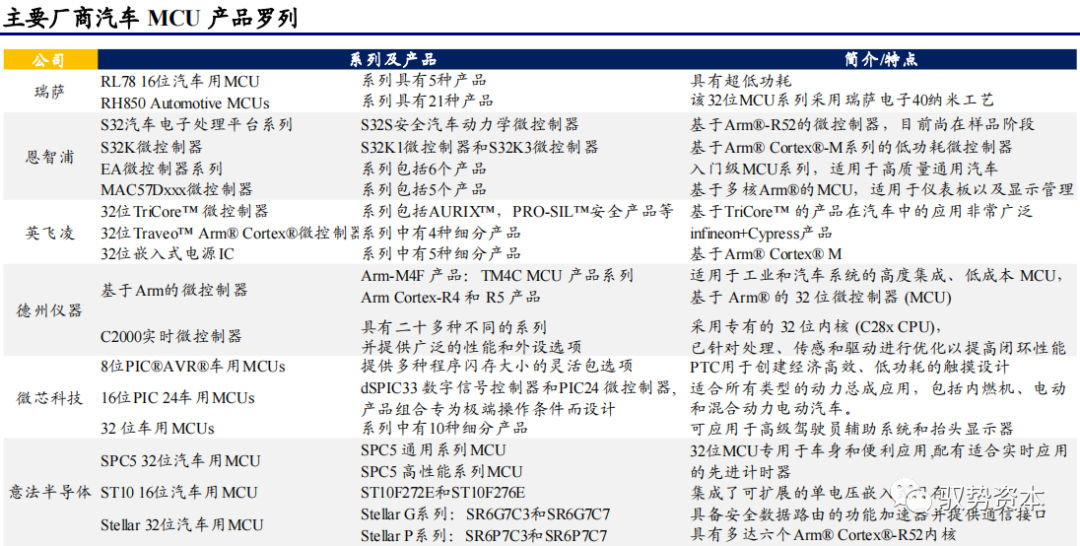

目前汽车MCU主要以8位、16位、32位为主,不同位数的MCU打的工也不尽相同。

具体来看:

8位MCU主要用于比较基础的控制功能,如座椅、空调、风扇、车窗、门控模块等控制。

16位MCU主要用于下车身,如引擎、电子刹车、悬吊系统等动力和传动系统。

32位MCU契合汽车智能化,主要用于座舱娱乐、ADAS、车身控制等高端智能和安全的应用场景。

现阶段,8位MCU的性能和内存容量都在不断增长,加上本身成本效益,可以替代部分16位MCU的应用,也能向下兼容4位MCU的应用。而32位MCU将在整个汽车E/E架构中扮演着越来越重要的主控角色,可以管理四散地中低端ECU单元,使用数量会不断增加。

以上情况使得16位MCU处于比较尴尬的位置,高不成低不就,但在部分应用场景下,它仍有用武之地,如一些动力传动系统的关键应用。

汽车智能化大幅提振了32位MCU的需求,根据McClean报告,2021年,超过四分之三的汽车MCU销售额来自32位MCU,预计达到58.3亿美元左右;16位MCU的收入约为13.4亿美元;8位MCU的收入约为4.41亿美元。

而从应用层面看,信息娱乐是汽车MCU销售同比增幅最高的应用场景,2021年较2020年增长了59%,其余场景收入增幅为20%。

现在汽车所有电控都要用到ECU(电子控制单元),而MCU又是ECU的核心控制芯片,每个ECU至少有一颗MCU,因此现阶段的智能电动化转型升级促使MCU单车用量的需求提升。

中国市场学会汽车营销专家委员会研究部数据显示,普通传统燃油汽车平均单车搭载ECU数量为70颗,豪华传统燃油汽车因为对座椅、中控娱乐、车身稳定与安全等性能要求更高,单车搭载ECU数量可达150颗,而智能汽车由于自动驾驶和辅助驾驶新增的软硬件需求,平均单车搭载ECU数量能够达到300颗,与此对应,MCU的单车用量也将达到300颗以上。

汽车制造商对MCU的旺盛需求,在因为疫情缺芯的2021年显得尤为明显。那年,许多车企因为缺芯不得不短暂关停部分生产线,但汽车MCU的销售额飙涨23%,达到76亿美元,创历史新高。

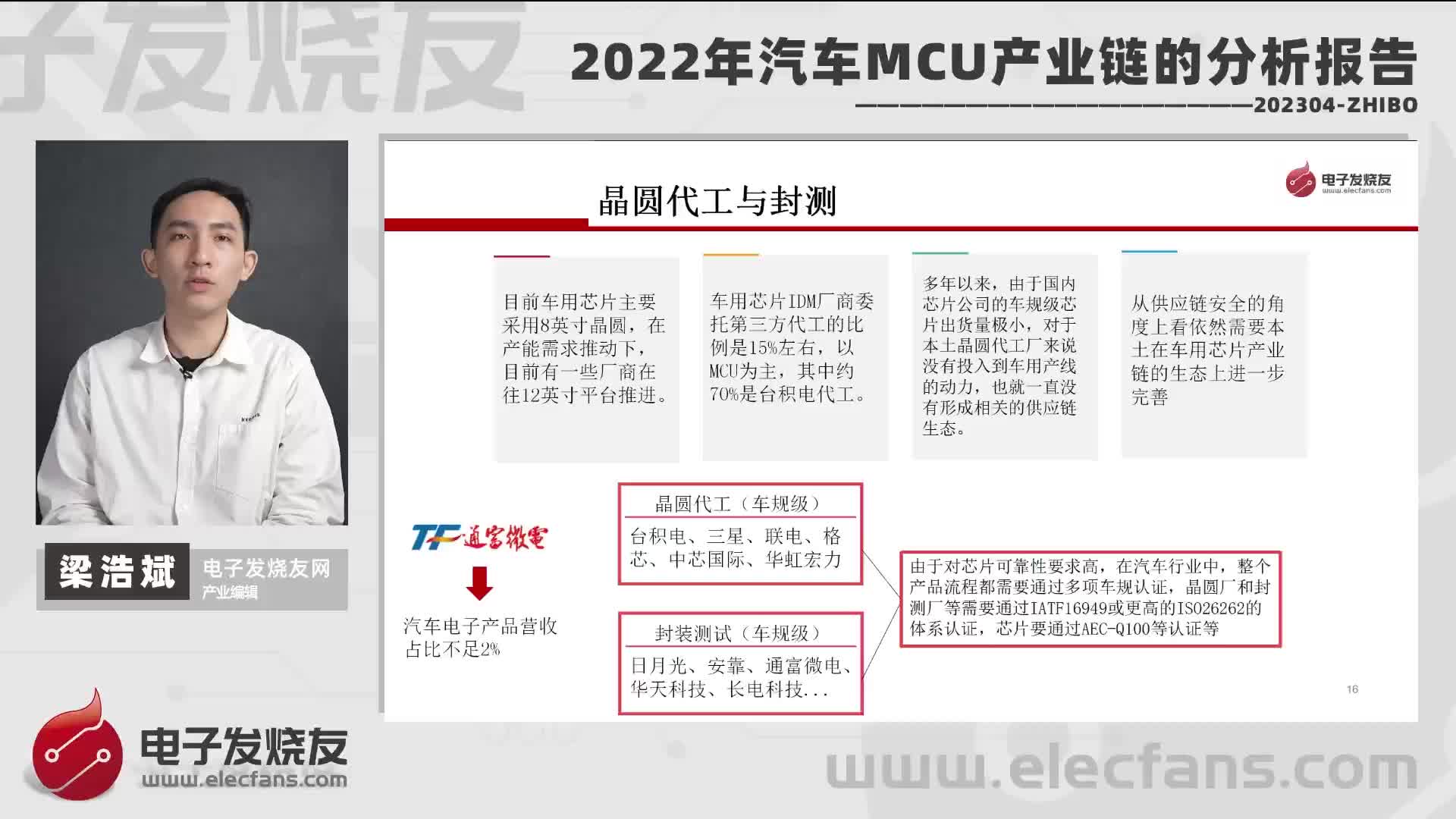

车用芯片大多采用8英寸晶圆生产,部分厂商如TI向12英寸线转移,IDM也会将部分产能委外代工,其中以MCU为主,约有70%的产能由台积电承担。但汽车业务本身占台积电比例很小,并且台积电重头在消费电子的先进制程技术领域,因此使得汽车MCU市场显得尤为紧缺。

汽车芯片引领的缺货也让整个半导体产业迎来一波扩产潮,各大代工及IDM厂积极扩产,但重点各有不同。

台积电熊本厂预计2024年底投产,除22/28纳米制程,还将进一步提供12和16纳米制程,南京厂扩产28纳米,月产能扩增4万片;

中芯国际计划2021年至少扩产4.5万片8英寸晶圆,至少1万片12英寸晶圆,在临港建设月产能12万片的12英寸产线,聚焦于28纳米及以上节点;

华虹预计2022年加快推进12英寸产能扩产至9.45万片;

瑞萨宣布入股台积电熊本厂,有意扩大外包,并且目标在2023年前,将车用MCU供货量提高5成,高端MCU产能预计较2021年底增加5成,低端MCU产能增加约7成;

意法半导体2022年将投入14亿美元用于扩产,计划到2025年间将欧洲工厂产能提升一倍,主要增加12英寸产能,对于8英寸产能,意法半导体将针对不需要12英寸技术的产品进行选择性提升;

德州仪器将新增4座工厂,预计2025年第一家工厂投产,第三、四家工厂将于2026年-2030年间建设;

安森美将资本投入增加到12%,主要用于12英寸晶圆产能扩产。

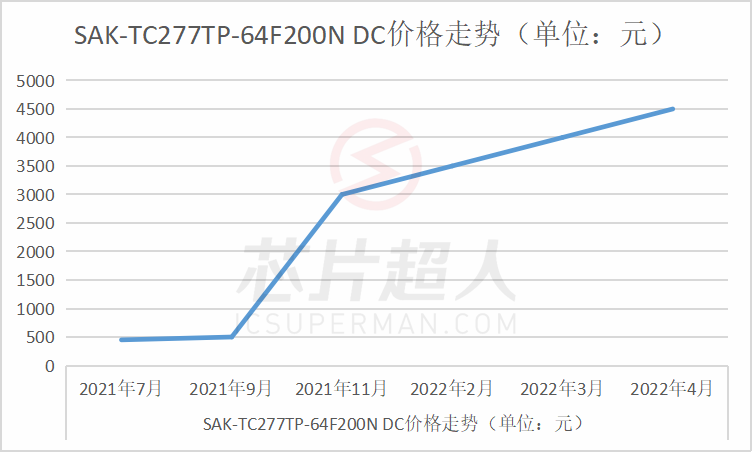

IC insights有一项有趣的数据,所有32位MCU的ASP在2015年至2020年期间是以-4.4%的复合年增长率逐年下降,但在2021年上涨约13%,达到0.72美元左右。

反映在现货市场,汽车MCU的价格波动更为明显:常态价为22元的NXP 32位MCU FS32K144HAT0MLH最高冲到550元,幅度超20倍,是当时最缺的汽车芯片之一;英飞凌32位汽车MCU SAK-TC277TP-64F200N DC曾一度涨到4500元,涨幅近百倍,同系列的SAK-TC275T-64F200N DC也暴涨至2000多元。

在另外一边,原本火热的消费电子开始降温,需求疲软,以及国产替代的加速,使得通用、消费类MCU价格回落,一些ST芯片型号如F0/F1/F3系列价格来到常态价附近,甚至市场传出部分MCU的价格已跌穿代理价。

而瑞萨、NXP、英飞凌、ST等车用MCU还处于相对紧缺的状态,如ST高性能32位MCU STM32H743VIT6在去年年末报价攀升至600元,而两年前其报价仅为48元,涨幅有10来倍;英飞凌汽车MCU SAK-TC237LP-32F200N AC去年10月市场价在1200元左右,12月报价高达3800元,甚至在第三方网站上的报价超过5000元。

这一颗颗成为爆款、网红的汽车MCU,同时也宣告着,MCU在汽车电子中的地位。

市场很大,国产很小

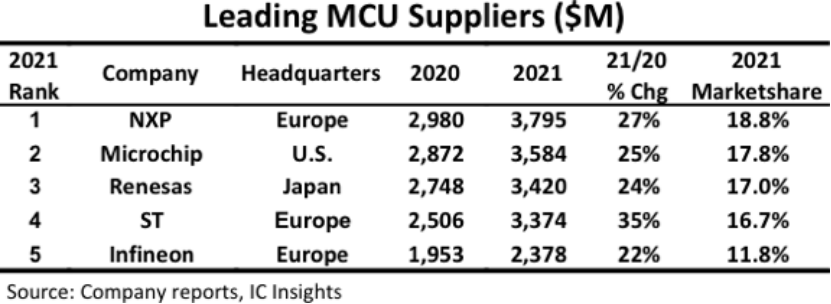

MCU竞争版图一如整个半导体竞争环境那样,海外巨头占据主导地位。2021年,排名前五的MCU厂商分别是NXP、Microchip、瑞萨、ST、英飞凌,这五大MCU厂商的销售额占全球总销售的82.1%,而2016年为72.2%,头部企业的规模在这几年间愈发壮大。

以下是国内部分MCU企业:

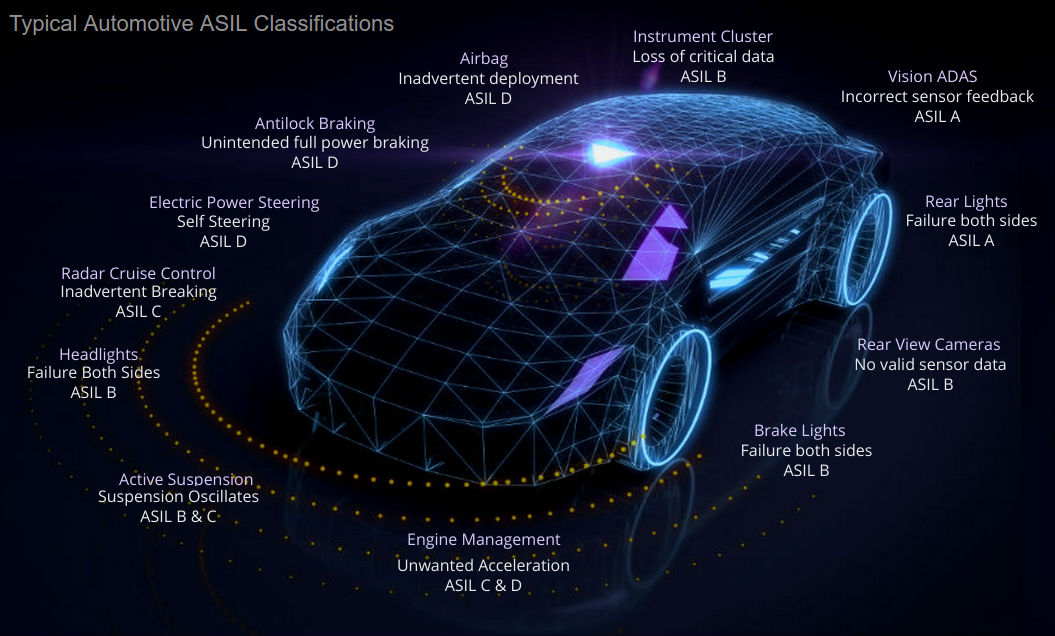

汽车MCU市场头部效应还要显著,相较于消费及工业MCU,车用MCU认证门槛高、认证周期长,认证体系包括ISO26262标准认证、AEC-Q001~004 以及 IATF16949 标准认证、AEC-Q100/Q104 标准认证,其中ISO26262对汽车功能安全划分为ASIL-A至D四个等级,例如底盘等场景对安全性要求最高,需要ASIL-D等级的认证,能够满足条件的芯片厂商寥寥无几。

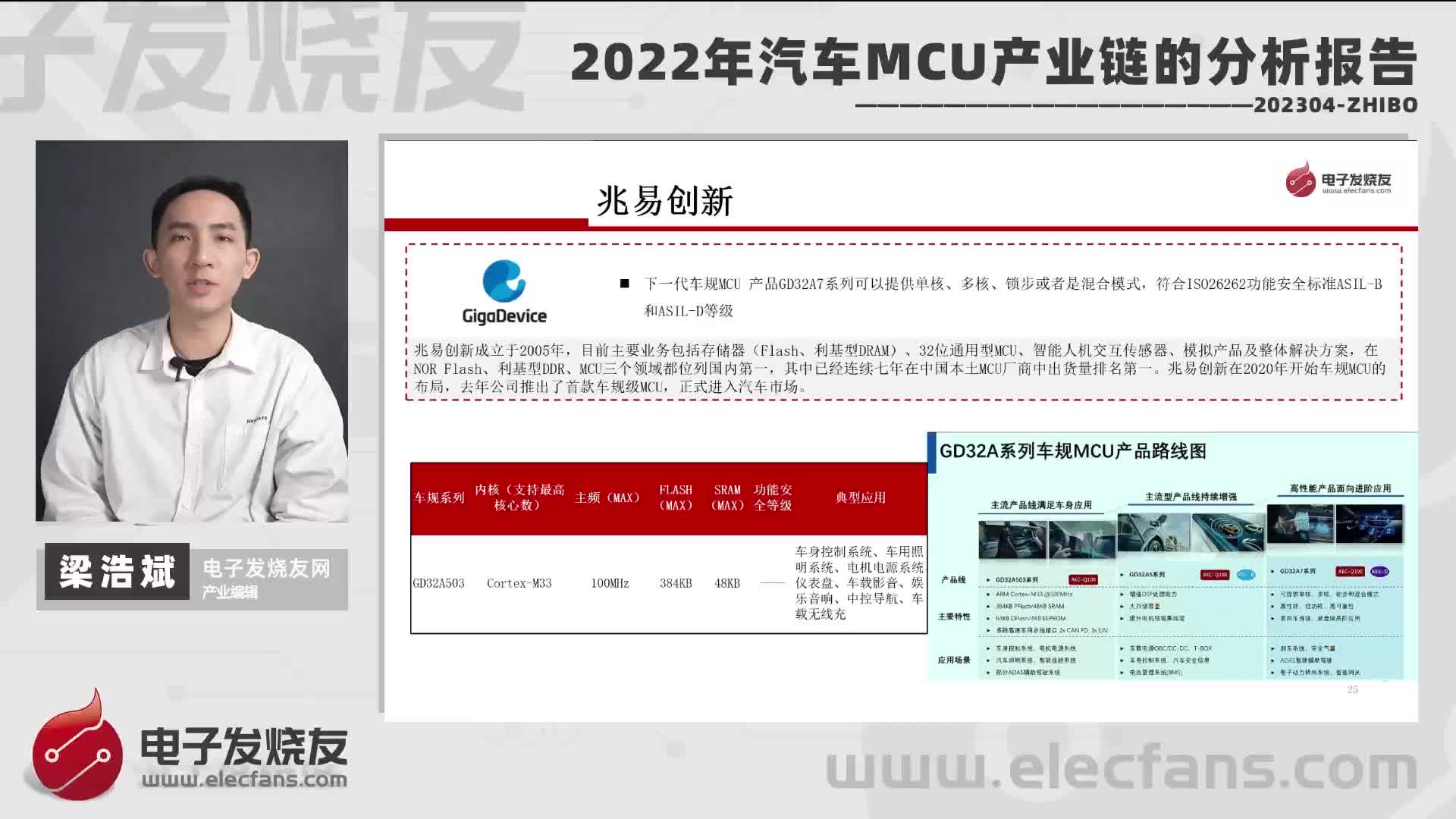

据Strategy Analysis数据,全球以及国内车载MCU市场主要由恩智浦、瑞萨、英飞凌、德州仪器、Microchip占据,市场份额高达85%。我国MCU厂商主要集中在中低端领域,32位MCU虽然仍被海外巨头垄断,但国内有部分企业已经有所起色。

杰发科技、比亚迪半导体、国芯科技、芯海科技、芯旺微、琪埔维、赛腾微及凌鸥创芯的32位MCU都通过了AEC-Q100认证。国融证券统计显示,国内大多量产公司均能够通过AEC-Q100的认证,但主要集中在Garde1/3。而国内能够通过ISO26262 认证的厂商极少,且大部分集中在ASIL-B等级。

结 语

智能电动汽车的高速发展,让一批消费级芯片大厂悉数加入,如英伟达、高通、英特尔均已在智能座舱、自动驾驶芯片上有了突破性的成绩,压缩了老牌汽车芯片厂商的生存空间。车用MCU的发展已经从注重自我研发、提升性能到了全方位的竞争,争取降本的同时还要保持技术优势。

随着汽车E/E架构从分布式到域控制,最终走向中央集成,会有越来越多功能简单的中低端芯片会被取代,高性能、高算力等高端芯片会成为未来汽车芯片竞争的焦点,作为主控角色的MCU受到未来ECU数量减少的影响相对较小,如特斯拉底盘控制的ECU,单个包含3-4颗MCU,但一些功能简单的基础MCU会被融合。总体而言,车用MCU未来几年的市场和国产替代空间,无疑是广袤的。

编辑:黄飞

电子发烧友App

电子发烧友App

评论