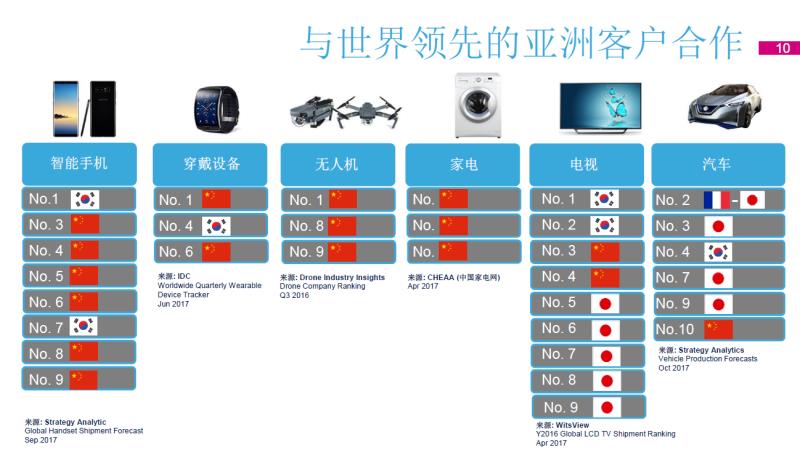

本文整理了来自于芯师爷、电子发烧友网、电子工程专辑、乐晴智库精选等专业平台的分析和研究,合集成一篇快速了解MCU行业的现状和发展趋势,在此感谢这些专业平台的努力和付出,让更多的朋友能够了解这个小到键盘、滑鼠,大到冰箱、电视、仪器仪表等消费、工业、汽车各个角落无处不在的电子物料。

1、什么是MCU?

微控制器(又称微控制单元,MCU)是一种针对特定应用的控制处理而设计的微处理器芯片,其工作频率(在1MHz到200 MHz)和功耗一般比PC和手机的CPU/MPU都要低。现今的MCU都是系统级芯片(SoC),在单个芯片上集成了多种功能模块和接口,包括存储器、I/O端口、时钟、A/D转换、PWM等,以及SPI、I2C、ISP等数据传输接口。

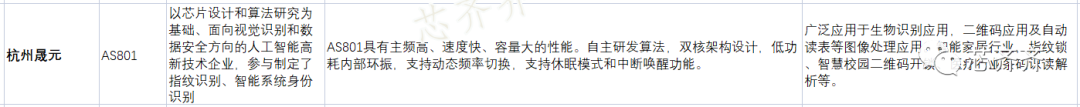

按照位数来划分,MCU可分为4位、8位、16位、32位和64位微处理器,现在32位MCU已经成为主流,正在逐渐替代过去由8/16位MCU主导的应用和市场。若按照指令集架构(ISA)来划分,MCU类型包括8051、Arm、MIPS、RISC-V、POWER等微处理器。基于Arm Cortex-M系列内核IP的MCU已经成为32位MCU的市场主流,最近几年开源的RISC-V微处理器也开始流行起来,特别是在新兴的物联网领域。

2、全球和中国MCU市场趋势

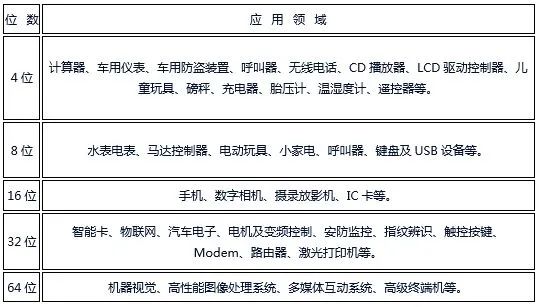

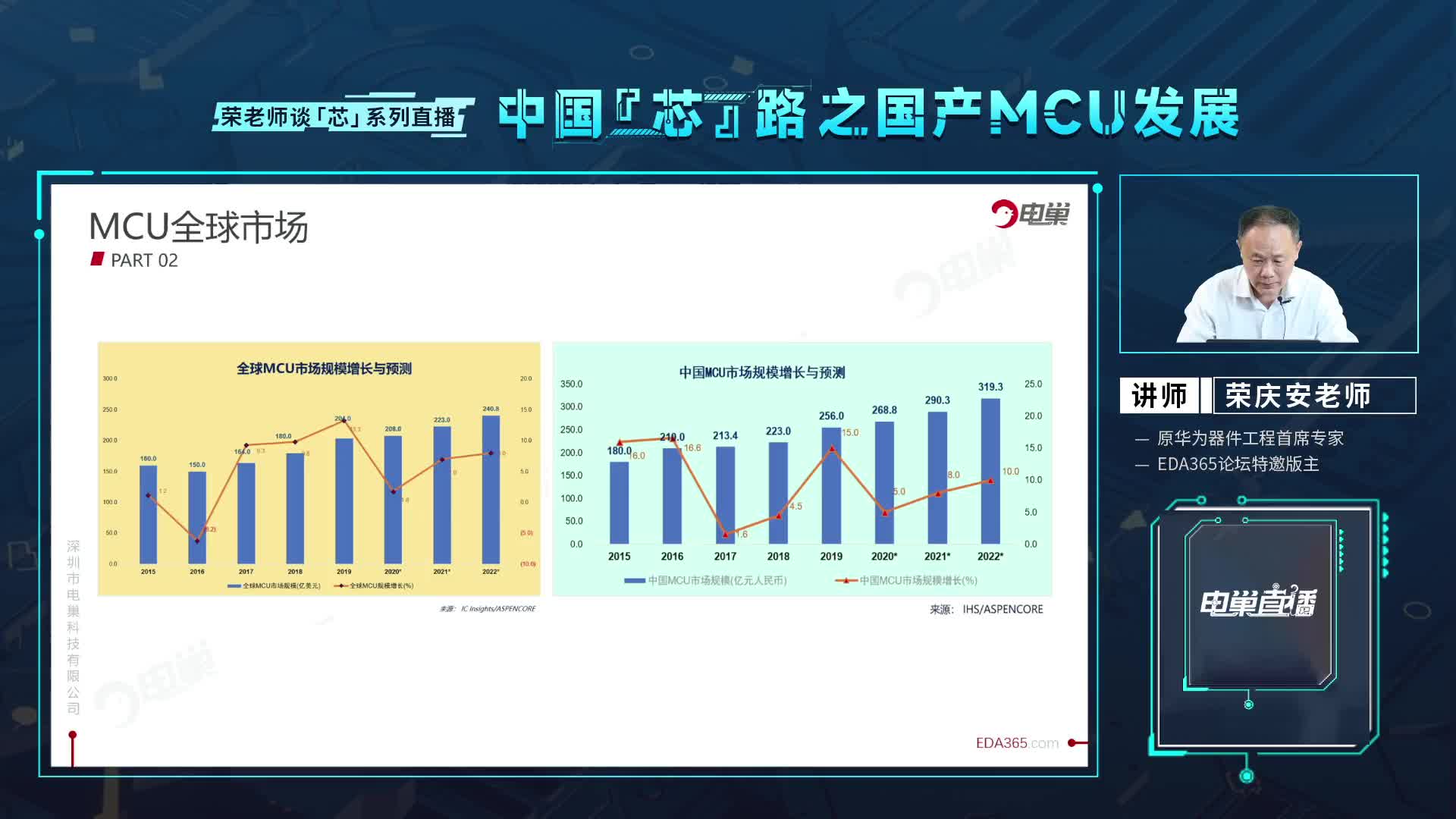

据权威市调机构统计预测,2020年全球MCU市场规模约为177.9亿美元,出货量超过280亿颗。预计今年的MCU规模将达到184.8亿美元,从2021至2028年的复合年增长率(CAGR)为10.1%,2028年将增长到361.6亿美元。另据IC Insights报告显示,MCU全球营收在2018年创下空前纪录,达到176亿美元;2019年下滑7%;2020年继续下降8%,至149亿美元。2020年车用MCU销售额为60亿美元;工业MCU营收占比为29%,约为43亿美元。预计2021年全球MCU市场总销售额可达到190亿美元,其中汽车和工业市场占据了70%,消费电子、家电,以及计算机和通信等市场占据了剩下的30%。

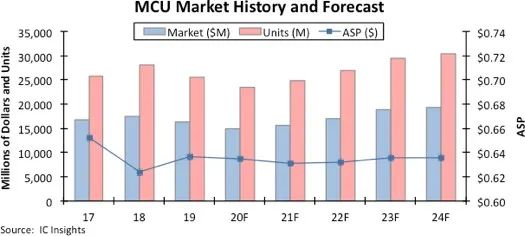

预计全球汽车MCU销售额将在2021年猛增23%,达到创纪录的76亿美元,随后2022年将增长14%,2023年增长约为16%。

从车用MCU类型来看,超过四分之三的是32位MCU,预计今年销售额约为58亿美元;16位占17.6%,为13.4亿美元;8位占比不到6%,为4.41亿美元。32位MCU较高的平均售价(ASP)也会推高今年的销售额,部分原因是因为市场供应紧张,MCU供应商开始涨价。预计32位MCU的平均售价在2021年上涨13%,增至0.72美元。我们再来看国内MCU市场。据 IHS数据统计,2008-2018 年间,中国 MCU 市场年平均复合增长率(CAGR)为 7.2%,是同期全球 MCU市场增长率的 4 倍。2019 年中国 MCU 市场规模达到256亿元,2020年达到269亿元,但主要被海外大厂霸占,国产MCU渗透率较低。

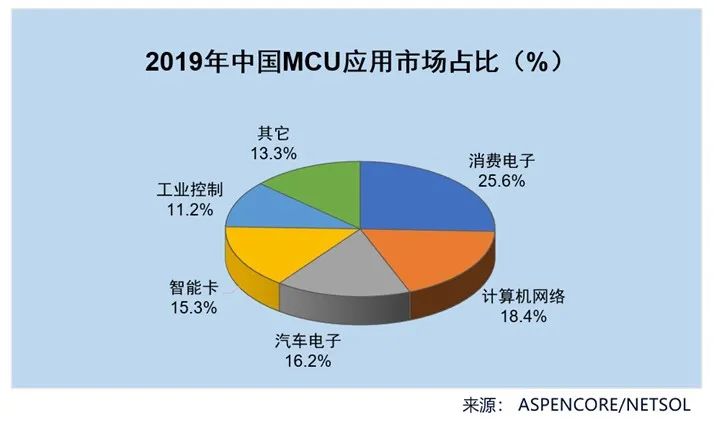

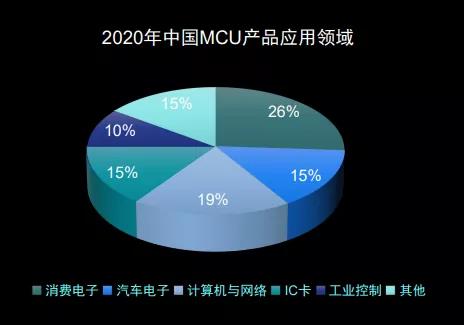

中国MCU应用市场主要集中在家电/消费电子、计算机网络和通信、汽车电子、智能卡,以及和工控/医疗等领域。其中汽车电子和工业控制应用对MCU的需求增长是最快的,预期到2023年工业/医疗电子的市场份额将赶上消费电子,达到92亿元人民币。

国产MCU厂商主要集中在消费电子和家电等细分市场,而汽车和工业控制等中高端市场则被国际大厂垄断。然而,在新兴的物联网应用领域,国产MCU厂商跟国际大厂几乎站在同一起步线上。

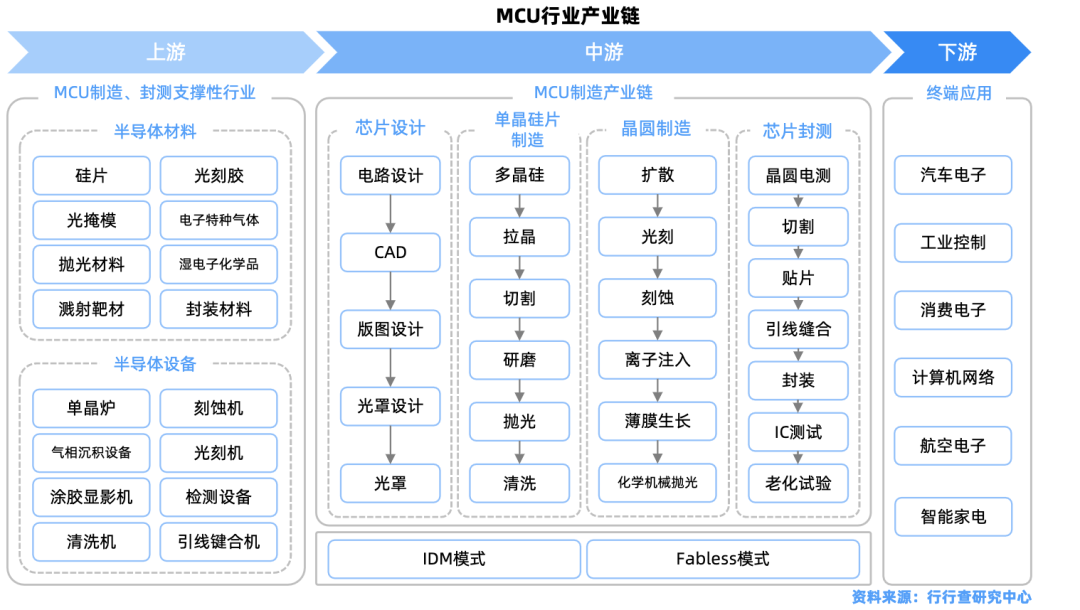

3、MCU行业产业链分析

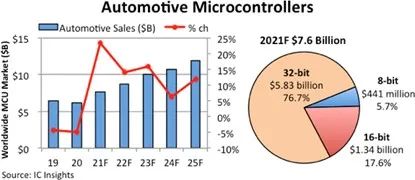

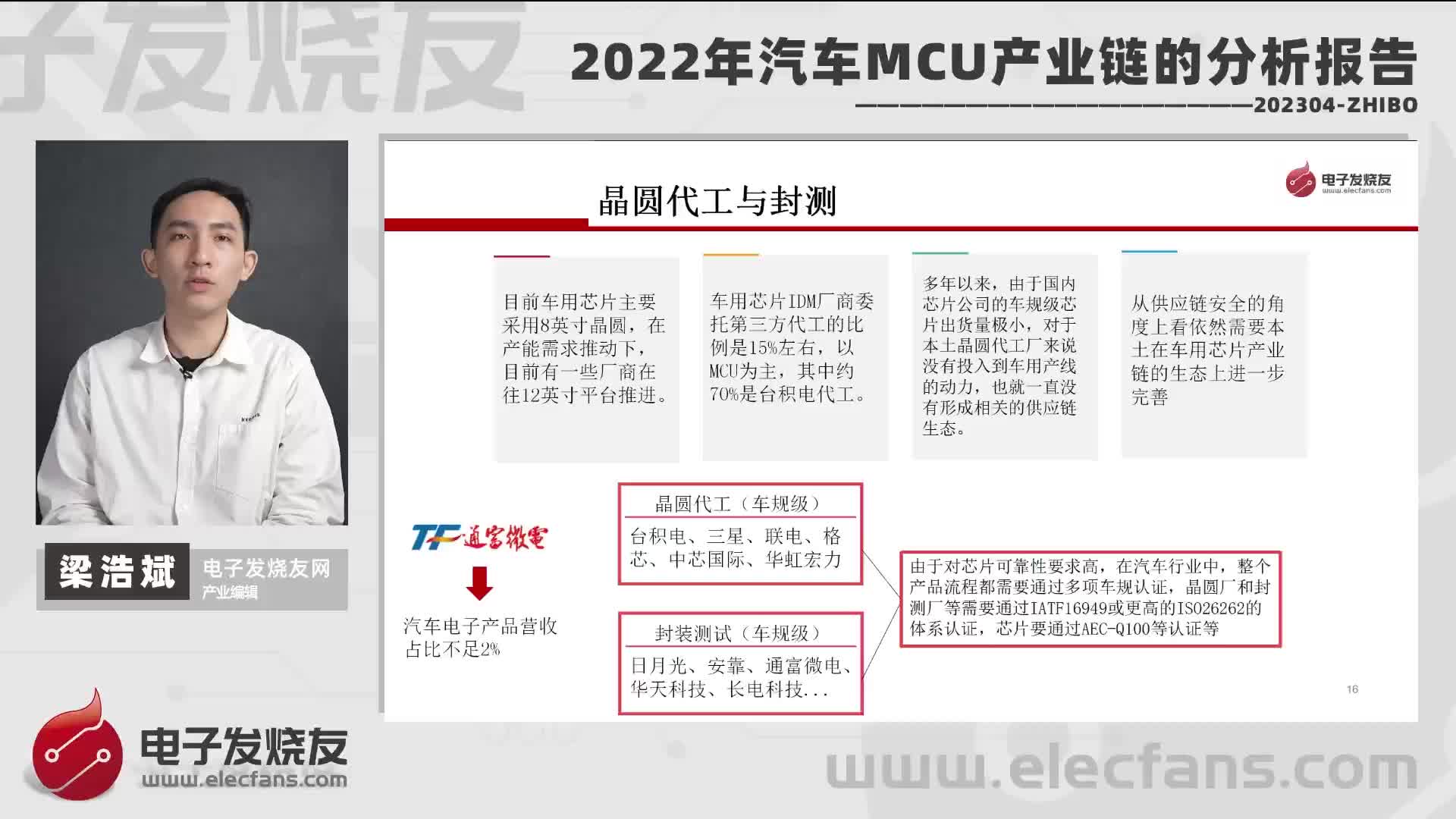

产业链上游MCU产业链上游可分为原材料供应商和代工厂商。原材料主要为圆晶以及来自于ARM等的内核授权;代工厂商主要包括台积电、格罗方德、联电、中芯国际、华虹半导体等。代工厂商行业集中度较高,成寡头竞争格局。2020年头部的台积电、格罗方德、联电、中芯国际等厂商市占率超过90%,其中台积电市占率高达58.6%。上游议价能力较强。由于原材料的不可替代性与代工厂商的高度集中性,上游厂商议价能力较强。 产业链中游全球MCU供应商以国外厂商为主,行业集中度相对较高。全球MCU厂商主要为瑞萨电子(日本)、恩智浦(荷兰)、英飞凌(德国)、微芯科技(美国)、意法半导体等,TOP7头部企业市占率超过80%。国内MCU芯片厂商在中低端市场具备较强竞争力,市占率稳步上升。国外厂商IDM模式为主,国内厂商Fabless模式为主。产业链下游MCU应用领域全球汽车电子占比最高,中国集中在消费领域:2020年汽车电子是全球MCU第一大应用领域,占比为33%,其次是工业控制、医疗、计算机网络、消费电子等领域。2020年中国MCU市场销售额第一的应用领域为消费电子,其次是计算机网络,而汽车电子及工业控制领域的MCU占比则显著低于全球水平,中国MCU应用仍主要集中在消费、家电等品类。

产业链中游全球MCU供应商以国外厂商为主,行业集中度相对较高。全球MCU厂商主要为瑞萨电子(日本)、恩智浦(荷兰)、英飞凌(德国)、微芯科技(美国)、意法半导体等,TOP7头部企业市占率超过80%。国内MCU芯片厂商在中低端市场具备较强竞争力,市占率稳步上升。国外厂商IDM模式为主,国内厂商Fabless模式为主。产业链下游MCU应用领域全球汽车电子占比最高,中国集中在消费领域:2020年汽车电子是全球MCU第一大应用领域,占比为33%,其次是工业控制、医疗、计算机网络、消费电子等领域。2020年中国MCU市场销售额第一的应用领域为消费电子,其次是计算机网络,而汽车电子及工业控制领域的MCU占比则显著低于全球水平,中国MCU应用仍主要集中在消费、家电等品类。

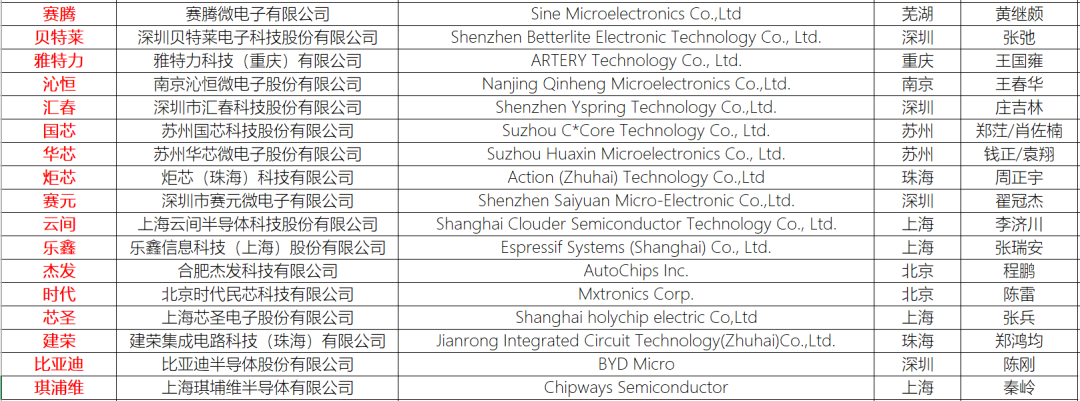

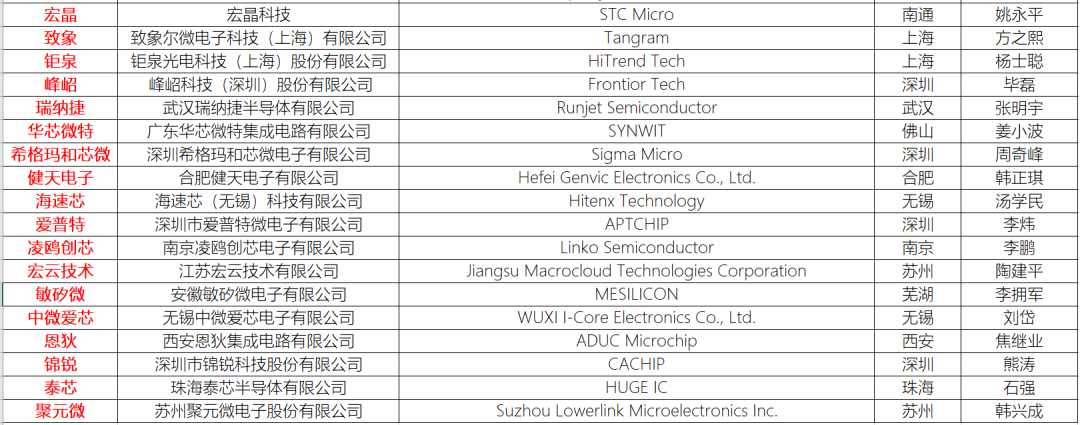

4、50家国产MCU厂商基本信息统计分布

5、国内MCU企业的2021年市场表现及业务布局

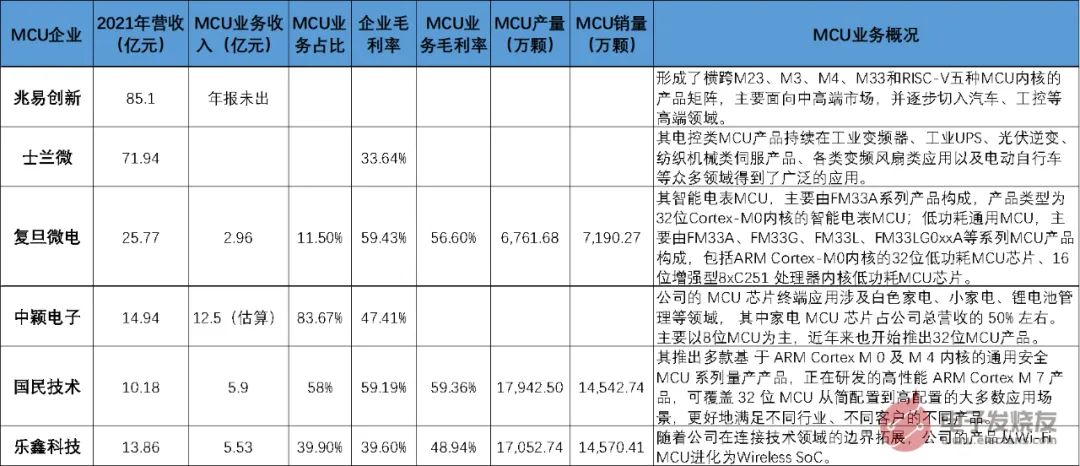

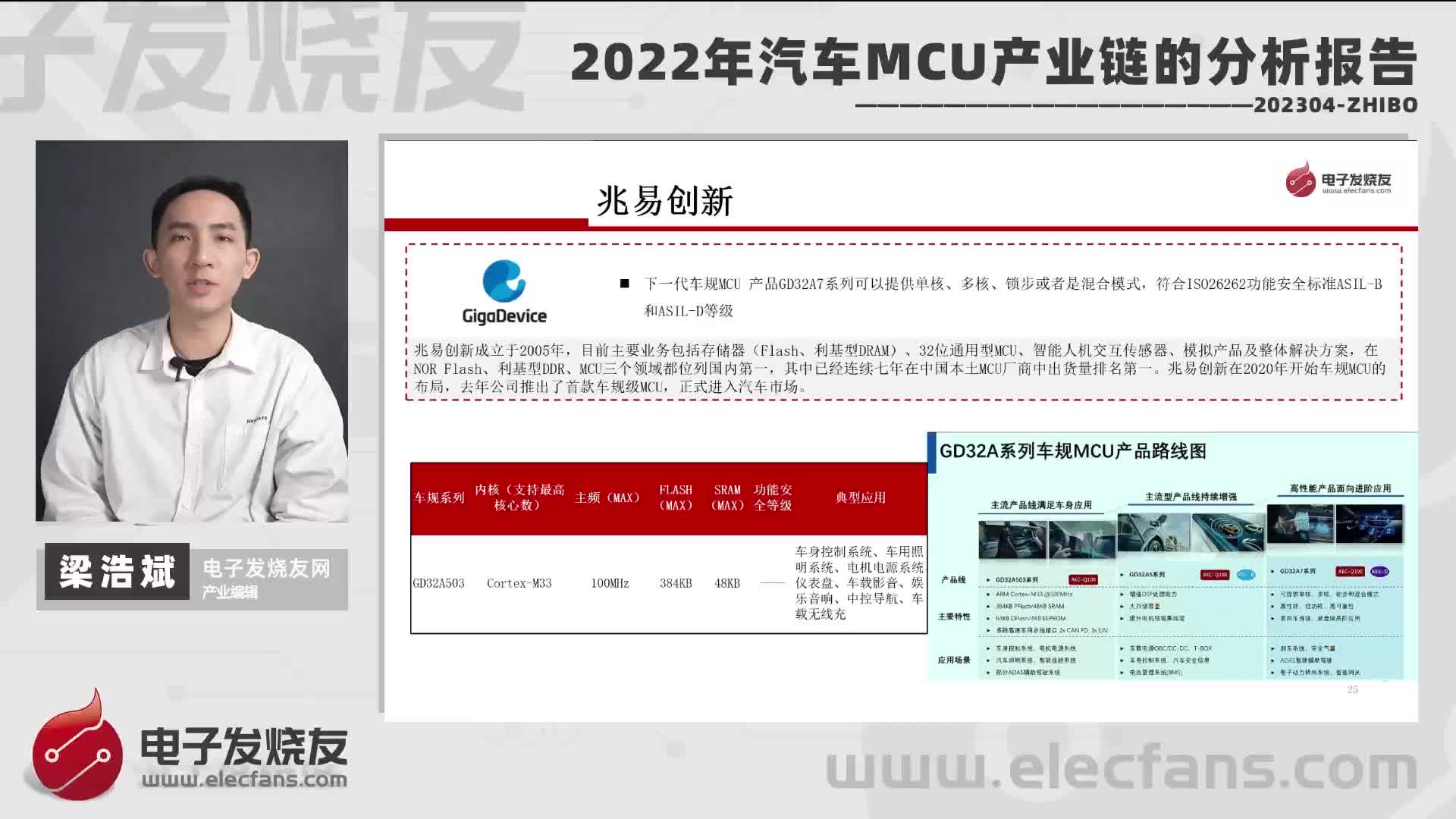

目前,国内已经上市的MCU相关企业当中,兆易创新的布局比较全面,产品横跨M23、M3、M4、M33和RISC-V五种MCU内核的产品矩阵,主要面向中高端市场,并逐步切入汽车、工控等高端领域。目前的市值也是最高的,接近千亿市值。据其业绩快报显示,2021年的营收达到了85.1亿元。至于MCU在业绩中的具体表现还需要等到其2021年年报公布时才能知晓。不过,根据其往年的市场表现,其MCU产品,在工业和汽车应用领域的占比超40%。

兆易创新实现了高中低端全覆盖,目前有35个系列、约400种型号,制程分布110/55/40nm(28nm在研),M33内核的车规MCU预计今年下半年推出。2021年,新客户和新领域design in,今年将陆续贡献营收。

图:目前国内A股已经上市的MCU相关公司(来源:同花顺)(数据截至2022年4月5日)市值排名第二的士兰微是一家IDM厂商,其电控类MCU产品持续在工业变频器、工业UPS、光伏逆变、纺织机械类伺服产品、各类变频风扇类应用以及电动自行车等众多领域得到了广泛的应用。士兰微的市值达到了676亿元,2021年的营收为71.94亿元。不过,士兰微并没有将MCU的业绩单独列出,这与该公司MCU产品并非通用MCU相关,因为他们家的MCU基本都是与功率器件搭配在一起的。复旦微电的MCU产品并不占该公司业务大头,其MCU产品主要分为智能电表MCU和低功耗通用MCU两大类,其中,智能电表MCU,主要由FM33A系列产品构成,产品类型为32位Cortex-M0内核的智能电表MCU;低功耗通用MCU,主要由FM33A、FM33G、FM33L、FM33LG0xxA等系列MCU产品构成,包括ARM Cortex-M0内核的32位低功耗MCU芯片、16位增强型8xC251 处理器内核低功耗MCU芯片。在2021年,复旦微电的MCU业务收入约为2.96亿元,同比增长64.4%,占其总体收入的11.5%,毛利率约为56.6%。2021年有几次价格调整,出货量为7190万颗,同比增长4.23%,平均销售价格为4.12元。虽然在2022年Q1季度,有些消费类的MCU企业出货量环比有些下滑,但复旦微电的MCU产品除了水电气热表外,主要偏工业类应用,需求相对稳定。在新产品方面,复旦微电应用于智能家居领域的32位嵌入式大容量、低功耗MCU进入量产阶段,最新的低功耗FM33FR0产品集成触摸按键控制器等功能。在汽车MCU领域,复旦微电在2021年12月8日发布首款车用MCU产品,推出的MCU FM33LG0xxA系列目标应用领域包括雨刮器、车窗、座椅位置、车顶、门锁、空调、照明控制等,首款产品预计将在2022年Q1~Q2上车。 图:国内MCU相关企业的营收和毛利等情况。(根据已经公布的企业年报整理)

图:国内MCU相关企业的营收和毛利等情况。(根据已经公布的企业年报整理)

中颖电子主要产品为MCU和OLED显示驱动芯片,其MCU主要用于家电主控、锂电池管理、电机控制、智能电表及物联网领域;OLED显示驱动芯片主要用于手机和可穿戴产品的屏幕显示驱动。其MCU包括8-bit Flash MCU、8-bit OTP/Mask MCU、16-bit DSP、4-bitOTP/Mask MCU等,产品主要应用于家电、汽车电子周边、运动器材、医疗保健、仪器仪表、安防、电源控制、马达控制、工业控制、变频、数码电机、计算机键盘、鼠标等领域。公司的家电MCU主要以8英寸晶圆的0.11微米制程为主,正在积极投入55nm/40nm的MCU产品研发过程中。

中颖电子在家电领域新推出了ARM cortex-M3 内核产品,目前已经有客户进行项目开发设计。其车载类应用预计在今年年中推出第一个汽车MCU产品。国民技术在近几年持续聚焦通用安全产品及市场战略,围绕信息安全、SoC、无线通信连接三大核心技术优势,形成了通用MCU、安全芯片及射频芯片产品线。产品涉及通用MCU 芯片、金融安全和物联网安全芯片、可信计算芯片、智能卡芯片、超低功耗蓝牙芯片等。

在通用MCU领域,国民技术产品基于ARM Cortex M0及M4系列内核的通用安全 MCU产品已实现批量供货,目前在售的100多个型号以及今、明两年即将完成的多个产品平台,将覆盖 32 位 MCU 从低端到高端大多数应用场景。其MCU产品采用了40nm制程,且带有安全的功能属性。此外,该公司还正在研发高性能ARM Cortex M7产品。其通用MCU主要覆盖物联网、工业联网及工业控制、智能家电及智能家庭物联网终端、消费电子、电机驱动、伺服、电池及能源管理、 智能表计、医疗电子、汽车电子、安防、生物识别、通讯、传感器、机器自动化等应用领域和方向。典型应用覆盖电池BMS、储能、电机驱动控制器、电动两轮车、滑板车、平衡车、智能门锁、手持云台、健康智能硬件及医疗设备、血氧仪、车用电子、飞控云台、水表及燃气表、3D打印、微型打印机、工业伺服、PLC、逆变器、数字电源及UPS、充电桩、换电柜 、扫地机、吸尘器 、TWS耳机等。

图:乐鑫科技的主要产品矩阵。(数据来源:公司官网及年报)

乐鑫科技产品以“处理+连接”为方向。在物联网领域,目前已有多款物联网芯片产品系列。“处理”以MCU为核心,包括AI计算;“连接”以无线通信为核心,目前已包括Wi-Fi、蓝牙和Thread/Zigbee技术,产品边界扩大至 Wireless SoC 领域。2021年,其公司营收为13.86亿元,综合毛利率为39.6%,其中芯片毛利率为48.94%。

6、2021年MCU行业融资表

回望2021年,MCU领域的融资景象,蔚为壮观——云途半导体、灵动微电子、恩狄、澎湃微电子、曦华科技等公司相继在2021年完成了多轮融资。他们背后有一个浩浩汤汤的投资人大军——普华资本、创新工场、松禾资本、启赋资本、中金资本等数十家VC/PE机构,以及小米长江产业基金、中芯聚源、兰璞资本、深圳华强等产业资本。业内人士总结出这样一个规律:很多MCU公司创始人会优先考虑拿产业资本和地方政府的钱,其次是国家队,最后才是纯财务资本。

7、20款高性能MCU精选(图片放大查看)

以下是参评第三届“硬核中国芯”的知名企业中精选的20款国产高性能MCU,可为市场MCU替换做参考。赶紧收藏!

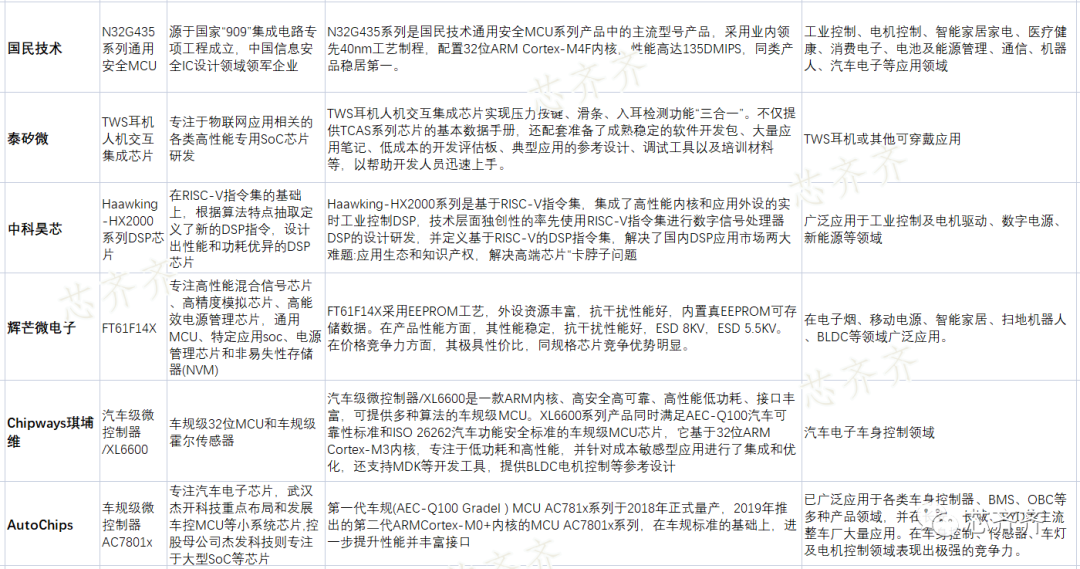

8、MCU企业简介及车规MCU产品进展

面对着芯片短缺的现状,海外芯片厂商在近一年中持续联合晶圆厂新增MCU产能,但在现有产能无法兼顾且新产能尚未完全释放至满足市场需求之前,国内客户也在启动预备方案:加速导入本土厂商的产品。早在2021年初,就有量产级车规MCU产品的国内芯片厂家对芯师爷表示,因为缺芯和本土化供应需求,国内众多汽车品牌开始对引入国产品牌MCU表现积极。整体而言,虽然***在汽车市场应用和技术仍远不及海外MCU巨头仍是事实,但国产MCU在汽车应用市场加快引进也是现实。在市场端的积极情绪下,国产MCU企业也在加快市场进程。据芯师爷不完全统计,国内芯片企业中已有兆易创新、芯海、芯旺微电子、比亚迪半导体、国芯科技、杰发科技、赛腾微、小华半导体、航顺、琪埔微、国民技术等公布其车规MCU产品的商业化进程。

值得注意的是,由于各大国内芯片企业车规MCU项目的启动日期不一,且车规级MCU产品验证周期长、技术壁垒高,目前能量产上车的国内芯片屈指可数,部分国产MCU产品在2022年才通过产品测试,距离批量商业化落地还有一定的距离。根据各企业官网及其公开宣传资料,以下为各国内MCU企业的简介及车规MCU产品的市场化最新进展:兆易创新:首颗车规级MCU产品已送样测试,预计2022年中实现量产兆易创新是国内 32 位 MCU 产品领先厂商,成立于 2005 年 4 月,产品为 NOR Flash、NAND Flash 及 MCU。公司 MCU 主要为基于 ARM Cortex-M 系列 32 位通用 MCU 产品。GD32 作为中 国 32 位通用 MCU 领域的主流产品,以 22 个系列 320 余款产品选择,覆盖率稳居市场前列,产品广泛应用于工业和消费类嵌入式市场,适用于工业自动化、人机界面、电机控制、安防监控、智能家居家电及物联网等领域。兆易创新在2022年3月17日接受机构调研时表示,从2022年至今MCU仍缺货,今年会发布首颗M33内核的车规MCU。其存储芯片38nm SPI NAND Flash——GD5F全系列已于2022年2月宣布通过AEC-Q100车规级认证。芯海科技:车规MCU研发正按照计划推进芯海科技成立于2003年9月,是一家集感知、计算、控制、连接于一体的全信号链集成电路设计企业。

专注于高精度ADC、高可靠性MCU、测量算法以及AIOT整体解决方案的研发设计。芯片产品广泛应用于智慧健康、智能手机、消费电子、可穿戴设备、智慧家居、工业控制、工业测量、汽车电子等。芯海科技在2022年3月35日接受结构单位调研时候表示,公司已通过AEC-Q100认证的MCU产品主要应用在智能座舱等汽车部件上。为加速汽车MCU战略落地,2021年公司发行可转债,主要用于汽车MCU芯片研发及产业化项目,该项目规划了M系列和R系列汽车MCU产品,覆盖车身、底盘控制、动力总成等汽车MCU应用需求,目前相关产品的研发正在按计划推进。芯旺微电子:KF8A/KF32A系列车规级MCU已量产,和部分车企达成合作芯旺微电子(ChipON)是一家聚焦汽车级、工业级混合信号8位/32位MCU&DSP芯片的高新技术企业,十多年来专注基于自主KungFu处理器架构的高可靠、高品质MCU器件的研发设计,是国内最早面向汽车和工业领域的芯片设计公司之一。其核心产品车规级MCU通过AEC-Q100品质认证,已实现汽车前装市场批量商用,广泛覆盖车身控制、汽车电源与电机、汽车照明和智能座舱等场景。

比亚迪半导体:装车量在2020年已达500万支比亚迪半导体是国内领先的半导体IDM企业,主要从事功率半导体,智能控制IC,智能传感器,光电半导体,制造及服务,应用领域覆盖了对光,电,磁等信号的感应、处理及控制,产品广泛用于汽车、能源、工业、通讯和消费电子等领域,具有广阔的市场前景。比亚迪半导体在技术快速发展、市场份额持续提升的同时,始终以高品质服务于国内外客户,立志成为高效、智能、集成的新型半导体供应商,为广大客户提供领先的车规级半导体整体解决方案。比亚迪半导体现拥有双核触控MCU、EMC增强型触控MCU、工业三合一MCU以及电池管理MCU。自2018年成功推出第一代8位车规级MCU芯片后,其MCU产品装车量在2020年已超500万支。国芯科技:深耕车规MCU多年,新一代产品已获超过110万颗订单苏州国芯科技股份有限公司成立于2001年,是一家聚焦于国产自主可控嵌入式CPU技术研发和产业化应用的芯片设计公司。

公司可提供IP授权、芯片定制服务和自主芯片及模组产品,主要应用于信息安全、汽车电子和工业控制、边缘计算和网络通信三大关键领域。公开资料显示,国芯科技已布局汽车电子十余年。国芯科技2022年4月7日公告,公司成功研发的CCFC2012BC芯片产品是基于公司自主PowerPC架构C*Core CPU内核研发的新一代汽车电子中高端车身及网关控制芯片,该款新产品截至2022年4月7日公司已获得9家客户实际订单超过110万颗。杰发科技:首款功能安全MCU –AC7840x成功启动点亮合肥杰发科技有限公司成立于2013年,是北京四维图新科技股份有限公司全资子公司,下设上海途擎微电子有限公司。杰发科技专注于汽车电子芯片及相关系统的研发与设计。2022年3月10日,杰发科技首款功能安全MCU –AC7840x提前回片,并成功启动点亮。极海:APM32F103RCT7 MCU芯片通过AEC-Q100车规认证珠海极海半导体有限公司是艾派克微电子旗下全资子公司。

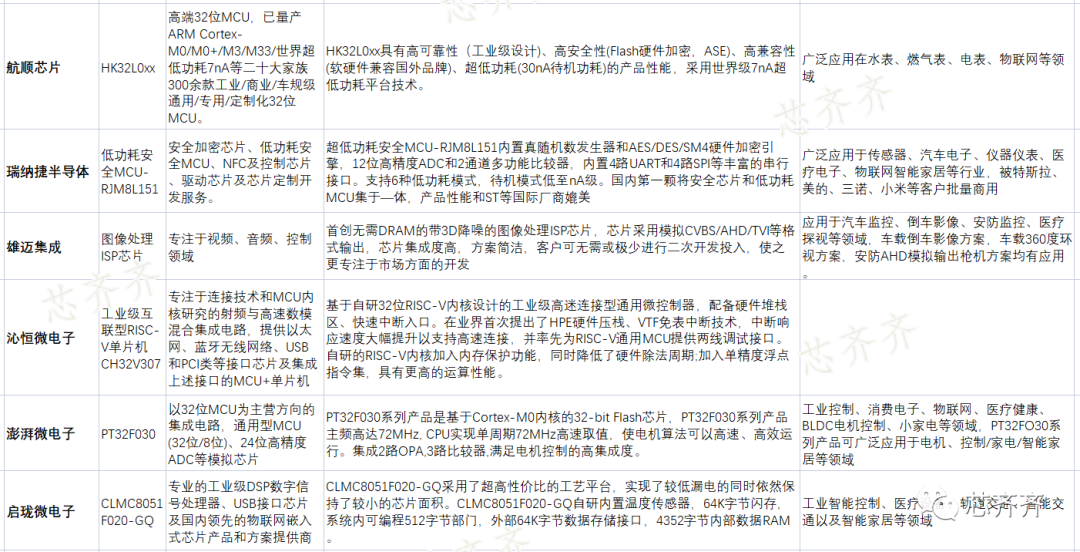

极海半导体具有20年的集成电路芯片设计经验,现产品涵盖32位工业级通用MCU,低功耗蓝牙芯片以及工业物联网SoC-eSE大安全芯片产品与方案。2022年1月,极海宣布其APM32F103RCT7 MCU芯片经过广电计量第三方权威检测,顺利通过AEC-Q100车规认证。赛腾微:截止2019年,车身控制MCU累计出货100万颗,装车10余万辆赛腾微电子有限公司(简称赛腾微)是—家专注于汽车级/工业级MCU & SOC和周边配套模拟/电源类芯片的集成电路设计企业。赛腾微成立以来陆续推出两大系列、多款通过AEC—Q100标准认证的车规级MCU,成功应用于汽车LED动态流水灯、车载无线充电发射器以及车窗玻璃升降器等汽车电子零部件中,并批量供货给多家知名汽车厂商。截至2019年10月,赛腾微车身控制MCU已累计出货100万颗,装车10余万辆。小华半导体:车规通用MCU HC32A4XX系列已广泛应用于汽车节点小华半导体有限公司(以下简称:小华半导体)是华大半导体有限公司的核心子公司。小华半导体面向家电、工业、汽车、物联网等领域,专注于核心智能控制芯片的设计,为客户提供通用控制、电机控制、汽车电子、超低功耗四大产品线,以及相应算法和软件在内的一整套系统级解决方案。2022年3月4日,国际公认的检验、鉴定、测试和认证机构SGS(以下简称:SGS)向小华半导体的车规芯片开发平台颁发了ISO 26262功能安全认证证书。

据资料显示,小华半导体车规通用MCU HC32A4XX系列已经广泛的应用于汽车节点和小电机类控制。航顺:车规MCU已批量应用于江铃 中兴 东南汽车等前装航顺芯片2013年成立于深圳,已量产数/模混合8寸130nm至12寸40nm七种工艺平台,ARM Cortex-M0、M0+、M3、M4及RISC-V等二十九大家族300余款工业/商业/车规级、通用/专用/定制化32位MCU。2022年3月,航顺宣布其车规MCU已批量应用于江铃、中兴、东南汽车等前装市场。琪埔微:32位MCU成功量产并率先应用在前装车身产品上琪埔维半导体(CHIPWAYS)是一家汽车半导体芯片设计公司,专注于汽车智能传感和控制芯片的研发与销售。公司成立于2015年6月。公司的主旨是打造汽车电子系列核心芯片及其产业平台。公司现已掌握车规级霍尔传感器、车规级微控制器MCU、新能源汽车多节电池组监视器BMS AFE、智能网联汽车V2X芯片等一系列车规级智能传感和控制芯片的关键核心技术并获得多项专利。公司自主研发的车规级霍尔传感器和车规级32位MCU均已经成功量产并率先应用在前装车身产品上。

国民技术:公司MCU芯片已在车载领域出货国民技术股份有限公司于2000年成立,2010年创业板上市,主营产品包括:安全芯片、通用安全MCU、可信计算芯片、智能卡芯片、非接读写芯片、蓝牙芯片、RCC创新产品等,广泛应用于网络安全认证、电子银行、电子证照、移动支付与移动安全、物联网、工业联网及工业控制、智能家电及智能家庭物联网终端、消费电子、电机驱动、电池及能源管理、智能表计、医疗电子、汽车电子、安防、生物识别、通讯、传感器、机器自动化等应用方向。汽车电子方面,N32G435系列MCU产品已经开始在汽车电动尾门、电动座椅、电动门窗、自动大灯,氛围灯等汽车电子后装市场进行导入并批量应用。

9、构建MCU生态

在消费行业,对于MCU耳熟能详,感知、计算、控制,无处不在,数量巨大,但,对于成本控制也是要求极高,客户攻入快,也意味着退出也很快。在工业行业,相对于消费行业,数量差几个数量级,但客户一旦选用,不太轻易更换,这个成本占比不太敏感,但对于稳定性要求,持续供货的要求,较高。在汽车行业,随着智能网联汽车的发展,新型汽车相对于传统汽车而言,对于传感器和MCU的需求以数量级方式上升。这三个赛道,对于MCU厂家和渠道商而言,都是面临着选择问题。对于技术要求,从消费、工业、汽车需求一个比一个要求高。汽车电子是MCU最大市场,工业次之,消费行业和计算机行业总量在后。在追求规模化还是利润率等方向上,每家公司各有不同的打算。国产替代,是不可逆的大趋势。在这大背景下,如果不做工业和汽车行业的MCU,将在中高端市场上失声,对于品牌都可能打有折扣。但对于传统消费行业如鱼得水的MCU厂家和渠道们,对于工业和汽车行业的市场开拓、品牌重新宣传、生态构建,可能才刚刚开始。

电子发烧友App

电子发烧友App

评论