前言:

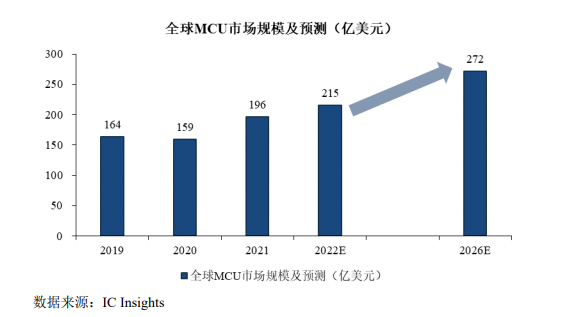

ICInsights预测从2021年到2026年,全球MCU市场规模的复合增长率约为6.7%,在2026年达到272亿美元。

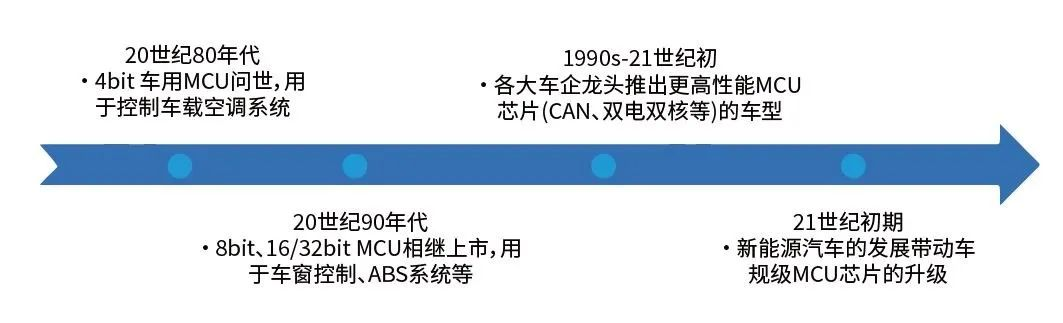

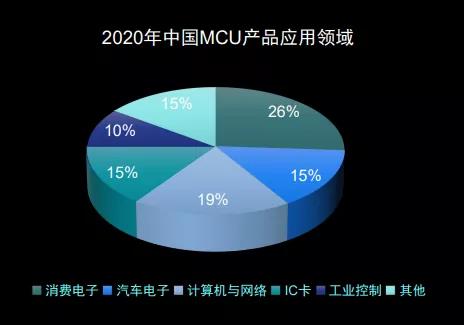

随着汽车智能化趋势推进,汽车功能增加与电子架构的集成化推动单车MCU价值量的提升,促使汽车从分布式架构向集成化域架构的转变,将进一步促进车用MCU的需求增长。

MCU市场三足鼎立,国产率不足10%

根据Yole最新对全球MCU市场的数据分析:在整个MCU市场中,2022年排名前十的玩家分别是英飞凌、瑞萨、恩智浦、意法半导体、Microchip、德州仪器、三星电子、新唐科技、SiliconLabs和华大半导体。

前十大MCU厂商中唯一一家大陆厂商就是华大半导体。

而剩下5.5%的全球市场份额则是数百家MCU公司的角逐场。

2022年,中国汽车***供给率不足10%。

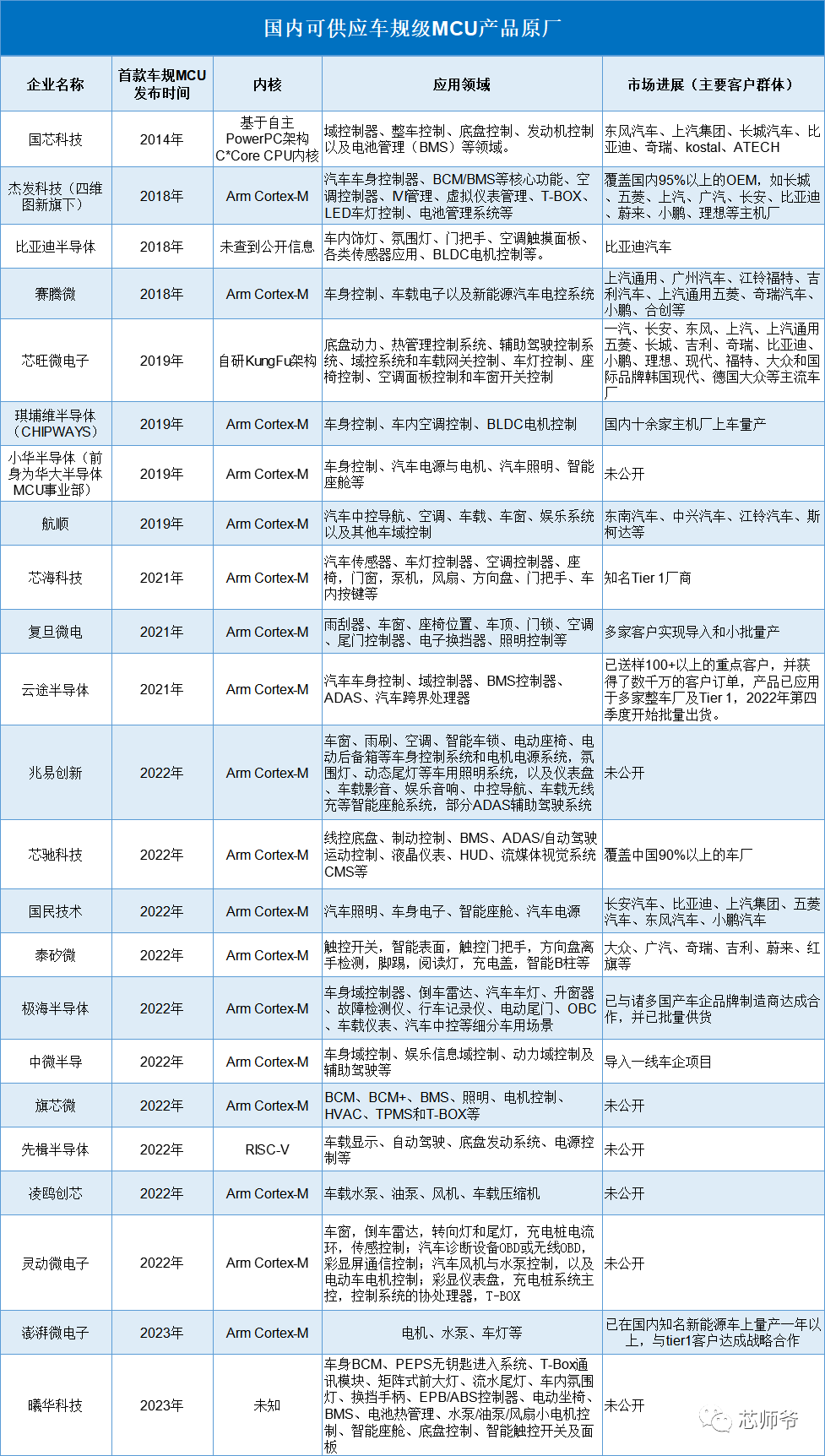

目前,国内涌现出了兆易创新、国芯科技、比亚迪半导、杰发科技、芯海科技、中颖电子、紫光国微、复旦微电等一批车规级MCU企业,并于2022年推出了多款新产品。

产品主要聚焦于车身控制、仪表盘、触控等领域,进入到动力领域的企业很少。

2023年是[后疫情]元年,然而疫情的影响对整个半导体产业的影响尚未完全消散。

未来汽车芯片的发展趋势,将是软件和硬件并驾齐驱,谁能把软硬件优化到最佳效果,就是竞争力最强的。

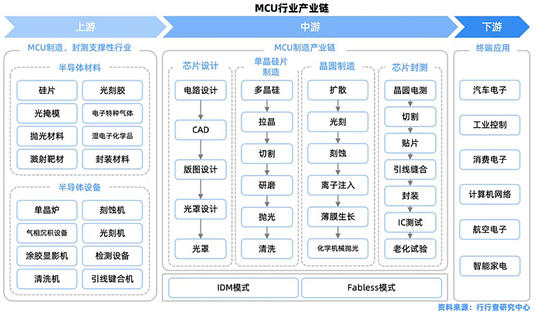

由此看来,芯片公司想进入汽车市场,不是通过某个环节提升就能解决良率问题;

而是要从芯片定义开始,贯穿整个设计、制造、封测流程地按照车规要求来做,符合不同体系的要求。

车规级是目前拓展市场的有效产品

近年来,不少中国厂商已从与安全性能相关性不大的中低端车规MCU切入。

比如雨刷、车窗、遥控器、环境光控制、动态流水灯等车身控制模块,并逐步开始研发未来汽车智能化所需的高端MCU,如智能座舱、ADAS等。

目前,行业内推进较为快速的厂商包括华大北斗、兆易创新、比亚迪半导体、杰发科技等。

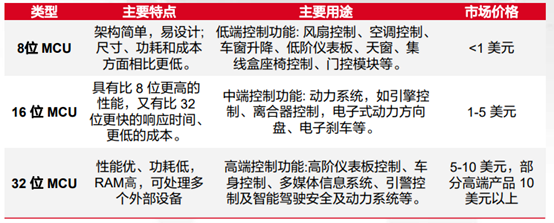

在汽车应用中,从雨刷、车窗、座椅,到车载娱乐信息系统,几乎都会用到MCU来实现控制。

据iSuppli数据,一辆汽车内半导体器件数量中,MCU芯片约占30%。

MCU主要作为ECU核心参与汽车各个系统控制之中。

而随着汽车智能化水平越来越高,MCU用处和用量还有望进一步提升。

技术研发能力是MCU企业参与市场竞争的核心。

MCU设计研发涉及架构和指令集选择、内部结构设计、工艺改进等多方面要求,技术壁垒较高。

而作为技术研发型企业,研发能力是企业参与市场竞争的核心。

围绕MCU产品的完整生态体系是打造服务能力的关键。

现有厂商MCU产品生态体系完备,IP核、开发环境、配套解决方案打造服务能力的核心壁垒。

[融资多,金额大]的故事正在频繁上演

去年下半年以来,车规级MCU赛道投融资进入了高潮期。

去年11月,芯驰科技宣布完成近10亿元B+轮融资,时隔一年再次拿到近10亿元融资,去年7月,其已完成10亿人民币B轮融资。

近日,芯擎科技正式宣布,已于2022年四季度顺利完成总额近5亿元的A+轮融资,这已经是其在一年内的第三次融资;

粤芯半导体6月完成45亿B轮融资,年底再融一轮;

芯驰科技两年融20亿,成立四年累计融资金额超27亿元;

曦华科技两年四轮,新老股东持续加注。

天眼查显示,上汽金石为上汽集团孙公司,上汽与芯驰现已展开深度合作。去年7月份,上汽首款搭载芯驰芯片的车型已正式落地。

去年九月,定位于[MCU+]的平台型芯片设计企业辉芒微电子完成5亿人民币Pre-IPO轮融资,日前获得了SCG授予的AEC-Q100认证证书。

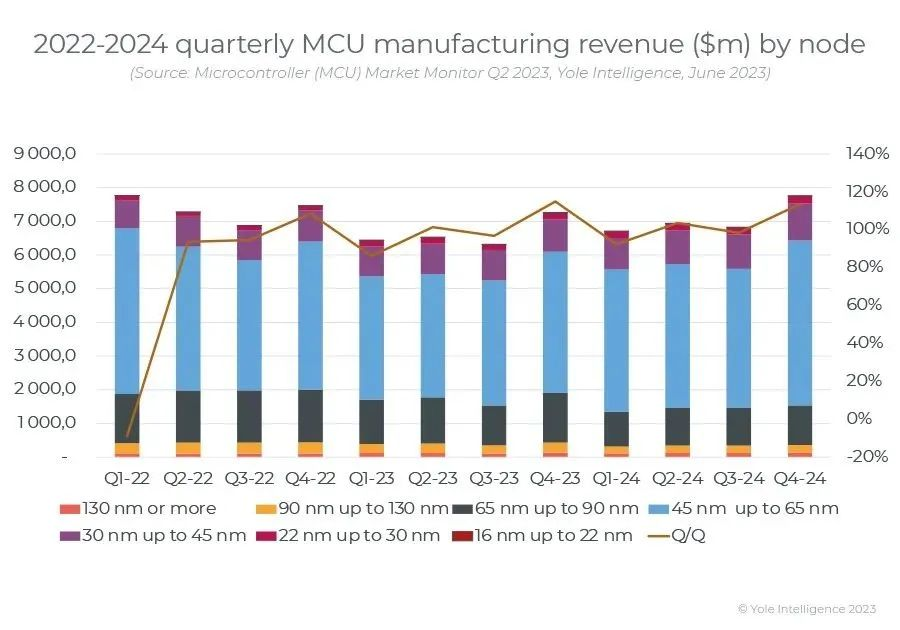

从供给端看,预计从2023年开始,将掀起一波成熟制程产能扩张投资热潮。

英飞凌、瑞萨、德州仪器、Rapidus等企业均启动了建厂计划,业界预估四家大厂扩产投入金额超250亿美元。

上海积塔半导体、粤芯半导体、士兰微、湖南三安半导体等合计达千亿级的项目正如火如荼建设中。

据IHS数据统计,2015-2020年中国MCU市场CAGR为8.4%,同期全球市场几乎没有增长;

该机构预测到2026年中国MCU市场规模或以约7%的CAGR提升至513亿元。

MCU产品未来的发展方向

从技术方向上来看,低功耗、高稳定性和高集成度已成为MCU产品未来的发展方向。

[MCU+]是MCU的一大发展趋势,所谓的MCU+是指,以原有MCU的基础,延伸通信、加密、感测或AI等其他功能,进一步达到综合竞争力提高及市场附加价值提升的效果。

这也算是通用MCU开始走向专用MCU。

譬如[MCU+AI],我们正在迈入AIoT时代,AI深入到边缘和终端装置,已经是一个长期必然的大方向。

车规MCU需求量随之发生变化

过去几年间,中国车规级MCU发展取得了一定成绩,产品具备一定的竞争力。

国内MCU厂商针对汽车市场的产品几乎都集中在32位。

目前已经进入前装市场的有芯旺微、杰发科技和小华半导体等;

另外还有不少在MCU厂商已经推出,或即将推出车规级MCU产品;

比如兆易创新、小华半导体、中颖电子、航顺、先楫、芯海科技、旗芯微等。

[十四五]时期车规MCU市场规模进行了预测:中国2022年-2025年车规级MCU市场规模分别为33.63,37.53,41.66,45.93亿美元;2021-2025年CAGR为11.22%。

车规级MCU从研发到商用上车需要3-5年时间,从2018年前后大量厂商入局算起,2023年将是最关键的一年。

在未来更高阶自动驾驶等级的汽车中,加以多传感器融合的大趋势下,总线宽度32位乃至64位高算力车规级MCU将成为主流产品;

而8/16位中低端MCU则会被更高制程的SOC所集成,失去增长动力。

终有国产MCU厂商杀出重围

国内抢占低端市场,应用在与安全性能相关性较低的场景,如雨汽车雨刷、车灯、车窗、遥控器、环境光控制、动态流水灯等车身控制模块实现了量产突破。

虽有国产化、资本化浪潮助推,许多国内芯片供应商以及诸多从消费类、工业类领域跨入汽车领域的公司都在跃跃欲试,但尚未形成规模化的国产替代效应。

有很多本土厂商的车规MCU产品还在流片阶段,甚至小规模试产,但同海外成熟的供应对比,业务进展显得微乎其微。

在2022年很多本土厂商已经推出或正在研发支持ASILD功能安全等级的车规MCU产品,在2023-2025将是产品研发、品牌推广和拓宽业务线的重要冲刺阶段。

按照新车量产的周期,国产汽车MCU厂商可能到2025年前后得到产能的规模化释放。

届时,国产MCU产品性能、产品线丰富程度、市场占有率、出货量将大大提升,将首次以集体力量与国际大厂分庭抗礼,一较高下。

车规级国产替代需求强劲,一方保证产业安全就要提高应链自主可控能力,倒逼整车厂开始拥抱***厂商。

另一方面扩展业绩空间就要在产能紧缺的大背景下锁定部分产能,并步步为营进击中高端车规MCU领域,这是国产MCU领域的终极目标。

从布局上来看,芯旺微、旗芯微、芯驰科技、云途、曦华科技等,都在打造满足ISO26262标准的产品开发和流程体系版图。

结尾:

短期来看,国内多数厂商切入国外MCU厂商成熟生态体系,凭借成本和服务优势迅速打开市场。

长期来看,自建生态系统、深入应用场景、打磨解决方案是国内MCU公司参与国际竞争的必经之路。

期待国产MCU能够逐渐从[易国产化]到[难国产化],并最终突破[极难国产化]的范围,进军国际巨头的核心领域。

编辑:黄飞

电子发烧友App

电子发烧友App

评论