本文来自“2023微处理器芯片技术词条报告”。微处理器芯片指由一片或几片大规模集成电路构成的中央处理器,该电路属于微型计算机的运算控制部分(微处理器芯片与存储器、外围电路芯片共同构成微型计算机),负责完成取指令、执行指令、与存储器和逻辑部件交换信息的工作。

在产业链方面,微处理器芯片上游分为EDA工具、IP核授权商和晶圆代工厂。EDA工具代表企业有Synopsys、Candence、华大九天、西门子等。知名IP核授权商有ARM、Synopsys芯原微电子等。晶圆代工厂代表企业有台积电、中芯国际等。

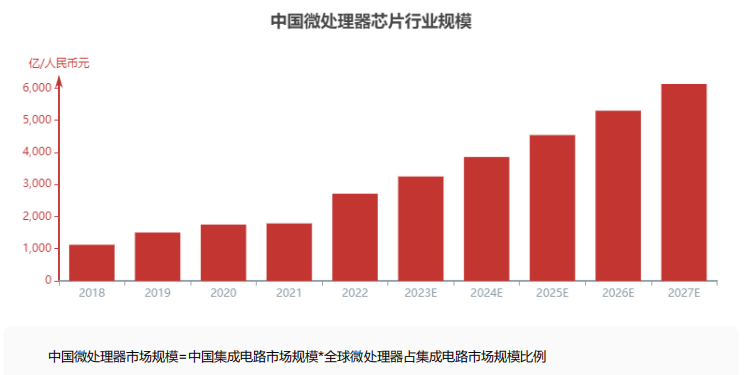

在市场规模方面,由于AIoT市场对微处理器芯片需求的拉动,中国微处理器芯片市场从2018年的1,123.5亿元增长至2022年的2,714.3亿元,年复合增长率达24.7%。未来,智能化趋势将助力中国微处理器芯片市场规模进一步增长,预计将从2023年的3,249.0亿元增长至2027年的6,128.9亿元,年复合增长率达17.2%。

微处理器芯片行业定义

微处理器芯片指由一片或几片大规模集成电路构成的中央处理器,该电路属于微型计算机的运算控制部分(微处理器芯片与存储器、外围电路芯片共同构成微型计算机),负责完成取指令、执行指令、与存储器和逻辑部件交换信息的工作。微处理器芯片具有体积小、重量轻、易模块化的特点,其基本组成部件包括寄存器堆、运算器、时序控制电路、数据和地址总线。

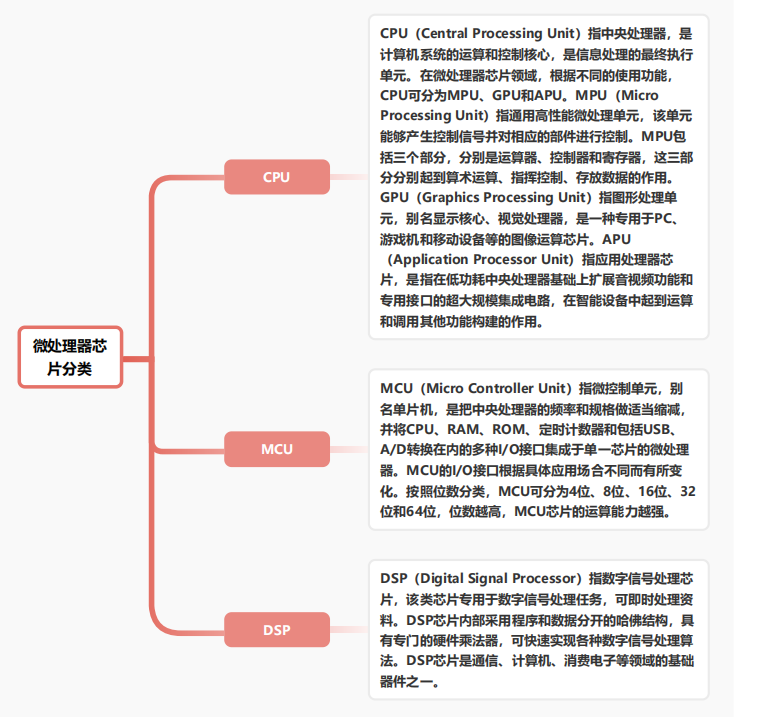

微处理器芯片行业分类

按照应用领域的不同,微处理器芯片可分为CPU、MCU和DSP。CPU指中央处理器,根据使用功能可具体分为MPU、GPU和APU。MCU指单片机,是一种集成CPU、存储器和其他接口等的芯片级计算机。DSP是专用于处理算法任务的数字信号处理芯片。

微处理器芯片行业特征

中国微处理器芯片具有下游应用场景丰富、周期性波动、国产微处理器芯片与国际主流产品存在差距三大特征。

在应用场景方面,微处理器芯片下游应用场景丰富,以通用型微处理器芯片为例,使用通用型CPU的产品包括服务器、工作站、移动终端、和嵌入式设备等。这些产品的应用场景涵盖电信、金融、教育、税务、电力、公安、社保、物联网、工业控制系统等多个领域。

在周期性方面,与其他集成电路细分领域一样,微处理器芯片行业具有周期性波动的特征,库存错配使该行业经历被动去库存、主动补库存、被动补库存和主动去库存四个阶段的周期循环。

在制造工艺方面,英特尔、AMD等国际头部企业微处理器芯片在制程工艺方面领先于国产微处理器芯片。

微处理器芯片应用场景丰富

通用型微处理器芯片、专用型微处理器芯片和微控制器均有较为广泛的应用场景,下游市场庞大。

以通用型微处理器芯片为例,CPU/MPU可应用于服务器、工作站、个人计算机、移动终端和嵌入式设备等多个领域。服务器一般使用20核以上的CPU处理器,服务器的关键应用场景有电信、金融、教育、税务、电力、公安、社保等。

工作站一般使用10核以下的处理器(工作站是高档次专用电脑的总称),工作站的关键应用场景包括图形工作站和计算工作站。个人计算机一般使用10核以下的处理器,具体应用场景包括台式PC电脑、笔记本电脑等。移动终端一般使用10核以下的处理器(4核、8核居多),具体应用场景包括手机、平板电脑、智能电视、POS机等。嵌入式设备针对不同的应用场景使用不同规格的处理器,如智能汽车、物联网设备、工业控制系统等。

微处理器芯片呈现周期性波动的特征

微处理器芯片行业具有高低波动循环的库存周期特征。库存错配是微处理器芯片行业周期性波动的主要原因。一个完整的库存周期包括被动去库存、主动补库存、被动补库存和主动去库存四个阶段。在被动去库存阶段,微处理器芯片需求量增大导致产品供不应求,库存持续减少,微处理器芯片价格开始上升。

在主动补库存阶段,产能供给增加,供不应求的局面开始改变但需求仍大于供给,微处理器芯片价格增速放缓。在被动补库存阶段,供大于求,新增产能逐渐形成库存,微处理器芯片价格开始下跌。在主动去库存阶段,供给厂商由于微处理器芯片价格下跌盈利能力持续恶化,部分产能退出市场导致整体供应量减少,库存开始下降。

国产微处理器芯片与国际主流产品存在差距

英特尔、AMD等国际头部企业微处理器芯片在制程工艺方面领先于国产微处理器芯片。以国内外厂商近几年代表性微处理器芯片产品为例,Intel在2020年发布的Xeon6354处理器芯片制程节点为10nm,AMD在2020年发布的EPYC7542处理器芯片制程节点为7nm,而海光、兆芯、飞腾、申威等中国公司近几年生产的CPU制程节点在12nm以上。制程节点的差异意味着国产CPU仍无法与英特尔、AMD等海外巨头在高端芯片领域直接展开竞争。

微处理器芯片发展历程

1956年至1976年是中国微处理器芯片行业萌芽期。在萌芽期,世界第一块微处理器芯片诞生,微处理器芯片的概念逐步传入中国。1977年至2013年是中国微处理器芯片行业启动期。在启动期,中国成功研制首枚微处理器芯片样机,并逐步掌握通用高性能处理器设计技术。

2014年至今是中国微处理器芯片高速发展期。2014年,国务院印发《国家集成电路产业发展推进纲要》,芯片设计上升为国家战略。国家“芯片大基金”正式设立,各大基金公司通过控股形式投资芯片行业。微处理器芯片行业发展得到国家大力推动。

微处理器芯片产业链分析

微处理器芯片上游分为EDA工具、IP核授权商和晶圆代工厂。EDA工具代表企业有Synopsys、Candence、华大九天、西门子等。知名IP核授权商有ARM、Synopsys芯原微电子等。晶圆代工厂代表企业有台积电、中芯国际等。中游为微处理器芯片厂商,代表企业有紫光国微、晶晨股份、海光信息、北京君正等。下游为微处理器芯片终端应用,代表企业有联想、华为、小米等。

产业链上游,EDA(Electronic Design Automation)指电子设计自动化技术,是一种利用计算机辅助设计软件进行芯片功能设计、物理设计(布局、布线、版图、设计规则检查等)等流程的设计方式。

(1)在竞争格局方面,Synopsys、Cadence、Mentor Graphic为全球EDA行业三大领军公司(Mentor Graphic于2016年并入西门子公司)。目前,三大国际巨头在中国EDA工具市场销售额占比超过90%,中国EDA龙头企业华大九天市场份额仅6%。

(2)在周期性波动方面,EDA处于芯片产业链的第一环,终端芯片应用商所面临的半导体行业下行压力需要经过芯片设计厂商、晶圆制造厂商再传导到EDA公司。因此,EDA的周期性波动滞后于整个芯片制造行业的周期性波动,且波动幅度较小。知识产权积累是EDA公司周期性波动幅度小的主要原因。EDA厂商处于产业链最顶端,EDA巨头凭借多年积累的知识产权建立算法密集的大型工业软件系统,可替代性较弱,议价能力强。

IP核厂商主要通过IP核授权模式实现盈利,因此,IP核供应商又称为IP核授权商。

(1)在议价能力方面,IP核产品附加值较高,对下游芯片设计厂商议价能力较强。IP核是芯片产业链中毛利率较高的行业。例如,2022年芯原股份IP核授权业务收入7.9亿元,毛利率88.7%。翱捷科技半导体IP授权业务营业收入1.1亿元,毛利率高达98.4%。IP核授权业务毛利率高的主要原因是IP核属于软件设计产品,无生产线、厂房等生产成本,IP核盈利属于知识产权付费。

(2)在市场结构方面,全球IP核市场规模从2017年的34亿美元增长至2021年的54.5亿美元,其中物理IP核市场规模从2017年的12.亿美元增长至2021年的22.7亿美元。2017年-2021年,物理IP核市场规模占IP核整体市场规模的比例分别为36.8%、38.4%、40.9%、40%、41.6%,该比例呈现逐年增长的趋势

晶圆代工厂负责根据微处理器芯片设计方案进行芯片制造。

(1)在竞争格局方面,芯片制造行业总体呈现较明显的头部效应。台积电作为世界最大芯片制造代工厂,其全球市场份额超过50%。在先进制程芯片制造领域,台积电占据全球80%以上的市场份额。

2021年,全球前十大代工厂占据全球93.4%的市场份额,其中除三星、格罗方德、高塔半导体外均为中国企业,这些中国企业占全球市场份额合计68.9%。

(2)在产能区域分布方面,中国大陆纯晶圆代工厂占全球市场份额从2014年的6.9%增长至2021年的8.5%。在市场需求、国家政策、资本投入的驱动下,全球晶圆代工产业逐渐向中国大陆转移,中国大陆成为全球最大且增速最快的晶圆代工市场之一,2016年至2020年,全球新增投产的晶圆厂为62座,其中有26座建设于中国大陆,占全球总数的42%。

产业链中游,微处理器芯片厂商负责芯片设计。在晶圆代工厂完成微处理器芯片制造后,将芯片成品出售给下游终端应用企业。

(1)在市场结构方面,微处理器芯片作为微型元件在全球集成电路市场的占比维持在20%左右。微处理器芯片又称微型元件,是数字芯片的细分种类之一。2021年,微处理器芯片市场销售额占集成电路销售额比例为17.1%,模拟芯片在集成电路销售额占比为15.8%。仅微处理器芯片市场这一数字芯片的细分领域就超过整体模拟市场的销售额,因此,微处理器芯片在集成电路产业中占据重要的地位。

(2)在制程工艺方面,国产微处理器芯片与国际主流微处理器芯片仍存在一定差距。以通用型微处理器芯片为例,Intel在2020年发布的Xeon6354处理器芯片制程节点为10nm,AMD在2020年发布的EPYC7542处理器芯片制程节点为7nm,而海光、兆芯、飞腾、申威等中国公司生产的CPU制程节点在12nm以上。制程节点的差异意味着国产CPU仍无法与英特尔、AMD等海外巨头在高端芯片领域直接展开竞争。

产业链下游,微处理器芯片应用范围较为广泛,覆盖汽车电子、消费电子、物联网、服务器、计算机、通信、工业等多个领域。

(1)在应用市场规模方面,微处理器芯片撬动的应用市场庞大。以CPU为例,笔记本电脑是CPU的重要应用领域之一。2020年全球笔记本电脑出货量达2.0亿台,同比增长17.1%。2021年全球笔记本电脑出货量达2.5亿台,同比增长22.9%,超过2011年的出货量峰值成为历史新高。目前,笔记本电脑市场已基本转入存量市场,但市场规模依然庞大。

(2)在采购成本方面,不同领域使用的微处理器采购价格有所差异。在笔记本电脑领域,通用型处理器AMD R9 5900x销售价格为2,800元,而使用这一芯片的笔记本电脑如联想笔记本电脑ThinkBook 16p售价9,800元。这意味着该电脑的CPU采购成本占销售价比例高达28.6%。在服务器领域,华为FusionServer Pro售价为24,788元,而该服务器使用的CPU Intel Xeon Silver 4210采购成本为4,150元,CPU采购成本占销售价比例为16.7%。

微处理器芯片行业规模

由于AIoT市场对微处理器芯片需求的拉动,中国微处理器芯片市场从2018年的1,123.5亿元增长至2022年的2,714.3亿元,年复合增长率达24.7%。未来,智能化趋势将助力中国微处理器芯片市场规模进一步增长,预计将从2023年的3,249.0亿元增长至2027年的6,128.9亿元,年复合增长率达17.2%。

过去五年,AIoT市场在中国的爆发式增长是拉动微处理器芯片需求增长的主要动力(AIoT技术指人工智能技术和物联网技术的融合)。2022年,中国新能源汽车销售量688.7万辆,同比增长93.4%。新能源车对传统汽车的替代使汽车市场对MCU芯片的需求量不断提升。除AIoT技术在汽车领域的应用外,智能家居、消费电子等多个领域的智联化都拉动微处理器芯片需求的增长。因此,过去五年AIoT技术的普及是中国微处理器芯片增长的主要动力。

未来五年,AI微处理器芯片将成为微处理器芯片市场的主要增长点之一。AI微处理器芯片指为人工智能相关工作而专门设计的微处理器芯片,该类芯片“存算一体”的设计架构可以更好地适应人工智能的复杂数据处理方式。边缘计算市场的爆发式增长将促进AI MCU芯片需求的增长。除AI MCU芯片外,其他智能微处理器芯片可适应智慧农业、智能服务器等多种人工智能领域。因此,智能微处理器芯片将是未来微处理器芯片市场的主要增长点。

微处理器芯片竞争格局

中国微处理器芯片行业总体呈现紫光国微、晶晨股份、北京君正、海光信息四家企业作为龙头引领行业发展的竞争格局。在营业收入方面,10家企业营业收入呈现两级分化的现状。紫光国微、晶晨股份、北京君正、海光信息四家企业营业收入处于较高水平,营业收入分别为68亿元、55.5亿元、54亿元和50.7亿元。其他企业除国科微外营业收入均小于20亿元,其中龙芯中科、景嘉微营业收入仅为7.4亿元和2.6亿元。

在研发投入方面,海光信息、紫光国微和晶晨股份处于10家企业中的较高水平,研发投入分别为20.7亿元、12.5亿元、11.9亿元。

未来,中国微处理器芯片行业集中度将逐步提升,头部企业将依靠其技术优势继续保持头部地位。微处理器芯片厂商的研发投入与营业收入基本呈现正相关关系,海光信息、紫光国微和晶晨股份研发投入均大于10亿元,当下的研发投入反映企业获得技术突破的潜力。相比于经营规模较小的企业,头部企业与国际厂商技术水平差距更小。依靠强于小企业的技术研发能力,头部厂商更有可能在国产替代趋势中抢占先机。 编辑:黄飞

电子发烧友App

电子发烧友App

评论