1.空心杯电机:高端的直流、永磁、伺服微特电机

1.1.主要特征:无铁芯转子

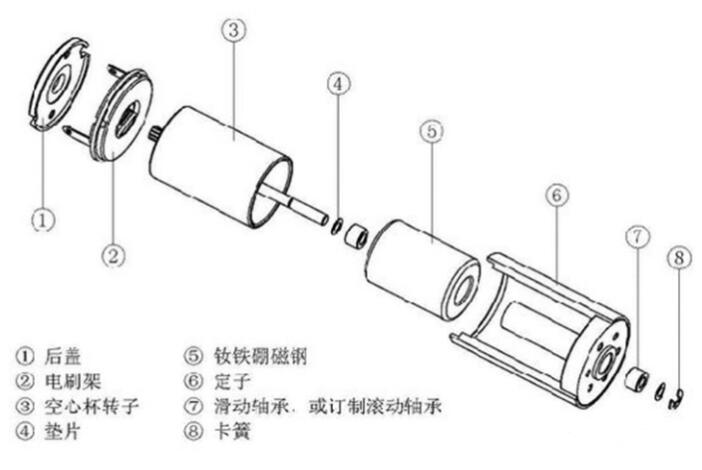

空心杯电机是一种特殊的直流电机。传统直流电机被广泛应用于工业生产、家用电器、交通 运输等领域,由定子和转子两大核心部分组成,直流电机运行时静止不动的部分称为定子, 定子的主要作用是产生磁场,由机座、主磁极、换向极、端盖、轴承和电刷装置等组成。常 用的定子磁铁材料包括钕铁硼、钐钴、铝镍钴和铁氧体。运行时转动的部分称为转子,其主 要作用是产生电磁转矩和感应电动势,是直流电机进行能量转换的枢纽,所以通常又称为电 枢,由转轴、电枢铁芯、电枢绕组、换向器和风扇等组成。

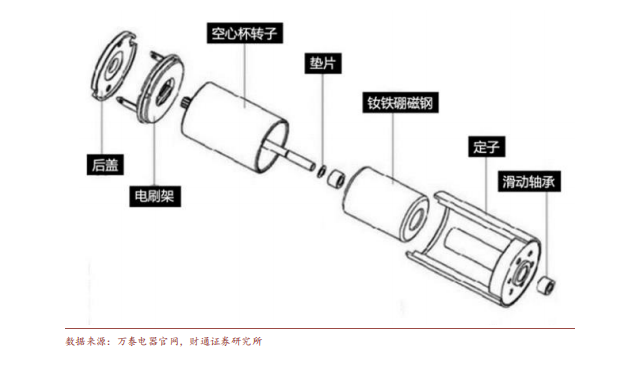

空心杯电机在结构上突破了传统直流电机的结构形式,采用的是无铁芯转子,其电枢绕组为 空心杯线圈,形状类似水杯,因此被称为“空心杯电机”。空心杯电机属于直流、永磁、伺服 微特电机。这种新颖的转子结构使空心杯电机具备以下优良特性: ①节能特性:无铁芯设计彻底消除了由于铁芯形成涡流而造成的电能损耗,能量转换效率很 高,其最大效率一般在 70%以上,部分产品可达到 90%以上(铁芯电动机一般在 70%); ②控制特性:起动、制动迅速,响应极快,机械时间常数小于 28 毫秒,部分产品可以达到 10 毫秒以内(铁芯电动机一般在 100 毫秒以上);在推荐运行区域内的高速运转状态下,可以方 便地对转速进行灵敏的调节; ③拖动特性:运行稳定性十分可靠,转速的波动很小,作为微型电动机其转速波动能够容易 的控制在 2%以内; ④轻量化特性:与同等功率的铁芯电动机相比,其重量、体积减轻 1/3-1/2,能量密度大幅 度提高。 空心杯电机的核心指标为功率密度,即输出功率与重量或体积的比值。无铁芯转子在分子端 消除了涡流和磁滞损耗,提高了能量转化效率;在分母端减轻了重量和体积。

电刷是有刷电机的一个重要组成元件,负责在旋转部件与静止部件之间传导电流。因较多用 石墨制成,故也称碳刷。在普通直流电机中,为使转子保持旋转,需实时改变转子电流方向, 因此需要使用换向器和碳刷。无刷电机取消了机械电刷换向方式,因此需要检测转子位置以 完成电子换向。常用的获取转子位置信息的方式主要有两种:①无传感器控制方式,在电机 运转时,通过电机反馈出的可测量变量来确定转子位置;②位置传感器控制方式,电机转子 位置是通过电机内部的位置传感器直接检测得到的。常用的位置传感器有霍尔传感器、光电 编码器、旋转变压器等。霍尔传感器检测精度不高,但价格较低;而光电编码器、旋转变压 器位置检测准确,误差小,一般用于高性能要求控制系统,如磁场定向控制、直接转矩控制。

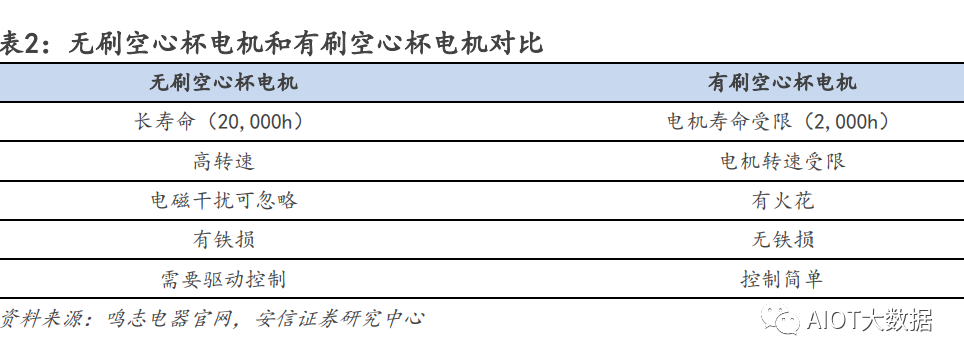

空心杯电机按其结构可分为有刷和无刷两种。 ①有刷空心杯电机(也被称为直流有刷无铁芯电机,转子无铁芯):采用机械电刷换向,一般 由机壳、软磁材料内定子、永磁体外定子、空心杯型转子电枢组成。当空心杯有刷电机通电 时,绕组有电流通过,产生转矩,转子开始旋转,若转子转到特定角度,电刷利用机械换向 器的方式改变电流方向,使输出转矩方向不变,转子继续旋转。由于空心杯有刷电机采用电 刷换向,电机运行过程中存在着一定的相对摩擦,这就会产生噪声、电火花,降低了电机的 使用寿命。一般国内的“空心杯电机”泛指有刷电机; ②无刷空心杯电机(也被称为直流无刷无齿槽电机,定子无铁芯):采用电子换向的方式,一 般由机壳,软磁材料、绝缘材料和空心杯电枢构成的定子及永磁钢转子等组成。空心杯无刷 电机通过控制电子元件的通断使不同绕组接入电路,达到换向的效果。这种换向方式使空心 杯无刷电机具有效率高、转矩波动小、使用寿命高、结构精巧,维护方便,易保养等特点。

1.2.核心壁垒:绕线工艺

空心杯电机工艺流程复杂,加工难度远超普通直流有槽电机。以鼎智科技的直流无槽电机(即 其空心杯电机产品)为例,从前段线圈绕制、中段轴承、芯轴、支撑环等核心零部件安装, 到后段后盖安装和线路板焊线等,涉及近 30 道工序,复杂程度远超普通直流有槽电机。线圈 的生产需要经历漆包线——绕线——加热整形——出线脱漆、接公共线——线圈安装等环节。

其中,线圈制造是空心杯电机的核心流程之一。无铁芯的自支撑绕组由所谓的漆包线制成, 这是一根绝缘铜线,外面有一层漆。在制造过程中,通过施加压力和温度将相邻电线的漆熔 化在一起。适当的粘合(胶带或玻璃纤维)可进一步提高缠绕的强度和形状稳定性,这一点 在高电流负载下尤为重要。

空心杯电机线圈的生产技术按照线圈的成型方式主要分为三类: 1)人工绕线。通过一系列复杂的工艺,包括插针、手动卷线、手动排线等步骤进行生产。 2)绕卷式生产技术。绕卷式生产技术是半自动化生产,首先将漆包线顺序绕到横截面为菱形 的主轴上,达到需要的长度后将其取下,然后压扁成线板,最后将线板卷绕成杯状的线圈。 以一种绕卷式空心杯为例,其制造流程大致分为以下几步:①六边形线坯线圈绕制:在斜绕 组绕线机上进行;②线坯线圈粘贴二条定型压敏胶带,脱模待展平;③展平:将定型板插入 线坯线圈,并将线圈相错拉平,再送入展平机展平,成为扁平线坯。用竹质刮板整形。剪掉 多余的胶带,仅留一只搭头,搭头应留在扁平线坯稍微隆起的一面,以利卷筒成行;④卷筒: 把扁平线坯送入空心杯卷筒机卷筒,使线坯首尾衔接,胶带搭头粘贴于线坯首部外表,成为 空心杯线圈;⑤涂环氧定型:涂环氧胶粘剂后,放入烘箱固化定型。 3)一次成型生产技术。绕线机通过自动化设备将一根漆包线按规律绕到一主轴上,线圈卷绕 成杯状后取下,一次成型,不需要卷圆压扁等多道工序,自动化程度高。

海外绕线工艺发展早,自动化程度高于国内。国内主要采用绕卷式生产,工艺比较繁琐,工 人劳动强度大,无法完成线径较粗的线圈,废品率高。国外主要采用一次性绕制成型的生产技术,自动化程度较高,生产效率高,线圈线径范围大、线圈质量好、排列紧密,电机种类 多、性能好。 空心杯电机按绕线方式可分为直绕形、马鞍形和斜绕形。1958 年,德国的 Dr.F.Faulhaber (冯哈伯)研制出斜绕组线圈绕组技术,在 1965 年获得空心杯电机转子线圈斜绕组专利技 术。德国、瑞士、日本等对空心杯电机的研制较早,在绕线工艺方面积累了丰富经验。全球 空心杯电机三大龙头中,瑞士 Maxon 多采用直绕形和马鞍形,德国 Faulhaber 和瑞士 Portescap 多采用斜绕形。直绕形绕制方法工艺较为复杂,多用于较长绕组结构,常为多次 绕制而成;马鞍形可减小线圈厚度,在高功率密度电机上有效减小磁路气隙,增加切割磁场 的长度,更好地利用定子磁性;斜绕形发展较早,相对来说绕制简单、排线紧密、适用于大 批量生产。

绕线是空心杯电机核心技术壁垒所在。①设计环节:海外三大家技术起源于 1960 年代,国 内空心杯电机起步较晚,研究较少,缺少结合材料细分牌号、转子杯类型对电机的优化,欠 缺体系化的正向设计,缺乏定制化要求的系统驱动方案配置与产品设计能力;②加工环节: 与传统的无刷电机、有刷电机、伺服电机相比,空心杯电机的结构属于无齿槽结构,没有定 子槽,所有漆包线都是悬空绕线,内部没有任何支撑,在工艺上难度很高,早期成品率低。 在绕线精度方面,空心杯电机精度要求比传统电机更高。空心杯电机本身体积较小,对误差 的容忍度和普通永磁电机、步进电机相比更低,加工精度直接影响磁场的稳定性。导线粗细、 绕组匝数的不同,使得绕组电阻值、启动电流以及速度常数等电机参数存在较大的差异。因 此,国内厂商需要在生产加工环节提高精度、良品率、自动化程度。 与海外相比,我国在绕线设备方面也相对薄弱。绕线设备可分为全自动和需要人工的非自动 设备。与海外相比,我国绕线设备自动化程度相对较低。全球领先的绕线设备制造商包括瑞 士 Meteor、日本田中精机株式会社和日特机械工程株式会社。国内企业在设备方面仍然处于 相对空缺的状态,多外购日本绕线设备,价格从几十万到百万不等。国内相对具有代表性的 公司包括中特科技、东莞市台立电子机械有限公司、勤联科技、昆山库克等。

1.3.下游应用:空心杯电机特性决定下游应用场景

空心杯电机属于微特电机,上游原材料与微特电机原材料类似,包括铜、钢材、磁钢、轴承、 塑料等。空心杯电机最初被应用于航空、航天、军事等尖端行业,近年来其应用领域逐步扩 展至民用行业,如医疗装置、消费类电子产品、电动工具、工业自动化等场景。

空心杯电机的不同性能对应其在不同领域的应用: 1)体积小、重量轻、功率体积比大的特征使其适用于对重量要求较高的领域,如各类飞行器 等,可以最大限度减轻飞行器的重量;也被广泛用于各类消费类电子产品,如电动牙刷、便 携电风扇等。 2)起动制动迅速、响应极快的特点使其适用于需要实现快速自动控制的领域,如对控制性能 要求较高的导弹方向调节、高倍率光驱随动、高灵敏设备、工业机器人等。 3)能量转化效率高、运行时间长的特点使其适用于各类对节能和续航有要求的领域,如便 携式仪表及野外工作的仪器设备。

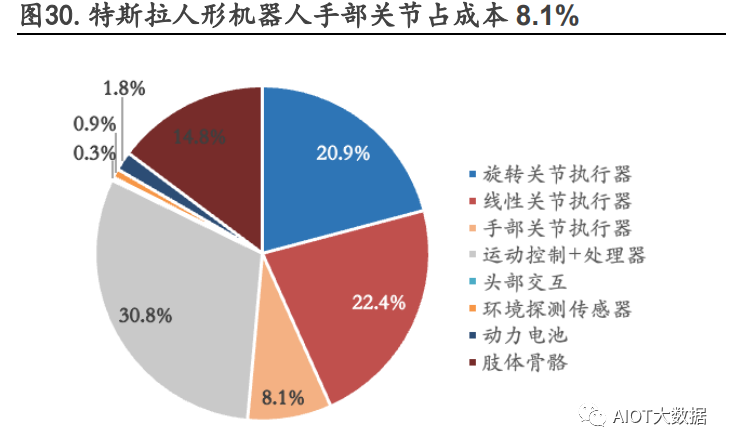

人形机器人打开了空心杯电机应用新蓝海。据特斯拉 5 月 AI Day 发布的人形机器人 Optimus 最新进展,每只手包括 6 个驱动器和 11 个自由度,大拇指包含两个驱动器,其他四指各包 含一个驱动器,手部可负重 20 磅。手部关节模组主要由空心杯电机、精密行星减速器、滚珠 丝杠和传感器构成。空心杯电机使手指拥有活动能力,精密行星齿轮箱使得机械手定位更精 准、运用更灵活,编码器提供了手部高精度位置反馈和速度反馈,传感器使机器人拥有类似 人类的知觉功能和反应能力。 据马斯克预计,未来人形机器人数量或将超过人类数量,长期有望达到百亿台级别。空心杯 电机是机器人手部主流技术方案,确定性较高。人形机器人每只手用到 6 个空心杯电机,考 虑终局情形,人形机器人有望达到百亿台级别,若人形机器人量产落地,将拉动空心杯电机 相关企业营收大幅增长。

2.行业分析:人形机器人潜在市场广阔,国产厂商迎弯道超车机遇

2.1.下游需求:医疗、航空航天基本盘稳固,人形机器人开辟新蓝海

空心杯电机属于微特电机的一个细分领域。微特电机一般指功率在 750 瓦以下,机座外径不 大于 160mm 或中心高不大于 90mm 的电机,简称微电机,全称微型特种电机。微特电机主要应 用领域包括电动玩具、模型制作、家用电器、汽车行业、医疗器械、机器人制造、电动工具、 安防设备等。据 SKYQUEST 数据,2022 年全球微特电机市场规模为 406.5 亿美元,2030 年预 计达到 560.7 亿美元,2022-2030 年 CAGR 为 4.1%。 据 QY Research 数据,2022 年全球空心杯电机市场规模 7.48 亿美元,同比增长 10.55%,增 速高于微特电机 2022 年的同比增速。①分地区看,2021 年空心杯电机全球市场规模 6.77 亿 美元,中国、欧洲和其他地区分别占比 34.80%、25.85%和 39.35%。2022 年亚太、欧洲、北 美地区分别占比 49%、25%和 20%。②分产品类别看,2022 年有刷空心杯电机市场规模 4.92 亿美元,占比 65.8%;无刷空心杯电机市场规模 2.56 亿美元,占比 34.2%。随着空心杯电机 技术的持续成熟,无刷空心杯电机占比预计持续提升,2028 年预计达到 42.2%。

空心杯电机目前市场规模较小,我们以微特电机为例对其下游市场应用比例进行大致把握。 微特电机主要应用领域为 C 端民用产品,消费电子占 29%,家用电器占 26%。武器、航空、农 业、纺织、医疗、包装合计占比 20%,其余汽车电子、影像处理、工业控制及其他分别占比 13%、7%和 5%。

空心杯电机作为微特电机中的高端产品,主要应用领域与微特电机存在一定差异。我们将重 点介绍空心杯电机在医疗器械、航空航天以及机器人领域的应用。

2.1.1.医疗器械:长期受人口老龄化趋势推动,短期国产替代逻辑清晰

空心杯电机在医疗领域中的应用主要分为以下几类: 1)有源植入物,如心脏支持系统、主动阀、定位系统、泵系统等。传感器或有源元件可以帮 助有源植入物监控或支持人体功能。植入物旨在确保可以长期、可靠的应用,电机也必须同 样安全地运行。 2)外科系统,如手术机器人、电动工具、牙医设备等。空心杯电机作为精密外科手术机器人 的动力元件,可以保证复杂的手术安全、快速的完成,同时利用高灵敏的空心杯电机可以有 效的减少组织创伤,缩短伤口愈合、康复时间。 3)泵机和药剂配量系统,如胰岛素泵/止痛泵等。糖尿病患者日常可能随身携带胰岛素泵, 在必要时自动注射必要的胰岛素剂量,使患者血糖水平维持正常。空心杯电机更加小巧、安 全,与齿轮箱配合可精确输送胰岛素。 4)复健和假肢,如仿生手、仿生脚、外骨骼、治疗系统等。假肢的设计要求紧凑、具备高转 矩和高速度,空心杯电机的特性可以满足设计要求。

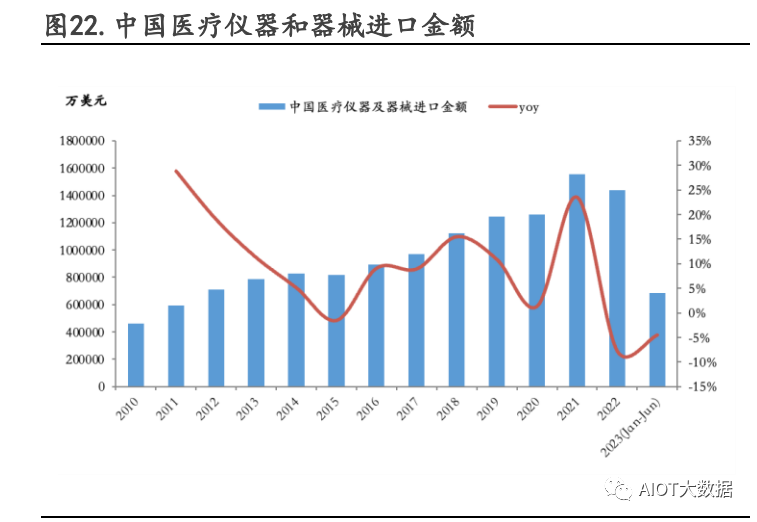

空心杯电机有望从以下两方面受益于我国医疗器械行业的发展: 1)人口老龄化促进医疗水平提升需求,药械比向全球水平对齐。我国 65 岁以上人口占比逐 年提升,由 2013 年 9.68%上升至 2021 年的 14.22%。人口老龄化趋势将增加对医疗服务的需 求,远期来看医疗器械行业将受益,市场规模有望持续扩大。据罗兰贝格数据,2022 年我国 医疗器械市场规模预计达 9,582 亿元人民币,近 7 年复合增速约 17.5%,而其余国家整体增 速仅为 1.2%,远超平均水平,已跃升成为除美国外的全球第二大市场。但从药械比角度看, 我国目前的药械比水平为 2.9,与全球平均药械比 1.4 的水平仍有一定差距。 2)医疗器械的国产替代趋势。我国医疗仪器和器械进口金额同比整体呈下降趋势,疫情期间 因国内医疗资源有限,进口同比增速有所增加,2021 年进口金额同比增加 23.51%。随着新冠 影响消退,进口金额同比增速回落,2023 年上半年同比下降 4.49%。我国医疗器械主要进口 于美国等发达国家,据国家药监局医疗器械注册报告,2022 年进口自美国、德国、日本、韩 国、法国的注册数量分别为 226、117、69、42、26,合计占全年总进口注册数目的 76.4%。 医疗器械需求有望稳步增加,产业链自主可控提升我国对高端医疗设备自研自产的需要,广 泛应用于医疗器械的空心杯电机有望随着医疗器械行业的发展同步发展,国内厂商有望率先 受益。

2.1.2.航空航天:大飞机产业链自主可控进程加速,无人机市场规模高增

空心杯电机在发展初期因其优良的控制性能被率先应用于航空、航天、军事等尖端行业,目 前仍是空心杯电机重要的应用领域: 1)航空领域,如飞机控制系统(包括小型舵面、各种类型的空气和液体阀门、电传飞行控制 系统、阀门、空调系统等的执行器)、机上通讯和机舱设施(各种用于天线装置、窗户遮光板 控制、电动座椅调节、卫生间、行李架关闭辅助装置的执行器)。在客机上,电动执行器逐步 取代液压和气动系统,空心杯电机被广泛应用于电动执行器,也可在自动驾驶系统中用于调 整控制飞行姿态和自动推力; 2)航天领域,如火箭发动机阀门、光伏阵列驱动装置以及伸展机构的驱动装置、科研航天器 和机器人探测器的任务执行机构。空心杯电机已被用于许多火星、月球或太空深处等的研究 任务; 3)无人飞行器,如用于对接、维护、发射、降落系统的执行器、有效载荷机构、由电机、控 制器和螺旋桨组成的优化驱动系统。空心杯电机轻量、可靠,可以用于长时间运行的节能驱 动系统。

空心杯电机有望受益于航空航天和无人飞行器的发展: 1)航空航天:我国航空航天行业市场规模稳步增长,由 2018 年约 6,800 亿元增至 2021 年 8,933 亿元,2018-2021 年 CAGR 为 9.52%。①航空是指载人或不载人的飞行器在地球大气层 中的航行活动。据中国商飞公开资料披露,截至 2022 年底,国产大飞机 C919 已累计获得 32 家客户 1,035 架订单。中国商飞发布的《2021—2040 年商用航空发动机市场预测》数据显示, 预计未来 20 年,中国航空市场将接收 50 座级以上客机 9,084 架,市场规模约 1.4 万亿美元。 高端装备自主可控将推动我国航空领域的国产替代进程。②航天是指载人或不载人的航天器 在地球大气层之外的航行活动,又称空间飞行或宇宙航行。零部件的精密化和小型化是航天 行业未来重要的发展趋势之一,空心杯电机的特性可以更好满足此方面要求。 2)无人飞行器:无人机可按用途分为军用无人机和民用无人机。①军用无人机:全球军用无 人机行业市场规模 2019 年为 92.53 亿美元,预计 2028 年达到 147.98 亿美元,2019-2028 年 CAGR 为 5.36%;②民用无人机:可进一步分为消费无人机和工业无人机,消费无人机集中于 航拍、摄像等娱乐功能;工业无人机被广泛用于应急产业、测绘与地理信息、农林植保、安 防监控等领域。我国民用无人机发展迅速,2015 年-2019 年,市场规模从 155.51 亿元增长到435.12 亿元,根据 Frost & Sullivan 预测,2024 年中国民用无人机市场规模将达到 2,075.59 亿元,2015-2024 年 CAGR 高达 33.37%。

2.1.3.人形机器人:持续催化的产业机会,打开空心杯电机新增长曲线

2023 年以来,人形机器人产业进展提速,主要受到两方面的催化:

1)以 ChatGPT 为代表的大模型使得通用人工智能得到质的飞跃,有望从语言能力、视觉能 力、运动控制和降低成本等几个方面推动人形机器人的落地。语言能力方面,快速迭代的 ChatGPT 具有不亚于人的语言生成能力,为机器人的语音交互难题提供了解决方案。视觉能 力方面,在 SAM 模型的加持下,机器视觉的准确性、识别速度和零样本迁移能力得到革命性 提升。运动控制方面,以 AI 模型为基础的运动控制系统目前仍在不断迭代中。降本方面,AI 虚拟仿真测试大幅降低了测试成本,提升数据收集效率,加速产品迭代周期。 2)特斯拉作为行业标杆,5 月在 Tesla AI Day 发布的 Optimus 最新进展超预期,量产预期 提前。马斯克对人形机器人的未来进行了非常积极的展望,认为未来人形机器人数量会超过 人类,需求预计达到 100 亿台。同月,英伟达创始人 CEO 黄仁勋在 2023 年 ITF 世界大会发 表视频演讲,表示具身 AI 将成为下一波人工智能浪潮。海内外众多公司开始进一步推进人 形机器人的布局,比如波士顿动力将其机器狗 Spot 接入 ChatGPT,OpenAI 领投挪威人形机 器人公司 1X Technologies,傅利叶智能发布其通用人形机器人 GR-1 等。

Optimus 每只灵巧手包含 6 个手部执行器,11 个自由度,主要由空心杯电机+精密行星减速 器+滚珠丝杠+传感器+编码器构成。空心杯电机使手指拥有活动能力;精密行星齿轮箱可实 现降速增矩的作用,使得机械手定位更精准、运用更灵活,增大手指抓握力;编码器提供了 手部高精度位置反馈和速度反馈;传感器使机器人拥有类似人类的知觉功能和反应能力。 多指灵巧手是人形机器人大概率发展方向。人手共有 27 个自由度,完全复制难度大,对控 制、传动要求很高,也难以实现轻量化。在降低自由度的同时保证场景适应性是人形机器人 手部技术路线发展的核心逻辑,也是其实现量产的关键。工业用二指夹爪与物体接触面积有 限,在抓握复杂形状物体、对物体实现多个方向掌控等方面具备先天劣势。我们认为人形机 器人灵巧手必须至少具备三根手指,主要由其下游应用决定。服务类场景,如家庭、养老院、 医院等,是人形机器人有望率先落地的场景,此类应用场景中接触的物品对手部精度有一定 要求,如家庭场景中厨具、遥控器、水杯等,医院场景中接触的药瓶、注射器等,至少需要 三指去操作。腾讯 Robotics X 自研的机械臂 TRX-Arm 有三根手指,采用多传感器融合技术, 可流畅完成诸如调酒、穿刺、抛接等动作。主流代表性机器人产品特斯拉 Optimus、优必选 Walker、达闼 Cloud Ginger、傅利叶智能 Fourier GR-1 采用五指方案。考虑到人形机器人 “仿人”的出发点以及下游应用,我们认为五指方案是未来灵巧手主流路线。

空心杯电机是机器人灵巧手关键零部件。据我们测算,以 Optimus 为例,在大规模量产价格 600 的假设下,空心杯电机单台机器人价值量为 7,200 元,占总成本 4.43%,属于占比较高的 零部件环节。手部关节除空心杯电机外,还需要搭配行星齿轮箱、滚珠丝杠、传感器和编码 器,组成模组使用,空心杯电机占手部执行器成本的 54.5%。

我们根据如下假设对空心杯电机在人形机器人不同销量下的潜在市场空间进行了测算: 1)单台人形机器人用空心杯电机 12 个; 2)空心杯电机价格随量产进程逐年下降,销量 10 万台时,单价假设为 1,000 元;销量 50 万 台时,单价假设为 800 元;销量达到 100 万台时,量产单价假设为 600 元。 根据以上假设,在人形机器人销量分别为 10/50/100 万台时,空心杯电机市场规模分别为 12/48/72 亿元,相对于 2022 年市场规模的弹性分别为 23.2%/93.0%/139.5%。早期量产节奏 存在不确定性,目前尚处于探索期。我们预计一旦量产,人形机器人发展将进入快车道,渗 透率迅速提升,进入产业黄金时期,带来空心杯电机广阔增量空间。

2.2.竞争格局:外资仍占据主要份额,国产厂商持续追赶超越

空心杯电机海外头部企业包括瑞士 Maxon、德国 Faulhaber 和瑞士 Portescap,国内头部企 业为鸣志电器。海外企业 Orbray、Nidec、CITIZEN MICRO、Allied Motion 等也在全球享有 较高声誉。国内拓邦股份、鼎智科技空心杯电机进展较快,另有万至达电机、昊升电机、鑫 宝达电机等未上市公司布局。

空心杯电机市场集中度高,以海外三大家为主的企业占据主要市场份额。据 QY Research 数 据,2022 年全球空心杯电机 CR5 为 67%,前五名企业包括 Faulhaber、Portescap、Allied Motion Technologies、Maxon Motor 及 Nidec Copal Corporation。 海外头部企业历史积淀悠久,技术积累深厚,营收规模处于前列。我国空心杯电机发展较晚, 在规模、技术积累方面与海外相比有一定差距。

1)规模差距:国内企业空心杯电机营收静待起量

2022 年,Maxon 营收 7.08 亿瑞士法郎(约合 52.83 亿人民币),同期鸣志电器/鼎智科技/拓 邦股份营收分别为 29.60/3.18/88.75 亿人民币,但国内企业空心杯电机占营收比例很小,非 主营业务,规模与海外企业相比差距较大,尚待起量。

2)技术差距:在产品尺寸、部分性能等方面存在一定差距

海外空心杯电机企业起步很早,三大家成立时间已有 60 年以上,而国内空心杯电机起步较 晚,技术积累与海外有一定差距。代表企业鸣志电器、鼎智科技、拓邦股份分别成立于 1994 年、2008 年和 1996 年。鸣志电器 2015 年取得空心杯电机相关专利,2019 年收购瑞士 Technosoft Motion AG,该公司公司在空心杯和无齿槽电机的驱动控制领域始终保持着全球 领先的技术水平,并拥有专门为无齿槽和空心杯电机开发的驱动控制器产品系列,此次收购 进一步加强鸣志电器在空心杯电机领域的能力。 作为微特电机领域内的高技术附加值产品,能否将空心杯电机产品做到足够微型化,可以在 一定程度上体现公司的技术水平,国内公司在该方面和国际巨头仍有差距。我们对 Maxon、 Faulhaber、Portescap、鸣志电器、鼎智科技和拓邦股份的空心杯电机直径范围做了梳理。 Maxon 和 Faulhaber 在技术上处于领先,有刷空心杯电机最小尺寸可做到 6 mm,无刷空心杯 电机直径 Maxon 和 Faulhaber 分别可做到 4 mm 和 3 mm。Portescap 和鸣志电器较为接近, 有刷空心杯最小直径为 8 mm,无刷空心杯可分别做到 12 mm、13 mm。

与海外三大家产品相比,我国企业在功率、效率等方面存在差距。为对比技术先进性,我们 选取了较小尺寸的电机,对比了 Maxon、Faulhaber、Portescap 和鸣志电器的直径为 8 mm、 额定电压均为 6V 的有刷空心杯电机产品参数。与海外产品相比,我国企业在功率、效率等方 面存在一定差距。

我国空心杯电机仍较为严重地依赖海外产能,国产化率偏低。展望未来格局,我国企业和外 资的差距有望逐步缩小,我们看好我国企业在空心杯电机领域的发展: 1)人形机器人降本需求将为国内厂商弯道超车提供发展机遇。根据特斯拉人形机器人 Optimus 的方案,每台机器人需要用到 12 个空心杯电机,潜在需求巨大。而目前人形机器人 落地的难点之一在于其高昂的成本,降本需求迫切。与海外企业相比,我国企业具备价格低 廉、交付周期短、响应迅速等优势。鸣志电器产品大部分性能已对标国际产品,可满足人形 机器人对空心杯电机的要求。未来我国企业有望发挥其优势,乘人形机器人降本的东风得到 长足发展。 2)国产替代的持续推动。《基础电子元器件产业发展行动计划(2021—2023 年)》中提出重 点产品高端行动,包括“小型化、集成化、高精密、高效节能微特电机”。海外三大家占据空 心杯电机绝大部分市场份额,随着国产厂商陆续切入空心杯电机领域,在技术上实现追赶超 越,国产替代逻辑持续演绎,我国企业份额预计会稳步提升。

3.对标分析:十年磨一剑,产品、渠道、品牌优势显著

3.1.瑞士 MAXON:空心杯电机全球龙头,质量为本,渠道、品牌优势强

空心杯电机龙头 Maxon 的发展历史距今已有 62 年之久,早于 1970 年便成功开发研制 DC 迷 你型电机,产品得到美国航天航空局背书,全球化布局持续稳步推进。Maxon 的前身为 Interelectric AG 公司,起源于 1961 年,其代表性产品 DC 迷你型电机于 1968-1970 年间开 发问世。1980-2010 年为公司快速成长期,期间进军美国市场;Maxon 电机分别于 1997 年和 2004 年登上火星,产品在市场的地位得到确认;并于 2007 年在瑞士成立医疗部门。2010 年 后,公司开始加快全球化布局,Maxon 韩国工厂于 2013 年投入使用,并在 2017、2018 年分 别收购瑞士 Zub Machine Control 和英国 Parvalux Electric Motors,打开市场的同时与现 有产品实现协同,为客户提供更多元的解决方案。

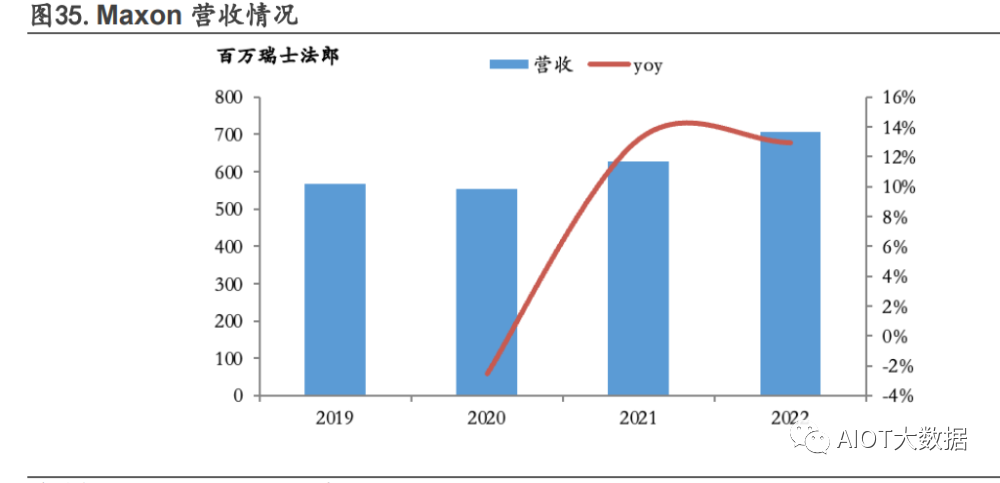

下游需求带动 Maxon 营收同比增速加快。Maxon 营收由 2019 年 5.68 亿瑞士法郎增至 2022 年 7.08 亿瑞士法郎(按 2022 年 12 月 30 日收盘汇率 7.4612,约合 52.83 亿人民币),2019- 2022 年 CAGR 为 7.62%。受益于工业自动化和医疗需求增长,2021 年及 2022 年同比增速分别 为 13.19%和 12.96%。据 Maxon 官网数据,2022 年总产量约 500 万台。

Maxon 产品种类多样,涵盖精密运控多个领域,拥有超 5,000 种产品,100 万种组合方式, 可提供模组解决方案。用户可根据需求选择搭配电机、齿轮箱、传感器、控制器和其他配件, 用于特定场景。客户采购同一家公司工控产品,可实现更好的兼容性,使模组发挥最大性能, 同时批量采购可享受较为低廉的价格。定制化、模组化代表着精密运控的发展趋势,有助于 公司产品之间的技术、加工协同以及对下游应用领域的积累和把控,形成“零部件——模组 ——下游应用——零部件改进”的正向循环。

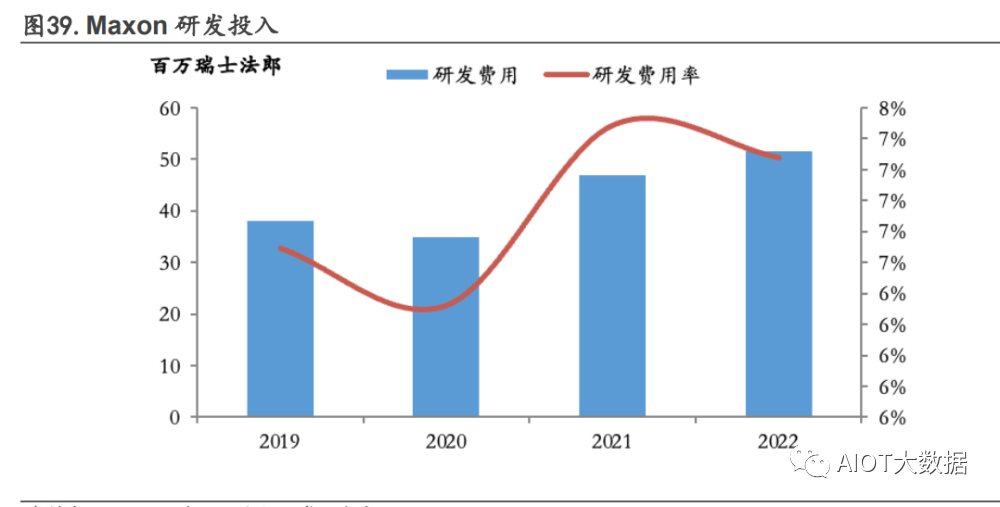

Maxon 全球领先的地位主要来自于技术、渠道、品牌方面的优势: 1)技术领先,持续投入研发。Maxon 成立于 1961 年,至今在驱动技术领域已有超 60 年的历 史,早于 1970 即注册了 DC 迷你型电机,获得了钻石型绕组无铁转子的制造工艺专利。截至 2022 年底,Maxon 在全球 10 个开发中心拥有约 340 名研发人员,研发开支占营业额比例达 8%左右的水平。 Maxon 的核心技术包括:①精密 DC 电机的五种绕组技术;②标准和特殊齿轮箱;③编码器技 术;④电气和系统技术;⑤用于塑料、陶瓷和金属粉末的注塑成型工艺(CIM/MIM);⑥装配 和自动化技术。 领先的技术是优良质量的保证。Maxon 的电机已被成功应用于太空、极端恶劣的地表和地下 环境,产品参数在效率、稳定性等方面处于领先。长期机械测试可发现负载情况下的弱点, 因此能够及早进行修正。公司已通过 ISO 9001、ISO 14001、ISO 13485、EN 9100、IATF 16949 等多项国际认证。 2)渠道布局广,销售网络覆盖全球。Maxon 国际化布局已基本完善,分布于全球 40 个国家, 在瑞士、德国、匈牙利、韩国、美国、法国、荷兰、中国、英国(Parvalux)设有生产基地。 全球约有 3,300 名员工,其中超过 1,300 名在瑞士萨克瑟恩。公司的全球化进程始于 1980 年 代,1981 年收购位于美国旧金山南部的分销商,开始进军美国市场;1989 年在德国 Sexau 成 立生产基地。 3)品牌力得到认可,获美国航天航空局背书。Maxon 电机 1997 年随美国航天航空局的“探 路者”号探测器成功登陆火星,2004 年分别随“勇气号”和“机遇号”火星探测器再次登陆 火星。此外,Maxon 电机亦随 Philae 登陆器于 2014 年登陆彗星,并在真空环境下工作 10 年 之久。成功登陆火星和彗星证明了 Maxon 电机在极端苛刻条件下的良好使用性能,美国航天 航空局为公司产品提供了背书,为 Maxon 电机品牌力的建立提供了强有力支持。

3.2.德国 FAULHABER:技术鼻祖,成功收并购、扩展能力圈

Faulhaber 的历史最早可回溯至 1947 年,是空心杯电机的技术鼻祖。1958 年,Dr.F.Faulhaber (冯哈伯)研制出斜绕组线圈绕组技术,Faulhaber 一度成为空心杯电机的代名词。公司 1961 年即在美国俄亥俄州克里夫兰成立公司,但全球布局的加速始于 2000 年左右。自 1999 年收 购 Feintechnik Bertsch GmbH & Co. KG(德国)后,公司相继在匈牙利、罗马尼亚、新加 坡、法国、中国、荷兰、波兰、奥地利、马来西亚、意大利等多地设立公司,并持续通过收 购扩展公司能力圈。

盈利能力改善,资本结构优化。2021 年,公司实现营收 2.53 亿欧元,净利润 0.18 亿欧元, 净利率为 7.07%,较 2020 年提升了 5.12pcts,盈利能力改善。公司规模近十年稳步增长、结 构优化,总资产由 2012 年的 1.80 亿欧元增至 2021 年 2.87 亿欧元,同时资产负债率由 75.94% 下降至 61.73%。

与 Maxon 类似,Faulhaber 亦有丰富的产品布局,总产品种类达 274 种,涵盖电机、减速箱、 线性致动器、编码器、电子控件和其他配件,标准产品组合方式超 2,500 万种。FAULHABER GROUP 由 FAULHABER Drive Systems(总部位于德国)和 Micro Precision Systems(简称: MPS,成立于 1936 年,总部位于瑞士)两个分部组成。Faulhaber 主要提供高精度微型和微 驱动系统;MPS 在微型轴承和滚珠丝杠技术、高科技机械制造和组装领域积累了丰富的经验。

复盘 Faulhaber 的发展历史,其突出优势主要来自于以下两个方面: 1)领先的技术。空心杯电机最早的源起和 Faulhaber 密不可分。Fritz Faulhaber 博士 1958 年即设计了斜交缠绕设计,是空心杯电机的发明者,技术开发领先 Maxon 超十年。目前,集 团的四个业务部门在全球范围内共拥有超过 50 项专利。 2)战略布局拓展公司能力圈。在过去十几年间,FAULHABER GROUP 成功并购了高精密小型和 微型技术重要领域内的多家企业,提供更为丰富的产品种类,实现了业务领域的拓宽。目前, 公司全球有超 2,300 名员工,下设驱动系统事业部、微型精密系统事业部、精密零件事业部 和北美能力中心四个业务部门,销售网络覆盖欧洲、北美和亚洲。

3.3.对标结论:技术与应用并重,形成产品迭代的良性循环

通过对 Maxon、Faulhaber 的对标分析,国内厂商在空心杯电机领域需从以下几方面发力来 实现国产替代以及在人形机器人产业机遇中弯道超车: 1)持续重视研发投入,早日打破技术壁垒,提升工艺水平。海外巨头起步早,技术积累深厚, 同时在下游应用反馈过程中沉淀行业 Know How。我国企业起步晚,在加工精度、产品效率等 方面存在一定差距。重视研发投入、提升产品技术水平是打破壁垒的前提。此外,空心杯电 机的加工工艺复杂,绕线技术更是核心难点所在。产品质量自然而然随着技术水平的提升和 工艺水平的进步而提高,优良的口碑带来客户的认可,提升产品影响力,形成正向循环。如 Maxon 电机技术领先、产品质量优良,在火星上可工作十年之久,稳定性得到验证,并因此 获得美国航天航空局背书,奠定其市场地位,为进一步开拓客户创造条件。Maxon 研发投入 逐年增长,2022 年投入 5,150 万瑞士法郎,在全球 10 个开发中心拥有约 340 名研发人员。

2)优化产品矩阵,加深对下游应用的把控,提升公司提供整体解决方案的能力。Maxon 和 Faulhaber 产品虽然种类繁多,但基本围绕“精密运控”展开,以空心杯电机为核心,提供 微型齿轮箱、编码器、其他配件,可交付整体解决方案。如 Maxon 和 Faulhaber 的齿轮箱主 要为毫米级,以配套其毫米级电机,Faulhaber 的成功收并购也为其产品矩阵的优化而服务。 海外企业致力于在一个特定方向做到“专”和“精”,面对客户的特定场景需求,可从其产品 矩阵中选择合适的组合,交付模组化解决方案,同时也加深了公司对下游应用领域的积累。 模组化和定制化代表着工控领域未来发展方向,国内企业应优化产品矩阵,提升提供整体解 决方案的能力。

4.重点公司分析

4.1.鸣志电器:HB 步进电机龙头,空心杯电机国内领先

鸣志电器为国内步进电机龙头,初创于 1994 年,1998 年工厂建成,HB 电机产品初步投产。 2000 年布局电源业务,电源工厂建成投产;同年在美国芝加哥成立鸣志工业(美洲),进军 美国市场。2005 年布局 LED 驱动器业务。2007 年,鸣志与 Applied Motion Products 合资, 安浦鸣志成立。2009-2013 年,分别在意大利、新加坡和日本成立公司,加快全球化布局。 2014 年收购 Applied Motion Products。2015 年鸣志电器与 PBC Linear 合资,鸣志派博思 成立,同年收购 LIN ENGINEERING。2017 年,鸣志电器成功挂牌上交所主板。 此后,鸣志电器相继成立太仓智能产业基地、收购常州市运控电子股份、收购瑞士 Technosoft Motion AG、成立印度公司等,持续扩展全球化布局。截至 2022 年底,鸣志电器全资控股、 直接控股及间接控股子公司共计 30 家,总部位于中国上海,在北京、广州、深圳等十大城市 设有办事处,分公司遍及北美、欧洲、日本和东南亚,已形成全球销售网络,并通过跨国并 购在海外拥有了多处研发中心和制造基地,全球员工总数已达 3,000 多人。

业绩稳扎稳打,基本盘稳定。鸣志电器 2022 年实现营收 29.60 亿元,2012-2022 年 CAGR 为 12.66%;归母净利润从 2012 年 0.58 亿元增至 2022 年 2.47 亿元,期间 CAGR 为 15.59%。主 营业务为控制电机及其驱动系统,占总营收比例稳步上升,从 2012 年的 46.81%上升至 2022 年 78.43%,代表性产品 HB 步进电机打破日本垄断,份额已进入全球前五。公司盈利能力稳 定,毛利率和净利率跨周期波动较小,近五年平均毛利率、净利率水平为 37.78%和 9.04%。

在空心杯电机领域,鸣志电器属于国内稀缺标的,起步较早,持续投入研发,有刷空心杯电 机外径可做到 8 mm,产品技术亦处于国内领先。鸣志电器在空心杯电机领域相关专利可追溯 至 2015 年,2019 年收购瑞士 Technosoft Motion AG,进一步加强其在空心杯电机领域的优 势。公司持续重视研发投入,研发费用稳步增长,2022 年研发支出 2.18 亿元,占总营收比 例呈上升趋势,2022 年研发费用率为 7.38%。截至 2022 年底,公司共取得专利 546 项,数量 较 2018 年增长一倍以上,其中发明专利 55 项。具体到空心杯电机,根据国家知识产权局查 询结果,检索关键词“空心杯”,鸣志电器共检索到 12 项有效专利,包括 3 项发明专利和 9 项实用新型专利,在 2015 年已具备自主知识产权。

我们预计空心杯电机将为鸣志电器带来新的增长契机,鸣志电器有望借助以下优势受益: 1)已有产品助力渠道客户拓展。鸣志电器率先打破日本在步进电机领域内的垄断地位,主要 产品 HB 步进电机连续 5 年全球占比 8%以上,销量位列全球第四。借助步进电机稳固的基本 盘和成熟的全球销售网络,公司空心杯电机有望得到更快推广,以更低的成本获取用户; 2)性价比助力人形机器人降本。降本是人形机器人落地的重要诉求之一,我国零部件厂商具 备价格低廉、交付周期短等优势,人形机器人价格降至消费级离不开我国供应链的赋能。鸣 志电器在空心杯电机领域具备先发优势和卡位优势。虽然公司产品与海外仍有差距,但大部 分性能已能对标国际产品,可满足人形机器人手部电机要求,在技术积累、产品布局方面处 于国内领先,具备相对优势。空心杯电机技术壁垒在于绕线,新进入者需要在设计和制造工 艺两方面攻关,鸣志电器先发优势显著。空心杯电机有望乘着人形机器人东风,为公司开辟 新的增长曲线。

鸣志电器整体性价比优势明显。我们对比了鸣志电器和 Maxon 的不同外径空心杯电机产品价 格,16 mm 以下产品额定电压选择 6V,16 mm 以上产品额定电压选择 12V;对于选定尺寸和 电压下有多款规格的产品,价格取平均值。Maxon 为电机价格,鸣志电器为电机+减速机配套 价格。鸣志电器和 Maxon 定价呈现出不同的走势,16 mm 左右产品价格最低。我们分析原因 为:小尺寸产品国内尚未突破技术壁垒,鸣志电器在国内具有稀缺性,因此定价较高;16 mm 以上产品随原材料用量增加价格也增高。考虑到去除减速机价格,以及未来空心杯电机入局 者增加,技术壁垒突破,国内厂商仍有很大降价空间,尤其在于小尺寸电机,随着人形机器 人产业进度加快,我国企业性价比优势将得到充分发挥。

4.2.鼎智科技:微特电机隐形冠军,多产品有望受益于人形机器人发展

鼎智科技为北交所上市公司,江苏雷利(300660)为其控股股东。鼎智科技成立于 2008 年, 前身为“常州市鼎智机电有限公司”。2019 年 8 月,江苏雷利通过受让股权取得了鼎智机电 的 70%股权,成为鼎智机电的控股股东。2021 年 6 月,公司登陆全国中小企业股份转让系统。 2022 年 8 月,公司入选江苏省第四批专精特新“小巨人”企业公示名单。2023 年 4 月,公司 登陆北交所。 鼎智科技全球化布局处于加速阶段。公司总部位于江苏省常州市,在中国和美国设有生产基 地;在中国深圳、美国加州和韩国设有销售分部。2023 年以来,公司密集公布多项业务和布 局进展,包括与迈瑞医疗深化在音圈电机的战略合作、在韩国设立全资子公司 DINGS' KOREA Co.,Ltd、在常州设立控股子公司“一和起”等,进一步完善公司业务网络。

鼎智科技是我国微特电机领域内的隐形冠军,线性执行器已处于领先地位,音圈电机借疫情 契机供应迈瑞医疗。产品矩阵围绕精密运控及其解决方案展开,主要包括线性执行器、混合 式步进电机、直流电机和音圈电机。公司线性执行器主要竞争对手为美国海顿科克,鼎智科 技市占率全球第二,国内第一,是该领域隐形冠军。音圈电机发展于疫情期间,鼎智原先是 迈瑞线性执行器的第二供应商,随着第一波疫情来临,音圈电机成为有创呼吸机量产的卡脖 子零件,公司借此契机开始给迈瑞供应音圈电机。近期公司与迈瑞医疗签订战略合作协议, 双方投入资源持续对音圈电机进行优化。未来公司音圈电机自制率预计进一步提升,受益于 人口老龄化带来的医疗器械稳步发展前景以及核心零部件国产替代逻辑。

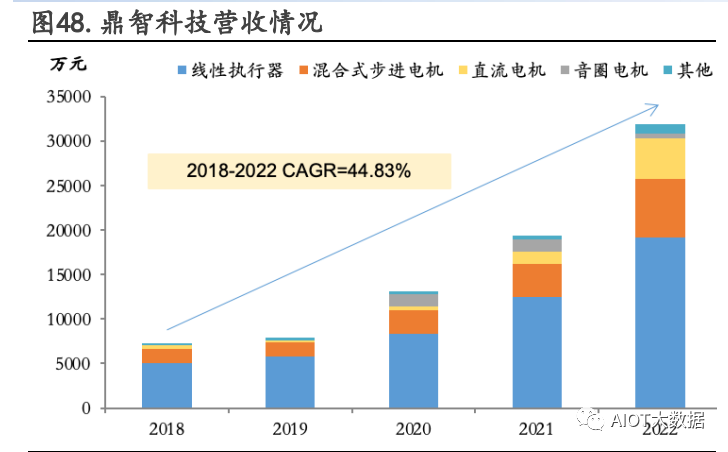

鼎智科技盈利增速、利润水平领先。公司营收从 2018 年 0.72 亿元增至 2022 年 3.18 亿元, 2018-2022 年 CAGR 高达 44.83%;净利润由 2018 年 0.16 亿元增至 2022 年 1.01 亿元,期间 CAGR 为 59.51%,增速高于营收。除 2019 年工资薪酬增加导致管理费用提高、净利率降低外, 公司整体毛利率、净利率水平处于行业领先。招股书显示,2022 年公司毛利率、净利率分别 为 55.39%和 31.67%,而同期可比公司平均毛利率、净利率水平仅为 33.32%和 11.09%。公司 高利润水平来自于:①产品定位高端,竞争对手较少;②线性执行器零部件丝杆、螺母自制 率高。

鼎智科技空心杯电机进展较快。公司空心杯电机属于无刷电机,根据产品构思、结构设计, 确定绕线原理,攻克了绕线工艺、绕线成型、线包固化等多项技术难点,相关专利正处于申 请过程中。目前公司已实现空心杯电机全自动量产,并能针对客户的不同需求提供定制化产 品和组件。当前多款样品处在测试阶段。 我们看好公司空心杯电机在人形机器人发展中的成长机会: 1)与雷利的协同效应。江苏雷利主营微特电机,可在家电、汽车、工业、运动等多种场景提 供解决方案,2022 年营收规模 29.0 亿元,截至本报告日(2023.08.07)总市值为 97.64 亿。 鼎智科技和母公司江苏雷利同样专注于微特电机领域,可形成协同效应,在渠道扩展、客户 开发、提供一体化解决方案等方面具备优势; 2)人形机器人多产品供应,有利于客户开发。公司专注于微特电机及精密运控领域,主要产 品线性执行器可用于人形机器人线性关节,同时,丝杆作为将旋转运动转化为直线运动的关 键零部件,也是灵巧手执行器的重要组成部分。公司线性执行器+空心杯电机的产品布局,使 其在人形机器人线性关节和手部关节均具备机会,提升模组化解决方案的能力。线性执行器 的市场地位有望提升公司整体产品口碑,增大客户采购空心杯电机的概率。

4.3.拓邦股份:智能控制器龙头,持续开辟新增长曲线

深圳拓邦股份为国内智能控制器龙头,成立于 1996 年,前身为深圳市拓邦电子设备有限公 司。1996-2007 年为公司业务积淀期,1999 年成立了家电控制智能研究中心,2000 年被深圳 市科技局认定为深圳市高新技术企业,2002 年被评为深圳市科技企业 50 强,2007 年在深交 所上市,成为国内智能控制领域首家上市公司。2009-2015 年公司加快在国内的业务扩张, 陆续成立杭州分公司、惠州拓邦,并收购了深圳众志盈科及深圳研控自动化科技。2015 年后 公司逐步走向全球,在印度、越南、欧洲、墨西哥等地成立公司。

拓邦股份锐意进取,成立以来持续成功开辟新增长曲线,营收一路高歌猛进。公司营收自 2004 年 3.34 亿元增至 2022 年 88.75 亿元,期间 CAGR 为 19.99%。公司 2015 年及之前的行业应用 以家电为主,占收入比重 70%以上。随着下游行业应用拓展,工具板块快速成长,成为公司 第二增长曲线。目前家电、工具行业作为公司的成熟业务,持续稳健增长,合计占比约七成。 新能源业务作为成长业务,构建公司第三成长曲线,目前收入占比为 22.9%。

电机业务有望成为公司第四增长曲线。公司电机业务从 2007 年开始布局,并在 2016 年收购 了主营为驱动及运动控制的研控子公司,快速进入工业控制领域。公司电机产品包括空心杯 电机、直流无刷电机及伺服、步进系统。空心杯电机业务起步很早,于 2009 年即取得相关发 明专利,目前公司有刷空心杯电机产品尺寸为 16-40 mm,无刷空心杯电机尺寸为 12-40 mm。 2020 年公司募投项目“拓邦惠州第二工业园项目”达产后将形成年产 1.3GWh 的锂电池产品 以及年产 860 万件高效电机产品的生产能力,高效电机以直流无刷电机为主,也包括一部分 空心杯电机产品。截至目前,公司空心杯电机已经在智能制造的电动夹爪、医疗健康的骨科 动力工具、智能跟随的高尔夫球包车等领域实现批量应用。

审核编辑:刘清

电子发烧友App

电子发烧友App

评论