自2009年以来,中国LED芯片行业发展迅速,行业产值从20亿元增长到100亿元以上。2015年,中国LED芯片行业规模继续保持增长,全年LED芯片产量增长达 60%,不过因为行业竞争加剧,加之受中国经济增速下滑及欧美市场需求疲软影响,芯片价格下降幅度较大。预计2016年中国LED芯片行业需求量依然持续增加,芯片价格下降放缓,全年芯片行业市场规模增速加快。随着行业的整合,小企业的退出,具有一定规模的行业企业将迎来新的发展机遇。

中国内地LED芯片企业竞争激烈,投产扩建频繁。三安光电霸占行业龙头地位;同方光电和德豪润达产能不断释放,产量得到提升;华灿光电频频扩张,营收规模飞速增长;乾照光电异常活跃,大有后起之势;澳洋顺昌尽显“黑马”本色,LED业务稳中有进;晶能光电则坚持科技创新,积极争夺中国LED芯片市场第三极。“一超多强”的格局已初步形成,彼此之间互相抢夺市场。

01 “疯狂”扩张的三安光电 彰显行业“龙头”气势

说到LED芯片,就不得不提三安光电。近几年,三安光电营收逐年攀升大有一家独大之势。2015年1-9月三安光电营收达到36亿人民币,超过了紧随其后7家厂商的总和。三安与其他芯片厂商的距离越拉越大,规模经济的效果愈发明显。

三安光电芯片基本上已经占据着国内中小功率封装光源的半壁江山,虽但在大功率方面,与晶元等芯片企业相比还存在一定的差距,但是单单就中小功率产品而言,三安光电的产品在亮度和稳定性方面都已经达到国际领先水准,同时由于具备价格优势,三安光电产品成为木林森等国产封装厂的首选。

同时,在海外市场,三安光电也在积极促成与国外公司合作。例如与首尔半导体的合作,逐步布局LED芯片海外代工业务。而在应用产品领域,三安与安信能源签订大额采购合作协议,据称披露金额已达45个亿。

此外,三安光电通过资本运作积极加强扩张。据三安光电公告称:公司拟以不低于16.58元/股的价格,向包括三安集团在内的10名特定对象发行约 2.35亿股,募集资金不超过39亿元,依次投入厦门光电产业化(二期)项目和通讯微电子器件(一期)项目。此举预示着三安光电正式进军微电子市场。另外,三安光电计划通过募资16亿元,总投入达30亿元用于通讯微电子器件项目,生产砷化镓高速半导体器件与氮化镓高功率半导体器件。三安光电将投资砷化镓 /氮化镓半导体制造,填补我国在制造环节的空白。

另外,渠道布局也成为三安光电的工作重心。三安通过投建子公司厦门三安工业有限公司、与厦门信达合资设立厦门三安信达融资租赁有限公司、向子公司芜湖安瑞增资1.8亿等方式扩大公司渠道及完善,从而提高市场占有率,提升公司经营业绩。

三安光电产能扩张速度可以说是飞速,疯狂扩张背后是否另存隐忧我们暂且不得而知。从LED芯片行业现在的国内局势来看,三安光电的“霸主”地位暂时无人能够撼动,但应时时警惕来自于***大厂晶元光电以及国际大厂科锐等老牌芯片厂商对市场的侵袭。

02 不断加码LED产业 尽显同方光电的“野心”和决心

随着LED下游应用市场规模逐步增大,为整个产业链发展带来了利好驱动,LED产业链各环节产品价格正处于快速下降阶段。其中LED芯片近三年市场价格下降幅度超过70%。

激烈的价格竞争让市场变得越来越残酷,但由于国产芯片厂商自身在技术等方面的快速提升,使得自身产品与进口芯片的差距不断缩小,这给国产芯片厂商带来了更大的市场机会。

同方从2004年开始进入LED产业,通过收购新加坡Tinggi公司取得该公司的LED芯片后段制程技术,同时在北京建设自己的LED芯片生产线。 2010年同方在LED外延芯片制造方面加大投资力度,在北京设置6台MOCVD机台,并在南通投资人民币30亿元建设LED产业基地,订购48台 MOCVD机台。目前,同方光电已经拥有59台MOCVD机台,在中国排名第五。这些都显示了同方股份对LED外延芯片的重视。

同时,同方股份通过收购真明丽,填补了在LED照明产品和封装产业的缺失。同方股份与真明丽联手,极大地完善了构建了完整的LED产业链,使得企业在 LED领域的竞争力得到进一步的提高。同时有利于全球市场品牌影响力互补,发挥1+1》2的整体优势,迎接照明行业品牌与资本运营时代的来临。

同方股份涉及业务域较多,LED业务收入占比不大,成长空间较大,但是同方光电依托清华大学的科研实力,并结合中科院、部分***地区研发团队,成功掌握了芯片的关键技术,并申请国内外专利近百个。目前,同方已经掌握了高亮度蓝绿光LED外延片生长、高亮度蓝绿光LED芯片制备工程大功率芯片、外延片产业化生产等LED核心技术。

通过技术力量的提升,同方光电自产的LED芯片与三安、晶元和科锐等品牌产品差距进一步缩小,其小尺寸芯片现已被各大封装厂家认可,目前芯片产值规模巨大。

从进口***厂商LED芯片到自产自销之路,同方这一路走来,通过多方面的整合与扩张,已经形成了完整的LED产业链。同时,通过加强自身实力的提升,以及有利的价格优势,同方光电的市占率正逐步加大,公司业绩也跟着水涨船高。

03 打通LED芯片下游出路 德豪润达显露实力

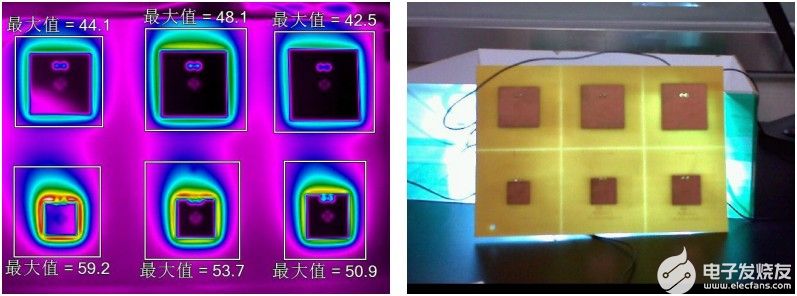

2015年上半年,德豪润达通过募集资金总额不超过45亿元,用于“LED倒装芯片项目”和“LED芯片级封装项目”之后,其产业链得到升级和优化,为抓住LED照明应用的风口打下了坚实的基础。

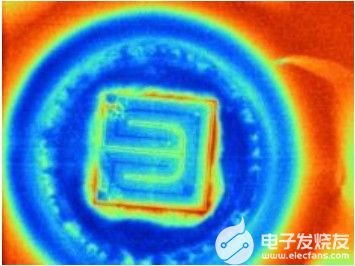

德豪润达此次募资投建新项目或与LED行业现状有关。德豪润达通过募资加码LED倒装芯片项目,一来是因为国内现状LED芯片及封装器件的竞争已进入白热化阶段,希望通过倒装芯片技术摆脱竞争泥潭;二来,随着LED芯片技术发展日趋成熟,飞利浦、科锐、欧司朗等国际企业纷纷走上LED倒装芯片技术路线,德豪润达希望通过“LED倒装芯片”这一布局来增强核心竞争力,进而成为公司业绩的增长点。

同时,随着欧司朗照明业务竞购事件的发酵,德豪润达也有意参与竞购欧司朗照明业务资产这块“香饽饽”。不同的是,木林森、同方股份在早期已高调行事,尽管业内已有猜测,德豪润达对于本次竞购欧司朗项目一直未予以明确确认。如果成功收购欧司朗资产,德豪润达将有更多的资源和通道通往国际高端市场,不仅能够提振雷士照明海外发展信心,还能在全球形成市场与品牌差异化经营,由此,这一组合从外延片、芯片、封装乃至应用,真正实现上下游垂直整合的产业链布局。

此外,从技术层面上,德豪润达一直在做“简化”,比如封装的简化,免金线FC封装,去除打金线,简化封装流程;FC芯片的简化,倒装芯片设计与工艺的突破等,实现“平民化”;通过研发无助焊剂金锡共晶倒装焊技术,去除金球与助焊剂,提升散热和质量。

随着LED产业竞争局势加重,不少企业陷入亏损泥潭,而德豪润达业绩却一路飘红。这不仅体现了企业的竞争实力,更加说明企业的战略方针是正确的。在LED外延芯片市场,德豪润达用自己的方式打动国内封装厂。

04 不满于当“老二” 华灿光电积极扩产

2015年,芯片厂商都在紧锣密鼓地思考出路寻找新的突破口。受到2014年LED产业欣欣向荣景象的刺激,国内知名芯片厂商动作不断,三安、乾照光电等企业持续扩产,每家企业都有自身对市场判断及发展策略的构想。

德豪润达、同方股份等外延芯片厂纷纷进入下游应用领域,然而华灿光电不为所动,坚持专注“芯”世界,不做全产业链的扩张,目标是做专业芯片供应商,生产高品质LED外延与芯片。

在LED芯片价格持续下降的不利情况下,华灿光电正在通过技术研发、成本管控等创新手段应对市场的新变化。据了解,2015年前三季度华灿光电继续强化研发投入和管理,提升产品性能至国际先进水平,公司的重大研发项目取得显着进展,市场上率先推出“小间距专业显示屏芯片”、“高亮度红光芯片”等一系列新产品,同时做好产品的知识产权保护工作。

同时,产能扩张成为华灿光电的杀手锏。继苏州项目之后,华灿光电于2016年1月3日发布公告称,公司拟投60亿元在义乌工业园区建设LED外延、芯片及产业链延伸项目。华灿光电表示,LED外延、芯片及产业链延伸项目主要围绕建设国际知名的LED产业基地展开,通过项目实施带动LED产业链上下游及配套企业集聚,有利于进一步扩大公司的规模和成本优势,提升公司的核心竞争力和行业影响力。

从产能来说,目前华灿光电是国内第二大、全球第四大LED芯片制造公司,其规划在未来几年通过扩产达到全球前三水平,行业地位领先。华灿光电本次LED 项目拟进驻义乌工业园,并联合义乌工业园区管委会发起成立LED产业并购基金,用于公司在LED产业链的并购整合,将进一步深化公司在LED产业的发展。

行业“老二”的位置,对于华灿光电来说并不是终极目标,通过公司的专注创“芯”以及积极的产能扩张模式,华灿光电正“密谋”龙头地位。

05 芯片领域的活跃之星 乾照光电“疯狂”扩张之路

LED芯片行业总那么不大平静,三安、华灿等大佬都开启了进击模式,乾照光电也“耐不住寂寞”,采取了“疯狂”的扩张模式。

2014年上半年,乾照光电业绩不太理想,公司实现总营收1.99亿元,同比下降10.49%。面对竞争越发激烈的市场,乾照光电的红黄光产能不扩充,价格却不断下降;雪上加霜的是,LED照明主要采用的是蓝光芯片,对乾照主营的红黄光芯片几乎没有需求,导致乾照光电净利润直线下滑。很明显上一轮LED 产能扩产及产品定位,乾照光电已丢失了发展的好时机。

面对战略上的重大失误,乾照光电迅速做出调整,针对公司红黄光产能积极扩充,同时加大LED蓝光外延芯片业务实力赶超市场先进水平。

2014年4月18日,乾照光电投资4亿元关于生产红、黄光LED发光二极管的扩建项目正式启动,在经历三个月的工期后,项目厂房和办公楼的装修已近尾声。扬州乾照光电在红黄橙四元系超高亮度LED外延片、芯片领域,其生产的超高亮度红、黄光外延片、芯片的性价比、生产规模及产品一致性均位居全国之首。

2014年7月24日,乾照光电发布公告称,公司拟投资50亿,新增100台MOCVD,建设LED蓝绿光外延片、芯片和照明产业项目。同年9月4日,乾照光电拟募资8亿元建设LED蓝绿光外延芯片产业化建设项目。

2015年7月17日,乾照光电发布公告称,拟在厦门自贸区内以自有资金5,000万元投资设立全资子公司“厦门乾泰坤华供应链管理有限公司”。 乾照光电基于公司战略部署需要,通过自贸区平台设立全资子公司,能有效发挥地区资源和优势,进而拓展更多业务渠道,增强公司持续发展力,提高公司收益。

同年12月28日,乾照光电对外公告称拟在以自有资金3,000万元投资设立全资子公司“漳州乾宇光电有限公司”。此次设立子公司以LED应用产能建设为主,与公司现有业务形成优势互补,逐步实现产业链整合,增强公司持续发展力。

在意识到战略方针错误后,乾照光电调整战略,不仅加大红黄光外延芯片产能的扩充,而且积极进军蓝光外延芯片领域。在上游芯片领域,乾照光电积极布局,成为行业的活跃之星。

06 发展稳中求进 澳洋顺昌扮“黑马”角色

相比于同行竞争对手的疯狂扩张之路,澳洋顺昌显得淡定许多。是安于公司现状?还是像智者一般在淡定地布局着棋盘?

LED芯片行业为资本和技术双密集型行业,澳洋顺昌凭借较低的LED项目投资成本,以先进成熟的技术工艺为基础,结合业内领先的核心装备和公司优秀的管理理念,造就了公司LED业务的出色的成本控制与盈利能力,在LED行业内具有相当的竞争优势。

的确,说到LED项目投资,澳洋顺昌似乎不那么热情。纵观近两年,其投资项目也是寥寥无几。2014年6月18日,公司决定拟投资10亿元在淮安市清河新区投资建设LED蓝、绿光外延片、芯片生产线。2016年1月3日发布公告称,公司拟投资15亿元在淮安市清河新区投资建设一条8英寸集成电路芯片生产线。

虽然澳洋顺昌在LED项目上的投资成本较低,但凭借公司在技术层面的重视,其业务稳中有进。2015年,澳洋顺昌加大LED技术研发投入,逐步量产4吋片,并加快倒装技术、功率元器件等LED相关领域的技术研发与储备,使得公司整体技术实力得到提升。

对于公司未来发展,澳洋顺昌有自己的清晰规划。对于公司现有的LED业务继续做好生产制造管理,保持外延片及芯片产能的高利用率。同时进行针对性的技术研发投入,提高公司芯片产品的良品率、亮度、发光效能等技术性能。做好与产业上下游公司的互动,加强供应商及客户的管理,提升公司的整体竞争优势与盈利能力。

集成项目建设成为澳洋顺昌的工作重心,公司将全力以赴,尽快完成公司的前期筹建与实质性施工建设,尽早投产,以实现公司半导体业务的跨越式发展,做大做强半导体业务。

07 晶能光电:争夺中国芯片市场第三极

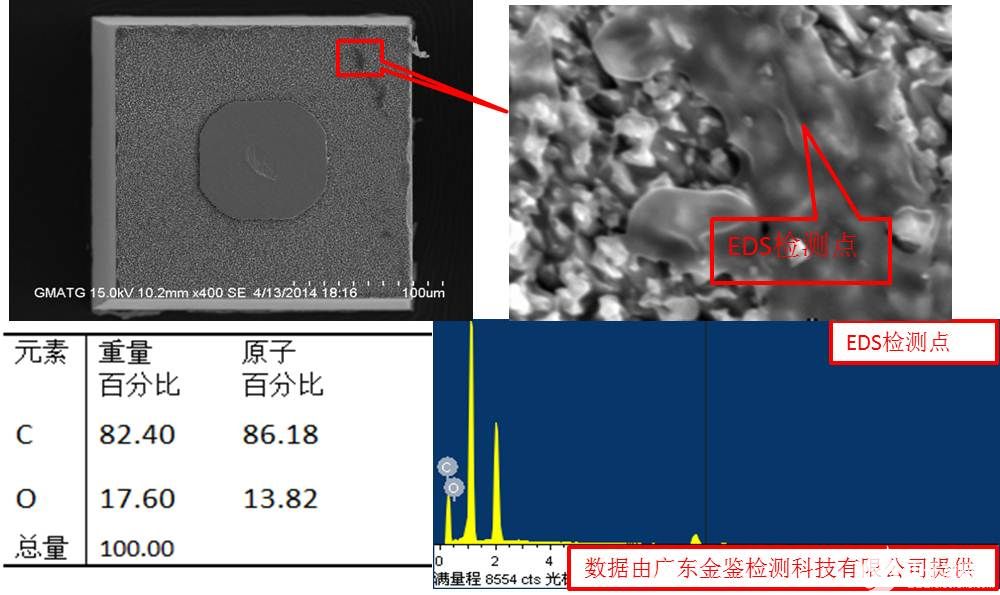

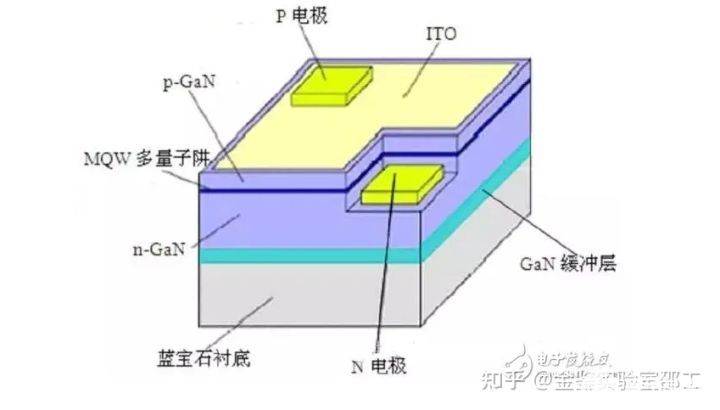

在半导体照明领域存在三条LED技术路线,分别是蓝宝石衬底、碳化硅衬底和硅衬底LED技术路线,而晶能光电选择的是硅衬底LED技术路线。

晶能光电主要生产可广泛应用于通用照明、显示屏、LCD背光和工业领域的LED芯片产品,尤其是其硅衬底GaN外延生长和芯片加工技术独步全球,公司不仅拥有全部知识产权,而且是全球第一家量产高功率、高性能硅衬底LED芯片的企业。

与其他LED芯片企业扩产不同,晶能光电积极投身硅衬底LED外延芯片的的研发。该项技术有望使得中国构建具有完全自主知识产权的LED技术路线和产业标准,对中国LED产业格局有望产生深远影响。

凭借着“硅衬底高光效氮化镓基蓝色发光二极管项目”的完成,晶能光电也顺利成章地获得国家技术发明一等奖。同时,晶能光电围绕硅衬底技术,从外延、芯片到封装的核心技术领域,多年来一直展开国际和国内专利布局。据统计,晶能光电获得全球范围内相关专利299项以及161个专利族。

晶能光电在硅衬底领域处于绝对领先地位,公司多年以来一直坚持围绕这硅衬底LED技术路线开展研发工作及突破,并成功实现量产。由此,我们可以清晰地看出晶能光电的战略路线:争夺中国LED芯片市场的第三极。

小结:

对于目前中国本土LED芯片领域的竞争格局,我认为是“一超多强”的局势,除开三安光电,其他芯片企业之间的差距不是太明显,因此竞争相当激烈。从供应链来看主流芯片商已占据首要地位,小型的芯片厂则主要采用低价策略来掠夺小份额市场。在这种市场环境下,主流芯片企业的经营状况也许会越来越健康。

芯片领域没有永久的拳王,如果故步自封,安于现状就极容易被颠覆。在芯片行业,产品的更新迭代速度是很快的,一旦慢了一步,就意味着市场份额的流失,所以无论你是行业龙头,还是名不见经传的企业,都需要有明确清晰的战略路线。

中国IOT大会系列【第三届 中国LED智能照明创新应用高峰论坛】将邀请Zigbee联盟、WiFi、蓝牙和2.4G技术主要供应商高层来分享他们的市场洞察力和最新开发成果,希望您能把握好这次难得的交流机会,找到更好的商业机会,以及找到更高的合作伙伴。

电子发烧友App

电子发烧友App

评论