日本强震震撼全球 中国电子产业阵痛中反思

3月11日日本发生的大地震,正在对全球经济产生冲击,其中,半导体芯片、液晶面板等日本优势IT产业,包括东芝、索尼、富士通、日立、村田、德州仪器、安森美、精工爱普生等在内的多家电子厂商都受到了严重影响,加上电力供应、运输受到的影响,全球IT产业链都因为这次日本大地震而出现波动,并极大地撼动着全球电子产业链的健康发展。

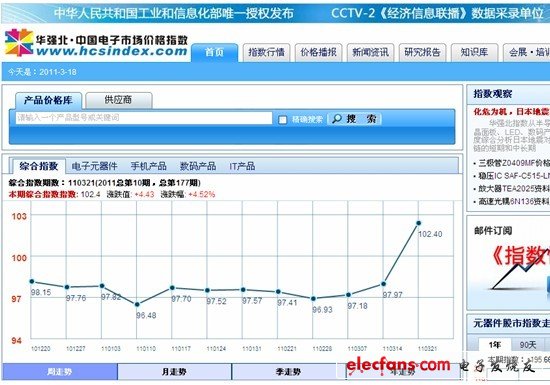

从华强北指数及电子市场的反应情况来看,日本地震直接把3月21日的综合价格指数拉升了4.43点,跨过了100点大关,收于102.40点,涨幅为4.52%,也是三年来最大的涨幅。

华强北指数将从电子产业链、产业布局等多个角度综合分析日本地震对我国电子产业链带来的短期和中长期影响,评估该突发事件给中国电子产业带来的挑战和机遇,并做出相应的判断与预测。

日本IT产业概况

日本是全球第三大电子信息产业大国,根据《世界电子信息年鉴》统计,2010年世界电子产品市场规模为16500亿美元,日本所占的比例为10.42%,约为1719.3亿美元,在全球地位举足轻重。尤其值得一提的是,日本在电子产业多个领域具有行业领先地位,例如,被动元件(电容、电阻、电感、晶振等),精密光学仪器、元件,平板制造设备、耗材、电子及半导体化学品,数码产品,汽车电子等位居世界第一,白色家电,半导体等位居世界第二。毫不夸张的说,凡是涉及到电子产业领域的关键产品和技术,几乎都有日本企业的身影,索尼、东芝、松下、富士通、三洋、日立、尼康、佳能、NEC、村田、TDK、爱普生等企业,无一不是赫赫有名的产业寡头。

通常情况下,日本向来是以产业立国,以制造强国。日本不太愿意向中国、东南亚等国家和地区转移技术含量高的企业,日本本土企业牢牢掌握着最上游的产品和技术;其次是韩国和***地区,主要为日本技术做配套;最后才是中国大陆等地区为“日本制造”做组装,处于产业链的最下游。日本经济一直采取‘外延式’发展战略,依托自身对技术前沿的把控,将劳动密集型或资源密集型商品的生产制造环节转移到发展中国家。

但是智者千虑,必有一失,由于制造业的过于集中,这次大地震就对日本本土的电子产业链造成了极大的冲击,也必将影响到日本电子企业的全球战略安全与布局风险。

日本与中国电子产业互为依存

2010年,我国对日出口1210.6亿美元,进口1767.1亿美元,逆差达556.5亿美元,其中主要的逆差就在于核心元器件、关键仪器设备和耗材等。海关统计数据显示,2010年我国从日本进口约180亿美元集成电路,约占中国当年进口的十分之一。而2010年中国对日本出口冰箱、冰柜、空调、洗衣机占整体出口量的9%、4%、13%、15%,其余大多为农副产品等中低端价值链产品。

特别指出的是,日本是全球最大的稀土进口国,而中国是全球最大的稀土出口国,这些都是制造电子元器件、航天航空、军用等战略领域的关键材料。日本需要中国的原材料、劳动力和高附加值半成品及消费市场,而中国需要日本的高价成品和工农业产业消费市场,中日贸易差距显而易见,不过总体来说,双方互为依存,密不可分。

地震对日本企业的破坏力

我们先来看一看,地震灾区受到严重的3个县的电子企业分布情况。

重震区电子企业情形汇总

|

|

岩手县 |

宫城县 |

福岛县 |

|

被动元件 |

村田-声表面滤波器、电感 |

||

|

半导体 |

东芝晶圆厂-LSI系统芯片、逻辑电路、分立器件 |

德州仪器-模拟电路/DLP、富士通晶圆厂-逻辑电路、安森美晶圆厂-模拟混合电路、日立晶圆厂-分立器件、ARS封测厂、日立原町电子-功率器件 |

|

|

液晶面板 |

|

|

|

|

精密元件\材料\设备 |

东芝CCD模组 |

Sony-IC卡、磁带、蓝光光碟、旭化成、松下数码相机、东京威力科创-半导体设备、东京应用化学-光阻剂、M.SETEK-多晶硅 |

Sony-Energy半导体镭射头、Topcon光学元件、信越半导体-多晶硅/晶圆 |

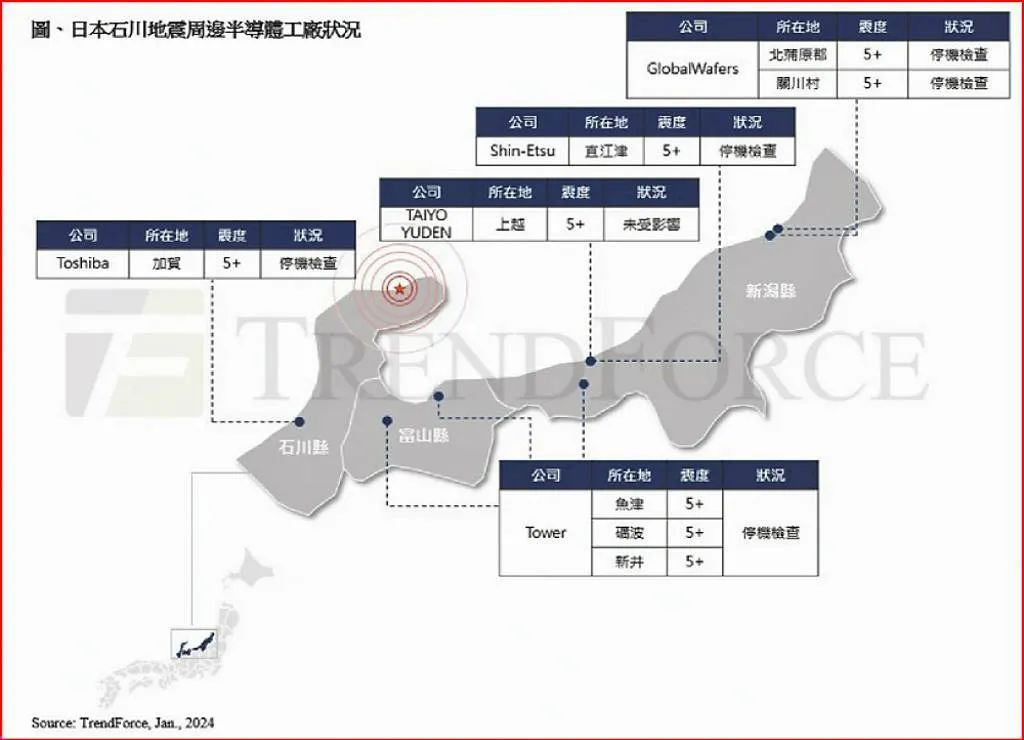

从上表我们可以很清楚的看出,这次的地震,对日本企业的杀伤力极为强劲,因为这些受损企业几乎涵盖了大部分电子产业链。根据报道,地震对日本东北区域的晶圆厂(信越)以及东芝的内存和CMOS工厂造成一定的冲击,全球第二大NAND闪存生产东芝日前表示,其位于日本中部的工厂的NAND出货量1月和2月可能下降20%。面板巨头夏普在界市的一座工厂自动停止运行,松下、三洋则表示,运营已受到一定损害。而索尼很可能成为了地震中受损最大的日本电子巨头,它的工厂主要分布在日本东北部,距震中较近。地震发生后,该公司关闭了6家工厂。半导体巨头瑞萨也宣布有6座工厂遭到严重破坏。

日本地震对世界电子产业链的巨大影响

由于日本在全球电子产业链中的重要性,因此日本311大地震对快速成长的智能手机关键元器件HDI板的影响最大,其次为面板产业、太阳能、晶圆代工以及NB用电池芯。短期将引起内存DRAM、NAND产品及部分高端芯片,还有数码光学器件造成短缺和价格的上涨。对于下游厂商,如苹果和诺基亚等其他智能手机厂商、PC厂商而言,上游产能不足将造成下游产品产能受限和成本上涨,也必将推高iphone4、IPAD2等电子终端市场的销售价格。

以芯片业为例,2010年日本芯片企业的销售收入约为638亿美元,约占全球芯片市场销售收入的五分之一。在3月11日和14日上午停止报价后,3月14日本周一下午,DRAM现货市场中的MLC NAND闪存芯片价格大涨20%,DDR3内存芯片价格也上涨了7%左右。16Gb和32Gb MLC NAND闪存芯片的价格分别上涨了16.75%和20.5%,达到4.67美元和6.06美元。下图为地震当天3月11日的国际DDR和闪存市场反应,可以看出翘尾刺激非常显著。

市场普遍担心,由于厂房受损、轮流停电、人员停工以及物流不畅等问题,日本的存储芯片行业供应将受到严重影响,因此迅速推高了闪存/内存芯片的现货价格。另外,用于生产LCD面板的器件有供应中断迹象,富士胶片的彩色偏振器生产受到影响,也将影响到这种关键器件的价格。

来自中国电子第一街——华强北电子市场的最新行情

从华强北指数及电子市场的反应情况来看,日本地震直接把3月21日的综合价格指数拉升了4.43点,跨过了100点大关,收于102.40点,涨幅为4.52%,也是三年来最大的涨幅。四大成份指数中,电子元器件和数码价格指数都在上涨,手机和IT价格指数轻微下滑。

需要特别指出的是,四大成分指数之一的电子元器件指数的涨幅最为明显,本期指数从3月14日的102.47点,涨到了110.53点,涨幅为7.87%,也是3年来之最。看来,日本地震对华强北指数的影响也是达到了峰值,也充分说明,华强北电子元器件市场已经受到了日本地震的强烈冲击。

从我们采集到的数据来看,闪存开始呈现明显上涨趋势。3月15日,东芝闪存报价已经上涨50%,而三星、现代也提价6%-26%;从通用元器件来说,日系的产品已经全线上扬,而且是全面缺货。下表为3月21日的电子元器件涨幅排行表,可以看出,涨幅最大的几乎都是受灾企业的产品。

|

板块 |

所属类别 |

型号 |

涨幅 |

0321平均价格 |

|

|

电子元器件 |

NJM4558M |

JRC |

150% |

0.33 |

|

|

电子元器件 |

放大器 |

NJM4580V |

JRC |

133% |

0.60 |

|

电子元器件 |

放大器 |

NJM386D |

JRC |

118% |

0.55 |

|

电子元器件 |

TLP181GB |

TOSHIBA |

90% |

0.95 |

|

|

电子元器件 |

电源电路 |

TLP280GR |

TOSHIBA |

89% |

0.97 |

|

电子元器件 |

电源电路 |

NJM4580M |

JRC |

67% |

0.42 |

|

电子元器件 |

1206B106K |

三星 |

93% |

0.04 |

|

|

电子元器件 |

存储器 |

SST39VF800A-70-4C-EKE |

SST |

80% |

2.55 |

|

电子元器件 |

存储器 |

S29A1008J70TFI020 |

SPANSION |

74% |

2.30 |

|

电子元器件 |

半导体三极管 |

2SK30ATM |

TOSHIBA |

103% |

0.45 |

|

电子元器件 |

半导体三极管 |

2N5551RLRPG |

ON |

62% |

0.19 |

从DDR3来看,市场已经闻风而动,颗粒价格有明显上升的势头,尤其是金士顿内存(见下表),未来一段时间内价格有可能继续上扬。一些经销商预计闪存价格地震后将出现15%以上的涨幅,已经开始小幅提价,并出现了惜售的心态。目前甚至不排除部分经销商囤货了。

|

板块 |

所属类别 |

型号/品牌 |

代表品 |

涨幅 |

0321平均价格 |

|

IT产品 |

内存 |

金士顿 |

1G DDR 400(台式) |

16% |

212 |

|

IT产品 |

内存 |

金士顿 |

1G DDR2 800(笔记本) |

10% |

139 |

|

IT产品 |

内存 |

金士顿 |

2GB DDR3 1333 |

6% |

145 |

从数码产品和IT整机来看,目前市场反应比较温和,除了日系单反相机有100-400元的上涨外,摄像机、游戏机还是电脑,以及白色家电等,几乎没有什么变化。但是不排除效应滞后,日本关键器件的不可替代性,将对电子市场产生不可一定的延后影响。

对我国电子企业的影响

挑战

统计显示,2010年1至9月我国从日本进口的产品中,光学、照相等设备及零附件金额占日本对我国出口总额的6.5%(第四大类产品)。目前我国受影响最大的属进口日本设备和机电、光学等零附件的企业,因为这些企业要么替代进口的来源很少,要么本身就是“日本核心元件-中国组成加工成品-全球市场销售”产业分工链条上的一环。一些关键零部件可能会处于短暂的缺货状态,渠道之间容易形成囤货或炒作,抬高产品价格,削弱企业竞争力。

另外,某些汽车和家电生产厂商可能受到波及,因为中国厂商大量进口日本的汽车、家电用冷轧薄板等高增值钢铁材料。加上日本是液晶面板关键原材料和零配件如玻璃基板、彩色滤光片、偏光片、液晶材料、光学膜的重要供应国。预计,液晶面板价格将上涨,增加我国彩电企业的成本。另外,对于正在建设中的华星光电等高世代平板线来讲,也恐将受到连累,拖后建设进度。

华强北指数认为,在未来两周内,基础设施问题将导致日本出货放缓或中断。但是,对于受到日本地震影响的电子元件,全球供应链有大约两周的过剩库存。因此,预计3月底或4月初以前似乎不会出现供应短缺问题。同样,短缺现象及其对价格的影响可能持续到第三季度。在日本发生强烈地震之前,全球半导体供应链中的半导体库存处于高位。日本地震将导致短缺出现的时间推迟数周。

机遇

长期来看,国内半导体行业将受益于日本的灾后重建以及产能转移进程,此次地震也将在一定程度上加快日本大厂产能外移的进程,对国内电子行业形成长期利好。我国的士兰微、国民技术、展讯、锐迪科、比亚迪微电子、中星微电子等集成电路设计企业将受益于此次地震,尤其是一些设计公司的CMOS CCD模块,有可能会替换日系厂家的模块,至少可以得到OEM试用的机会。例如全球最大的半导体封装厂日月光已经在考虑用大陆产的模塑基板来替代日本的产品。而对于华虹NEC、中芯国际、江苏长电、南通富士通等IC制造、封装厂商来说,则有机会承接日本和TI等企业转出的产能。

对我国整机企业来说,日本相关厂商停产或者运输物流受损难以很快恢复,我国相关厂商可能成为替代者而受益。另外,由于地震对某些家电产品造成较大损害,还可能将增加市场需求。直接受益的整机和面板企业有京东方、天马微电子、长虹、TCL、美的、格力、联想和海尔等,从这些企业在股市的良好表现来看,这就是最好的利好证明。

另外,日本电子产业链几乎每隔几年都会遭遇地震考验,地震将有可能成为日本电子核心制造业向中国等新兴市场快速转移的动力。这次日本强震可能客观上会改变日系厂商的保守政策,促其将核心生产技术向全球其他国家如中国进行转移,这无论是对其自身发展还是对全球消费电子产业都存在益处。之前,夏普已经宣布,愿在南京设立一座第8代面板厂,目前正打算在成都建立太阳能工厂。

我国电子产业需要深刻反思

首先,我们要思考的是,为什么我们的电子产业对日本和欧美的依存度那么高?从“中国制造”走向“中国创造”,电子信息产业分化整合趋势更加清晰,我国将面临新一轮的产业调整与升级机遇与严峻挑战,电子产业升级转型已经是刻不容缓,而我们应该采取什么策略来促进产业改革呢?

其次我们要思考的是我们和日本企业的差距在哪里,在哪些领域?我们的企业和政府相关部门有没有从中看到曙光和机会?在“十二五”规划里,我们有哪些策略可以拉近差距,缩短追赶的步伐?

另外我们要思考的是,我国的电子产业群也是高度集中在沿海一带,我们的电子产业规划布局安全和合理吗?另外,我们招商引资的政策和标准有没有提高?怎样才能吸引到具有战略核心价值的外资企业以及关键技术输出?

华强北指数观察

综上所述,华强北指数认为,本次地震对全球电子产业链的巨大影响,实质是对专业化分工过度以及过于集中的“温柔一刀”。相信通过本次地震,很多跨国企业会重新权衡全球的产业布局及安全性,这也许是规避风险的最有效办法,日本地震的事实也说明,鸡蛋不能全部放在同一个篮子里,即使那是你认为最安全的“保险箱”。

预计未来在限电及地震不可预期因素下,着重全球化布局来分散风险,将会成为全球品牌大厂布局策略的首要指标。当然,由于日本在电子信息产业的地位举足轻重,所以日本地震所带来的影响将会是深远和难以预料的。

而对我国电子信息产业来讲,既是阵痛,又是机遇,一方面反映出我国电子信息产业主要通过技术依赖、廉价资源、加工贸易、整机出口、低价竞争等方式发展,导致抗冲击能力不强。另外一方面,也可以让我们下定决心,集中精力,培养出一批具有自主知识产权、创新能力强、市场占有率高、技术先进的自主品牌龙头企业群, 以及具有国际竞争力的互联网、通信设备、计算机及外设、数字视听、汽车电子、平板显示、软件等最具竞争力的品牌优势产业。

而在利用外资上,我国要把握住国际新技术、新产业、新商业模式的发展趋势,创新利用外资方式,提高利用外资质量。实施招商选资、招才引技策略,加大对世界500强和电子信息产业龙头企业的引资力度,吸引海外创新团队来我国创业发展。只有这样,我们在面临电子信息产业专业化分工的进程中,占据主导地位,也才能增强抗御各种风险的能力,这是地震给我们的严重警示,也是对我们的深刻启发。

电子发烧友App

电子发烧友App

评论